دليل قانوني إلى AIFs في الهند وصناديق الملاك والمزيد

نشرت: 2022-07-25مع ظهور الأثرياء والصناديق القابلة للاستثمار ، شهدنا تحولًا مؤخرًا بعيدًا عن طرق الاستثمار التقليدية ونحو الأدوات المالية المتطورة

إن الدافع وراء العوائد الجذابة المعدلة حسب المخاطر إلى جانب العائدات الباهتة من فئات الأصول ذات الدخل الثابت قد فتح الطريق أمام الاستثمار الملائكي للكثيرين

على الرغم من التعافي بعد الوباء الذي شابه تشديد أسعار الفائدة ، والتوترات الجيوسياسية ، وتقييمات الانهيار ، فإن الشعور العام هو الحماس مع مجموعة دائمة الاتساع من المستثمرين الملائكة

أحد الموضوعات الشائعة على مائدة العشاء بين المستثمرين من ذوي الدخل المرتفع هو أسماء المشاريع التجارية الجديدة التي استثمروا فيها على أمل أن يكون تأثيرهم على المال هو اضطراب العصر الجديد. لقد صنع المستثمرون حبوب البن المثالية وأدركوا أنه كلما زاد تدفق رأس المال ، سيكون هناك المزيد من الشركات الناشئة ، والمزيد من التمويل ، والمزيد من المخارج ، وبالتالي المزيد من تكوين الثروة. مع احتواء الهند على ثالث أكبر عدد من حيدات القرن بعد الولايات المتحدة والصين ، فإن الانتعاش في مشهد استثمار رأس المال الاستثماري الهندي جدير بالملاحظة.

إن الدافع لتحقيق عوائد جذابة معدلة للمخاطر مع ارتباط محدود بالسوق العام مقرونًا بالعوائد الباهتة من فئات الأصول ذات الدخل الثابت قد فتح الطريق أمام الاستثمار الملائكي لجيل الألفية ، وجيل Z والأجيال الشابة من عائلات الأعمال التقليدية عبر مكاتب عائلية متطورة. وقد أدى ذلك إلى وضع رأس المال الاستثماري كفئة أصول بديلة مواتية.

لوائح صناديق الاستثمار البديلة SEBI

دخلت لوائح SEBI (صناديق الاستثمار البديلة) ، 2012 (لوائح SEBI AIF) حيز التنفيذ اعتبارًا من 21 مايو 2012. وفقًا للوائح SEBI AIF ، يُحظر تجميع الأموال من خلال أي كيان بخلاف صناديق الاستثمار البديلة (AIF).

هذا يعني أنه إذا كان على المستثمرين تجميع الأموال للاستثمار بشكل جماعي ، فمن الضروري القيام بهذه الاستثمارات من خلال AIF فقط. تنصح اللوائح بعدم تجميع الأموال وإجراء الاستثمارات من خلال LLP ، والشركات الخاصة المحدودة ، من بين أمور أخرى. قد يُقال أن هذا قد يُنظر إليه على أنه انتهاك للوائح SEBI AIF.

وفقًا لبيانات SEBI ، جمع مديرو الصناديق الذين يديرون AIFs إجمالي 6،41،359.11 كرور روبية هندية عبر الفئات اعتبارًا من 30 يونيو 2022. في مارس 2021 ، كان الرقم 4،51،216.01 كرور روبية هندية. شهدت AIFs قفزة مذهلة بنسبة 42 ٪ في عام واحد.

يتم تصنيف AIFs إلى ثلاث فئات عامة ، من بينها الفئة- I AIF هي النوع المفضل للاستثمار في الشركات الناشئة. صندوق الملاك هو نوع فرعي من الفئة الأولى AIF وقد تم تقديمه وتصميمه خصيصًا لتشجيع الاستثمار الملاك في الشركات الناشئة.

لقد شاب التعافي بعد الوباء تشديد أسعار الفائدة من قبل البنوك المركزية العالمية ، والعلاقات الجيوسياسية المتوترة ، والأسواق المحلية المتقلبة ، وتراجع التقييمات السابقة للاكتتاب العام للأسهم التقنية والعصر الجديد . ومع ذلك ، فإن الشعور العام هو الحماس مع مجموعة متزايدة الاتساع من المستثمرين الملاك والمكاتب العائلية.

دعنا أولاً نجيب على بعض الأسئلة المتداولة حول الاستثمار عبر AIF لفهم AIFs بشكل أفضل.

ما هو AIF؟

AIF هي أداة استثمارية مجمعة من القطاع الخاص تجمع الأموال من المستثمرين للاستثمارات في الأسهم الخاصة وصناديق التحوط وصناديق الملاك وصناديق رأس المال الاستثماري ، من بين أمور أخرى.

من أجل مصلحة المستثمرين ، تخضع هذه الاستثمارات لسياسة استثمار محددة مسبقًا لـ AIF. يختلف AIF بطبيعته عن طرق الاستثمار التقليدية القديمة مثل الودائع الثابتة والأسهم وسندات الدين ، من بين أمور أخرى.

هل تسجيل AIF مطلوب مع SEBI؟

بموجب لوائح SEBI AIF ، يُطلب من كل AIF التسجيل لدى SEBI. هذا يعني أنهم مطالبون بالالتزام باللوائح والإرشادات الصادرة.

هل هناك أي استثناءات من تعريف AIF المنصوص عليها في لوائح SEBI AIF؟

الفئات التالية مستثناة من تعريف AIF وليست مطلوبة للامتثال للوائح SEBI AIF:

- الصناديق العائلية التي تم إنشاؤها لصالح الأقارب

- صناديق ESOP وغيرها من صناديق رعاية الموظفين

- الشركات القابضة

- المركبات ذات الأغراض الخاصة الأخرى ، بما في ذلك صناديق التوريق ، المنظمة بموجب إطار تنظيمي محدد

- أي مجمع من الأموال يتم تنظيمه مباشرة من قبل أي جهة تنظيمية أخرى في الهند

في أي تنسيقات يمكن إعداد AIF؟

يمكن دمج الصندوق في شكل ائتمان أو شراكة ذات مسؤولية محدودة أو هيئة اعتبارية.

موصى به لك:

في معظم الحالات ، يُفضل هيكل الثقة نظرًا لسهولة الإدارة والإدارة. بالإضافة إلى ذلك ، من الأسهل إنشاء الثقة والانتهاء منها.

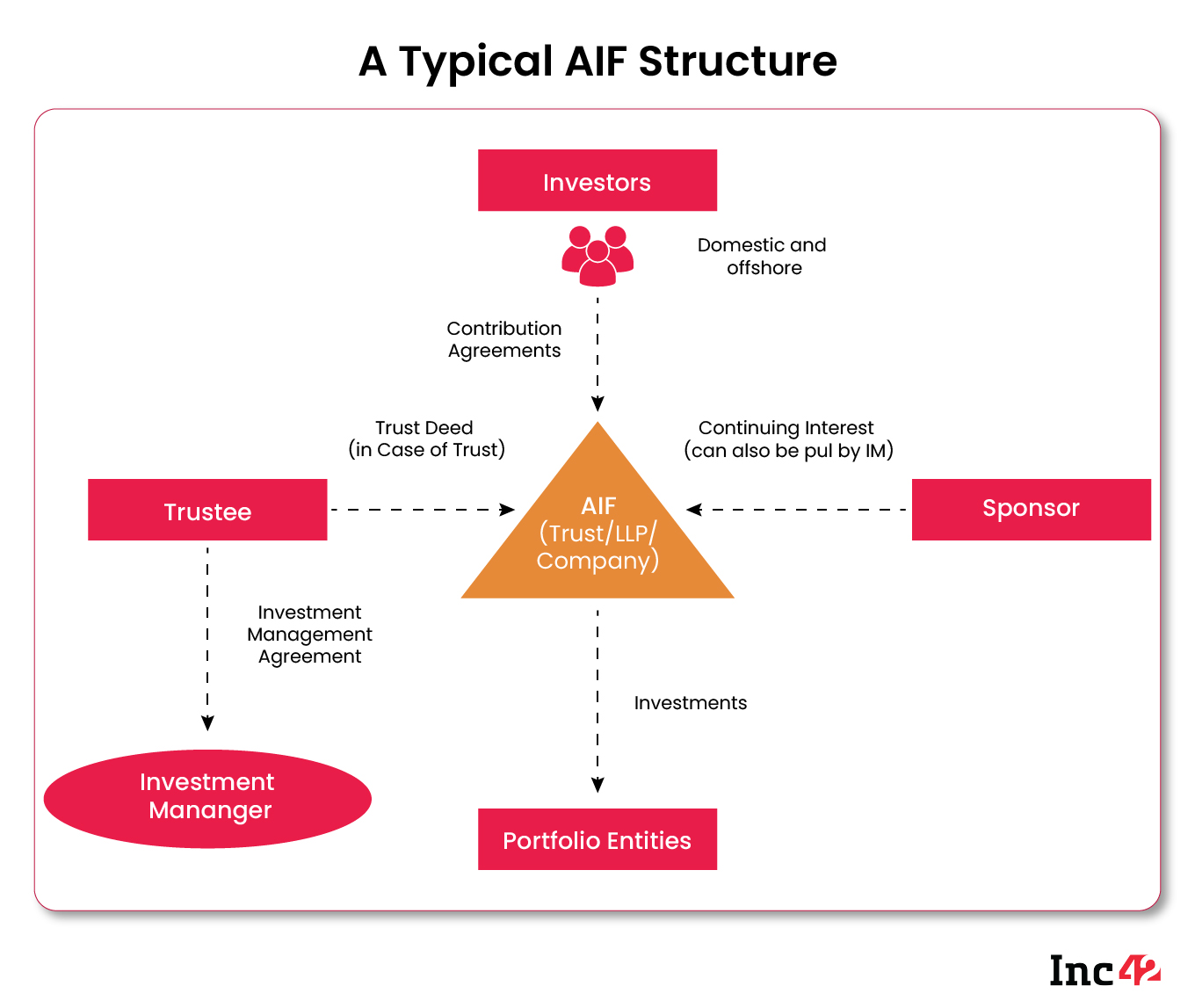

كيف يتم تنظيم AIFs عادة ومن هم جميع الأطراف في AIF؟

الأطراف المختلفة في AIF تشمل:

الأطراف المختلفة في AIF تشمل:

- الراعي: الشخص الذي يقوم بإنشاء AIF.

- المدير: شخص أو كيان يعينه AIF لإدارة استثماراته بأي اسم يسمى وقد يكون أيضًا راعيًا للصندوق.

يجب أن يكون لدى فريق الاستثمار الرئيسي للمدير خبرة كافية ، مع وجود موظف رئيسي واحد على الأقل لديه خبرة لا تقل عن 5 سنوات في تقديم المشورة أو إدارة مجموعات رأس المال.

- الوصي: في حالة إنشاء AIF كإئتمان ، يتم تعيين وصي بموجب صك الثقة المطلوب للتسجيل.

ما هي فئات مختلفة من AIFs؟

وفقًا للوائح SEBI AIF ، يتم تصنيف AIFs على نطاق واسع إلى الفئات الثلاث التالية بناءً على نوع الاستثمارات التي يقومون بها:

- الفئة الأولى AIF: تستثمر في الشركات الناشئة ، والمشاريع في مراحلها الأولى ، والمشاريع الاجتماعية ، والشركات الصغيرة والمتوسطة والبنية التحتية ، من بين قطاعات أو مجالات أخرى تعتبرها الحكومة أو الهيئات التنظيمية مرغوبة اجتماعياً أو اقتصادياً. يجب أن يشمل ذلك ما يلي:

- صناديق رأس المال الاستثماري

- صناديق البنية التحتية

- صناديق الملاك

- صناديق المشاريع الصغيرة والمتوسطة

- صناديق المشاريع الاجتماعية

- الفئة الثانية AIF: تشمل جميع الأموال التي لا تندرج في الفئتين الأولى والثالثة. لا تتعهد بالرافعة المالية أو الاقتراض بخلاف تلبية المتطلبات التشغيلية اليومية.

يمكن تضمين صناديق الأسهم الخاصة أو صناديق الديون التي لا تقدم لها الحكومة حوافز أو امتيازات محددة من قبل الحكومة أو أي جهة تنظيمية أخرى. تشمل الفئة الثانية AIF ما يلي:

- الصناديق العقارية

- صناديق الأسهم الخاصة

- أموال الأصول المتعثرة ، إلخ.

- الفئة الثالثة AIF: تستخدم استراتيجيات تداول متنوعة أو معقدة وقد تستخدم الرافعة المالية بما في ذلك من خلال الاستثمار في المشتقات المدرجة أو غير المدرجة. يجب أن تشمل الفئة الثالثة AIF ما يلي:

- صناديق التحوط

- أموال PIPE

ما هي فوائد الاستثمار من خلال AIF؟

- الامتثال التنظيمي: مع دخول لوائح SEBI AIF حيز التنفيذ ، من الضروري أنه إذا كان على المستثمرين تجميع الأموال للاستثمار الجماعي ، فإنهم يفعلون ذلك من خلال AIF فقط.

- عوائد أعلى: تتمتع AIFs عمومًا بإمكانيات قوية في تحسين الأداء المالي العام وتحقيق زيادة في رأس المال على المدى الطويل. يتيح الحجم الكبير للصناديق لمديري الصناديق الاستفادة من عالم استثماري أوسع. من خلال AIFs ، يمكن أن يتعرض المستثمرون لأوراق مالية بديلة توفر عوائد أعلى مقارنة بأدوات الاستثمار التقليدية.

- تقلب منخفض: لا ترتبط استثمارات حافظة AIF بسوق الأوراق المالية بشكل مباشر. لذلك ، فإن الاستثمارات المملوكة للقطاع الخاص من قبل AIFs أقل تفاعلًا مع تقلبات السوق. لذلك فهي بالتالي أقل تقلبًا مقارنة باستثمارات الأسهم التقليدية.

- التنويع: بالنظر إلى المرونة في إطار AIFs ، يمكن للمديرين اعتماد استراتيجيات السوق وأنماط الاستثمار المختلفة. وفقًا لذلك ، تقدم AIFs تنوعًا أكبر للمحافظ.

- سلطات تفاوض أفضل: في ظل هيكل AIF ، يتم استثمار الأموال المجمعة بمبالغ كبيرة توفر صلاحيات تفاوضية أفضل للمستثمرين. حيث أنه في حالة الاستثمار المباشر في شركة ما ، قد يحصل المستثمرون على ملكية رمزية فقط.

- كيان واحد قابل للقيد عند بدء التشغيل: نظرًا لوجود عمل مكتب خلفي مستمر ذي مغزى يجب القيام به لكل مساهم تمتلكه الشركة ، فإن تقليل الإدخالات القابلة للقيد يعد وقتًا رائعًا وموفرًا للمال لبدء التشغيل.

دعونا نحول انتباهنا الآن إلى أموال الملاك. ما هي صناديق الملاك بالضبط؟ من يستثمر في صندوق ملاك؟ لنستعرض بعض أساسيات صندوق الملاك.

ما هو صندوق الملاك؟

صناديق الملاك هي فئة فرعية من صناديق رأس المال الاستثماري ضمن الفئة الأولى AIF والتي تجمع الأموال من المستثمرين الملاك للاستثمار في الشركات الناشئة في مراحلها الأولى من التطور. تهدف الصناديق الملاك إلى تعزيز النظام البيئي للشركات الناشئة من خلال توفير الوصول إلى التمويل في المرحلة المبكرة ، والتوجيه الإداري ، وتوجيه الشركة الناشئة خلال رحلتها.

يقوم صندوق الملاك باستثمارات في الشركات حيث يعتقد فريق الاستثمار أنه يمكن أن يساعد في دفع تحول الشركة. وهذا يشمل المساهمة والمشاركة في تطوير استراتيجيات نمو هذه الشركات.

من يمكنه الاستثمار في صندوق ملاك؟

وفقًا للوائح SEBI AIF ، يمكن أن يكون المستثمرون الملاك أفراداً أو شركات تستوفي المعايير التالية:

- المستثمر الفردي: شخص لديه ما لا يقل عن 2 كرور روبية هندية في صافي الأصول الملموسة ، باستثناء قيمة محل إقامته الرئيسي ، و:

- شخص لديه خبرة استثمارية في مرحلة مبكرة (خبرة سابقة في الاستثمار في مشروع ناشئ أو في مرحلة مبكرة) أو

- شخص لديه خبرة كرجل أعمال متسلسل (شخص روّج أو شارك في الترويج لأكثر من مشروع بدء تشغيل واحد) أو

- خبير إدارة عليا بخبرة لا تقل عن عشر سنوات

- شركة Body Corporate: بقيمة صافية لا تقل عن 10 كرور روبية هندية

- AIF أو Venture Capital Fund مسجل لدى SEBI

ما هو الحد الأدنى للاستثمار لصندوق الملاك؟

في الآونة الأخيرة ، قدمت SEBI بعض الاسترخاء لصناديق الملاك. وفقًا للتعديلات ، يجب على كل مستثمر ملاك استثمار الحد الأدنى من INR 25 Lakhs في صندوق الملاك.

علاوة على ذلك ، يجب أن يحتفظ صندوق الملاك بحد أدنى للمجموعة (المبلغ الإجمالي للأموال التي يلتزم بها المستثمرون لصندوق الملاك) يبلغ 5 كرور روبية هندية على مستوى الصندوق.

هل يمكن إدراج وحدات الصناديق الملائكية في بورصة معترف بها؟

لا ، لا يُسمح بإدراج وحدات صندوق الملاك في البورصات المعترف بها.

ما هي العملية التنظيمية لصندوق الملاك للاستثمار؟

مطلوب صندوق الملاك لإطلاق مخططات لكل استثمار. هذا يخضع لإيداع أوراق المصطلحات مع SEBI. تتضمن ورقة الشروط معلومات مثل اسم المخطط ، واسم الشركة (الشركات) المستثمر فيها ، وعدد المستثمرين ، وإجمالي رأس المال الذي يلتزم به المستثمرون ، ورأس المال الذي يسحبه الصندوق ، من بين أمور أخرى.

هل يمكن للمستثمرين المشاركة في مخططات صندوق الملاك الفردي؟

وفقًا للوائح SEBI AIF ، يجب أن يحصل مدير صندوق الملاك على موافقة المستثمرين الملاك قبل استثمار مبلغ هذا المستثمر في أي تعهد. لذلك ، فيما يتعلق بالاستثمار في صندوق الملاك ، فإن المستثمرين أحرار في اختيار أي من مخططات صندوق الملاك يرغبون في المشاركة فيه.

علاوة على ذلك ، كل مخطط صندوق ملاك هو مخطط مستقل مع مجموعته الخاصة من المستثمرين. نتيجة لذلك ، سيكون المستثمر محميًا من مخططات الاستثمار الأخرى لصندوق الملاك التي لم يوافق عليها.

كيف يعكس ترتيب الصندوق التفاهم التجاري للطرفين؟

الترتيبات التجارية المتفق عليها بشكل متبادل من قبل مختلف أصحاب المصلحة ، مثل الفائدة المحملة ، ومعدل العقبة ، ورسوم إدارة الصندوق ، وأي حق / فائدة أخرى للمستثمر الذي يحدد فرص الاستثمار يتم تلبيتها من خلال إصدار فئات مختلفة من وحدات صندوق الملاك.

تشتمل فئات الوحدات المذكورة أعلاه على آلية توزيع الشلال التي تحدد كيفية توزيع العائدات.

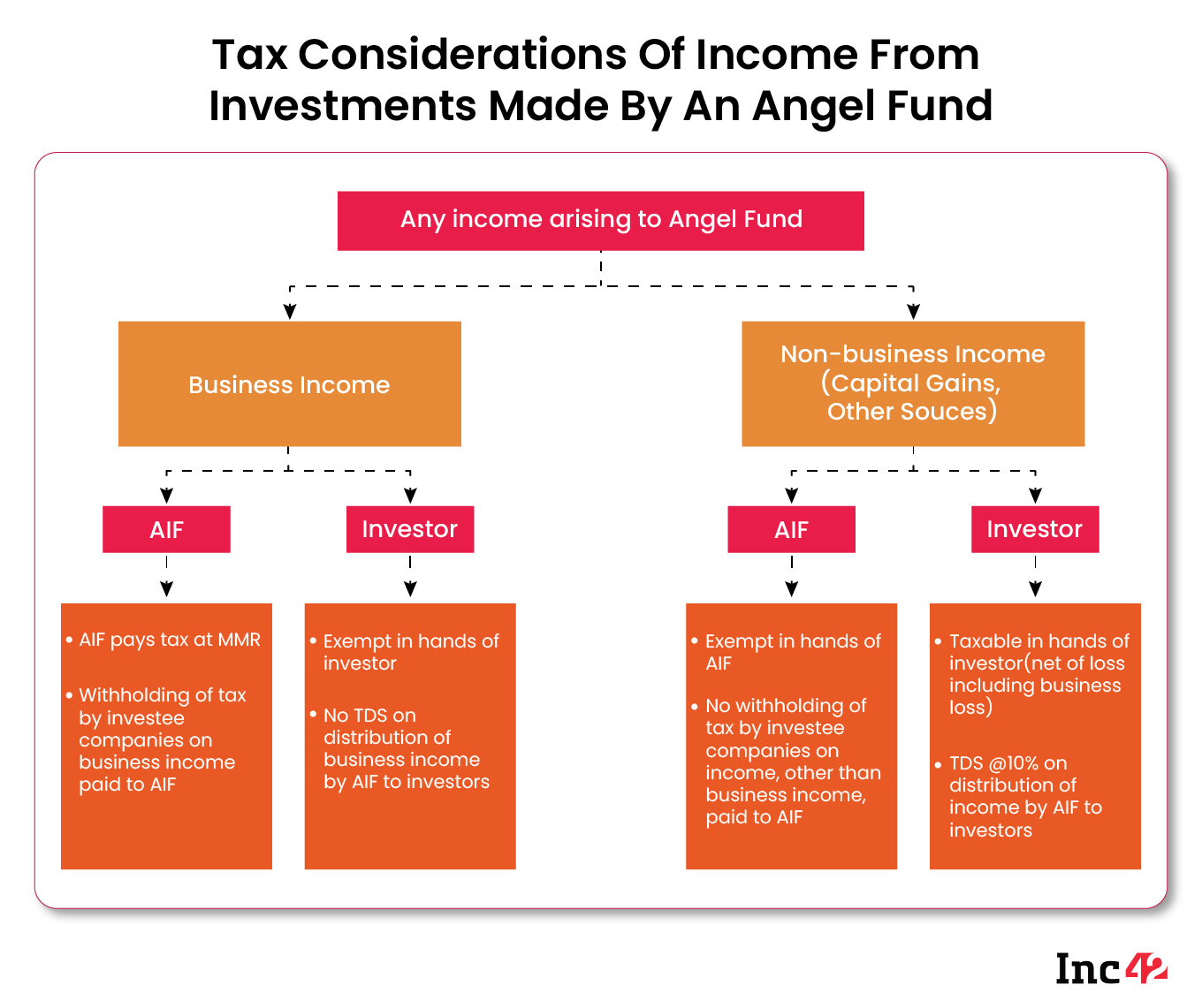

ما هي الآثار الضريبية للدخل من استثمارات صندوق الملاك؟

مع ظهور أصحاب الدخل المرتفع والصناديق القابلة للاستثمار ، شهدنا مؤخرًا تحولًا بعيدًا عن طرق الاستثمار التقليدية ونحو الأدوات المالية المتطورة ، مما أدى إلى إدخال صناديق الاستثمار المباشر في الهند. من المهم أن تضع في اعتبارك ميزات وأنواع AIF قبل الاستثمار في واحدة.