اشترك للحصول على الوصول الكامل إلى أسرار التسويق لدينا

نشرت: 2021-12-01أصبح العمل المستقل مسارًا وظيفيًا قابلاً للتطبيق بشكل متزايد للمسوقين. في عام 2021 ، أراد 60٪ من المسوقين تبديل الوظائف ، وكان الكثير منهم يستكشف الحياة المرنة للعمل الحر.

عندما تصبح عاملاً مستقلاً ، فإنك تحصل على جميع مزايا كونك رئيسك الخاص ، ولكن عليك أيضًا أن تتحمل مسؤوليات صاحب العمل عندما يأتي موسم الضرائب.

يمكن أن يكون ذلك مخيفًا للمبتدئين ...

الخبر السار هو أن هناك الكثير من الموارد التي تساعدك على اكتشاف أفضل عملية ضريبية لعملك المستقل.

وهو يستحق كل هذا العناء ، بيلي!

أدناه ، طلبنا من ثلاثة خبراء - بما في ذلك محاسب عام معتمد ومحاسب مستقل منذ فترة طويلة - تفصيل أساسيات ضرائب العمل المستقل ، وتقديم أفضل نصائح الموسم الضريبي للموظفين المستقلين الجدد والراسخين.

الخبراء

- راكيش باريك ، CPA ومدير في One Capital Financial Advisors

- درو بلومنتال ، المؤسس والرئيس التنفيذي لشركة Digital Drew SEM

- آندي سمايلز ، رئيس المحتوى في المستشار المالي الجماعي والشركات الصغيرة

3 أسباب تجعل ضرائب العمل المستقل ليست مثل ضرائب موظفي W-2

السبب الرئيسي وراء اختلاف ضرائب العمل المستقل عن ضرائب الموظف بدوام كامل: أنت من الناحية الفنية يعمل لحسابك الخاص.

قال سمايلز لـ Marketerhire: "إذا كنت تعمل لحساب شخص ما كمقاول ، فأنت لست موظفًا لديهم". "أنت تقدم نوعًا من الخدمات لأعمالهم."

هناك ثلاثة عوامل رئيسية تجعل تقديم الضرائب كشخص يعمل لحسابه الخاص مختلفًا عن التقديم كموظف:

- عليك أن تدفع ضرائب الدخل والعمل الحر من جيبك

- يمكنك خصم نفقات عملك من إجمالي دخلك

- أنت تدفع الضرائب المقدرة على أساس ربع سنوي

يجب أن يدفع المستقلون المزيد من الضرائب من جيوبهم.

المستقلون مسؤولون عن نوعين من الضرائب: الدخل والعمل الحر.

- ضريبة الدخل: تعتمد معدلات ضريبة الدخل الخاصة بك على شريحة الضرائب الخاصة بك.

- ضريبة العمل الحر: معدل ضريبة العمل الحر الخاص بك هو 15.3٪ ثابتًا لعام 2021 ، وهو يعتني بضرائب الضمان الاجتماعي والرعاية الطبية.

يدفع الموظفون التقليديون هذه الضرائب أيضًا ، لكن صاحب العمل يقوم تلقائيًا بخصم فاتورة ضرائبهم من رواتبهم - ويظهر الضمان الاجتماعي ، والرعاية الطبية ، و FICA على قسائم رواتبهم ، في حين أن ضريبة العمل الحر تجمع كل تلك الضرائب في واحدة ، أوضح باريك .

يحصل المستقلون على المزيد من الخصومات الضريبية.

قال سمايلز عندما يتعلق الأمر بالتخفيضات الضريبية لحسابهم الخاص ، "تحتاج إلى معرفة مقدار ما تكسبه ، ولكن أيضًا مقدار ما تنفقه". "تصبح هذه النفقات خصوماتك الضريبية. الموظفين ليس لديهم ذلك. "

يمكن اعتبار الأموال التي تنفقها على النفقات التالية خصومات:

- ضرائب العمل الحر

- تحديثات المكتب المنزلي

- تأمين صحي

- رحلة عمل

سنغطي الخصومات الضريبية بمزيد من التفاصيل أدناه ، في قسم الأسئلة الشائعة.

يجب أن يدفع المستقلون ضرائب ربع سنوية.

عندما تعمل لحسابك الخاص ، يجب أن تخطط أيضًا لدفع الضرائب ربع السنوية.

تطلب مصلحة الضرائب الأمريكية من الشركات الصغيرة (بما في ذلك العاملون لحسابهم الخاص والمقاولون المستقلون) تقديم مدفوعات ضريبية تقديرية ربع سنوية إذا كانوا يتوقعون أن يكونوا مدينين بمبلغ 1000 دولار أو أكثر كضرائب سنوية. اعتمادًا على حالتك ، قد تضطر أيضًا إلى دفع ضرائب الولاية الفصلية المقدرة - المزيد عن ذلك أدناه.

تذهب هذه المدفوعات المقدرة إلى الفاتورة الضريبية السنوية للمستقل ، المستحقة في 15 أبريل.

لا يدفع موظفو W-2 التقليديون هذه الضرائب - وبدلاً من ذلك ، يقتطع صاحب العمل ضرائبهم ويدفع الفاتورة.

كيفية تقديم الضرائب كموظف مستقل في 6 خطوات

عندما تقدم الضرائب كفرد يعمل لحسابه الخاص ، فإن مصلحة الضرائب تنظر إليك كشركة صغيرة. هذا يعني أن دخلك الخاضع للضريبة هو إجمالي دخلك مطروحًا منه نفقات عملك.

[الدخل الخاضع للضريبة] = [إجمالي الدخل] - [نفقات الأعمال]

قد يكون تتبع كل دخلك ونفقاتك وتصنيفه أمرًا مربكًا في البداية ، لكننا سنقوم بتفصيل خطوات الإيداع الضريبي كفرد يعمل لحسابه الخاص. ثم سنرى ما قاله خبراؤنا حول بعض الأسئلة الأكثر شيوعًا حول ضرائب العمل المستقل.

قبل أن نبدأ ، يوجد معجم سريع للنماذج الضريبية المعنية:

- 1099-MISC: توثيق الدخل الذي تحصل عليه من عملائك

- 1040: الإقرار الضريبي الفردي الذي ستقدمه في يوم الضريبة ، سواء كنت تعمل لحسابك الخاص أم لا

- الجدول ج: الجزء من الإقرار الضريبي الفردي الخاص بك حيث تقوم بجمع ربح (أو خسارة) عملك المستقل للسنة

- جدولة SE: جزء من الإقرار الضريبي الفردي حيث تحسب مقدار ضريبة العمل الحر المستحقة عليك

1. دفع الضرائب المقدرة ربع السنوية (إن وجدت).

تطلب مصلحة الضرائب الأمريكية من المستقلين الذين يتوقعون أن يكونوا مدينين بما لا يقل عن 1000 دولار من الضرائب الفيدرالية في يوم الضرائب لتسديد مدفوعات الضرائب المقدرة ربع السنوية ، كما ذكرنا أعلاه.

(الولايات لديها حدود منفصلة خاصة بها لمدفوعات الضرائب ربع السنوية - في ولاية مينيسوتا ، على سبيل المثال ، يتعين عليك دفع ضرائب ربع سنوية إذا كنت تتوقع أن تدين بـ 500 دولار أو أكثر في ضرائب الولاية.)

كل عام ، تستحق مدفوعات الضرائب ربع السنوية في الأيام التالية:

- الربع الأول - 15 أبريل [أيضًا يوم الضريبة لموظفي W-2]

- الربع الثاني - 15 يونيو

- الربع الثالث - 15 سبتمبر

- الربع الرابع - 15 يناير من العام المقبل

عندما يقترب الموعد النهائي الضريبي ربع السنوي ، يمكنك العثور على محاسب لمساعدتك في حساب الضرائب الفيدرالية وحسابات الولاية المقدرة.

سيساعدك نموذج IRS 1040-ES في حساب مدفوعات الضرائب الفيدرالية المقدرة ، والتي يمكنك إرسالها بالبريد أو الدفع عبر الإنترنت.

ستوجهك بقية الخطوات أدناه خلال ملء إقرارك الضريبي السنوي.

2. اجمع نماذج 1099-MISC الخاصة بك.

يجب على أي عميل يدفع لك أكثر من 600 دولار في السنة مقابل عملك المستقل أن يرسل لك نموذج ضريبي 1099-MISC يوضح المبلغ الذي دفعه لك.

أوضح Smiles أنه إذا قبلت أكثر من 600 دولار من المدفوعات من خلال مزود مثل PayPal أو Square أو Stripe ، فإن هذه المنصات ستخلق لك أيضًا 1099-Ks. يمكنك عادةً العثور على هذه النماذج وتنزيلها في لوحة معلومات التاجر.

اجمع كل نماذج 1099 MISC الخاصة بك من السنة الضريبية للمساعدة في حساب إجمالي دخلك.

الكلمة الرئيسية: مساعدة. تحتاج إلى تتبع كل الدخل الذي كسبته والإبلاغ عنه ، حتى لو لم يرسل العميل نموذج 1099.

3. استخدم الجدول C للعثور على صافي الدخل.

قبل أن تقدم ملف ضرائبك ، تحتاج إلى تحديد صافي دخلك. يمكنك القيام بذلك باستخدام الجدول C الخاص بك ، والذي سيرشدك خلال حساب إجمالي الدخل ، وإضافة النفقات ، وحساب صافي الدخل الخاضع للضريبة.

4. حساب الدخل من العمل الحر والضرائب.

استخدم حساب صافي الربح (أو الخسارة) من الجدول C لإكمال نموذج Schedule SE الخاص بك ، والذي يمنحك ضريبة العمل الحر الخاصة بك.

5. حساب ضريبة الدخل.

املأ باقي نموذج IRS 1040 ، باستخدام إجمالي دخلك لحساب شريحة ضريبة الدخل الفردية والفاتورة.

6. ملف الضرائب الفيدرالية والولائية والمحلية.

قم بتقديم إقراراتك الضريبية الفيدرالية والولائية والمحلية مباشرةً إلى مصلحة الضرائب الأمريكية ، من خلال برنامج الضرائب أو بمساعدة محاسب.

الإجابة على 9 أسئلة شائعة حول ضرائب العمل المستقل

يمكن أن تكون ضرائب العمل المستقل مربكة ، حتى بالنسبة للمحترفين.

عندما بدأت Smiles عملها كمحاسب حسابات ، قامت بتأجيل ضرائب العمل الحر الخاصة بها حتى اليوم السابق ليوم الضريبة ، ثم سارعت لتخطي الاقتطاعات الأكثر تأثيرًا لأنها لم يكن لديها الوقت (أو الإيصالات) للحصول عليها بالشكل الصحيح.

التحضير هو المفتاح. باستخدام المعلومات الصحيحة ، يمكنك تتبع أموالك على مدار العام بطريقة تجعل التسجيل أسهل.

نغطي هنا بعض الأسئلة الأكثر شيوعًا التي يطرحها المستقلون الجدد والمحتملون حول التحضير لموسم الضرائب ، وتقديم الضرائب والشراكة مع متخصص ضرائب.

1. ما المبلغ الذي يجب أن أدخره للضرائب؟

أفضل طريقة لإعداد نفسك لموسم الضرائب كموظف مستقل هي تخصيص ما بين ربع وثلث إيراداتك للضرائب - بغض النظر عن المبلغ الذي تجنيه.

قال سمايلز: "إذا كنت جديدًا في العمل المستقل وتكسب 200 دولار شهريًا ، فلا يزال بإمكانك ممارسة الادخار الشهري للضرائب". "القاعدة العامة هي 25٪ إلى 30٪ من صافي دخلك للضرائب."

"القاعدة العامة هي [حفظ] 25٪ إلى 30٪ من صافي دخلك للضرائب."

2. هل أحتاج إلى دفع أقساط ربع سنوية مقدرة؟

من المحتمل. إذا كنت تتوقع أن تدين بمبلغ 1000 دولار أو أكثر على صافي دخلك ، فأنت بحاجة إلى سداد مدفوعات ضريبية تقديرية كل ربع سنة - وحتى إذا لم تفعل ذلك ، فمن الجيد الدخول فيها.

قال باريك: "أود أن أشجعك على دفع ضرائب ربع سنوية ، حتى لو كان مبلغًا ضئيلًا".

3. هل يجب أن تحصل على حساب مصرفي منفصل للدخل المستقل؟

بشكل عام ، نعم. يُسهِّل الفصل بين حساباتك المالية وحساباتك المالية الشخصية حساب إجمالي دخلك ونفقاتك.

"لدي حساب جاري تجاري ، وبعد ذلك لدي حساب جاري شخصي. جميع مدفوعات [عميلي] تذهب تلقائيًا إلى حسابي التجاري ، وليس حسابي الشخصي "، قال بلومنتال.

يوصي Blumenthal أيضًا بالحصول على بطاقة ائتمان تجارية لتغطية نفقاتك ، مما يسهل حساب الخصومات ويتيح لك الاستفادة من مكافآت الأعمال.

4. هل من الذكاء تعيين متخصص ضرائب مثل CPA؟

إذا كنت تحب المحاسبة ، فقد تتمكن من التعامل مع الملفات بنفسك. ولكن بالنسبة لمعظم العاملين لحسابهم الخاص ، من المفيد تعيين شخص ما للمساعدة في الإبحار في قوانين الضرائب للعاملين لحسابهم الخاص.

قال بلومنتال: "لدي محاسب ومحاسب". "أوصي بشدة أن يحصل كل عامل مستقل على واحد."

"لدي محاسب ومحاسب. أوصي بشدة أن يحصل كل عامل مستقل على واحد ".

- محاسب عام معتمد (CPA) يساعد في الشؤون المالية للصورة الكبيرة والاستشارات الضريبية

- محاسب يتعامل مع السجلات المالية الشهرية للمساعدة في ضمان بقاء عملك مربحًا

يعتمد قرار تعيين محاسب أو محاسب أيضًا على ميزانيتك ، ولكن الخبر السار هو أن الأموال التي تدفعها لهم مؤهلة كمصاريف تجارية - لذلك فهي معفاة من الضرائب.

5. هل يساعد إنشاء شركة ذات مسؤولية محدودة في دفع الضرائب؟

إن جعل عملك شركة ذات مسؤولية محدودة يتعلق بشكل أساسي بحماية نفسك قانونًا - لذلك إذا وقع عملك في الديون أو تمت مقاضاته ، على سبيل المثال ، لا يمكن أن تكون مسؤولاً بشكل شخصي. لن يؤثر تشكيل شركة ذات مسؤولية محدودة على ضرائبك تلقائيًا.

ومع ذلك ، تفتح شركة ذات مسؤولية محدودة خيارات ضريبية جديدة. لا يزال من الممكن أن تخضع للضريبة بصفتك مالكًا وحيدًا ، كما هو الحال مع معظم العاملين لحسابهم الخاص ، ولكن يمكنك أيضًا اختيار أن يتم فرض ضرائب على شركة S Corp.

هل يجب أن أقوم بإعداد S Corp؟

هذه حالة الإيداع الضريبي متاحة للشركات ذات المسؤولية المحدودة ، ويمكن أن تؤدي إلى وفورات ضريبية كبيرة.

بصفتك شركة S Corp ، لا يتعين على عملك دفع ضرائب الشركات الفيدرالية أو ضريبة العمل الحر على الأرباح - والتي يمكن أن تخفض فاتورتك الضريبية.

يتطلب إنشاء شركة S Corp بعض الإجراءات. قال سمايلز ، عليك أن تبدأ في تشغيل كشوف المرتبات ، "والتي تأتي مع تكاليف إضافية وأوراق إضافية".

على سبيل المثال: يجب أن تبدأ في دفع راتب شهري لنفسك ، وربما تحتاج إلى الاستثمار في برنامج كشوف المرتبات. سيتعين عليك أيضًا تقديم إقراري ضريبي بصفتك مالكًا لشركة S Corp - ضرائب على S Corp وضرائب على نفسك كفرد.

قال Smiles إن وضع S Corp غالبًا ما يستحق العمل للمستقلين الذين ...

- اربح 80000 دولار أو أكثر في السنة

- خطط لمواصلة العمل الحر على المدى الطويل - على الأقل خلال السنوات الثلاث المقبلة

- توقع توظيف الموظفين

قال سمايلز: "إنه لأمر مدهش إذا كنت شخصًا مثل ،" سأشارك جميعًا في عملي ".

"إنه لأمر مدهش إذا كنت شخصًا مثل ،" سأشارك جميعًا في عملي. "

7. هل يجب أن أقوم بإعداد خطة تقاعد؟

إذا كنت تعمل بشكل مستقل على رأس وظيفة تقدم مزايا تقاعد ، فقد لا تحتاج إلى إعداد خطة أخرى. لكن يجب على العاملين لحسابهم الخاص بدوام كامل النظر في احتياجاتهم وخياراتهم التقاعدية - والكثير منهم لا يفعل ذلك.

وجدت Pew Research أن 54 ٪ من المالكين الفرديين و 21 ٪ من العاملين لحسابهم الخاص ليس لديهم حساب مدخرات تقاعد في مكان العمل.

وأشار باريك إلى أن العاملين لحسابهم الخاص يمكن أن يساهموا في ما يسمى بـ IRA للتوظيف الذاتي ، أو SEP IRA ، ويسمحون بمساهمات أعلى بكثير من المساهمات التقليدية 401K.

يمكن أن يساهم المستقلون بنسبة تصل إلى 25٪ من دخلهم أو 58000 دولار لعام 2021 - أيهما أقل - في حساب SEP IRA.

(يمكن للموظفين المساهمة بمبلغ يصل إلى 19500 دولار فقط في 401 ألف دولار في عام 2021).

الأموال التي تساهم بها في حساب IRA الخاص بك لا تخضع للضريبة كدخل. بدلاً من ذلك ، يتم فرض ضرائب عليها عند السحب على الحساب أثناء التقاعد ، لذلك عادةً ما تخضع لضريبة دخل أقل.

8. ما هي نفقات الأعمال التي يمكنك خصمها؟

تعرف مصلحة الضرائب الأمريكية الخصومات التجارية على أنها تلك المصروفات "العادية والضرورية".

يعني العادي أن المصروفات شائعة في مجال عملك ، وتعني ضرورية أن النفقات مفيدة لتنمية أعمالك.

فيما يلي بعض النفقات القابلة للخصم الشائعة من دخلك كمسوق مستقل:

- الرسوم القانونية والمهنية بما في ذلك المحاسبين والمحاسبين

- العمل المتعاقد أو الرواتب إذا قمت بتعيين موظفين أو مقاولين مستقلين

- التعليم ، مثل دورات مهارات التسويق

- الإعلان والترويج ، بما في ذلك موقعك على الويب وخدمات العلامات التجارية والإعلانات عبر الإنترنت

- السفر للعمل بعيدًا عن منزلك الضريبي لأكثر من يوم واحد

- وجبات العمل ، مثل العشاء مع العميل

- أقساط التأمين الصحي

- تكاليف مكتب المنزل ، بما في ذلك الصيانة والتحسينات

قد تكون خصومات المكاتب المنزلية محيرة - ولكن إذا كان لديك غرفة في منزلك مستخدمة فقط للعمل ، فيمكنك بشكل أساسي خصم نسبة مئوية من نفقات الإيجار والرهن العقاري والتجديد.

أوضح سمايلز: "إنها عبارة عن مساحة مربعة". "خذ مساحة مكتبك بالقدم المربع وقسمها على قدم مربع من منزلك للحصول على النسبة المئوية لنفقات منزلك المتعلقة بالعمل."

"خذ المساحة المربعة لمكتبك [المنزل] وقسمها على قدم مربع من منزلك للحصول على النسبة المئوية لنفقات منزلك المتعلقة بالعمل."

إذا كانت لديك أسئلة حول ما هو مؤهل للعمل مقابل النفقات الشخصية ، يمكنك التحدث مع CPA أو الرجوع إلى IRS Publication 535 ، الذي يحدد نفقات العمل بمزيد من التفصيل.

9. هل سأسترد أموالي؟

هذا يعتمد على. إذا كانت مدفوعاتك الضريبية الفصلية المقدرة أعلى مما تدين به للعام ، فستسترد أموالك.

إنه ليس شائعًا بالنسبة للموظفين المستقلين كما هو الحال بالنسبة للموظفين بدوام كامل - لأن أصحاب العمل عادة ما يكونون حذرين.

أوضح سمايلز أن الموظفين "يدفعون ضرائب زائدة طوال العام لأن أصحاب العمل يأخذون الأموال تلقائيًا ، وهم يبالغون في حمايتهم لأنهم لا يريدون الخضوع للتدقيق".

2 برامج ضرائب رائعة للعاملين لحسابهم الخاص

عندما تدفع ضرائب العمل المستقل ، فأنت بحاجة إلى تتبع دخل ومصروفات عملك على مدار العام. فيما يلي أداتان للعمل المستقل يوصي بهما خبراؤنا لتبسيط الأمور المالية الخاصة بك وجعل الإعداد الضريبي أسهل.

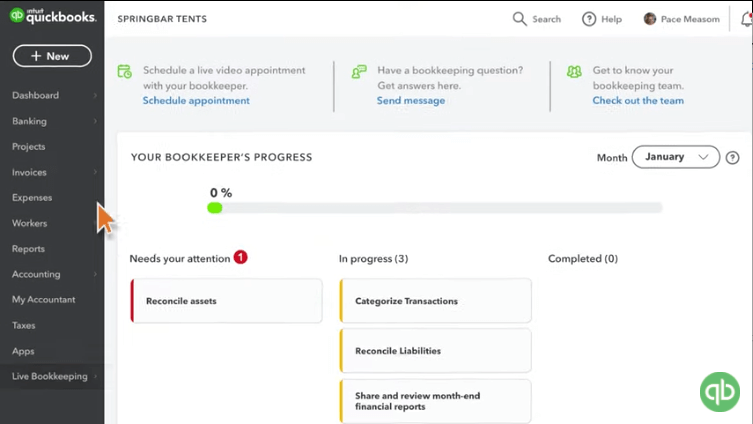

1. كويك بوكس أصحاب المهن الحرة.

السعر: من 4.50 دولار في الشهر

يعد QuickBooks Self-Employed أحد أكثر تطبيقات الضرائب استخدامًا للعاملين لحسابهم الخاص والمقاولين المستقلين. من صنع Intuit ، يتيح لك تتبع دخلك ونفقاتك طوال العام ، ويتكامل مع TurboTax.

إذا كنت تعمل مع متخصص ضرائب ، فيمكن لـ QuickBooks إنشاء ميزانية نهاية العام وبيان الدخل للمحاسب الخاص بك.

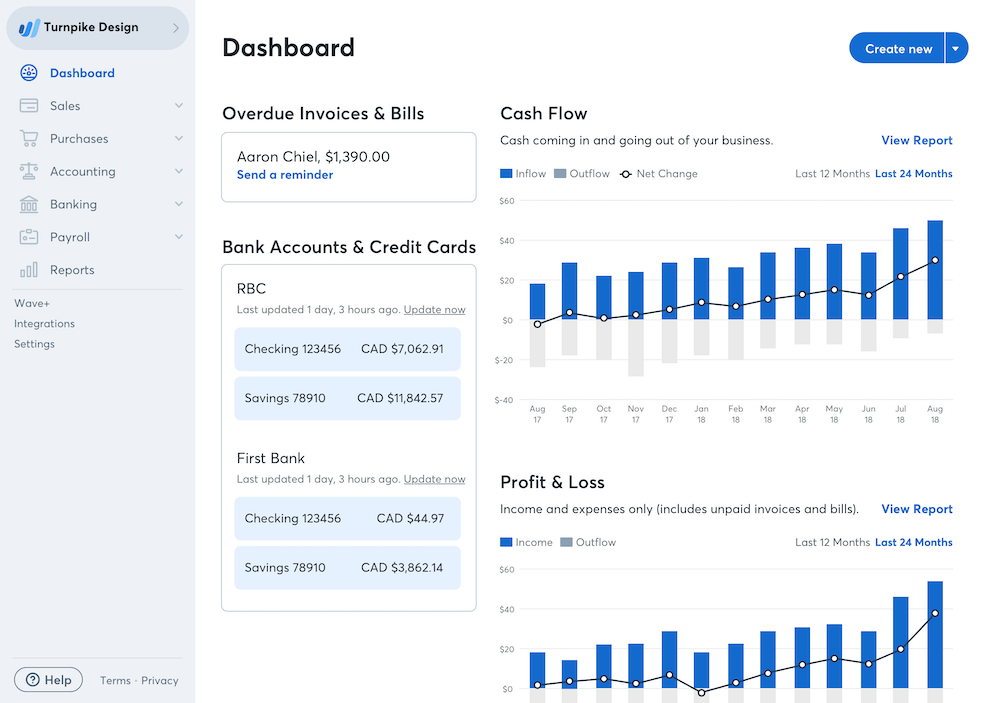

- موجة

السعر: مجاني

يعد برنامج المحاسبة المجاني من Wave خيارًا مناسبًا للمحاسبين لمسك الدفاتر وتسجيل النفقات إذا لم يكن لديك مساحة في ميزانيتك حتى الآن.

قال سمايلز: "إنه جيد للأشخاص الذين لديهم هياكل أعمال مبسطة".

"إنه أمر جيد للأشخاص الذين لديهم هياكل أعمال مبسطة."

ميزة رئيسية واحدة: يمكنها المزامنة مع حسابك المصرفي وتنزيل المعاملات فور ورودها.

لا تدع ضرائب العمل المستقل تخيفك

في البداية ، ضرائب العمل المستقل كثيرة ، وقد تجعل هذه الوظيفة من 9 إلى 5 تبدو أكثر جاذبية. لكن أكثر من 56 مليون أمريكي عملوا لحسابهم الخاص في العام الماضي يظهرون لنا أنه من الممكن معرفة كل شيء.

أثناء قيامك ببناء عملك المستقل ، يصبح الجزء الضريبي منه مهمة روتينية أخرى ، وليس عقبة كبيرة تمنعك من أن تكون رئيسك الخاص.

إذا كنت مستعدًا لأخذ القفزة ، فتقدم بطلب للعمل المستقل مع MarketerHire اليوم.