على الأجنحة المقصوصة من ضريبة الملاك

نشرت: 2018-12-10نظرة ثاقبة على الأحكام الأخيرة الصادرة عن محكمة الاستئناف المتعلقة بضريبة الدخل (ITAT) والتأثير المحتمل على ضريبة الملاك المخيفة على الشركات الهندية الناشئة

هل تأكل الصدّيق مع الشرير.

مع انتهاء موسم الإقرارات الضريبية في الهند ، ويتنفس معظمهم الصعداء الجماعي ، يستعد رجل الأعمال الهندي لتحديه التالي: إشعار "ضريبة الملاك" المخيف. كانت هذه الضريبة سببًا شهيرًا للكثيرين في النظام البيئي لبدء التشغيل ، حيث كان إزالتها على رأس قائمة مطالب الجميع من وزير المالية قبل كل ميزانية. لكن الإجراء الذي اتخذته الحكومة في هذا الصدد كان لتهدئة مخاوف رجل الأعمال بدلاً من تهدئتها.

تم الاستناد إلى القسم المخيف (القسم 56 (2) (viib) من قانون ضريبة الدخل لعام 1961) لتحقيق بعض النجاح ضد أولئك الذين يخالفون القوانين ويستخدمونها لغسل الأموال من خلال الكيانات الخاصة. وبالفعل ، كانت هناك ملاحقات قضائية ناجحة من قبل إدارة الضرائب في هذا الصدد ضدهم. لكن حكم القانون ليس أكل الصالح مع الأشرار. وهناك حكمة مشهورة للقاضي الإنجليزي الشهير ويليام بلاكستون تشهد على ذلك بالقول: "من الأفضل أن يهرب عشرة مذنبين من أن يعاني الأبرياء". بينما تقترض قوانين الضرائب لدينا هذا المبدأ ، يجادل البعض بأنهم قلبوا النسبة.

دافع فريق السياسة في iSPIRT عن التخفيف من هذا القسم (القسم 56 (2) (viib) من قانون ضريبة الدخل ، 1961) وقدم العديد من الإقرارات إلى DIPP و CBDT والحكومة في هذا الصدد. لقد تحدثنا حتى عن القسم 68 المخيف - الذي يتعامل مع الاعتمادات النقدية غير المبررة وآثارها على جمع التبرعات الخاصة بك. لقد حققنا بعض النجاح في التخفيفات الأخيرة التي تم الإعلان عنها للشركات الناشئة (لم يتم تلقي ضريبة ملاك تصل إلى INR 10 Cr من التمويل ، وتقديم "مستثمر معتمد" ، وما إلى ذلك) ولكن لا يزال هناك أميال يجب قطعها قبل أن يستريح رواد الأعمال بسهولة.

في حين أن القانون لا يزال على حاله ، فإن الأحكام الأخيرة الصادرة عن جلسات محكمة الاستئناف الخاصة بضريبة الدخل. نحن في فريق السياسات في iSPIRT أخذنا على عاتقنا تلخيص هذه الإجراءات لجميع رواد الأعمال الهنود بحيث إذا واجهتك هذا الموقف المخيف ، يجب أن تكون هذه الأحكام قادرة على مساعدتك. بالنسبة لأولئك الذين يتمتعون بالإجراءات الضريبية ، يوجد رابط مفيد للأحكام أدناه كل حالة.

في هذه المقالة ، يشير مصطلح "المقيم" إلى الشخص الذي تلقى إخطارًا تدقيقًا من إدارة ضريبة الدخل (CBDT) وموظف التقييم هو موظف الضرائب المعني المعين للقضية.

هيكل إشعار "ضريبة الملاك"

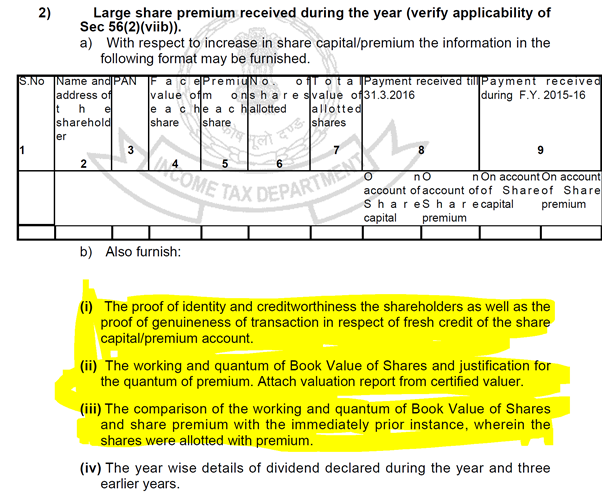

عادةً ما يتضمن إشعار التدقيق بموجب القسم 142 (1) للشركات الناشئة الاستفسارات التالية بشكل أو بآخر. في هذا الصدد ، سيتم تناول الأجزاء المميزة في هذه المقالة:

شكل 1

شكل 1

ضريبة الشيطان في الملاك: القسم 68

سياق

النقطة الأولى أعلاه تتناول القسم 68 ، قسم خبيث بشكل خاص. يتعامل هذا القسم مع أي ائتمان نقدي غير مفسر في دفاتر الشخص المقيم الذي يتم تقديمه للضريبة إذا:

- إذا لم يقدم المقيم أي تفسير لمصدر الائتمان

أو

- أن الشرح المقدم لا يرضي موظف التقييم

هذا أمر مقلق بشكل خاص لأن عبء الإثبات لا يعتمد على الأدلة الموضوعية المقدمة ولكن على القدرة على إرضاء مسؤول التقييم فيما يتعلق بصحة المعلومات.

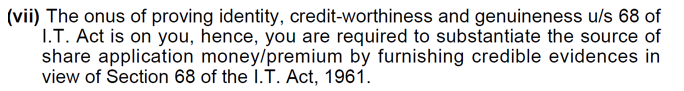

حتى إشعارات التدقيق تتحدث عن هذا كما هو موضح أدناه:

الشكل 2

الشكل 2

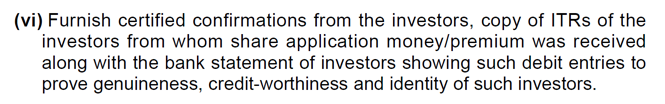

الأدلة الموثوقة المطلوب البحث عنها موضحة أيضًا في الإشعار:

الشكل 3

الشكل 3

هذه الوثائق ، كونها حساسة بطبيعتها ، تؤدي إلى نقطة احتكاك بين المستثمرين والشركات الناشئة ، خاصة في الجولات المبكرة حيث لا يكون حجم رأس المال الذي يتم جمعه مرتفعًا ولكن حساسية المعلومات المقدمة تؤجل الكثير من الاستثمار الملائكي.

موصى به لك:

يمكن إجراء استعلام بسيط عن أرقام PAN الخاصة بالمستثمرين من قبل القسم مقابل قاعدة بيانات العائدات الخاصة بهم وذلك لتقليل العبء الواقع على الشركات الناشئة ، وسيكون هناك الكثير من الشركات الهندية الناشئة في مجال التعلم الآلي والتحليلات الذكية التي يسعدها تقديم دائرة ضريبة الدخل بهذه الأدوات. ولكن حتى ذلك الحين ، يمكن العثور على المساعدة في قضية "Sunshine Metals & Alloys vs ITO (ITAT Mumbai)"

القضية

في الحالة المعينة ، تلقى المحكوم عليه (Sunshine Metals & Alloys India Pvt Ltd) 35 روبية هندية من كيانات معينة فيما يتعلق بإصدار الأسهم من قبل المحكوم عليه. أخذ المقدر هذا المبلغ من خلال القنوات المصرفية العادية ، وحصل على PAN للمستثمرين وخصص لهم شهادات الأسهم أيضًا. في حين أن موظف التقدير قام بتحميل المبلغ المستلم كإيرادات تحت القسم 68 ، على الرغم من تقديم جميع هذه الوثائق.

ملخص الحكم الصادر على النحو التالي:

إن تقديم الهوية و PAN واستمارات طلب المشاركة وإثبات أن الأسهم قد تم تخصيصها لمقدمي الطلبات عبر القنوات المصرفية العادية مع عدم وجود معاملات عكسية للمستثمر أو الشركات التابعة له يفي بعبء إثبات الهوية نيابة عن المقيم ، مع الدائرة تحمل عبء إثبات الجدارة الائتمانية.

يتضمن

تتلقى الشركات الناشئة الأموال من المستثمرين من خلال:

- القنوات المصرفية العادية

- بموجب بنود قانون الشركة المعمول به و

- إصدار شهادات الأسهم في موعدها

- دون أي معاملات مشبوهة مثل إعادة توجيه الأموال إلى المستثمرين أو الشركات التابعة لهم

لن تضطر إلى المعاناة من وطأة القسم 68 ويمكن إبراء ذمة عبء إثبات صدق وقدرة وهوية المستثمرين على النحو الوارد أعلاه.

انقر هنا لقراءة الحكم ذي الصلة.

طرق التقييم: اختيار المقيم

سياق

النقطتان (2) و (3) في الشكل 1 أعلاه تتعاملان مع لعنة مزمنة لأصحاب المشاريع عندما يتم التعامل معهم بإشعار "ضريبة الملاك": تبرير التقييم.

تم تقديم منهجيات التقييم المتبعة في القسم 56 (2) (viib) بموجب القاعدة 11UA (2) ، والتي توفر للمقيم الطريقتين التاليتين للتقييم على النحو المقدم من قِبل تاجر من الفئة الأولى:

- صافي قيمة الأصول (NAV) كما هو مذكور فيه

- طريقة التدفق النقدي المخصوم

ومع ذلك ، كما هو الحال دائمًا ، فإن الشيطان يكمن في التفاصيل. يضع القانون شروطًا إضافية على هذا التقييم من خلال جعل هذه العملية الرياضية تتلاءم مع الحكم الأفضل لموظف الضرائب من خلال وضع عبء الإدانة على المقيِّم لإرضاء موظف التقييم فيما يتعلق بالتقييم. من الصعب إرضاء المستثمرين بما يكفي فيما يتعلق بتقييم الشركة الناشئة ، ولكن إضافة ضباط الضرائب إلى هذا المزيج يعد مزيجًا قويًا للغاية لأي رائد أعمال.

في كثير من الأحيان ، اشتكى رواد الأعمال من رفض موظف التقييم لتقرير التقييم من خلال مقارنته بأدائهم المالي الفعلي خلال تلك الفترة الزمنية. إن معاقبة رجل أعمال لفشله في تلبية أرقامه عن طريق إخضاع الدلتا للضريبة بنسبة 30 ٪ هو عبء لا يمكن التغلب عليه يقع على عاتق أي رائد أعمال. مزيد من التفاصيل حول هذه العملية متوفرة هنا في منشور سابق.

يجب أن يكون اختيار أنسب طريقة للتقييم من تلك التي ينص عليها القانون ، لبدء عملك أو عملك ، معاملة بين طرفين متفقين فقط ، دون الحاجة إلى إرضاء ضابط الضرائب عن ذلك. ومع ذلك ، غالبًا ما تواجه الشركات الناشئة هذا التحدي المتمثل في تفسير الأمر نفسه. لحسن الحظ ، تم الفصل في هذه القضية في قضية "DCIT مقابل Ozoneland Agro Pvt. المحدودة (ITAT Mumbai) "

القضية

في الحالة المعينة ، أصدر المحكوم عليه (Ozoneland Agro Pvt Ltd) أسهمًا إلى مستثمر بعلاوة إجمالية قدرها 4.99 كرونة روبية. كان موظف التقييم قد طرح السؤال حول طريقة التقييم المختارة على هذا النحو على أساس عوامل مختلفة مثل حقيقة أن العمل لم يبدأ بعد ، وكانت الافتراضات فلكية ، وطريقة التدفقات النقدية المخصومة المعتمدة كانت لمدة 5 سنوات فقط ، وما إلى ذلك.

ملخص الحكم

تسمح القاعدة 11UA (2) للمقيم بالحق في الاختيار بين طريقتين للتقييم المنصوص عليهما في القانون ولا يحق لموظف التقييم الإصرار على أن تكون إحدى الطرق هي الطريقة الأنسب لتحديد القيمة السوقية العادلة من تلك الأسهم.

يتضمن

وطالما يتم تطبيقها باستمرار ، فإن اختيار طريقة التقييم يقع على عاتق الخاضع للتقييم فقط وليس مسئول التقييم.

انقر هنا لقراءة الحكم ذي الصلة.

استنتاج

توفر الأحكام المذكورة أعلاه كمادة مناسبة لأي مؤسس محاصر بإشعار "ضريبة الملاك". إنه يوضح أن محاكم الاستئناف تقدم الأسبقية المناسبة لأي معاملات حقيقية يتم إجراؤها في ظل الامتثال الكامل للقانون المعمول به يجب ألا تخشى تلقي إشعار وتفترض الأسوأ. اتخذت الحكومة ودائرة الضرائب إجراءات إيجابية لتخفيف عبء الامتثال لهذه الأقسام بالنسبة للشركات الحقيقية ، وتوضح هذه الأحكام أن هيئات الاستئناف تتبع نفس المبدأ أيضًا.

خلال محادثاتنا مع مسؤولي إدارة الضرائب حول هذا الموضوع ، أوضحوا كيف تعمل هذه القوانين كرادع لمن يبحثون عن ثغرات في سعيهم لغسل الأموال أو التهرب من الضرائب. وذكروا أيضًا أن الإشعارات يتم إرسالها بطريقة حسابية ، وأن الأقساط المرتفعة التي تتقاضاها معظم الشركات الناشئة بسبب القيمة الاسمية المنخفضة تؤدي عادةً إلى تشغيل هذه الخوارزميات لإرسال إشعار. لكن تلك الشركات الناشئة التي اتبعت القانون لا يجب أن تخاف من رجل الضرائب في هذه الاستفسارات الروتينية. في حين أن هذه القوانين قاسية وأساليب التحقيق مشتركة بين الجميع ، إلا أن الغموض والجداول الزمنية تضع عبئًا كبيرًا على رواد الأعمال الجدد والشركات الناشئة في المراحل المبكرة الذين يتعين عليهم إدارة المهمة الشاقة المتمثلة في إنشاء أعمال تجارية وتنميتها. أن التنقل في الامتثال البيزنطي ، كل ذلك بميزانية ضئيلة.

إذا تلقى أي شخص إشعارًا بضريبة ملاك هذا العام أو إشعارًا لم يتم حله ، فيرجى كتابته إلينا على [email protected] حتى نتمكن في iSPIRT من المساعدة بأي طريقة ممكنة. قم بالرجوع إلى الكتابات السابقة حول هذه الأمور إلى أنك على دراية بما هو مطلوب للتنقل في هذه الإشعارات.

بعد كل شيء ، الضريبة ليست أفضل شكل من أشكال الدفاع.

ملحوظة

- جميع الروابط المقدمة من مواقع الويب التي تم عرض روابطها. لا تنتمي iSPIRT أو 3one4 Capital أو المؤلف إلى أي من هذه المواقع

- المسائل المعروضة هنا هي ملخص للأحكام المختلفة وليست رأيًا رسميًا لشركة iSPIRT أو 3one4 Capital أو المؤلف. يجب مناقشة أي إشعار تدقيق مع المتخصصين ذوي الصلة ، والغرض من المقالة تعليمي فقط