ما هو التمويل المضمّن؟ المعنى والأمثلة والفوائد

نشرت: 2023-07-01الملخص: يتيح لك التمويل المضمّن دمج البنى التحتية المختلفة للدفع في تطبيقك الأصلي أو موقع الويب الخاص بك لمعالجة المدفوعات بشكل أسرع. دعنا نجد بعض الأمثلة الأخرى للتمويل المضمّن في المقالة أدناه!

التمويل المضمّن هو بالتأكيد الشيء الكبير التالي في عالم المال. لقد غيرت طريقة تقديم الخدمات المالية وتوزيعها. باستخدام التمويل المضمّن ، يمكنك دمج خدمات مثل القروض والتأمين وأدوات الاستثمار وما إلى ذلك في مجموعة منتجاتك الحالية.

إنه يجعل الخدمات المالية في متناول عملائك بشكل أكبر ، مما يعني أنه يمكنهم الوصول إليها من موقع الويب أو التطبيق الخاص بك دون الحاجة إلى التبديل إلى تطبيق مالي أو موقع ويب مختلف. استمر في القراءة لمعرفة المزيد حول التمويل المضمّن وكيف يمكنك استخدامه في مجال عملك.

جدول المحتويات

ما هو التمويل المضمّن؟

يمكن تعريف التمويل المضمّن على أنه دمج الخدمات المالية المختلفة مثل القروض وبطاقات الخصم والتأمين ومعالجة المدفوعات وخيارات الاستثمار في المنتجات غير المالية. إنه يمكّن المؤسسات من استخدام الخدمات المالية التي تقدمها جهات خارجية عبر واجهات برمجة التطبيقات أو الاندماج في مواقعهم.

يمكن أن تظهر هذه الخدمات في أشكال عديدة مثل الإقراض من نظير إلى نظير ، والتأمين على المنتجات ، والمدفوعات داخل التطبيق ، وما إلى ذلك. لذلك ، فإن توفير هذه الخدمات في المنتجات التي يستخدمها المستهلكون يلغي أي حاجة للبحث عن مزودي خدمة مختلفين.

كيف يعمل التمويل المضمّن؟

يتم توفير العديد من المنتجات المالية من قبل المؤسسات المالية المرخصة. بشكل عام ، يتطلب من مؤسسة الخدمات غير المالية التعاون مع أي بنك أو شركة تأمين أو أي مؤسسة مالية مرخصة. يختار الكثير منهم القيام بذلك باستخدام منصة مصرفية كخدمة.

بمجرد إتمام الشراكة الرسمية ، يتم تسليم المنتجات المالية المضمنة وإدارتها من خلال واجهات برمجة التطبيقات بواسطة موفري الخدمات غير المالية. يتم تقديم هذه المنتجات تحت الاسم التجاري لمؤسستك غير المالية وليس مقدم الخدمة. بهذه الطريقة ، يستفيد العملاء من الخدمات المالية مثل القروض والتأمين مباشرة من موقع الويب أو التطبيق التجاري.

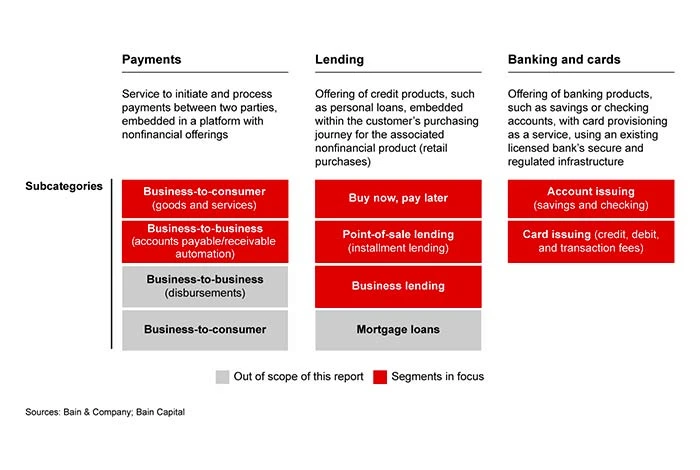

أنواع التمويل المضمّن

يأتي التمويل المضمّن في عدة أنواع. فيما يلي بعض الأنواع الشائعة من خدمات التمويل المضمنة المقدمة للعملاء.

اشتر الآن وادفع لاحقًا (BNPL)

اشتر الآن وادفع لاحقًا (BNPL) هو نوع من خيارات الدفع التي تمكن المستخدمين من شراء أي منتج وخدمة والدفع عن طريق التثبيتات.

يتم تقديمها بشكل عام من قبل أطراف ثالثة تتعاون مع تجار التجزئة ومنصات التجارة الإلكترونية لتقديم خيارات مالية متنوعة للعملاء. يتيح ذلك للمؤسسات تزويد المستخدمين بخيارات أكثر بأسعار معقولة لشراء المنتجات.

التأمين المضمن

التأمين المضمن هو نوع من التأمين يتم دمجه في إجراءات شراء سلع أو خدمات غير تأمينية. يعني ضمناً أن التغطية التأمينية مشمولة عند شراء منتج غير مالي مثل السيارة أو الهاتف المحمول أو ما إلى ذلك.

يساعد هذا النوع من التأمين في تحسين حقوق الملكية للعملاء حيث يحصل العملاء على التغطية التأمينية مباشرة مع شراء المنتج.

الاستثمار المضمّن

يُعرّف الاستثمار المضمّن بأنه خيارات استثمار مالي مدمجة في السلع والخدمات غير الاستثمارية. هذا يعني أن العملاء يحصلون على فرصة للاستثمار في أصول وأوراق مالية مختلفة من خلال تطبيق واحد مثل تطبيق التجارة الإلكترونية ، تطبيق تسوق الأجهزة ، إلخ.

على سبيل المثال ، عندما تربح استرداد نقدي ، يمكنك استخدامه للاستثمار في أصول مالية مختلفة من التطبيق نفسه. يتيح ذلك للشركات كسب أموال إضافية من تطبيقاتها من خلال الاستثمار في الأوراق المالية والأصول.

المدفوعات المضمنة

يشير إلى دمج تطبيقات معالجة الدفع المختلفة في تطبيقات الأعمال عبر واجهات برمجة التطبيقات. يتيح ذلك للشركات قبول المدفوعات مقابل الخدمات المقدمة مباشرة من التطبيق الخاص بها. تعمل المدفوعات المضمنة على تبسيط إجراءات الدفع للعملاء وتمكين الشركات من تحسين تجربة المستخدم الإجمالية.

ما هي فوائد استخدام التمويل المضمّن؟

يأتي التمويل المضمّن مع الكثير من الفوائد للشركات والمؤسسات المالية والمستهلكين ، وبعضها يشمل:

- مصدر دخل إضافي: يساعدك التمويل المضمّن على إنشاء مصدر دخل إضافي من خلال توفير منتجات مالية مباشرة من موقع الويب الخاص بك. يمكنك الحصول على عمولتك من المؤسسات المالية التي ستبيع منتجاتها على منتجك.

- زيادة المبيعات: بمساعدة هذا ، يمكنك تقديم نماذج دفع متعددة لعملائك مثل الشراء الآن وادفع لاحقًا. سيساعد هذا في زيادة المبيعات حيث يمكن للعملاء أيضًا الدفع مقابل المنتج عبر عمليات التثبيت السهلة.

- عروض مخصصة للعملاء: تجمع معظم الشركات بيانات مثل سجل الشراء والتفضيلات وما إلى ذلك لعملائها عند إتمام عملية شراء. ثم يتم استخدام هذه المعلومات لتخصيص عروض التمويل وخيارات الدفع للعملاء.

- الملاءمة: من خلال التمويل المضمّن ، يمكنك تقديم خيارات لشراء تأمين المنتج في وقت الخروج. لذلك ، يسهل عليك شراء تأمين المنتج بسهولة مباشرة من التطبيق أو موقع الويب.

- اكتساب العملاء بسرعة: من خلال التعاون مع الشركات ، يمكن للمؤسسات المالية تقديم منتجاتها التمويلية المضمنة مثل القروض والتأمين وما إلى ذلك للعملاء. هذا يساعدهم على جذب المزيد من العملاء بأقل تكلفة قد لا تكون ممكنة من خلال القناة المباشرة.

- يعزز القدرة التنافسية للمنتج: يساعد في بناء القدرة التنافسية للمنتج حيث يمكنك توفير خيارات التمويل والتأمين على المنتج وما إلى ذلك من التطبيق.

أمثلة على التمويل المضمّن

هناك العديد من الأمثلة على التمويل المضمّن التي يمكنك رؤيتها في الحياة اليومية. بعضها يشمل:

- المدفوعات التي تتم من جانب التاجر مقابل البضائع المشتراة عبر Paytm و PayPal وما إلى ذلك.

- التأمين في وقت الخروج عندما يشتري العميل منتجًا مثل الهاتف المحمول أو الكمبيوتر المحمول

- خيار "اشتر الآن وادفع لاحقًا" على الموقع الإلكتروني لشراء منتج ودفع ثمنه على أقساط.

- بطاقات الدفع ذات العلامات التجارية لتسديد المدفوعات والحصول على خصومات

- غالبًا ما توفر الشركات خيارًا لفتح حسابات مصرفية لمعالجة الدفع بسرعة.

حالات استخدام التمويل المضمنة

يستخدم التمويل المضمّن في أنواع مختلفة من الصناعات لأغراض متعددة. فيما يلي بعض حالات الاستخدام حول كيفية الاستفادة من التمويل المضمّن عبر مختلف الصناعات.

- بيع بالتجزئة

يعد طلب البقالة أو منتجات المكياج أو الطعام أو أي عنصر آخر والدفع مقابلها مباشرة من خلال التطبيقات مثالًا شائعًا للتمويل المضمّن في البيع بالتجزئة. عند شراء المنتجات ، يمكنك الدفع مقابلها عبر خيارات دفع متنوعة مثل UPI أو بطاقة الائتمان أو الخصم و EMI وما إلى ذلك.

- الرعاىة الصحية

في مجال الرعاية الصحية ، يساعد التمويل المضمّن في تبسيط إجراءات الدفع للمرضى من خلال توفير خيارات دفع متعددة. يمكن لمرفق الرعاية الصحية دمج تطبيقات الدفع على موقعه على الويب لتسهيل حصول المرضى على العلاج الطبي بسرعة عن طريق الدفع في الوقت المحدد.

- تعليم

سهّل التمويل المضمّن على المؤسسات التعليمية إقراض الطلاب بسعر فائدة أقل من خلال الشراكة مع المؤسسات المالية. بناءً على قدرة سداد القرض ، يمكن للمعاهد تقديم قروض للطلاب بأقل سعر فائدة.

- العقارات

في صناعة العقارات ، سهّل التمويل المضمّن على وكلاء العقارات إدارة إقراض القروض والتأمين والرهن العقاري وما إلى ذلك مباشرةً من طلباتهم. ومن ثم ، فإنه يجعل من الممكن للعملاء شراء وبيع العقارات بسهولة من التطبيق دون أي متاعب.

كيف سيعطل التمويل المضمّن التكنولوجيا المالية؟

مع قدوم التمويل المضمّن ، أصبح من السهل على الشركات تقديم خدمات مالية مختلفة للعملاء من موقعهم الإلكتروني الحالي.

يعمل التمويل المضمّن على تعطيل التكنولوجيا المالية لأنه سهّل على الكيانات غير المالية دمج الخدمات المالية في مواقعها الإلكترونية الحالية ، مثل معالجة المدفوعات والتأمين وإقراض القروض وما إلى ذلك. من خلال الاستفادة من ذلك ، يمكن للمؤسسات تقديم خدمات مالية متنوعة للعملاء بدون الحصول على تراخيص أو الامتثال للوائح أو إنشاء بنية تحتية إضافية لها.

هناك طريقة أخرى يؤدي بها التمويل المضمّن إلى تعطيل التكنولوجيا المالية ، وهي توفير طريقة متكاملة لإدارة الشؤون المالية. في السابق ، كان العملاء بحاجة إلى منصات متعددة للاستثمار وإدارة أموالهم الأمر الذي كان يستغرق وقتًا طويلاً.

ومع ذلك ، يمكن للشركات تقديم خيارات الاستثمار مباشرة من التطبيق أو موقع الويب الخاص بهم دون الحاجة إلى إدارة عدة مزودين عبر واجهات برمجة التطبيقات.

التحديات التي تواجه الصناعة من خلال Embedded Finance

على الرغم من الشعبية المتزايدة للتمويل المضمّن بين الشركات ، إلا أن هناك بعض التحديات مع ذلك.

- عدم المسؤولية عن انتهاكات البيانات: قد يؤدي التمويل المضمّن إلى غموض حول من سيكون مسؤولاً عن أي نوع من انتهاكات اللوائح. كما أنه يخلق مشاكل للمنظمين فيما يتعلق بمن سيكون مسؤولاً عن انتهاكات خصوصية بيانات العملاء.

- علاقة معقدة للعملاء: قد تخلق علاقة تجارية معقدة للعملاء حيث ستأتي الخدمات من كيانين مختلفين. سيؤدي ذلك إلى إرباك العملاء لأنهم لا يعرفون الكيان المسؤول عن العديد من جوانب تجربة شراء المنتج.

- الكشف عن مخاطر العملاء: قد لا تتمكن الشركات التي تقدم خدمات مالية مضمنة من تحديد المقترضين المعرضين للخطر مقارنة بالبنوك التي تستخدم البيانات المالية للعثور عليهم. لذلك ، قد ينتهي بك الأمر إلى تقديم نفس شروط سداد القرض دون النظر إلى وضعهم المالي. وبالتالي ، مما أدى إلى زيادة معدل عدم سداد القروض.

مستقبل التمويل المضمّن في السوق

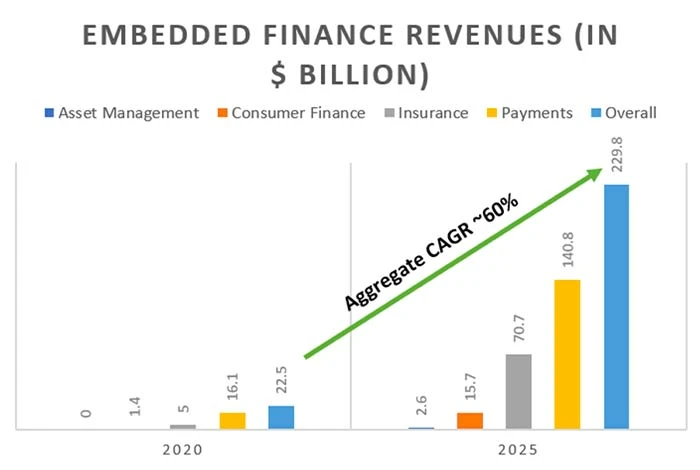

بدأ التمويل المدمج بالفعل في مجالات مختلفة مثل التأمين والرعاية الصحية وتجارة التجزئة وما إلى ذلك لتحسين تجربة العملاء. تشمل حالات المستخدم الرئيسية مدفوعات العملاء والقروض. وفقًا للتقرير الذي نشرته KPMG ، يمكن أن يصل سوق التمويل الهندي المدمج إلى ما يقرب من 1 تريليون دولار بحلول نهاية عام 2023

ذكر تقرير مماثل أعدته شركة Deloitte أن التمويل المضمّن في الهند قد يصل إلى 1.2 تريليون دولار من الإيرادات السنوية بحلول نهاية عام 2025. وستكون الإيرادات المتوقعة مدفوعة بالزيادة في الطلب على المنتجات المالية والاستخدام المتزايد لواجهات برمجة التطبيقات من قبل الشركات لدمج الخدمات المالية .

خاتمة

يعني التمويل المضمّن دمج المنتجات المالية في المنتجات غير المالية اليومية. من سداد المدفوعات إلى الإقراض المباشر من نظير إلى نظير ، تمكنت الشركات من جعل الخدمات المالية في متناول العملاء من خلال التمويل المضمّن. لديه القدرة على تعطيل الخدمات المصرفية التقليدية من خلال جعل الخدمات المالية سهلة الوصول للعملاء والشركات.

أسئلة وأجوبة

ما هو مثال التمويل المضمّن؟

الاستثمار المضمّن هو مثال ممتاز للتمويل المضمّن. باستخدامه ، يمكنك الاستثمار في أصول مالية مختلفة من خلال منصة واحدة. تتضمن بعض الأمثلة الأخرى المدفوعات المضمنة والتأمين وخيار الشراء الآن والدفع لاحقًا وما إلى ذلك.

ما هو أفضل مثال على التمويل المضمّن؟

أفضل مثال على التمويل المضمّن هو توفر خيارات دفع متعددة لشراء منتج من موقع ويب. لذلك ، يمكن للعملاء الدفع مباشرة من موقع الويب أثناء شراء منتج أو خدمة دون الحاجة إلى استخدام أي تطبيق إضافي.

ما هو مثال التمويل المضمّن في الهند؟

هناك العديد من الأمثلة على التمويل المضمّن الذي يمكنك أن تجده في الهند. على سبيل المثال ، يمكن للشركة توفير خيار EMI للعملاء عند شراء أي منتج من موقعهم. وبالمثل ، فإن المؤسسة التي تقدم التأمين مع المنتج مباشرة من موقعها على الويب هي مثال على التمويل المضمّن.

هل التكنولوجيا المالية المدمجة؟

التمويل المضمّن هو أحدث اتجاه في قطاع التكنولوجيا المالية حيث يتم دمج المنتجات المالية في العديد من المنتجات أو الخدمات غير المالية. يتيح ذلك للمؤسسات تقديم الخدمات المالية لعملائها بشكل مباشر.

ما هو دور التمويل المضمّن؟

الغرض الرئيسي من التمويل المضمّن هو توفير خدمات مالية مختلفة للعملاء من خلال دمجها مع المنتجات غير المالية مثل برامج التجارة الإلكترونية وتطبيقات شراء مستحضرات التجميل وما إلى ذلك.

ما هو مستقبل التمويل المضمّن؟

من المتوقع أن ينمو الطلب على التمويل المضمّن في السنوات القادمة. هذا لأن المزيد والمزيد من الشركات تقدم خدمات مالية مباشرة من منصتها. علاوة على ذلك ، يشعر العملاء أيضًا أنه من الملائم شراء المنتجات مباشرة من الموقع ، والاستفادة من القروض ، والحصول على تأمين على المنتجات ، وما إلى ذلك.

ما هي منتجات التمويل المضمنة؟

تتضمن بعض الأمثلة على منتجات التمويل المضمنة خدمات الشراء الآن والدفع لاحقًا (BNPL) والخدمات المصرفية وخدمة معالجة الدفع ومنتجات التأمين وما إلى ذلك.

ما هو التمويل المضمّن مقابل BaaS؟

BaaS هو نوع من نموذج الخدمة حيث تقدم البنوك البنية التحتية والخدمات المصرفية لمختلف المؤسسات الخارجية. في حين أن التمويل المضمن هو دمج المنتجات المالية في منتج الأعمال غير المالي الحالي.

من هم اللاعبون في التمويل المضمّن؟

اللاعبون في التمويل المضمّن هم مقدمو الخدمات المالية ومقدمو البنية التحتية والمنصات والأسواق وما إلى ذلك.

لماذا التمويل المضمن هو التطور القادم في التكنولوجيا المالية؟

التمويل المضمن هو التطور التالي في التكنولوجيا المالية لأن عملائك يمكنهم الوصول إلى مختلف الخدمات المالية داخل تطبيقك نفسه. بالإضافة إلى ذلك ، يمكن للشركات إنشاء مصادر إضافية للأرباح من خلال تقديم القروض وخدمات التأمين لعملائها.