لماذا تحتاج الشركات الناشئة إلى حسابات مصرفية متعددة للأعمال؟

نشرت: 2019-09-10كل دولار مهم للشركات الناشئة.

وهو ما يسمح للأفكار الإبداعية بالتحول من المفهوم إلى الواقع.

ولسوء الحظ، فهو أيضًا السبب الرئيسي للفشل، كما تظهر الإحصائيات.

على سبيل المثال، كشف تقرير CB Insights لعام 2021 حول 111 شركة ناشئة أن 38% منها فشلت بسبب عدم كفاية الأموال .

تشير إحصائية أحدث أجرتها Failory استنادًا إلى مقابلات مع أكثر من 80 شركة ناشئة أيضًا إلى أن 16% منها فشلت بسبب مشكلات مالية .

انتقل إلى:

- 3 أسباب رئيسية تحتاج الشركات الناشئة إلى حسابات مصرفية متعددة

- كيف يمكن لشركة ناشئة استخدام حسابات متعددة بشكل فعال

- استراتيجيات لتقليل الرسوم عند استخدام حسابات مصرفية متعددة

مصدر

لتجنب مثل هذه المشاكل، من الأفضل أن يكون لديك الاستراتيجيات المصرفية الصحيحة في وقت مبكر.

يعد حساب الأعمال ضروريًا في البداية، لأنه يفصل بين الشؤون المالية الشخصية والتجارية، ويساعد في مسك الدفاتر وإدارة التدفق النقدي ، ويبني المصداقية.

ولأخذ خطوة أبعد، فإن الاحتفاظ بحسابات مصرفية تجارية متعددة يمكن أن يكون خطوة أكثر ذكاءً.

يشرح هذا المقال لماذا يجب على الشركات الناشئة التفكير في امتلاك أكثر من حساب مصرفي تجاري واحد، وكيفية استخدامه بفعالية، ونصائح حول تخفيض الرسوم مع الاحتفاظ بعدة حسابات.

3 أسباب رئيسية تحتاج الشركات الناشئة إلى حسابات بنكية متعددة للأعمال

فيما يلي ثلاثة أسباب رئيسية تجعل وجود حسابات مصرفية تجارية متعددة أمرًا ضروريًا:

1. تعزيز الشفافية المالية

إذا كنت تستخدم حسابًا واحدًا لجميع معاملاتك، فمن المحتمل أن تقوم بغربلة سجلات المعاملات لعدة أشهر لتحديد النفقات القابلة للخصم ومصادر الدخل.

وبدلاً من ذلك، مع حسابات تجارية متعددة، يمكنك فصل الأموال عن نفقات التشغيل والرواتب والمدخرات وزيادة رأس المال.

مما يعزز الشفافية المالية، مما يفيد الشركات الناشئة في عدة مجالات، منها:

- تحسين تخطيط الميزانية من خلال صورة أوضح لأنماط التدفق النقدي. كلما تمكنت من معرفة من أين يأتي المال ويذهب بشكل أسرع، كلما تمكنت من رؤية النفقات التي يمكنك خفضها بشكل أسرع.

- غالبًا ما يبالغ مؤسسو الشركات الناشئة في تقدير أفكارهم التجارية، بنسبة تصل أحيانًا إلى 255% . ومع ذلك، كلما كانت السجلات المالية أكثر دقة، كلما كان تقييم الشركة الناشئة أكثر واقعية. وهذا يساعد أيضًا الشركات على اتخاذ قرارات مستنيرة فيما يتعلق باستراتيجيات النمو.

- تبسيط المسائل الضريبية، مع الأخذ في الاعتبار الالتزامات الضريبية المتنوعة مثل ضريبة الدخل أو ضريبة المبيعات أو ضريبة الرواتب.

- قد يؤدي حفظ السجلات بشكل شفاف إلى تعزيز فرص الشركات الناشئة في الحصول على قرض أو جذب الاستثمارات.

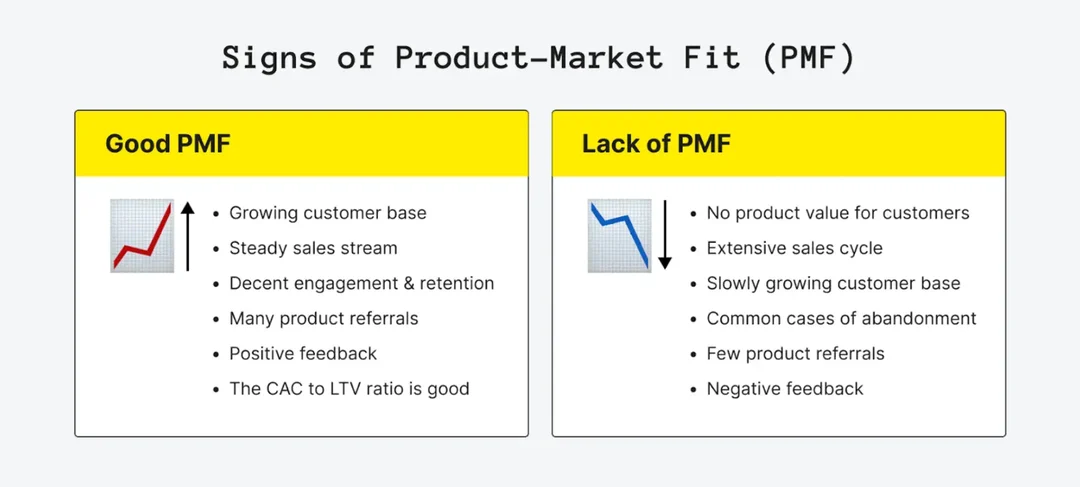

- يعد تدفق المبيعات أحد جوانب مؤشرات ملاءمة سوق المنتج. إذا كان لديك منتجات متعددة وتستخدم حسابات مختلفة، فقد تتمكن من تحقيق تقييم أفضل وأسهل وأسرع لربحية منتجات أو خدمات معينة.

مصدر

علاوة على ذلك، بالنسبة للشركات الناشئة الدولية التي تتعامل بعملات متعددة، فإن وجود حساب واحد فقط بعملة واحدة قد يكون أمرًا صعبًا بسبب تقلبات أسعار الصرف.

لتحسين إدارة الأموال والأرباح، فكر في فتح حسابات تجارية متعددة بعملات مختلفة أو حساب متعدد العملات.

2. تدفق نقدي أفضل للعمليات المتواصلة

قد تستيقظ على حساب تجاري مجمد لعدة أسباب واحتمالات.

قد يكون السبب في ذلك هو قيامك بعمليات شراء كبيرة تختلف عن أنماط إنفاقك المعتادة، أو اشتراكك في تحويلات من وإلى حسابات أجنبية، أو إتمام معاملات من مواقع غير مألوفة، أو حتى مجرد حدوث خلل في النظام.

قد يكون حل هذا النوع من المشكلات مع البنك أمرًا غير مؤكد ويستغرق وقتًا طويلاً.

يختلف الوقت المستغرق لإلغاء تجميد الحسابات؛ في المتوسط، يستغرق الأمر بضعة أيام، وفي الحالات الأكثر تعقيدًا، قد يستغرق الأمر أكثر من أسبوع أو أشهر.

ومع ذلك، فإن وجود حساب واحد فقط يمكن أن يؤدي إلى مشكلات في التدفق النقدي أو تعطيل عملياتك.

على سبيل المثال، قد يؤدي عدم قدرتك على الوصول إلى الأموال إلى فقدان دفعة مع الموردين أو الشركاء الدوليين.

يمكن أن يؤدي هذا إلى تأخيرات إضافية قبل أن يستأنف الموردون الشحن. في مناخ السوق سريع الخطى اليوم، تريد تحسين سلسلة التوريد الخاصة بك بدلاً من مواجهة مثل هذا التأخير.

إن توزيع أموالك عبر حسابات متعددة يضمن عدم انقطاع العمليات لأنه يمكنك الوصول إلى الأموال من حسابات أخرى إذا واجه أحد الحسابات مشاكل.

3. تنويع المخاطر

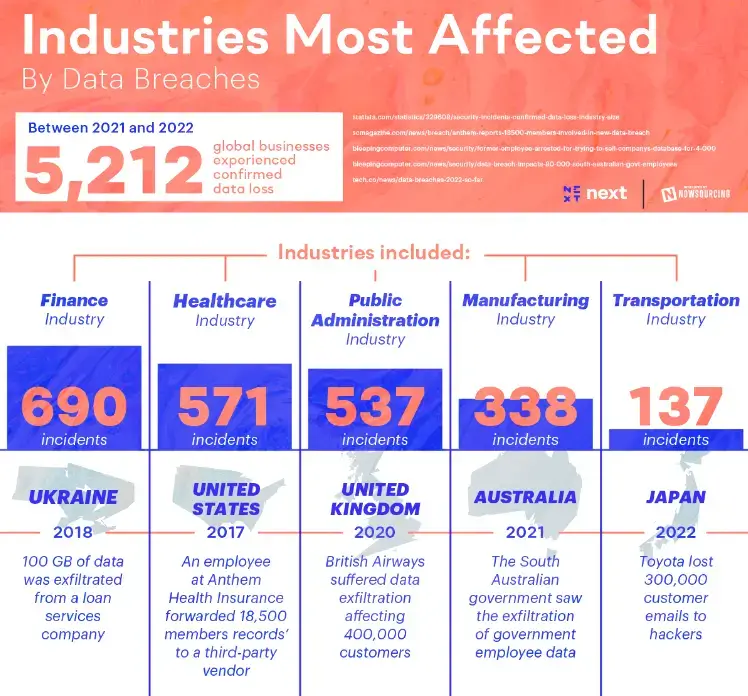

مصدر

استهدفت 47% من خروقات البيانات المالية البنوك ، وشهد القطاع المالي أكبر عدد من خروقات البيانات في عام 2023 .

إن الاعتماد على حساب تجاري واحد فقط يشكل مخاطر إذا تم اختراق الحساب أو الاحتيال، أو في حالات نادرة، مواجهة فشل البنك.

يتم تقليل هذه المخاطر عن طريق التنويع عبر حسابات متعددة في بنوك مختلفة. ويضمن هذا النهج عدم تركيز أموال الشركة في نقطة وصول واحدة معرضة للخطر.

علاوة على ذلك، فإن توزيع الأموال عبر حسابات مصرفية تجارية مختلفة يزيد من عدد الأصول المؤمن عليها، وبالتالي تعزيز الأمن المالي العام.

كيف يمكن لشركة ناشئة استخدام حسابات متعددة بشكل فعال

بالنسبة لشركة ناشئة تعمل بحسابات مصرفية متعددة، تعد الإدارة الفعالة أمرًا بالغ الأهمية للصحة المالية.

يمكن أن يؤدي النهج المفكك إلى رسوم غير ضرورية وضعف الرؤية للتدفقات النقدية، مما يقوض الغرض الأولي المتمثل في وجود حسابات متعددة.

في هذا القسم، نعرض بعض الاستراتيجيات الأساسية للإدارة الفعالة.

تحديد أدوار محددة لكل حساب

مصدر

قبل فتح حساب جديد، تأكد دائمًا من أنه يخدم غرضًا محددًا.

إذا لم يكن هناك غرض واضح، فأعد النظر في الاشتراك.

تشمل الأهداف النموذجية للحسابات تحصيل الدخل، ونفقات التشغيل، والالتزامات الضريبية، وصرف الرواتب، وأموال الطوارئ.

تتبع المعاملات

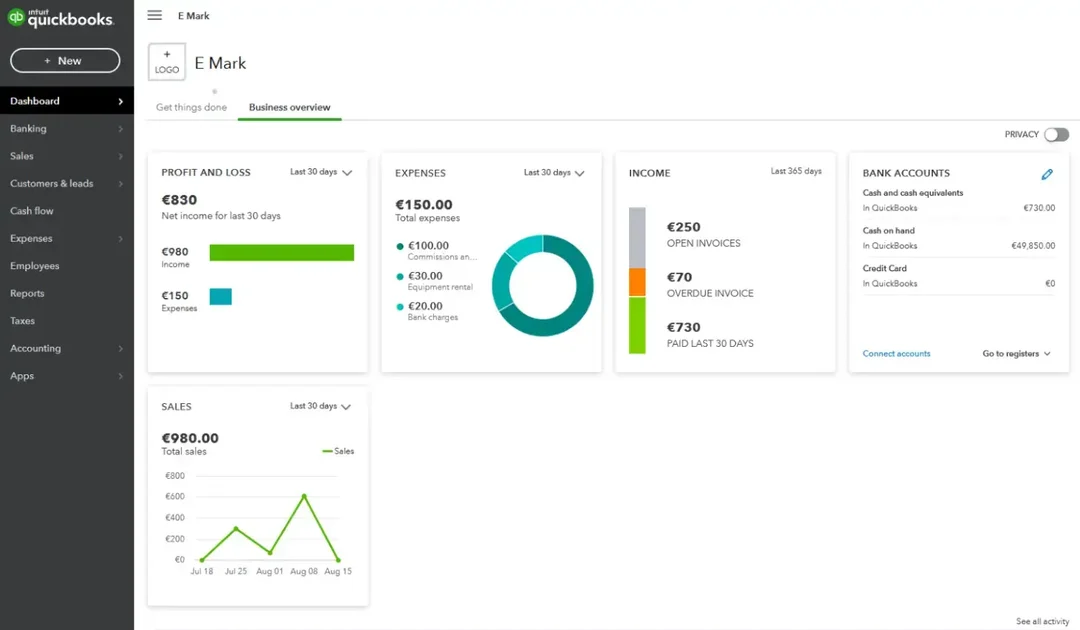

مصدر

من الضروري تتبع الأموال المخصصة لكل حساب بناءً على الغرض المحدد له.

يمكن أن تساعد برامج المحاسبة مثل QuickBooks أو Xero بشكل كبير في تبسيط هذه العملية.

غالبًا ما تسهل هذه الأدوات تتبع المعاملات وتعيينها لحسابات وفئات نفقات محددة، بالإضافة إلى تقديم تقارير مفيدة.

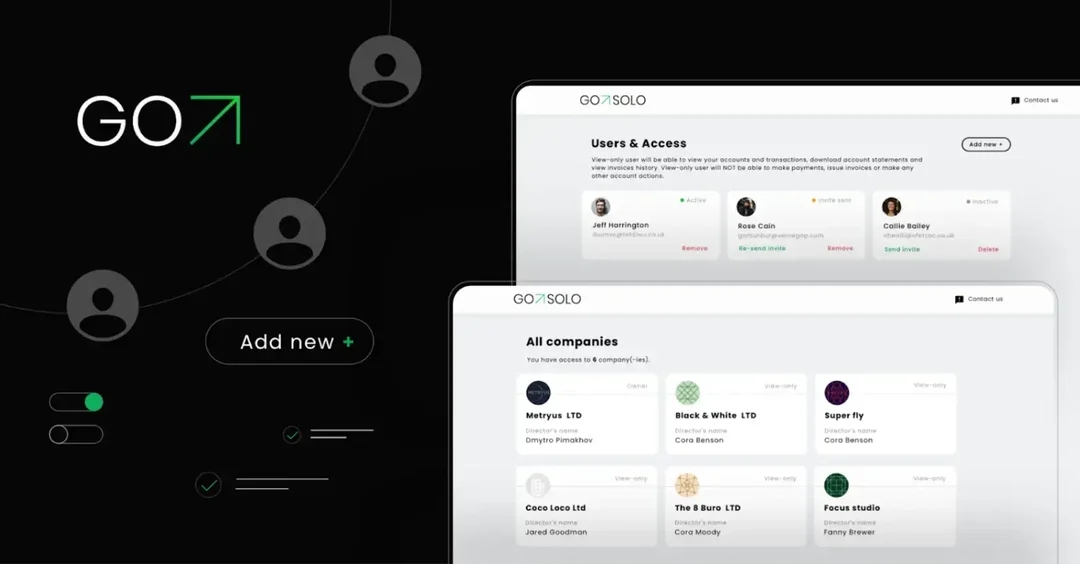

قم بمراجعة الوصول إلى الحساب بشكل دوري

مصدر

إذا كان هناك عدة أشخاص يتعاملون مع حسابات الأعمال الخاصة بك، فقم بتعيين مسؤوليات واضحة ومراجعة الوصول بشكل دوري لتعزيز الأمان ومنع الأنشطة غير المصرح بها.

استراتيجيات لتقليل الرسوم عند استخدام حسابات بنكية تجارية متعددة

قد يتردد البعض في استخدام حسابات متعددة بسبب التكاليف المحتملة؛ ومع ذلك، فإن فوائد استخدام الحسابات المختلفة غالبًا ما تفوق النفقات.

ومع ذلك، من الحكمة استكشاف طرق لتقليل الرسوم، خاصة إذا كنت تمتلك شركة ناشئة منخفضة التكلفة . فيما يلي بعض الاستراتيجيات التي تساعدك على الحفظ:

اختيار المؤسسة المالية المناسبة

قم بفحص نفقات البنك أو مزود الخدمة المالية، وخاصة رسوم الحساب والرسوم الشهرية وشروط الحد الأدنى للرصيد، لاختيار ما يتوافق مع متطلبات عملك.

تأكد من أن هذه النفقات لن تؤثر سلبًا على أرباحك. بالإضافة إلى ذلك، قم بتقييم ما إذا كانت عروضهم توفر الفوائد التي تحتاجها.

إحدى النصائح الجديرة بالاعتبار هي النظر في البنوك عبر الإنترنت والبنوك الجديدة. غالبًا ما توفر هذه الحسابات فحصًا تجاريًا مجانيًا برسوم أقل وتقدم حلاً فعالاً من حيث التكلفة.

استكشاف خيارات الإعفاء من الرسوم

تتنازل العديد من البنوك عن رسوم الخدمة الشهرية إذا تم استيفاء شروط معينة.

غالبًا ما تتضمن هذه الشروط الحفاظ على الحد الأدنى من الرصيد أو استخدام بطاقة الائتمان أو الخصم الخاصة بالأعمال.

يمكن أن يساعدك فهم هذه المتطلبات في تجنب الرسوم الإضافية.

من الجيد دائمًا الاتصال بالبنك أو المؤسسة المالية التي تتعامل معها مباشرةً لاستكشاف الإمكانية.

الاستفادة من ميزات الحساب

استفد من امتيازات الحساب مثل سداد رسوم أجهزة الصراف الآلي، وأسعار الفائدة المرتفعة، والشيكات المجانية.

يمكن أن تساعدك مطابقة هذه الميزات مع احتياجات عملك في تحقيق أقصى استفادة من حسابك مع الحفاظ على انخفاض التكاليف.

تتمثل إحدى الإستراتيجيات في استخدام حساب به حد أدنى أقل لرصيد حساب النفقات الخاص بك أثناء توجيه الأموال للمشاريع أو الأهداف طويلة الأجل أو أموال الطوارئ إلى حساب توفير عالي الفائدة مع حد أدنى أعلى للرصيد.

البقاء على علم

إن تتبع المستندات المالية المهمة مثل البيانات المصرفية والإيصالات والفواتير يساعد الشركات على فهم كيفية استخدام كل حساب.

يساعد هذا في تحديد ما إذا كانت الحسابات مفيدة أم مكلفة في النهاية.

الكلمات الأخيرة

يمكن أن توفر إدارة الحسابات المصرفية التجارية المتعددة للشركات الناشئة مزايا مهمة في الشفافية المالية، والعمليات المتواصلة، وتنويع المخاطر.

ولا يعمل هذا النهج على تحسين الإدارة المالية وصنع القرار فحسب، بل يوفر أيضًا ضمانات ضد العثرات التشغيلية والانتهاكات الأمنية.

يعد اختيار المؤسسات المالية المناسبة، واستكشاف خيارات الإعفاء من الرسوم، والاستخدام الفعال لميزات الحساب أمرًا بالغ الأهمية لزيادة تحسين الإدارة المالية من خلال حسابات الأعمال المنفصلة.