Wie alternative Kredit-Startups die Kreditvergabe-Paradigmen traditioneller Banken zerstören werden

Veröffentlicht: 2017-10-04Manish Chawla ist ein 27-jähriger Unternehmensberater, dessen Kreditwürdigkeit beschissen ist. Obwohl er recht gut entlohnt wird, ist seine niedrige Kreditwürdigkeit hauptsächlich auf einen kleinen Kredit zurückzuführen, den er vor 4-5 Jahren in seiner Studienzeit aufgenommen und prompt vergessen hat, ihn zurückzuzahlen. Als ihm einfiel, dass er einen Kredit zurückzahlen musste, war er damit in Verzug geraten. Er hat seitdem keinen Kredit mehr aufgenommen und obwohl er diesen Kredit vollständig zurückgezahlt hat, hat er sich immer noch nicht für eine Kreditkarte qualifiziert.

Avinash Tripathi ist ein 22-jähriger Software-Ingenieur, der bei einem der führenden IT-Unternehmen in Indien arbeitet. Er hat einen Abschluss an einem der besten Colleges des Landes und verdient ein monatliches Gehalt, das es ihm ermöglicht, ganz bequem zu leben und bis zum Ende des Monats etwas zu sparen. Ihm wurde jedoch von einigen Banken ein Darlehen in Höhe von 25.000 INR verweigert, um einen Laptop zu nehmen, da er weder über eine Kreditkarte noch über eine relevante Kredithistorie verfügt.

Die oben genannten Beispiele sind nur einige Vorfälle, die ein Beweis für das Muster sind, das sich in den letzten Jahren herausgebildet hat; Das Bankwesen hat einen Anstieg notleidender Kredite und notleidender Vermögenswerte erlebt, der die Kreditgeber, insbesondere die verstaatlichten Banken, gezwungen hat, viel wachsamer und vorsichtiger zu werden als früher.

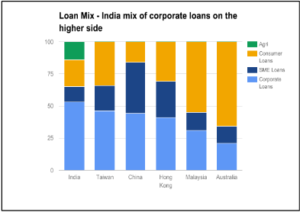

Lassen Sie uns den Elefanten im Raum ansprechen: Indian Banking war traditionell unternehmensorientiert.

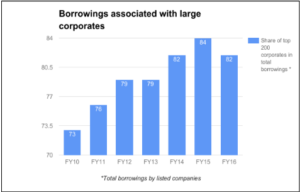

Das indische Bankwesen ist stark auf den Unternehmenssektor ausgerichtet, an den rund 54 % der Kredite gehen. Die weitere Analyse zeigt, dass eine Konzentration auf größere Kreditnehmer besteht, wobei auf die 200 größten Unternehmen >80 % der gesamten Unternehmenskredite (einschließlich von Nichtbanken) entfallen. Aus diesem Grund müssen sich die meisten Kreditnehmer im Verbraucher- und KMU-Segment auf das informelle System verlassen, bei dem der Zinssatz bis zu 24-60 % betragen kann. Dies trotz der Tatsache, dass KMU 45 % zum nationalen BIP beitragen, im Vergleich zu 15 %, die der Unternehmenssektor beisteuert.

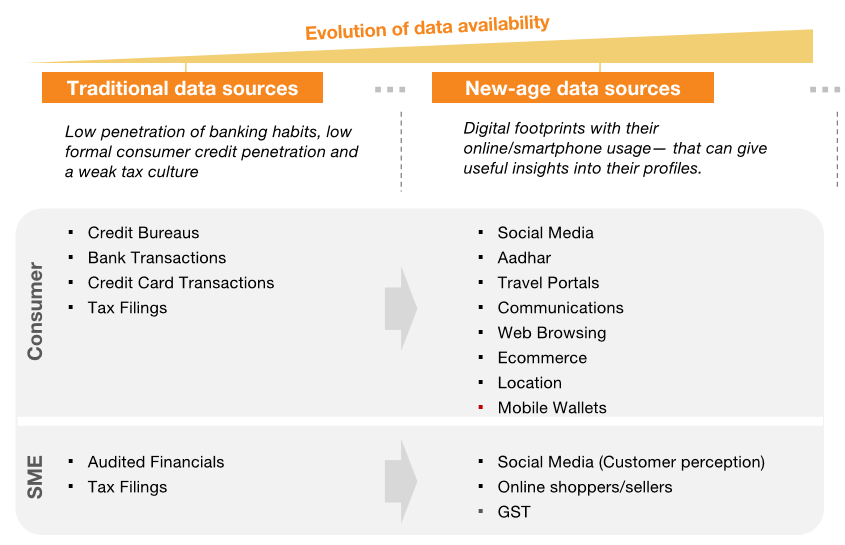

Das traditionelle Problem, ein „datenarmes“ Land zu sein, wird durch den Zugang zu mehreren digitalen Streams gelöst

Wir können den Banken jedoch nicht die volle Schuld geben. Die geringe Kreditdurchdringung (sowohl bei Privatpersonen als auch bei KMU) und insbesondere die geringe unbesicherte Kreditvergabe ist in erster Linie darauf zurückzuführen, dass indische Bürger aus Sicht dieser Kreditgeber „Thin-File“- oder „No-File“-Kunden sind. Allerdings beginnen wir erst jetzt zu sehen, wie der Zugang zu mehreren digitalen Streams das herkömmliche Problem löst, ein datenarmes Land zu sein. Das Überlagern von Daten aus Hunderten von Quellen in Datenmosaiken kann Kreditgeber dabei unterstützen, präzise Kundenprofile zu erstellen, die eine kundenspezifische Produktlieferung in großem Umfang ermöglichen müssten – was diese Segmente profitabler als je zuvor macht – und ihnen gleichzeitig die Vorteile moderner Finanzen bietet Abschnitte.

Die Wachstumsprognosen für Privatkundenkredite sind optimistisch, was einen Raum für alternative Kreditmodelle eröffnet

Dieser Zustrom neuer Daten wird die Flut in Richtung Privatkredite ändern. Die Wachstumsprognosen sind optimistisch und es wird erwartet, dass die Kredite für Privatkunden in den nächsten 10 Jahren um das ~5-fache steigen werden, dh von etwa 620 Mrd. USD auf 3020 Mrd. USD. Große Finanzierungsmöglichkeit auch im KMU-Segment; Die IFC hat die Finanzierungslücke für den KMU-Sektor in Indien auf ~21 Billionen INR geschätzt, verglichen mit der Gesamtgröße des KMU-Kreditbuchs von ~7 Billionen INR. Auch der Anteil der Unternehmenskredite soll von ~50 % im GJ16 auf ~38 % im GJ26 sinken. Dieser enorme Raum führt zu einer Fülle von Möglichkeiten für Spieler, die sich alternative Modelle für die Kreditvergabe ausdenken können, die der wachsenden Nachfrage gerecht werden können.

Wie definieren wir alternative Kreditvergabe heute?

Alternative Kreditvergabe ist ein weit gefasster Begriff, der verwendet wird, um die breite Palette von Kreditoptionen zu beschreiben, die Verbrauchern und Geschäftsinhabern außerhalb eines traditionellen Bankdarlehens zur Verfügung stehen.

Für dich empfohlen:

Kurz gesagt, bestehende alternative Kreditgeber haben sich ab sofort zu den folgenden breiten Segmenten entwickelt:

- Privatkredit: Für kurze Laufzeiten und einmalige Anschaffungen.

- Geschäftskredite: Vergeben an Online-Verkäufer und kleine Händler.

- Zahltagdarlehen: Kleine Beträge, die an Berufstätige vorgestreckt werden und bei Erhalt ihres Gehalts zurückgefordert werden.

- Studentendarlehen: Für Hochschulbildung und ohne Sicherheiten.

- P2P-Kredite: Für Einzelpersonen, die Geld ohne zwischengeschaltetes Finanzinstitut leihen oder verleihen möchten.

- Purchase Lending: Um einen Kauf von Waren oder Dienstleistungen zu tätigen und richtet sich speziell an die Studentengemeinschaft.

Es ist allgemein anerkannt, dass alternative Kreditvergabe die Kreditvergabeparadigmen traditioneller Banken zerstören wird

„Es gibt Hunderte von Startups mit viel Verstand und Geld, die an verschiedenen Alternativen zum traditionellen Bankwesen arbeiten. Diejenigen, über die Sie am meisten lesen, sind im Kreditgeschäft tätig, wobei die Firmen Privatpersonen und kleinen Unternehmen sehr schnell und – so glauben diese Unternehmen – effektiv Kredite gewähren können, indem sie Big Data zur Verbesserung der Kreditvergabe einsetzen.“

Das Obige ist ein Auszug aus Jamie Dimons, Präsident und CEO von JP Morgan Chase, Jahresbrief 2014 an die Aktionäre. Wenn der CEO einer der größten Banken der Welt eine solche Aussage macht, ist das ein überzeugendes Argument für alternative Kredit-Startups.

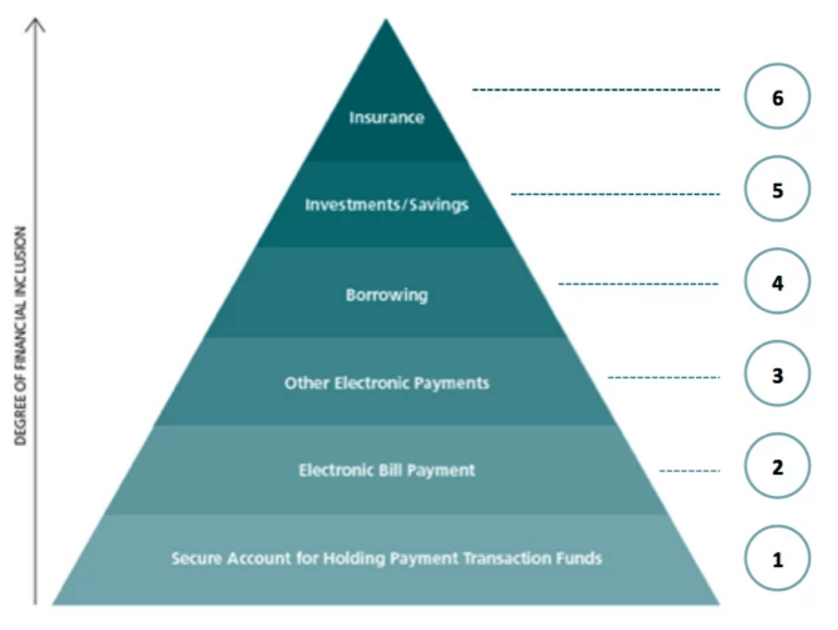

Hierarchie der finanziellen Bedürfnisse

Außerdem ist die alternative Kreditvergabe der nächste Schritt, um unser Ziel der finanziellen Inklusion für alle zu erreichen. Der erste Schritt zu unserem Ziel, die finanzielle Inklusion für alle zu erreichen, bestand darin, Verbrauchern und kleinen Händlern dabei zu helfen, online zu gehen, indem wir Zahlungsoptionen für Transaktionen anbieten und diese dann auf den E-Commerce ausdehnen. Der nächste Schritt ist die Bereitstellung von Betriebskapital, was immer mehr alternative Kreditmodelle erfordern wird, um dem Publikum gerecht zu werden.

Alternative Kreditvergabe auch auf dem indischen Markt

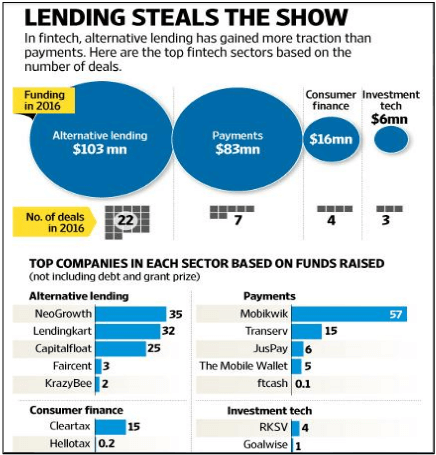

Alternative Kredite erhielten im vergangenen Jahr die größte Aufmerksamkeit innerhalb der Fintech-Branche. Es erhielt 103 Mio. USD an Finanzmitteln über 22 Deals. NeoGrowth, LendingKart und Capital Float, alle KMU-Finanzierungsakteure, haben massive Runden von SAIF Partners, Aspada Partners, Omidyar Network und anderen gesammelt, die zeigten, dass indische Investoren vorerst stark auf KMU-Kredite setzen.

Auch indische Zahlungs-Startups haben sich dem Zug angeschlossen und begonnen, alternative Kreditvergabe zu ermöglichen. Ein paar Beispiele sind:-

- Mobikwik bietet in Zusammenarbeit mit NBFCs Privatkredite von bis zu 50.000 INR pro Person an.

- Freecharge bietet Kredite für Händler über das Capital Assist-Programm von Snapdeal an.

- Instamojo wird in diesem Jahr damit beginnen, Kredite für 0,125 Millionen Händler auf seiner Plattform anzubieten.

- Snapbizz startete ein Pilotprojekt mit einem Finanzunternehmen, um Betriebsmitteldarlehen an Geschäfte in der Nachbarschaft zu vergeben, mit denen es eine Partnerschaft eingegangen ist.

Eine große Hürde kann ein ineffizienter Kreditvergabeprozess sein, der die potenziellen Zahlungsausfälle nicht aussortieren würde

Wie jedes andere Rennen hat auch dieses seine Hindernisse für die Startups. Einige von ihnen sind:-

- Glaubwürdigkeit schaffen:

- Da sich auch Banken und NBFCs in diesen Bereich wagen, wäre es für alternative Kreditplattformen von entscheidender Bedeutung, ihre Geschäftstätigkeit auszuweiten und ein Vertrauensgefühl bei den Kreditnehmern zu schaffen.

- Eine schnellere und einfachere Kreditauszahlung mit minimalen Dokumentenanforderungen wird zu einer breiten Akzeptanz beitragen.

- Kreditvergabe:

- Ein starker Kreditvergabealgorithmus wird als Schlüssel für das Wachstum der Plattform fungieren.

- Plattformen müssen viel mehr Datenpunkte verwenden, da in Zeiten, in denen die Arbeitslosenquoten steigen und sich die Kreditwürdigkeit verschlechtern könnte, bereits Bedenken hinsichtlich des technologiegetriebenen Underwritings für unbesicherte Kredite geäußert werden.

- Staatliche Unterstützung:

- Für Startups, die gerne Kredite vergeben, ist das Hauptproblem die Beschaffung von Mitteln. Wenn die Plattformen als NBFCs registriert sind, betragen die Mindestkosten, zu denen sie Gelder beschaffen können, etwa 15 %. Dies würde sie dazu zwingen, Kredite zu hohen Zinssätzen zu vergeben, weshalb Startups eine Partnerschaft mit Banken bevorzugen, da diese Kunden mit guter Kreditwürdigkeit günstigere Zinssätze anbieten können. Auch der Steuersatz muss gesenkt werden; dies wird die Konsumrate des Landes ankurbeln und anschließend die Einnahmengenerierung durch indirekte Steuern steigern.

- Darüber hinaus muss es Daten zusammenstellen, um eine Erfolgsbilanz von Berufstätigen und Geschäftseinheiten zu erstellen und diese zu verwenden, um einen einfachen Zugang zu Geldern zu ermöglichen.

Die Zukunft der alternativen Kreditvergabe sieht sicher rosig aus, aber die Spieler müssen kontrollieren, welche Kreditlinien und Kredite verlängert werden, damit sich faule Kredite nicht häufen. Sie könnten versucht sein, diese Wachstumszahlen zu erhalten, aber nicht wegen Kreditausfällen. Diese Kredite sind mit einem inhärenten Risiko verbunden, und nur wenn diese Startups ihren NPA-Prozentsatz weit unter dem einer herkömmlichen Bank halten, werden sie wirklich eine beträchtliche breite Zugkraft erlangen. Die nächsten 1-2 Jahre sollten zeigen, ob die Spieler ihre Modelle richtig weiterentwickeln können, um dieses Problem zu bekämpfen.

[Dieser Beitrag von Aman Mehta erschien zuerst auf LinkedIn und wurde mit Genehmigung reproduziert.]