So berechnen Sie die Konvertierung von Wandelanleihen beim Erhöhen der Serie A

Veröffentlicht: 2017-07-15Sie wissen nicht wirklich, wie die Konvertierung von Wandelanleihen in der Phase der Serie A funktioniert

Sie haben eine Wandelanleihe aufgelegt und treffen jetzt auf die Serie A. Es ist an der Zeit, dass diese Schuldverschreibungen zu Eigenkapital werden. Nun, die Umrechnungsmathematik für Wandelnotizen ist in den besten Zeiten schwierig, aber was Sie nicht wissen, ist, dass es tatsächlich drei Möglichkeiten gibt, wie die Umrechnung berechnet werden kann!

Häh? Richtig 3! Nicht so, wie Sie es vermutet haben, wenn überhaupt, haben Sie darüber überhaupt nachgedacht? In diesem Blog werden wir uns mit der Mathematik der Umrechnung befassen und am Ende werden Sie nicht nur klüger als ein Fünftklässler, sondern klüger als die meisten Anleger sein.

Es beginnt. Ihre erste Engelsrunde ist normalerweise eine Wandelanleihe

Sie und Ihre fröhliche Gruppe von Hackern haben ein Produkt herausgebracht, eine leichte Traktion und 1 Mio. USD von Angel-Investoren angezogen.

Die Wandelanleihe von Angels ist wie folgt aufgebaut:

- Wandelanleihe in Höhe von 1 Mio. USD (mit einem gewissen Zinssatz. Nehmen wir an, es summiert sich auf 1 Mio. USD, um es so einfach wie möglich zu halten).

- 30 % Diskontsatz (Ja, nicht super, aber du hast das Geld gebraucht, also hast du es genommen).

- Obergrenze bei 8 Mio. USD (Nun, Sie haben eine ziemlich gute Obergrenze, wie die Dinge laufen).

- Auf Reife usw. gehen wir hier nicht ein, da es für Mathe nicht nützlich ist.

Sie haben zugestimmt, dass die Wandelanleihe zur Serie A umgewandelt wird („qualifizierte Finanzierung“).

Die Serie A findet statt! Zeit, die Wandelanleihen umzuwandeln

Herzlichen Glückwunsch, Sie schlagen also die Chancen und ticken gut mit. Sie sind gut gewachsen, haben ein gutes Pitch-Deck zusammengestellt (nachdem Sie sich andere super Beispiele angesehen haben), wie verrückt gepitcht und ein Term Sheet von erstklassigen Series-A-Investoren erhalten.

Die wichtigsten finanziellen Bedingungen, die Ihnen der VC der Serie A angeboten hat, lauten:

- 8 Mio. $ im Voraus.

- 2 Mio. USD Investition.

- 10 Mio. $ Post-Geld.

- 20 % zu erstellender ESOP-Pool nach der Investition,

- Hinweis: Gehen Sie davon aus, dass Sie 1 Mio. ausstehende Aktien haben (im Grunde die # Aktien, die die Gründer haben. Gehen Sie nicht davon aus, dass Sie bereits einen ESOP haben).

Was jetzt? Wem gehört was?

Sie wissen wahrscheinlich, dass Wandelanleihen abhängig von einer zukünftigen Bewertung von einem Schuldinstrument in tatsächliches Eigentum an Ihrem Startup umgewandelt werden (Aktien; wahrscheinliche Präferenz nicht üblich). Die Wandelanleihe wird häufig verwendet, um Gespräche über diese Bewertung auf die Serie A zu verschieben, wo ein VC die Bewertung festlegt. In diesem Fall ist diese Bewertung die Serie A (qualifizierte Finanzierung).

Damit Sie die Mathematik verstehen, müssen Sie Ihr Paradigma von der Schlagzeilenbewertung (Bewertung vor oder nach dem Geld) auf den Preis pro Aktie (das ist Ihre Bewertung pro Aktie) ändern. Als Analogie, wenn Sie börsennotierte Unternehmen handeln und analysieren, beachten Sie das EPS (Earnings per Share), das der Nettogewinn pro Aktie ist. Allerdings müssen wir jetzt über die Unternehmensbewertung pro Aktie nachdenken.

Sie haben also Ihren Serie-A-VC und haben sich auf eine Bewertung geeinigt, wie berechnen Sie den Preis pro Aktie, den ich für Ihre Serie-A-Finanzierung erwähnt habe, da dies die Grundlage für die Berechnung ist?

Serie A Mathe ist einfach (ohne Wandelanleihen)

Der Investor hat angeboten, 2 Mio. USD in Sie für Vorzugsaktien zu investieren (um ihnen Sonderrechte zu geben, die er verlangen wird) mit einer Vorgeldbewertung von 8 Mio. USD. Wenn Sie die beiden addieren, erhalten Sie eine Post-Money-Bewertung von 10 Mio. USD.

Post-Money-Bewertung = Pre-Money + Investment

Um zu berechnen, wie viel der VC der Serie A hat, teilen Sie 2 Mio. USD/10 Mio. USD (Investition über das Postgeld), was 20 % Eigentum nach der Finanzierung impliziert. Wenn Sie keine Wandelanleihen aufgelegt hätten, dann ist Mathematik einfach. Der Preis der Serie A pro Aktie beträgt 8 Millionen US-Dollar (die Pre-Money-Bewertung) geteilt durch 1 Million (Gründeraktien). Der Preis pro Aktie beträgt daher 8 US-Dollar. Dies führt dazu, dass der VC 20 % des Unternehmens besitzt und die Gründer 80 %.

ESOP hinzufügen

Aber wie Sie sich erinnern werden, forderte der VC einen ESOP-Pool (Aktien zur Weitergabe an Mitarbeiter) von 20 %. Sie wollen, dass es einen Pool von 20 % nach der Investition gibt, NICHT vorher! Dies ist wichtig, da die Mathematik ungefähr ergibt, dass Sie vor der Investition einen ESOP von ~ 30 % erzielen müssen, um am Ende 20 % nach der Investition zu haben. Die ganze Verdünnung fällt auf die Schultern der Gründer. Das bedeutet, dass Sie ~70% vor der Investition besitzen, nicht 100%. Ich lege dies klar dar, damit Sie verstehen, wie sehr ein großer ESOP-Pool ein Loch in Ihre Eigenkapitaltasche brennen wird!

Tipp: Machen Sie den ESOP so klein wie möglich und stellen Sie bis zu Ihrer nächsten Spendenaktion Personal ein! Verhandeln Sie mit einem Einstellungsplan

Das Ergebnis davon ist, dass die Gründer 60 % besitzen, 20 % für ESOP und 20 % für den VC der Serie A. Der ESOP reduziert effektiv Ihren Preis pro Aktie von 8 $ auf 6 $. Ihr Beitrag beträgt 10 Millionen US-Dollar, also ziehen Sie 2 US-Dollar für die Gehaltserhöhung und 2 US-Dollar für den ESOP (20 % des 10-Millionen-Dollar-Beitrags) ab, und das bringt Sie zu einer effektiven Bewertung von 6 Millionen US-Dollar. Teilen Sie das durch eine Million Aktien und Sie sind bei 6 $ pro Aktie. Mathe funktioniert auch, wenn Sie rekursiv die Anzahl der Aktien berechnen, die Sie an die ESOP ausgeben müssen, um nach der Erhöhung einen Anteil von 20 % zu erreichen, also ist der Nenner ein größerer #Aktien und Sie teilen 8 Millionen Dollar durch diese (es ist einfacher zu sehen Modell).

Für dich empfohlen:

Preis pro Aktie mit Wandelanleihen

Jetzt beginnt der Spaß! Die Umwandlung von Wandelanleihen in Eigenkapital ist überhaupt nicht einfach. Es ist nicht einfach, wenn Sie davon ausgehen, dass es nur eine Möglichkeit gibt, dies zu tun, aber dieser Beitrag soll Ihnen beibringen, dass es 3 Möglichkeiten gibt, dies zu tun. Yeah, Partypopulation wir x3 ;).

Es gibt ein paar Dinge zu verstehen, um die Verarbeitung etwas weniger schmerzhaft zu gestalten:

- Die 20 % ESOP müssen nach der Spendenaktion bezahlt werden . Sie geben also den ESOP aus, bevor der Investor der Serie A Aktien erhält und die Wandelanleihe umwandelt. Es ist wichtig zu wissen, welche Konvertiten nach dem ESOP konvertiert werden, also liegt die Verwässerung bei Ihnen, den Gründern, nicht bei den Engeln.

- Die Engel entscheiden sich dafür, zum Cap ODER zum Rabatt umzutauschen. Sie wählen den für sie besseren, nämlich den niedrigsten Preis pro Aktie. Die Obergrenze ist einfach die Obergrenze für die Anzahl der Aktien. Der Rabatt ist an den Serienpreis (und einen Rabatt darauf) gekoppelt. An einem Punkt konvergieren die Obergrenze und der Rabatt, sodass sie gleich sind.

- Die drei Methoden unterscheiden sich darin, wo Abzüge bei der Anteilspreisberechnung vorgenommen werden. Angels werden einen Prozentsatz Ihres Startups halten, sobald der Deal abgeschlossen ist, also werden Sie entweder weniger als 80 % (vor ESOP) Ihres Startups besitzen oder die VCs der Serie A werden weniger als 20 % besitzen. Anders gesagt, entweder wird die effektive Bewertung vor der Geldanlage weniger als 8 Mio. USD betragen oder Serie A, VC wird bei Abschluss weniger als 20 % besitzen. Sie müssen daran denken, wessen Eigentumsprozentsatz geringer ist (verwässert durch die Ausgabe von Anteilen an die Wandelanleihe); und wie viel wird jeder Investor und Gründer verwässert.

Da niemand weiß, wie zum Teufel das alles funktioniert (oder es nicht wissen will), gibt es Ärger, wenn jemand denkt, dass Mathematik so funktionieren sollte, wie ein anderer es nicht tut, wenn er es überprüft.

Sie als Gründer wollen den besten Deal, und die Engel und VCs wollen ihr Pfund Fleisch (zumindest einige VCs werden das verstehen – die meisten nicht). Es gibt drei verschiedene Möglichkeiten, die Conversion zu berechnen, also wissen Sie am besten, wie es funktioniert, um es für Ihr Ergebnis zu optimieren. Wir werden jetzt durchgehen, wie die Mathematik für die Konvertierung funktioniert.

Bringen wir unseren Geek an!

Die drei Möglichkeiten zur Berechnung der Konvertierung von Wandelanleihen

Wichtiger Hinweis : Wenn jemand, der schlauer ist als ich (was die meisten Leute sind), Fehler findet, lass es mich wissen, damit ich sie beheben kann. Das Modell ist kompliziert und ich habe nicht für jede Variation Fehleranweisungen erstellt, da die Formeln schwierig werden und es für Sie schwierig sein wird, ihr zu folgen. Wenn es explodiert, weil Sie sich entschieden haben, eine $0-Obergrenze festzulegen, beschweren Sie sich nicht. Der Punkt ist, die Mathematik zu zeigen, wenn Sie Cabrios haben.

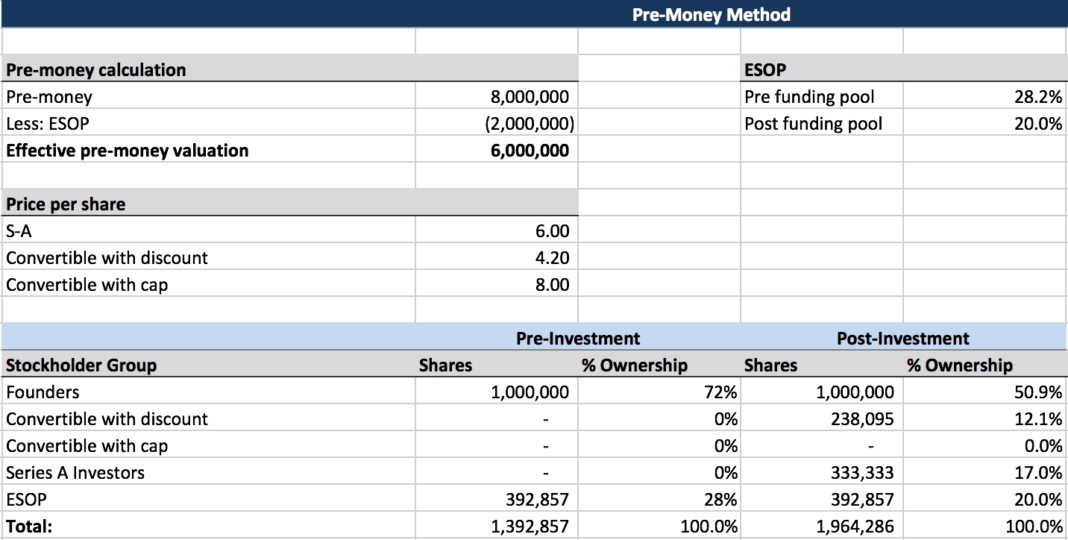

Pre-Money-Methode

- Gründer : Booyakasha. Das ist das Beste für Sie. Sie besitzen etwa 50,9 % . Die Verdünnung wird mit den VCs geteilt.

- Engel : Das ist das schlimmste Ergebnis für dich. Das willst du nicht. Sie erhalten 12,1 %.

- VCs : Das gefällt Ihnen auch nicht. Sie landen bei 17 %.

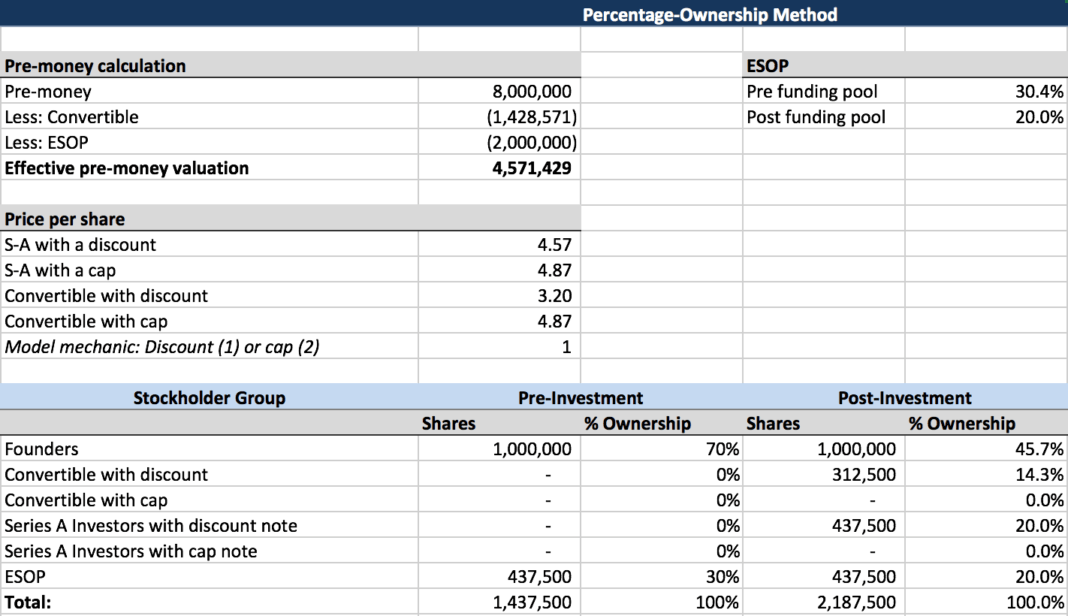

Prozentuale Eigentumsmethode

- Gründer : Snark. Das ist das schlechteste Ergebnis für Sie. Sie besitzen etwa 45,7 % . Verdünnung ist dein Freund, den du nicht mit anderen gemeinsam hast.

- Engel : Das ist das beste Ergebnis für dich. Sie erhalten 14,3 %.

- VCs : Du liebst das. Du bekommst deinen vollen Swag. Sie erhalten am Ende 20,0 %.

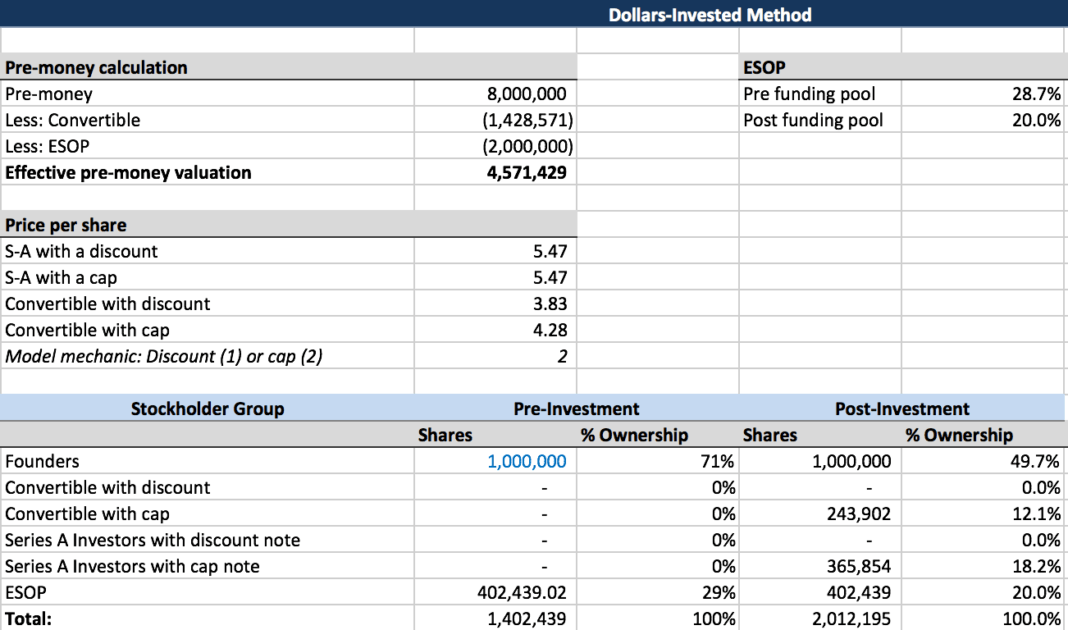

Dollar-investierte Methode

- Gründer : Das ist der Kompromiss, auf den man sich einigen muss. Sie besitzen etwa 49,7 %.

- Engel : Das ist dein Kompromiss. Sie erhalten 12,1 %.

- VCs : Nicht so schlimm wie die Pre-Money-Methode, aber Sie können es akzeptieren. Sie landen bei 18,2 %.

Pre-Money-Methode

Dies ist, was Sie " annehmen " und konvertieren möchten (bis jemand es bemerkt und sich beschwert). Es ist das gründerfreundlichste Ergebnis. Warum (abgesehen von der Tatsache, dass Sie das meiste Eigenkapital erhalten)?

Ihre Verdünnung ist hier am geringsten, da die Verdünnung geteilt wird . Dies ist wahrscheinlich die gebräuchlichste Umwandlungsmethode, aber offensichtlich gefällt es den Anlegern nicht, da es dazu führt, dass sie weniger Eigentum haben, als sie dachten.

Das Vorabgeld ist hier festgelegt (6 Mio. USD nach ESOP) und der Wandlungspreis für Angels basiert darauf, was bedeutet, dass Ihr Preis pro Aktie nicht kleiner wird als bei den anderen Ansätzen. Die Pre-Money-Methode führt dazu, dass jeder die Verwässerung mit der Umwandlung von Banknoten im Verhältnis zu seinem Eigentumsprozentsatz teilt.

Ihr Preis pro Aktie für die Serie A beträgt 6,0 USD (8 Mio. USD abzüglich ESOP von 2 Mio. USD dividiert durch 1 Million Aktien) und der Wandlungspreis für die Schuldverschreibungen würde 4,2 USD pro Aktie betragen (6,0 USD minus 30 % Rabatt unter der Annahme, dass er der Obergrenze vorzuziehen ist).

Während die Pre-Money-Bewertung auf 6 Mio. USD festgelegt bleibt, beträgt der prozentuale Anteil der Investoren der Serie A nach der Investition 17,0 % und die durch diese Methode implizierte Post-Money-Bewertung beträgt 11,79 Mio. USD (2 Mio. USD dividiert durch die prozentuale Beteiligung, 17 %).

Percentage-Ownership-Methode

Diese Methode ist nicht Ihr Freund als Gründer, da das Post-Geld festgelegt wird und das Vor-Geld abnimmt, um dem Eigentum zu entsprechen . Der Prozentsatz, den der VC kauft, ist fest und die anderen Variablen werden darauf berechnet. Der VC sagt im Grunde, ich will meine 20 %, es ist mir egal, was mit anderen passiert, finde es heraus.

Hier nehmen Sie das Pre-Geld von 8 Mio. $, ziehen den ESOP und die Wandelanleihe ab, um Ihr effektives Pre-Geld von 4,57 $ zu erhalten. Ja, das ist ein langer Weg von Ihren anfänglichen 8 Mio. $!

Der Preis pro Aktie für die VC beträgt 4,57 $ pro Aktie und der Wandlungspreis für die Schuldverschreibungen würde 4,87 $ pro Aktie betragen (4,57 $ pro Aktie). abzüglich 30 % Rabatt, da die Obergrenze nicht im Spiel ist).

Dollar-Invested-Methode

Dies ist Ihr Kompromiss, da jeder ein bisschen verdünnt wird . Sie verwenden dies als Kompromiss zwischen der Pre-Money-Methode und der Percent-Ownership-Methode.

Hier wird Ihre Post-Money-Bewertung so festgelegt, dass sie der vereinbarten Pre-Money-Bewertung plus den von den neuen Investoren investierten Dollars plus dem Kapital und den aufgelaufenen Zinsen auf die umzuwandelnden Schuldverschreibungen entspricht. Unter Verwendung der obigen Annahmen würde die Post-Money-Bewertung auf 11 Mio. USD festgelegt und alle anderen Variablen würden daraus berechnet. In diesem Beispiel würde der Preis pro Aktie für die Investoren der Serie A 7,57 $ pro Aktie betragen und der Wandlungspreis für die Schuldverschreibungen 5,30 $ pro Aktie (7,57 $ minus 30 % Rabatt).

Fazit

Die Dollar-Investment-Methode gibt den Gründern eine Gutschrift für das Kapital und die aufgelaufenen Zinsen auf die Schuldverschreibungen, die in Eigenkapital umgewandelt werden, als ob diese Mittel neu in das Unternehmen investiert würden, aber nur die Gründer werden durch die „zusätzlichen“ Aktien der Schuldverschreibungsinhaber verwässert aufgrund des Wandlungsrabatts erhalten. Der Grund dafür ist, dass die Umwandlung von Schulden in Eigenkapital ohne Abschlag den prozentualen Anteil der Investoren der Serie A am Unternehmenswert des Unternehmens nicht ändert, sodass sie immer noch das Geschäft bekommen, für das sie verhandelt haben. Die Gründer müssen Kompromisse eingehen und eine zusätzliche Verwässerung akzeptieren, die jedoch deutlich geringer ist als das, was sie unter der Methode des prozentualen Eigentums erleiden würden .

Das Schwierigste an der Berechnung des Preises pro Aktie bei der Serie-A-Finanzierung eines Unternehmens, dessen Wandelanleihe mit einem Abschlag umgewandelt wird, besteht darin, dass die Diskussion über die Bewertung des Unternehmens effektiv neu eröffnet wird. Jede Partei hat vielleicht geglaubt, sie hätten eine Vereinbarung getroffen, und jetzt muss eine (oder beide) einen Kompromiss eingehen, um die Einigung zum Abschluss zu bringen. Hoffentlich hat Ihnen dieser Artikel geholfen, einige der verschiedenen Optionen zur Lösung des Problems zu verstehen, damit Sie Ihren Ansatz entsprechend anpassen können.

[Dieser Beitrag von Alexander Jarvis erschien zuerst auf der offiziellen Website und wurde mit Genehmigung reproduziert.]