Exklusiv: Emergent Ventures unterstützt Kulizas Kreditträume mit einer Finanzierung von 3 Mio. USD

Veröffentlicht: 2019-04-08Die frischen Mittel werden Forschung und Entwicklung für Kulizas Vorzeigeprodukt Lend.in ermöglichen

Zu Kulizas Kunden gehören Capital First etc

Mit der Finanzierung will das Unternehmen weltweit expandieren

Kuliza, ein in Bengaluru ansässiger Anbieter von Softwareentwicklungstools, hat 3 Millionen US-Dollar an neuen Finanzmitteln von Emergent Ventures erhalten, sagte Kaushal Sarda, CEO von Kuliza, gegenüber Inc42.

Sarda sagte, dass das Unternehmen die frischen Mittel verwenden werde, um die Forschung und Entwicklung für sein Flaggschiffprodukt Lend.in voranzutreiben und seine Kunden und Partner besser zu unterstützen.

Kuliza Technologies wurde 2006 von Aparna Sharma und Anand gegründet und ermöglicht mit seiner Software Backend-Operationen für Kreditinstitute, Versicherungsanbieter und Bankunternehmen. Mit einem Schwerpunkt auf digitaler Transformation und operativer Intelligenz von Finanzunternehmen hat Kuliza mehr als 120 digitale Transformationsprojekte für globale Startups und führende globale Unternehmen durchgeführt.

Kuliza: 60 % Wachstum im Jahresvergleich mit Service-to-Product-Übergang

Was mit einem Fokus auf die Bereitstellung von Lösungen für den Bereich Mobile und Social Commerce begann, hat sich nun zu einem Full-Stack-Enabler für die Softwareentwicklung für Finanzunternehmen entwickelt.

Die Hauptherausforderung des Unternehmens war die Entwicklung des Fachwissens im Bereich Finanzdienstleistungen und der Übergang von einer dienstleistungsbasierten Organisation zu einem produktbasierten Unternehmen.

Sarda, der 2010 als Chief Evangelist zu Kuliza kam und 2013 zum CEO befördert wurde, treibt die Wachstumsstrategie der Organisation voran.

„Eine kürzere Auszahlungszeit, ein einfacherer Genehmigungsprozess und mehr kundenspezifische Produkte erschweren es Banken und NBFCs, mit dem neuen Fintech-Zeitalter zu konkurrieren. Wir beabsichtigen, globale Finanzunternehmen mit Lend.In zu unterstützen und digitale und algorithmusgesteuerte Kreditvergabe in einer sich verändernden Landschaft zu ermöglichen und sie zukunftsfähig zu machen“, erklärte Sarda.

Das Unternehmen hatte zuletzt im August 2013 einen nicht genannten Betrag an Seed-Finanzierung von Blume Ventures aufgebracht. Seitdem ist es ohne Kapitalbedarf um über 60 % im Jahresvergleich gewachsen und rentabel.

Die anderen Transformationslösungen von Kuliza unterstützen Finanzunternehmen auch bei der Entwicklung und dem Aufbau von End-to-End-Handelsplattformen für Investmentfonds und Versicherungshandelsplattformen.

Aktivieren der Kreditvergabe über Lend.In

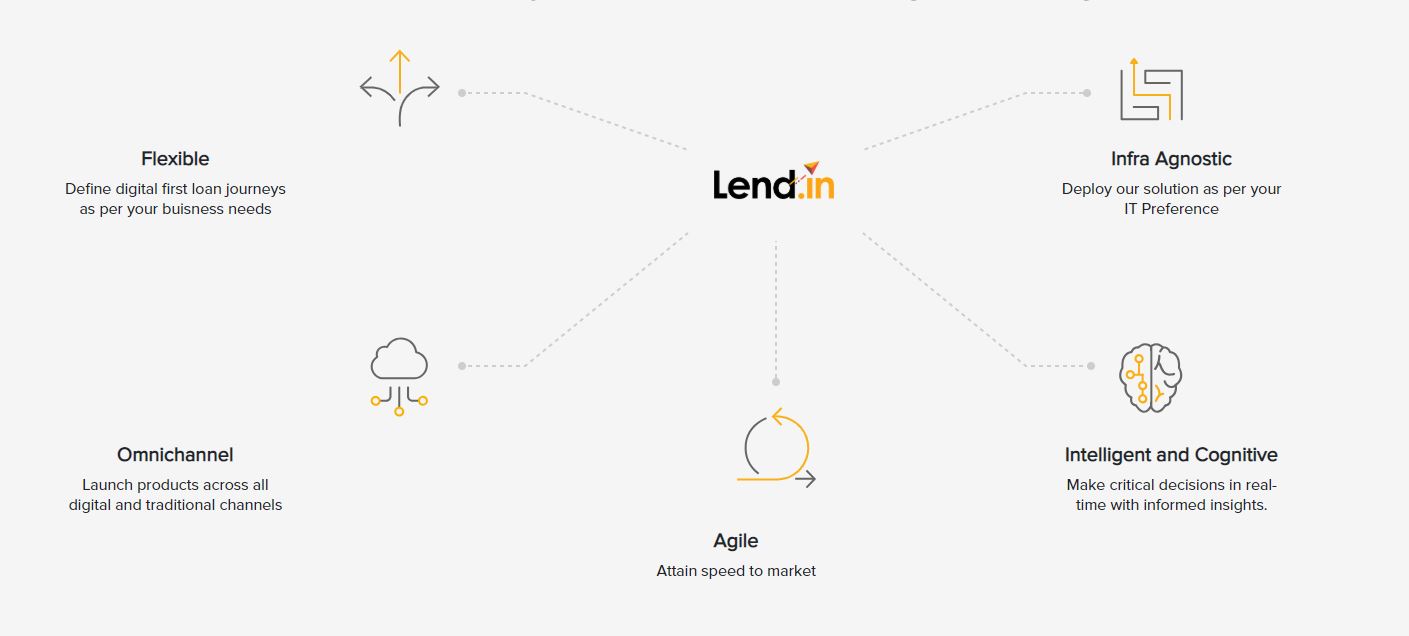

Lend.in wurde 2017 eingeführt und ist eine robuste End-to-End-Kreditvergabelösung, die Banken und Kreditunternehmen die digitale und kanalübergreifende Vergabe von Krediten direkt zum Kunden ermöglicht.

Mit Lend.in möchte das Unternehmen die Gesamteffizienz steigern und gleichzeitig die Kosten und die Markteinführungszeit für die Kunden senken. Einige der Kunden von Lend.in sind IntelleCap usw. Das Unternehmen behauptet, über führende Finanzunternehmen Kredite im Wert von über einer Milliarde Dollar unter Verwendung von Kulizas Flaggschiffprodukt Lend.In abgewickelt zu haben.

Für dich empfohlen:

Aparna Sharma, Chief Operating Officer bei Kuliza, sagte: „Das Hinzufügen mehrerer neuer globaler Finanzunternehmenslogos ist ein Beweis für unser Flaggschiffprodukt Lend.In. Unser Produktteam ist ebenfalls um über 150 % gewachsen, um unseren wachsenden Kundenstamm zu bedienen.“

Lend.in hat verschiedenen Kunden auf verschiedene Weise geholfen. Während Kuliza beispielsweise Aditya Birla Finance Ltd bei ihrem End-to-End-Kreditprozess unterstützte, half es auch Capital First, seine mobile App zu entwickeln, um die Produktfindung zu transformieren.

Sarda betonte, dass die wichtigsten Unterscheidungsmerkmale von Lend.in-unterstützten Systemen von anderen Anbietern von Kreditsystemen die nahtlose Einführung gezielter und personalisierter digitaler Reisen, eine robuste, skalierbare Architektur, Flexibilität und die Notwendigkeit sind, Geschäftsteams und Compliance-bereiten Systemen mehr Kontrolle zu geben.

Gleichzeitig unterscheidet sich Lend.in von anderen traditionellen BPM-Playern durch eine robuste Symantec-Schicht für die Kreditvergabe, eine Business-Intelligence-Schicht für die Kreditvergabe, eine vollständig konfigurierbare robotergesteuerte Kredit- und Regel-Engine sowie einen Digital Experience Manager.

Zukunftspläne mit einer Finanzierung von 3 Mio. USD

Sarda sagte gegenüber Inc42 : „Derzeit erstreckt sich unsere Präsenz über Indien, Singapur und Malaysia, und wir planen, unsere globale Präsenz in den Schwellenländern in den kommenden Quartalen auszubauen.“

Gaurav Jain, Chief Technology Officer von Kuliza Technologies, erklärte weiter, dass sie eine Reihe von Meilensteinen festgelegt haben, die sie in den kommenden Monaten erreichen wollen.

„Im Hinblick auf Produktinnovationen streben wir die Weiterentwicklung zu einer No-Code-Plattform für Finanzunternehmen an. Wir werden uns auch auf den Aufbau eines von Geschäftsbenutzern gesteuerten Kreditsystems mit Einheitsintelligenz konzentrieren“, sagte er.

Ankur Jain, Gründer und Partner von Emergent Ventures, erkannte das Wachstumspotenzial des Unternehmens und sagte, dass sie ein großes Potenzial in Kuliza sehen, das eine starke Grundlage für schnelles und nachhaltiges Wachstum geschaffen hat.

„Ihre Produkte schaffen einen erheblichen Mehrwert für ihre Kunden und Kuliza gewinnt Marktanteile von etablierten Unternehmen. Ihre Kultur, Innovation und Expertise geben uns enormes Vertrauen in die Organisation“, sagte er.

Digitale Kreditrevolution und Fintech in Indien

Die digitale Kreditvergabe ist eine riesige Chance in Indien. Da es sich immer noch um eine bargeldbasierte Wirtschaft handelt, gibt es einen enormen Wachstumsspielraum bei digitalen Zahlungen, der laut Orbis Research bis 2022 voraussichtlich 700 Mrd. USD an Transaktionswert erreichen wird.

Eine kürzlich durchgeführte Studie ergab jedoch, dass mehr als die Hälfte der Geschäfte in indischen Städten auf digitale Zahlungen verzichten möchten. Was den Startups für digitale Kredite noch mehr Schmerz bereitete, war die gemeldete Liquiditätskrise, die Indiens Banken und verwandte Sektoren betraf, die nur begrenzten Zugang zu Krediten haben, was insbesondere durch die Krise bei Infrastructure Leasing & Financial Services (IL&FS) verursacht wurde.

Sarda erklärte gegenüber Inc42 : „Digital Lending ist eine Billionen-Dollar-Marktchance, und Initiativen wie Aadhaar, BBPS, India Stack, GSTN und Consent Architecture wirken als Katalysator für die digitale Wirtschaft. In den nächsten Jahrzehnten werden schätzungsweise mehr als 3,5 Milliarden Menschen in die Mittelschicht eintreten. Dies wird zu einem Nachfragewachstum führen, das 1000-mal größer ist als das des Industriezeitalters, und wir werden uns von Transaktionen mit hohem Wert und geringem Volumen entwickeln.“

Er glaubt, dass es eine natürliche und enorme Chance gibt, sich weiterzubilden, den Finanzsektor zu beeinflussen, sich an den ständigen Wandel in Schwellenländern anzupassen und moderne Technologien zu nutzen.

Die Boston Consulting Group schätzt, dass Indiens digitaler Kreditmarkt aufgrund dieser Entwicklungen in den nächsten fünf Jahren eine Chance von 1 Billion USD (ca. 68 Billionen INR) darstellt.

Laut Inc42 DataLabs Indian Tech Startup Funding Report 2018 haben Fintech-Startups im vergangenen Jahr 1,4 Mrd. USD an Finanzmitteln gewonnen, was sie zu einem der am besten finanzierten Sektoren im Jahr 2018 macht. Kredit-Startups wie Lendingkart und Incred gehörten zu den Top-Finanzierern in der Kredittechnologie Segment.

Bestellen Sie den Bericht jetzt!