Fintech-Trends 2018 und Ausblick für 2019

Veröffentlicht: 2019-04-02Die Benutzerakzeptanz war eine Herausforderung, die Innovationen typischerweise verlangsamte

Indien bietet die größte Bevölkerung ohne oder ohne Bankkonto

70 % des Fintech-Ökosystems werden von Finanzkreditunternehmen dominiert

Die Ära nach der Demonetisierung sah schließlich den Aufstieg der indischen Finanzdienstleistungsbranche mit einer Verschmelzung verschiedener Sektoren zu einem – dem Fintech.

Heute hat sich Fintech auf jede technologische Innovation im – und die Automatisierung – des Finanzsektors ausgeweitet. Dazu gehören Fortschritte in den Bereichen Finanzkompetenz, Beratung und Bildung sowie die Rationalisierung von Vermögensverwaltung, Kreditvergabe und -aufnahme, Privatkundengeschäft, Fundraising, Geldtransfers/Zahlungen, Anlageverwaltung und mehr.

Fintech-Wachstum – Was hat den Weg geebnet?

Fintech ist im Wesentlichen die Verschmelzung und Anwendung von Technologie in der Finanzdienstleistungsbranche. Indien hat in den letzten Jahren einen dramatischen Anstieg seines technologischen Wachstums und seiner Akzeptanz erlebt.

Die traditionelle Finanzdienstleistungsbranche ist von Natur aus offline, zeitaufwändig, manuell, unzugänglich und kostenintensiv. Dies liegt vor allem an der Abhängigkeit von Humankapital für jeden Prozess im Trichter. Die Integration von Technologie in jeden Schritt des Prozesses hat jedoch den Wechsel von manueller zu maschinengesteuerter Entscheidungsfindung mit sich gebracht.

Die wichtigsten Wachstumstreiber für Fintech sind:

Technologie reduziert Betriebskosten: Die kostengünstigen Maßnahmen zur Bereitstellung von Finanzdienstleistungen für die breite Masse werden in erster Linie durch den Boom der digitalen Einführung und Technologie vorangetrieben. Dies wird durch die Weltklasse-Zahlungsinitiative UPI deutlich, deren Dienste auch von Unternehmen übernommen wurden, die sich an den Massenmarkt wie WhatsApp, Google, Flipkart und Amazon unter vielen anderen richten. Die Migration von papiergebundenen zu papierlosen Prozessen hat die Vorlaufzeit, den Aufwand und vor allem die Kosten für die Finanzinstitute reduziert. Andererseits hat es auch die Zugänglichkeit der Dienste für die Verbraucher selbst in abgelegenen Gebieten erhöht, wodurch die Notwendigkeit einer physischen Niederlassung entfällt.

Vorschriften wurden unternehmensfreundlicher: Innovationen im Fintech-Bereich wurden traditionell durch regulatorische Unsicherheiten und einen konservativen Ansatz seitens der Regierung in solchen Angelegenheiten gebremst. Aus diesem Grund hatten auch die Finanzinstitute in der Vergangenheit eine Präferenz für langsame und stetige Verbesserungen gegenüber disruptiven Innovationen gezeigt. In den letzten Jahren haben wir jedoch einen Paradigmenwechsel in diesen Perspektiven erlebt. Die Weiterentwicklung der Technologien ermöglicht deutlich mehr Transparenz in Finanzsystemen, und die Aufsichtsbehörden können stark von solchen Entwicklungen profitieren.

Traditionelle Firmen haben sich mit New-Age-Firmen zusammengetan: Sowohl traditionelle Finanzinstitute als auch New-Age-Fintech-Unternehmen haben Schwierigkeiten, effizient zusammenzuarbeiten und Innovationen im selben Ökosystem effektiv zu skalieren. SBI, HDFC, YES Bank sind hier einige führende Beispiele.

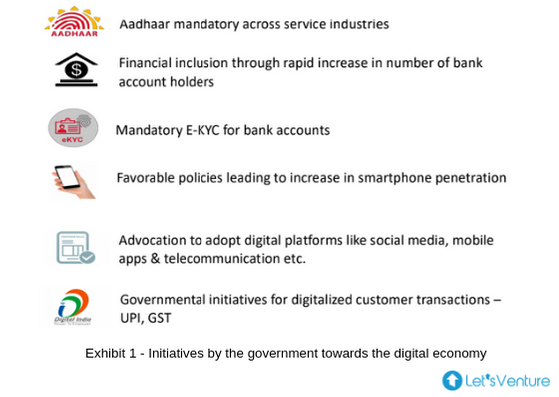

Starker staatlicher Vorstoß für einen digitalen Wandel

Es wurde analysiert, dass die Benutzerakzeptanz eine Herausforderung war, die Innovationen typischerweise verlangsamte. Staatliche Bemühungen zur Förderung der Digitalisierung von Finanzsystemen und zur Reduzierung von Bargeldtransaktionen in der Wirtschaft haben sich als recht effektiv erwiesen, um den Fokus der Verbraucher auf digitale Alternativen für Finanztransaktionen und -dienstleistungen zu lenken.

Indien bietet die größte Bevölkerung ohne oder mit zu wenig Bankkonto, zusammen mit einer starken Technologie und einem unternehmerischen Ökosystem. Abbildung 1 hebt die starke, proaktive Unterstützung auf politischer Ebene durch die Regierung hervor, um die Inklusion von Finanzdienstleistungen auch für Verbraucher in abgelegenen Gebieten zu verbessern.

Initiativen wie Jan Dhan Yojana, die Bankkonten für alle in ländlichen Gebieten ermöglichen, werden ihnen den Zugang zu Finanzdienstleistungen ermöglichen, der früher nicht verfügbar war. Aadhaar und die Entstehung von UPI bieten eine gute Grundlage für Fintech-Unternehmen, um die Berührungspunkte der „letzten Meile“ zu durchdringen und die finanzielle Inklusion im ganzen Land zu fördern.

Die Größe spielt nur eine Rolle, wenn sie mit der richtigen Infrastruktur bedient wird. Steigende Internetdurchdringung lässt den adressierbaren Markt für Fin-Tech wachsen. Ein fortschrittlicher regulatorischer Hintergrund, ergänzt durch Regierungsinitiativen wie India Stack, Startup India Program und National Payments Council of India (NPCI), fördert Innovationen. Und aufgrund seiner schieren Größe wird erwartet, dass Indien einen massiven Pool an unternehmerischem Interesse in Richtung Fintech erleben wird.

Solche Bemühungen müssen jedoch im richtigen Geist und in einem angemessen regulierten Umfeld geleitet werden, um eine nachhaltige finanzielle Stabilität und Sicherheit in der Wirtschaft zu gewährleisten.

Für dich empfohlen:

Überblick über New-Age-Fintech-Unternehmen

Wettbewerbsvorteile:

- Agilität beim Starten und Schwenken

- Laser-Fokus auf das Kundenerlebnis

- Befreiung von der Last von Legacy-Systemen

Herausforderungen bei der Skalierung des Geschäfts:

- Mangel an Vertrauen

- Das Fehlen einer bekannten Marke

- Mangel an etablierter Vertriebsinfrastruktur

- Kapitalmangel u

- Mangel an Fachwissen zur Einhaltung gesetzlicher Vorschriften

Die Beziehung zwischen New-Age-Fintech-Unternehmen und traditionellen Finanzinstituten hat sich nun von Wettbewerb zu Zusammenarbeit gewandelt. Es hat sich gezeigt, dass die Symbiose zwischen beiden Kategorien von Spielern darauf abzielt, eine einheitliche Landschaft zu schaffen, in der jeder Spieler von den Stärken des anderen profitiert und der Nutzen davon letztendlich an den Verbraucher weitergegeben wird.

Darüber hinaus bietet dies den etablierten Betreibern die Möglichkeit, stärkere, profitablere Angebote für Kunden zu erstellen und sich positiv auf ihr eigenes Umsatz- und Gewinnwachstum auszuwirken.

Verschiedene Kategorien von Fintech-Unternehmen

Fintech-Unternehmen in Indien können grob in die folgenden Segmente eingeteilt werden:

- Finanzkredite – P2P-Kredite, Marktplatz für Kredite, eigene Buchverleiher

- Anlageplattformen – Handels- und Investmentfondsplattformen, Crowdfunding, Vermögens- und Vermögensverwaltungsplattformen, Online-Finanzberater

- Zahlungen – Mobile Wallets, Händlerzahlungen, PoS- und Zahlungs-Gateway-Dienste

- Unternehmenssoftware – Bonitätsprüfung und Underwriting, Spesenmanagement, Finanzplanung, Lead-Generierung und Kunden-Onboarding, Prozessautomatisierung

- Alternative Währungen/Blockchain – Handel mit Kryptowährungen, Blockchain-basierte Dienste

- Auch die Finanzkreditvergabe, insbesondere im Konsumbereich, hat viel Raum und Potenzial für Innovationen.

Das wichtigste Highlight ist, dass alle diese Kategorien von Unternehmen in einen größeren Markt eindringen und die Bedürfnisse des Marktes ansprechen, die früher von traditionellen Finanzinstituten nicht bedient wurden. Sie sind in der Lage, dieser Herausforderung gerecht zu werden, indem sie die Produkt- und Dienstleistungsangebote für unterschiedliche Einkommensniveaus erneuern und sie sogar in großem Maßstab anpassen.

Finanzierungsanalyse von Fintech-Unternehmen: 10-Jahres-Schnappschuss

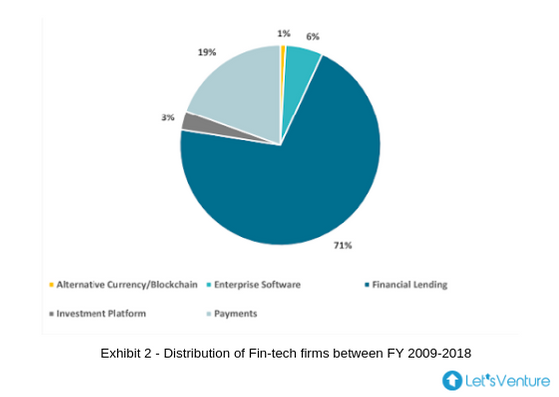

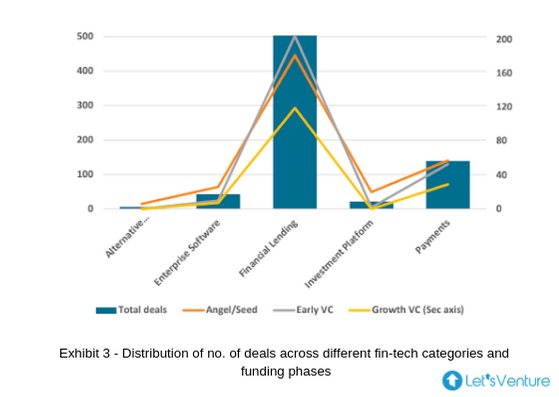

Unterschiedliche Kategorien von Fintech-Unternehmen vs. Anzahl der Deals in den Finanzierungsphasen

- Abbildung 2 zeigt, dass 70 % des Fintech-Ökosystems von Finanzkreditfirmen dominiert werden, und aus Abbildung 3 lässt sich ableiten, dass Investoren in allen Phasen auch weiterhin von dieser Kategorie angezogen werden.

- Frühe VC- und Angel/Seed-Investitionen teilen sich den maximalen Anteil an Deals in allen Kategorien. In den Jahren 2015, 2016 und 2017 wurde in den letzten zehn Jahren die maximale Anzahl von Transaktionen im Bereich der Finanzkreditvergabe verzeichnet.

- 2018 kam es zu einer Störung der Mainstream-Ideologie der Investitionsbeteiligung, da alle drei Kategorien von Investoren wie Angel, Early VC und Growth bei der gleichen Anzahl von Investitionen in Finanzkredite konvergierten.

- Dies wird hauptsächlich durch einen Rückgang der Nr. getrieben. von Deals in der Angel/Seed-Phase und erhöhte Investitionen in Growth VC, was darauf hindeutet, dass ausgereifte Unternehmen nachfolgende Finanzierungsrunden aufnehmen

- Überraschenderweise haben Investitionsplattformen bis Ende 2018 keine Investitionen von Wachstums-VCs erlebt.

- Es kann zwei Schlussfolgerungen geben, zum einen, dass die meisten der fortgeführten Startups in Bezug auf einen positiven freien Cashflow autark geworden sind und nicht von externem Kapital abhängig sind (z. B. Zerodha), und zum anderen, dass die Fonds in der Wachstumsphase genügend Möglichkeiten finden könnten, die erfüllten ihre Kriterien für erwartete Renditen.

- Das B2B-Angebot wächst in den letzten Jahren in allen Kategorien.

- Die Kategorie Alternative Währung/Blockchain hat bisher nur Angel/Seed-Investitionen erhalten.

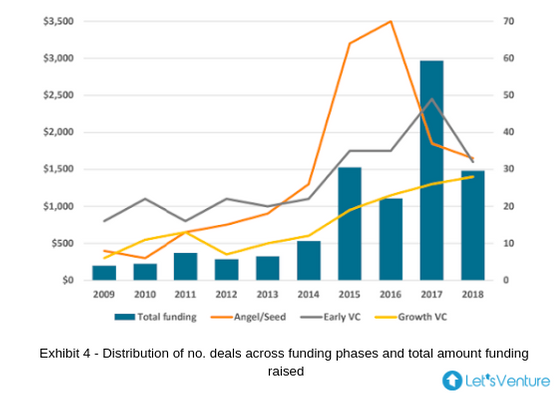

Der Gesamtbetrag der eingeworbenen Finanzierung im Vergleich zur Anzahl der Deals in verschiedenen Finanzierungsphasen:

- Abbildung 4 zeigt die Korrelation zwischen verschiedenen Kategorien von Investoren und dem Gesamtbetrag der Finanzierung in den letzten zehn Jahren, wobei 2014 der Wendepunkt war.

- Die Zahl der Investments von Growth VCs in Payments hatte sich 2015 verdreifacht und blieb für die nächsten drei Jahre konstant.

- 2016 verzeichnete bisher die höchste Anzahl an Investitionen, und die Anzahl der Angel/Seed-Investitionen war 2,2- bzw. 3,2-mal höher als die Early-VC- bzw. Growth-VC-Investitionen.

- Der Rückgang der Deals in den Folgejahren, wie oben dargestellt, weist auf einen höheren Betrag an Wachstums-VC-Investitionen hin, wenn die Unternehmen reifen.

- Zahlungen waren das am meisten finanzierte Segment in der indischen Fin-Tech-Landschaft und reiten auf der Demonstrationswelle.

- Der Anstieg im Jahr 2017 ist in erster Linie auf eine Finanzierung in Höhe von 1,4 Mrd. USD durch die SoftBank Group in Paytm zurückzuführen, die mit Abstand die höchste Finanzierungssumme ist, die ein Fintech-Unternehmen in Indien erhalten hat. Berichten zufolge sammelte das Unternehmen weitere 300 Mio. USD von Warren Buffets Firma Berkshire Hathaway; anschließend den Glauben an das Wachstum der Fintech-Industrie in Indien wecken.

„62 % der Fintech-Unternehmen, die Angel/Seed-Finanzierung aufbrachten, konnten Mittel von Early VCs beschaffen, und 30 % dieser Unternehmen beschafften sich in den späteren Runden Mittel von Growth VCs.“

- Die Höhe der Growth-VC-Investitionen in Finanzkredite in den letzten zehn Jahren war fast 4,5- bzw. 25-mal so hoch wie die Höhe der Angel/Seed- bzw. Early-VC-Investitionen, und die Gesamtfinanzierung in Finanzkredite lag in den letzten fünf Jahren bei 36 % CAGR.

„60 % der Angel/Seed-Investoren sind teilweise oder vollständig aus Unternehmen ausgestiegen, die in späteren Runden Mittel von Early VCs oder Growth VCs beschaffen konnten.“

- Die Zahl der Unternehmen, die weitere Finanzierungsrunden einwerben, blieb in der Fintech-Branche hoch.

- Dies ist ein sehr positives Zeichen für die Angel/Seed-Investoren, dass sie eine höhere Wahrscheinlichkeit haben, ihre Renditen entweder durch die erhöhte Bewertung der Unternehmen zu maximieren oder durch Exits in den nachfolgenden Runden einen hohen Liquiditätspool zu erhalten.

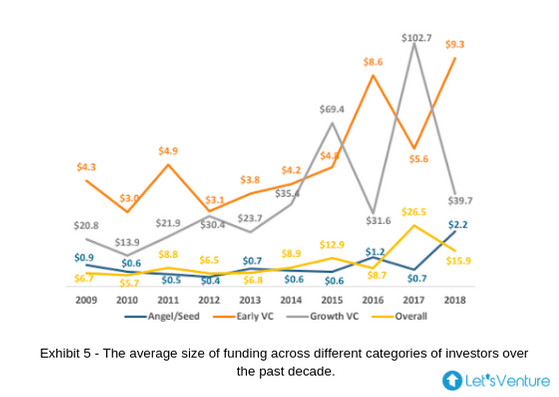

Die durchschnittliche Förderhöhe über verschiedene Förderphasen hinweg:

- Die durchschnittliche Ticketgröße von Angel/Seed-Investitionen hat 2018 ein Allzeithoch erreicht. Dasselbe erlebte 2017 einen Rückgang, das Jahr, in dem die Transaktionsgröße bei Early- und Growth-VC-Investitionen ein Allzeithoch verzeichnete.

- Dies kennzeichnet die Reifephase vieler Fintech-Unternehmen im Jahr 2017, die in den Wachstumsrunden Aufmerksamkeit und Finanzierung erhalten.

- 2016 war das Jahr mit der niedrigsten Ticketgröße in frühen VC-Investitionen in den letzten 7 Jahren.

- Die Varianz in der durchschnittlichen Größe der Deals unterstreicht das große Angebot an Fintech-Unternehmen, die Mittel beschaffen, was eine Mischung aus Eigenkapital- und Fremdkapitalrunden darstellt.

- Der Anstieg der durchschnittlichen Transaktionsgröße bei Angel/Seed-Investitionen bestätigt die zunehmende Beteiligung von Mikro- und Frühphasen-VCs an den Investitionen der Seed-Runde.

- Während die Scheckgröße der einzelnen Angel-Investoren gleich bleiben oder geringfügig steigen kann, erklären die VC-Investitionen in der Seed-Phase die Schiefe.

- Dies ist ein sehr positives Zeichen für Startups in der Frühphase, die jetzt die Unterstützung einer VC-Firma haben können, zusammen mit verschiedenen individuellen und strategischen Investoren an Bord, selbst in den frühen Runden der Kapitalbeschaffung.

Welche Fintech-Geschäftsmodelle werden sich voraussichtlich im nächsten Lustrum entwickeln?

Rise of New Age Tech: KI, ML, Blockchain, AR und IoT haben bedeutende Anwendungsfälle für das weltweite Fintech-Wachstum geliefert . Blockchain-basierte Banklösungen sind in den USA, Großbritannien und Singapur erfolgreich und können in Indien Fuß fassen. Biometrische getriebene Zahlungen aufgrund von India Stack sind zu erwarten. KI-gesteuerte und ML-gesteuerte Datenpunkte zur Erstellung von Kredit- und Risikoprofilen von Kunden haben ebenfalls ein enormes Boompotenzial.

Ausweitung von Fintech auf verschiedene Bereiche: Es wird erwartet, dass Lösungen zur Vermögensmaximierung und -verwaltung in verschiedenen Bereichen zunehmen werden. Die Höhe des Reichtums summiert sich in Indien auf 12-14%, wodurch ein größerer Bedarf an Menschen entsteht, die ihn verwalten. Die derzeitige Penetration von institutionellen Akteuren, die Vermögen verwalten, ist mit weniger als 25 % sehr gering. KI-Chatbot-gesteuerte Tools zur Vermögensmaximierung und -verwaltung werden auftauchen. Traditionelle Vermögensverwaltungstechniken können überarbeitet werden, um Kunden personalisierte Lösungen anzubieten.

Robo-Advisors sind auf dem Weg: KI-gesteuerte Robo-Advisors in den Finanzdienstleistungsbranchen sprießen weltweit im Bereich der Einzelhandelsinvestitionen aus dem Boden . Viele globale Web-Plattformen, die von tiefen Algorithmen angetrieben werden, nämlich. Robo Advisor bieten Finanz- und Anlageberatung bei der Übermittlung persönlicher Finanzdaten. Wenn Indien die Parität mit den entwickelten Volkswirtschaften erreicht, wird eine größere Anzahl von Startups entstehen, die diese Technologien nutzen.

New-Age-Versicherungslösungen bei Defence: Die New-Age-Versicherungslösungen bieten Sicherheit an verschiedenen Berührungspunkten. Globale Versicherungsunternehmen bieten maßgeschneiderte Lösungen an, indem sie Daten wie maßgeschneiderte Gesundheitspolicen nutzen, die auf der Orientierung der Kunden basieren, fit zu bleiben. Nur wenige Startups untersuchen auch die Integration von AR, um das Verbrauchererlebnis in Bezug auf Automobilansprüche zu verbessern. Nur wenige Unternehmen arbeiten auch mit differenzierten Geschäftsmodellen, bei denen die gesamte Policensumme zentral gepoolt und zur Schadensregulierung verwendet wird und das verbleibende Guthaben die nächste Prämienhöhe für alle Versicherungsnehmer bestimmt.

Der Abschiedsgedanke

Die Fintech-Revolution bringt alles zusammen und führt langsam alle bestehenden Technologien in einer komplexen Umgebung zusammen. Während die Digitalisierung der Beginn der Revolution ist, führt sie die Millennials weiter in die Zukunft, die Smart Homes, Smart Cities, Smart Contracts, Open Banking und vieles mehr umfasst. Die Einführung von Blockchain und Kryptowährung wird nur den letzten Schliff geben und dadurch die Fintech-Startups, Banken, Finanzinstitute und Verbraucher in einer Schleife verbinden. Es lohnt sich auf jeden Fall, sich auf die Zukunft mit Fintech zu freuen!