Abonnieren Sie den vollständigen Zugriff auf unsere Marketinggeheimnisse

Veröffentlicht: 2021-12-01Die Freiberuflichkeit ist zu einem zunehmend praktikablen Karriereweg für Vermarkter geworden. Im Jahr 2021 wollten 60 % der Vermarkter den Job wechseln, und viele erkundeten das flexible freiberufliche Leben.

Wenn Sie Freiberufler werden, erhalten Sie alle Vorteile, die Sie haben, wenn Sie Ihr eigener Chef sind, aber Sie müssen auch die Verantwortung eines Geschäftsinhabers übernehmen, wenn die Steuersaison kommt.

Das kann Neulinge einschüchtern...

Die gute Nachricht ist, dass es viele Ressourcen gibt, die Ihnen dabei helfen, den besten Steuerprozess für Ihr freiberufliches Unternehmen zu finden.

Und es lohnt sich, Bailey!

Im Folgenden haben wir drei Experten – darunter einen zertifizierten Wirtschaftsprüfer und einen langjährigen Freiberufler – gebeten, die Grundlagen der Steuern für Freiberufler aufzuschlüsseln und ihre besten Tipps für die Steuersaison für neue und etablierte Freiberufler zu geben.

Die Experten

- Rakesh Parikh , CPA und Direktor bei One Capital Financial Advisors

- Drew Blumenthal , Gründer und CEO von Digital Drew SEM

- Andi Smiles , Head of Content bei Collective and Small Business Financial Consultant

3 Gründe, warum freiberufliche Steuern nicht wie W-2-Mitarbeiter sind

Der Hauptgrund, warum sich die Steuern für Freiberufler von denen eines Vollzeitbeschäftigten unterscheiden: Sie sind technisch selbstständig.

„Wenn Sie als Auftragnehmer für jemanden arbeiten, sind Sie nicht dessen Angestellter“, sagte Smiles gegenüber Marketerhire. "Sie bieten eine Art von Dienstleistungen für ihr Geschäft an."

Es gibt drei Hauptfaktoren, die die Steuererklärung als Selbstständiger von der Steuererklärung als Arbeitnehmer unterscheiden:

- Sie müssen Einkommens- und Selbständigkeitssteuern aus eigener Tasche zahlen

- Sie können Ihre Betriebsausgaben von Ihren gesamten Einkünften abziehen

- Sie zahlen die geschätzten Steuern vierteljährlich

Freiberufler müssen mehr Steuern aus eigener Tasche bezahlen.

Freiberufler sind für zwei Arten von Steuern verantwortlich: Einkommen und selbstständige Erwerbstätigkeit.

- Einkommensteuer: Ihre Einkommensteuersätze hängen von Ihrer Steuerklasse ab.

- Steuer für Selbstständigkeit: Ihr Steuersatz für Selbstständigkeit beträgt pauschal 15,3 % für 2021 und berücksichtigt Ihre Sozialversicherungs- und Medicare-Steuern.

Traditionelle Angestellte zahlen diese Steuern auch, aber ihr Arbeitgeber zieht ihre Steuerrechnung automatisch von ihren Gehaltsschecks ab – und Sozialversicherung, Medicare und FICA erscheinen auf ihren Gehaltsabrechnungen, während die Selbständigensteuer alle diese Steuern in einer bündelt, erklärte Parikh .

Freiberufler erhalten mehr Steuerabzüge.

Wenn es um Steuerabzüge für Freiberufler geht, „müssen Sie wissen, wie viel Sie verdienen, aber auch, wie viel Sie ausgeben“, sagte Smiles. „Diese Ausgaben werden zu Ihren Steuerabzügen. Mitarbeiter haben das nicht.“

Das Geld, das Sie für die folgenden Ausgaben ausgeben, kann allesamt als Abzug gelten:

- Steuern für selbstständige Erwerbstätigkeit

- Homeoffice-Updates

- Krankenversicherung

- Geschäftsreise

Auf Steuerabzüge gehen wir weiter unten im Abschnitt „Häufig gestellte Fragen“ näher ein.

Freiberufler müssen vierteljährlich Steuern zahlen.

Wenn Sie selbstständig sind, sollten Sie auch vierteljährliche Steuerzahlungen einplanen.

Der IRS verlangt von kleinen Unternehmen (einschließlich Freiberuflern und unabhängigen Auftragnehmern), dass sie vierteljährlich geschätzte Steuerzahlungen leisten, wenn sie davon ausgehen, dass sie 1.000 USD oder mehr an jährlichen Steuern schulden. Abhängig von Ihrem Bundesstaat müssen Sie möglicherweise auch geschätzte vierteljährliche staatliche Steuern zahlen – mehr dazu weiter unten.

Diese geschätzten Zahlungen fließen in die jährliche Steuerrechnung eines Freiberuflers ein, die am 15. April fällig ist.

Herkömmliche W-2-Mitarbeiter zahlen diese nicht – stattdessen behält ihr Arbeitgeber ihre Steuern ein und zahlt die Rechnung.

In 6 Schritten als Freiberufler Steuern einreichen

Wenn Sie als Selbständiger Steuern einreichen, betrachtet Sie der IRS als kleines Unternehmen. Das bedeutet, dass Ihr zu versteuerndes Einkommen Ihr Gesamteinkommen abzüglich Ihrer Geschäftsausgaben ist.

[steuerpflichtiges Einkommen] = [Gesamteinkommen] - [Geschäftsausgaben]

Das Verfolgen und Kategorisieren all Ihrer Einnahmen und Ausgaben kann zunächst verwirrend sein, aber wir werden die Schritte für die Steuererklärung als Selbstständiger aufschlüsseln. Dann sehen wir uns an, was unsere Experten zu einigen der häufigsten Fragen zu Steuern für Freiberufler zu sagen hatten.

Bevor wir beginnen, ein kurzes Glossar der beteiligten Steuerformulare:

- 1099-MISC: Dokumentation der Einnahmen, die Sie von Ihren Kunden erhalten

- 1040: die individuelle Steuererklärung, die Sie am Steuertag einreichen, unabhängig davon, ob Sie selbstständig sind oder nicht

- Anhang C: Der Teil Ihrer individuellen Steuererklärung, in dem Sie den Gewinn (oder Verlust) Ihres freiberuflichen Unternehmens für das Jahr zusammenfassen

- Schedule SE: der Teil Ihrer individuellen Steuererklärung, in dem Sie berechnen, wie viel Selbständigensteuer Sie schulden

1. Zahlen Sie vierteljährlich geschätzte Steuern (falls zutreffend).

Der IRS verlangt von Freiberuflern, die voraussichtlich mindestens 1.000 US-Dollar an Bundessteuern am Steuertag schulden, vierteljährliche geschätzte Steuerzahlungen, wie oben erwähnt.

(Staaten haben ihre eigenen separaten Schwellenwerte für vierteljährliche Steuerzahlungen – in Minnesota müssen Sie beispielsweise vierteljährliche Steuern zahlen, wenn Sie davon ausgehen, dass Sie 500 USD oder mehr an staatlichen Steuern schulden.)

Die vierteljährlichen Steuerzahlungen sind jedes Jahr an folgenden Tagen fällig:

- Q1 – 15. April [auch Steuertag für W-2-Mitarbeiter]

- Q2 – 15. Juni

- Q3 – 15. September

- Q4 – 15. Januar des nächsten Jahres

Wenn sich eine vierteljährliche Steuerfrist nähert, können Sie einen Buchhalter finden, der Ihnen bei der Berechnung Ihrer geschätzten Bundes- und Landessteuern hilft.

Das IRS-Formular 1040-ES hilft bei der Berechnung Ihrer geschätzten Bundessteuerzahlungen, die Sie einsenden oder online bezahlen können.

Die restlichen Schritte unten führen Sie durch die Einreichung Ihrer jährlichen Steuererklärung.

2. Sammeln Sie Ihre 1099-MISC-Formulare.

Jeder Kunde, der Ihnen mehr als 600 US-Dollar pro Jahr für Ihre freiberufliche Tätigkeit zahlt, sollte Ihnen ein 1099-MISC-Steuerformular zusenden, in dem angegeben ist, wie viel er Ihnen gezahlt hat.

Wenn Sie mehr als 600 US-Dollar an Zahlungen über einen Anbieter wie PayPal, Square oder Stripe akzeptieren, erstellen diese Plattformen auch 1099-Ks für Sie, erklärte Smiles. Sie können diese Formulare normalerweise in Ihrem Händler-Dashboard finden und herunterladen.

Sammeln Sie alle Ihre 1099 MISC-Formulare aus dem Steuerjahr, um Ihr Gesamteinkommen zu berechnen.

Stichwort: Hilfe. Sie müssen alle Einnahmen, die Sie verdient haben, nachverfolgen und melden, auch wenn ein Kunde kein 1099-Formular gesendet hat.

3. Verwenden Sie Schema C, um das Nettoeinkommen zu finden.

Bevor Sie Ihre Steuererklärung abgeben, müssen Sie Ihr Nettoeinkommen ermitteln. Sie können dies mit Ihrem Plan C tun, der Sie durch die Zählung Ihres Gesamteinkommens, die Addition der Ausgaben und die Berechnung des steuerpflichtigen Nettoeinkommens führt.

4. Berechnen Sie Einkommen und Steuern aus selbstständiger Tätigkeit.

Verwenden Sie Ihre Berechnung des Nettogewinns (oder -verlusts) aus Schedule C, um Ihr Schedule SE-Formular auszufüllen, das Ihnen Ihre Selbständigkeitssteuer gibt.

5. Einkommenssteuer berechnen.

Füllen Sie den Rest des IRS-Formulars 1040 aus und verwenden Sie Ihr Gesamteinkommen, um Ihre individuelle Einkommenssteuerklasse und Rechnung zu berechnen.

6. Bundes-, Landes- und Kommunalsteuern einreichen.

Reichen Sie Ihre bundesstaatlichen, staatlichen und lokalen Steuererklärungen direkt beim IRS ein, über eine Steuersoftware oder mit Hilfe eines Buchhalters.

9 FAQs zu freiberuflichen Steuern, beantwortet

Freiberufliche Steuern können selbst für Profis verwirrend sein.

Als Smiles als Buchhalterin anfing, schob sie ihre Selbständigkeitssteuern bis zum Tag vor dem Steuertag auf, dann übereilte sie sich und übersprang die wirkungsvollsten Abzüge, weil sie nicht die Zeit (oder Quittungen) hatte, sie richtig zu machen.

Vorbereitung ist der Schlüssel. Mit den richtigen Informationen können Sie Ihre Finanzen das ganze Jahr über so verfolgen, dass die Ablage einfacher wird.

Hier behandeln wir einige der häufigsten Fragen, die neue und potenzielle Freiberufler zur Vorbereitung auf die Steuersaison, zur Einreichung von Steuern und zur Partnerschaft mit einem Steuerexperten haben.

1. Wie viel sollte ich für Steuern beiseite legen?

Der beste Weg, sich als Freiberufler auf die Steuersaison vorzubereiten, besteht darin, zwischen einem Viertel und einem Drittel Ihrer Einnahmen für Steuern beiseite zu legen – egal, wie viel Sie verdienen.

„Wenn Sie neu in der freiberuflichen Tätigkeit sind und 200 Dollar im Monat verdienen, können Sie trotzdem monatlich Steuern sparen“, sagte Smiles. „Die allgemeine Faustregel lautet 25 % bis 30 % Ihres Nettoeinkommens für Steuern.“

„Die allgemeine Faustregel lautet: [sparen] Sie 25 % bis 30 % Ihres Nettoeinkommens für Steuern.“

2. Muss ich geschätzte vierteljährliche Zahlungen leisten?

Wahrscheinlich. Wenn Sie davon ausgehen, dass Ihr Nettoeinkommen 1.000 USD oder mehr schuldet, müssen Sie jedes Quartal geschätzte Steuerzahlungen leisten – und selbst wenn Sie dies nicht tun, ist es eine gute Angewohnheit, sich darauf einzulassen.

„Ich würde Sie ermutigen, vierteljährliche Steuern zu zahlen, selbst wenn es sich um einen minimalen Betrag handelt“, sagte Parikh.

3. Sollten Sie ein separates Bankkonto für freiberufliche Einkünfte einrichten?

Generell ja. Die Trennung Ihrer geschäftlichen und privaten Finanzkonten macht es viel einfacher, Ihre gesamten Einnahmen und Ausgaben zu berechnen.

„Ich habe ein geschäftliches Girokonto und dann ein privates Girokonto. Alle meine [Kunden-]Zahlungen gehen automatisch auf mein Geschäftskonto, nicht auf mein persönliches“, sagte Blumenthal.

Blumenthal empfiehlt außerdem, eine Business-Kreditkarte für Ihre Ausgaben zu erwerben, die die Berechnung von Abzügen erleichtert und Sie von geschäftlichen Prämien profitieren lässt.

4. Ist es klug, einen Steuerexperten wie einen CPA einzustellen?

Wenn Sie Buchhaltung mögen, können Sie die Ablage möglicherweise selbst erledigen. Aber für die meisten Freiberufler lohnt es sich, jemanden einzustellen, der hilft, sich in den Steuergesetzen für Selbständige zurechtzufinden.

„Ich habe einen Buchhalter und einen Buchhalter“, sagte Blumenthal. „Ich kann jedem Freiberufler wärmstens empfehlen, sich einen zuzulegen.“

„Ich habe einen Buchhalter und einen Buchhalter. Ich kann jedem Freiberufler nur wärmstens empfehlen, sich einen zu besorgen.“

- Ein Certified Public Accountant (CPA) hilft bei Finanzen und Steuerberatung im Großen und Ganzen

- Ein Buchhalter befasst sich mit monatlichen Finanzunterlagen, um sicherzustellen, dass Ihr Unternehmen profitabel bleibt

Die Entscheidung, einen Buchhalter oder Buchhalter einzustellen, hängt auch von Ihrem Budget ab, aber die gute Nachricht ist, dass das Geld, das Sie ihnen zahlen, als Geschäftsausgabe gilt – also steuerlich absetzbar ist.

5. Hilft die Gründung einer LLC bei den Steuern?

Wenn Sie Ihr Unternehmen zu einer LLC machen, geht es hauptsächlich darum, sich rechtlich zu schützen – wenn Ihr Unternehmen also beispielsweise Schulden macht oder verklagt wird, können Sie nicht persönlich haftbar gemacht werden. Die Gründung einer LLC wirkt sich nicht automatisch auf Ihre Steuern aus.

Allerdings eröffnet eine LLC neue steuerliche Möglichkeiten. Sie können weiterhin als Einzelunternehmer besteuert werden, wie es die meisten Freiberufler tun, aber Sie können sich auch dafür entscheiden, als S Corp besteuert zu werden.

Soll ich eine S Corp gründen?

Dies ist ein Steuererklärungsstatus, der LLCs zur Verfügung steht und zu erheblichen Steuereinsparungen führen kann.

Als S Corp muss Ihr Unternehmen keine Bundeskörperschaftssteuer oder Selbständigensteuer auf die Gewinne zahlen – was Ihre Steuerlast senken kann.

Die Einrichtung einer S Corp erfordert einige Beinarbeit. Sie müssen mit der Gehaltsabrechnung beginnen, „was mit zusätzlichen Kosten und zusätzlichem Papierkram verbunden ist“, sagte Smiles.

Zum Beispiel: Sie müssen anfangen, sich ein monatliches Gehalt zu zahlen, und Sie müssen wahrscheinlich in eine Gehaltsabrechnungssoftware investieren. Außerdem müssen Sie als S Corp-Eigentümer zwei Steuererklärungen einreichen – Steuern für Ihre S Corp und Steuern für sich selbst als Einzelperson.

Smiles sagte, der Status der S Corp sei oft die Arbeit für Freiberufler wert, die…

- Machen Sie $80.000 oder mehr Gewinn pro Jahr

- Planen Sie, langfristig freiberuflich tätig zu sein – mindestens für die nächsten drei Jahre

- Sehen Sie sich die Einstellung von Mitarbeitern

"Es ist erstaunlich, wenn Sie jemand sind, der sagt: 'Ich gehe mit meinem Geschäft aufs Ganze'", sagte Smiles.

"Es ist erstaunlich, wenn Sie jemand sind, der sagt: 'Ich gehe mit meinem Geschäft aufs Ganze.'"

7. Soll ich einen Altersvorsorgeplan einrichten?

Wenn Sie zusätzlich zu einem Job, der Rentenleistungen bietet, freiberuflich tätig sind, müssen Sie möglicherweise keinen weiteren Plan einrichten. Aber Vollzeit-Freiberufler sollten ihre Bedürfnisse und Optionen für den Ruhestand berücksichtigen – und viele tun dies nicht.

Pew Research fand heraus, dass 54 % der Einzelunternehmer und 21 % der Freiberufler kein betriebliches Altersvorsorgekonto hatten.

Freiberufler können zu einer sogenannten IRA für Selbständigkeit oder SEP IRA beitragen, und sie ermöglichen viel höhere Beiträge als eine traditionelle 401K, bemerkte Parikh.

Freiberufler können bis zu 25 % ihres Einkommens oder 58.000 US-Dollar für 2021 – je nachdem, welcher Betrag niedriger ist – auf ein SEP IRA-Konto einzahlen.

(Mitarbeiter konnten 2021 nur bis zu 19.500 US-Dollar zu ihren 401.000 beitragen.)

Das Geld, das Sie zu Ihrer IRA beitragen, wird nicht als Einkommen besteuert. Stattdessen wird es versteuert, wenn Sie das Konto während der Rente beziehen, und unterliegt daher normalerweise einem niedrigeren Einkommensteuersatz.

8. Welche Betriebsausgaben können Sie abziehen?

Der IRS definiert Geschäftsabzüge als solche Ausgaben, die „gewöhnlich und notwendig“ sind.

Normal bedeutet, dass die Ausgaben für Ihre Branche üblich sind, und notwendig bedeutet, dass die Ausgaben für das Wachstum Ihres Unternehmens hilfreich sind.

Hier sind einige übliche abzugsfähige Ausgaben von Ihrem Einkommen als freiberuflicher Vermarkter:

- Anwalts- und Beratungsgebühren, einschließlich Buchhalter und Buchhalter

- Vertragsarbeit oder Gehälter , wenn Sie Mitarbeiter oder unabhängige Auftragnehmer einstellen

- Bildung, wie z. B. Kurse zu Marketingkompetenzen

- Werbung und Verkaufsförderung, einschließlich Ihrer Website, Branding-Dienste und Online-Werbung

- Geschäftsreisen von Ihrem Steuerwohnsitz für mehr als einen Tag

- Geschäftsessen, wie z. B. Abendessen mit einem Kunden

- Krankenkassenprämien

- Homeoffice-Kosten inkl Wartung und Verbesserungen

Abzüge für Home Office können verwirrend sein – aber wenn Sie ein Zimmer in Ihrem Haus haben, das ausschließlich geschäftlich genutzt wird, können Sie grundsätzlich einen Prozentsatz Ihrer Miete, Hypothek und Renovierungskosten abziehen.

„Es geht um Quadratmeter“, erklärte Smiles. „Nehmen Sie die Quadratmeterzahl Ihrer Büroräume und dividieren Sie sie durch die Quadratmeterzahl Ihres Hauses, um den Prozentsatz Ihrer Haushaltsausgaben zu erhalten, die mit dem Geschäft zusammenhängen.“

„Nehmen Sie die Quadratmeterzahl Ihrer [Heim-]Bürofläche und dividieren Sie sie durch die Quadratmeterzahl Ihres Hauses, um den Prozentsatz Ihrer Haushaltsausgaben zu erhalten, die mit dem Geschäft zusammenhängen.“

Wenn Sie Fragen dazu haben, was als Geschäftsausgaben im Vergleich zu persönlichen Ausgaben gilt, können Sie mit einem Wirtschaftsprüfer sprechen oder die IRS-Veröffentlichung 535 konsultieren, in der Geschäftsausgaben detaillierter definiert sind.

9. Bekomme ich eine Rückerstattung?

Das hängt davon ab. Wenn Ihre geschätzten vierteljährlichen Steuerzahlungen höher sind als das, was Sie für das Jahr schulden, erhalten Sie eine Rückerstattung.

Es ist bei Freiberuflern nicht so üblich wie bei Vollzeitbeschäftigten – weil Arbeitgeber normalerweise vorsichtig sind.

Angestellte „zahlen das ganze Jahr über zu viel Steuern, weil Arbeitgeber automatisch Geld abziehen, und sie sind übervorsichtig, weil sie nicht geprüft werden wollen“, erklärte Smiles.

2 großartige Steuersoftware für Freiberufler

Wenn Sie freiberufliche Steuern zahlen, müssen Sie Ihre Geschäftseinnahmen und -ausgaben das ganze Jahr über verfolgen. Hier sind die beiden Freiberufler-Tools, die unsere Experten empfehlen, um Ihre Finanzen zu rationalisieren und die Steuervorbereitung zu vereinfachen.

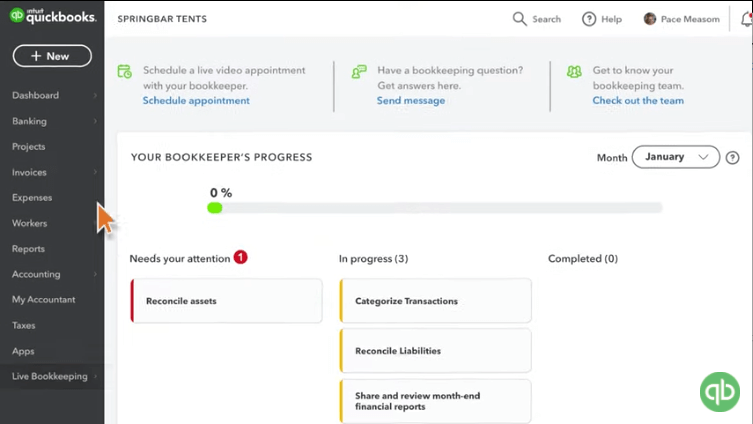

1. Selbständige QuickBooks.

Preis: ab 4,50 $ pro Monat

QuickBooks Self-Employed ist eine der am häufigsten verwendeten Steuer-Apps für Freiberufler und unabhängige Auftragnehmer. Es wurde von Intuit entwickelt und ermöglicht es Ihnen, Ihre Einnahmen und Ausgaben das ganze Jahr über im Auge zu behalten, und lässt sich in TurboTax integrieren.

Wenn Sie mit einem Steuerfachmann zusammenarbeiten, kann QuickBooks eine Jahresbilanz und eine Einkommensaufstellung für Ihren Steuerberater erstellen.

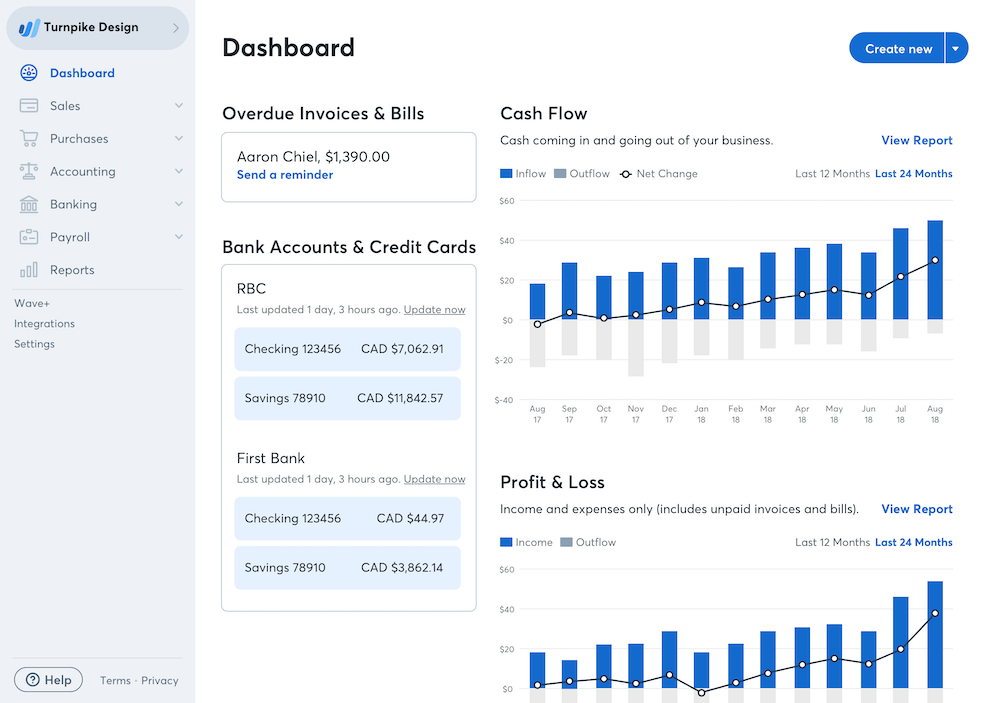

- Welle

Preis: kostenlos

Die kostenlose Buchhaltungssoftware von Wave ist eine buchhalterfreundliche Option für die Buchhaltung und Spesenerfassung, wenn Sie noch keinen Platz in Ihrem Budget haben.

„Es ist gut für Menschen mit vereinfachten Geschäftsstrukturen“, sagte Smiles.

„Es ist gut für Menschen mit vereinfachten Geschäftsstrukturen.“

Ein wichtiger Vorteil: Es kann mit Ihrem Bankkonto synchronisiert werden und eingehende Transaktionen herunterladen.

Lassen Sie sich nicht von freiberuflichen Steuern einschüchtern

Zunächst sind freiberufliche Steuern eine Menge zu verkraften, und sie könnten diesen 9-5-Job ein wenig attraktiver aussehen lassen. Aber die mehr als 56 Millionen Amerikaner, die letztes Jahr freiberuflich tätig waren, zeigen uns, dass es möglich ist, alles herauszufinden.

Wenn Sie Ihr freiberufliches Unternehmen aufbauen, wird der steuerliche Teil davon zu einer weiteren Routineaufgabe, nicht zu einer großen Hürde, die Sie daran hindert, Ihr eigener Chef zu sein.

Wenn Sie bereit sind, den Sprung zu wagen, bewerben Sie sich noch heute als Freelancer bei MarketerHire.