Wie indische Private-Equity-Firmen die Wertschöpfung durch Tech Due Diligence steigern können

Veröffentlicht: 2022-08-07Das Jahr 2021 war ein Rekordjahr für Private Equity (PE), mit einem Transaktionsvolumen von erstmals über 1 Billion USD

Um eine aussagekräftige Analyse eines Startups zu ermöglichen, sollte der Output der Technology Diligence mit dem Output der Commercial und Financial Diligence verknüpft werden

PE-Firmen sollten mit einem innovativen Technologie-Due-Diligence-Prozess ausgestattet sein, der die Anlagethese durch eine digitale Linse validiert

Das Jahr 2021 war ein Rekordjahr für Private Equity (PE), mit einem Transaktionsvolumen von erstmals über 1 Billion USD . Das ist fast doppelt so viel wie im Vorjahr. Die Mehrheit der Private-Equity-Firmen bevorzugt Technologieunternehmen oder Unternehmen mit einem technologiegestützten Geschäftsmodell gegenüber Nicht-Technologieunternehmen.

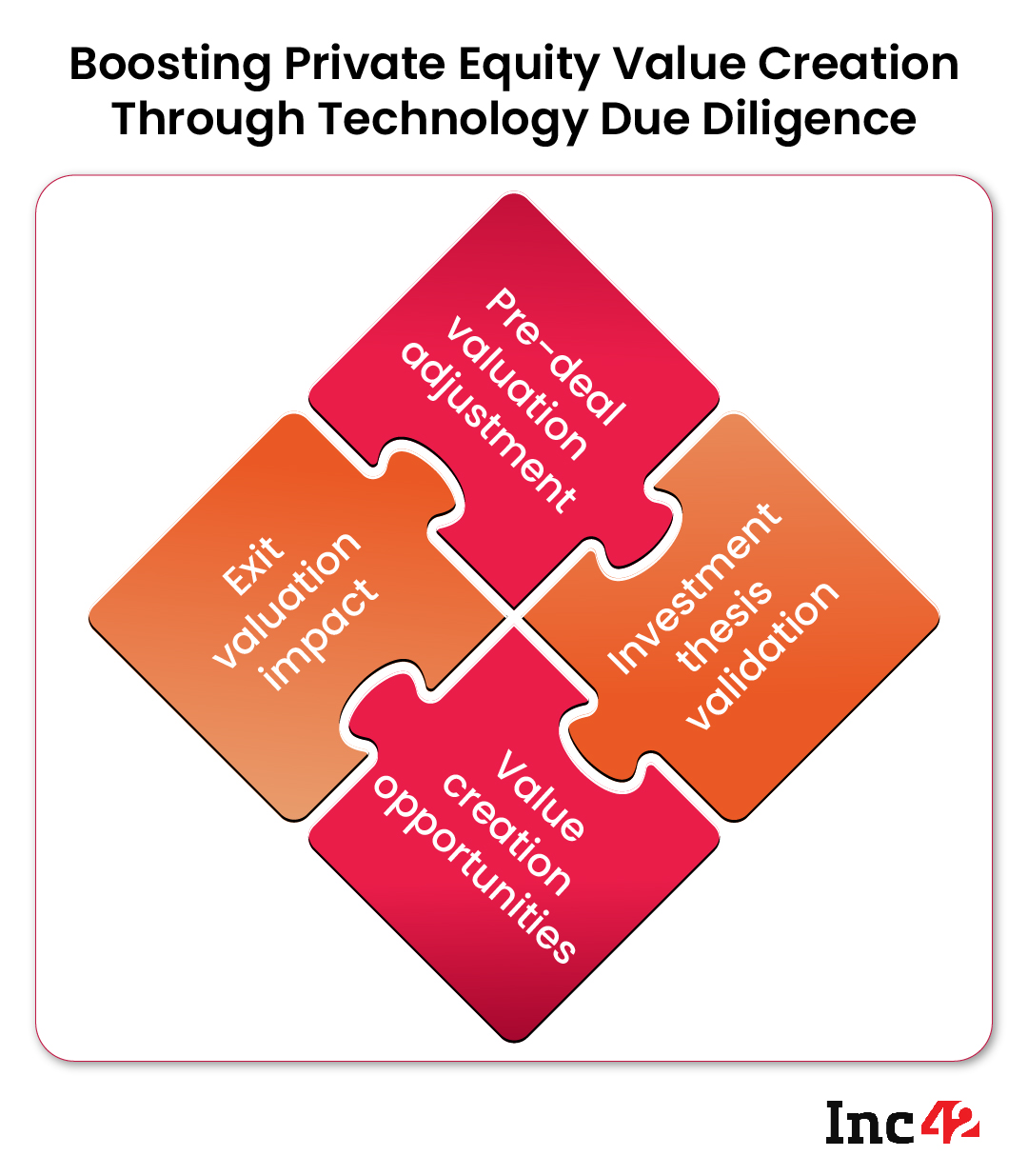

Die Wertschöpfung war schon immer von zentraler Bedeutung für die Erzielung höherer Renditen bei Private-Equity-Anlagen . Der Wertschöpfungsansatz für Technologie- oder technologiefähige Unternehmen geht über die EBITDA-Verbesserung durch Kostensenkungsmaßnahmen hinaus. Bei jeder dieser Technologieinvestitionen untersucht die PE-Firma das Wertschöpfungspotenzial anhand mehrerer Berührungspunkte.

Dazu gehören Umsatzwachstum, das durch eine skalierbare digitale Strategie unterstützt wird, datengesteuerte Wachstumsfunktionen, die durch fortschrittliche Analysen unterstützt werden, Kostentransformation, die durch eine Reduzierung der technischen Komplexität/Schulden vorangetrieben wird, und betriebliche Effizienz durch bessere IT-Sourcing-Arrangements. Die Fähigkeit, diese Wertschöpfungsziele in der unmittelbaren Zeit nach dem Abschluss zu beschleunigen, wird entscheidend sein, um den Wert der Investitionen freizusetzen.

In der Diligence-Phase solcher Investitionen ist neben der kaufmännischen und finanziellen Due Diligence auch eine technologische Perspektive gefragt. Um eine aussagekräftige Analyse eines Startups zu ermöglichen, sollte der Output der Technology Diligence mit dem Output der Commercial und Financial Diligence verknüpft werden.

Technology Due Diligence neu ausrichten

Technology Due Diligence neu ausrichten

PE-Firmen sollten mit einem innovativen, technologiegetriebenen Due-Diligence-Prozess ausgestattet sein, der die Anlagethese durch eine digitale Linse validiert. Der traditionelle Ansatz, ein Häkchen zu setzen, um sicherzustellen, dass keine signifikanten technologischen Warnsignale vorhanden sind, reicht nicht mehr aus, um die Deal-These zu stützen. Um den wahren Wert zu bestimmen, müssen Private-Equity-Unternehmen tiefere technische Erkenntnisse über potenzielle Investitionen gewinnen.

Due Diligence in der Technologie sollte dabei helfen, zu validieren, wie die Technologie zur Unterstützung der Kerngeschäftsabläufe ausgerichtet ist und wie sie dazu beitragen wird, das zukünftige Wachstum sowohl in Bezug auf die Umsatzsteigerung als auch auf die Möglichkeiten zur Kosteneinsparung voranzutreiben. Der Schwerpunkt der technologischen Sorgfalt verlagert sich weg von der Risikominderung und hin zur Wertschöpfung.

Neben der Identifizierung von technologischen Warnsignalen, die bei vorvertraglichen Entscheidungen oder Wertanpassungen hilfreich sind, sollte die technische Due Diligence auch die unmittelbaren und langfristigen Verbesserungsmöglichkeiten des Zielunternehmens für die Wertschöpfung identifizieren.

Für dich empfohlen:

Technologie-Red Flags

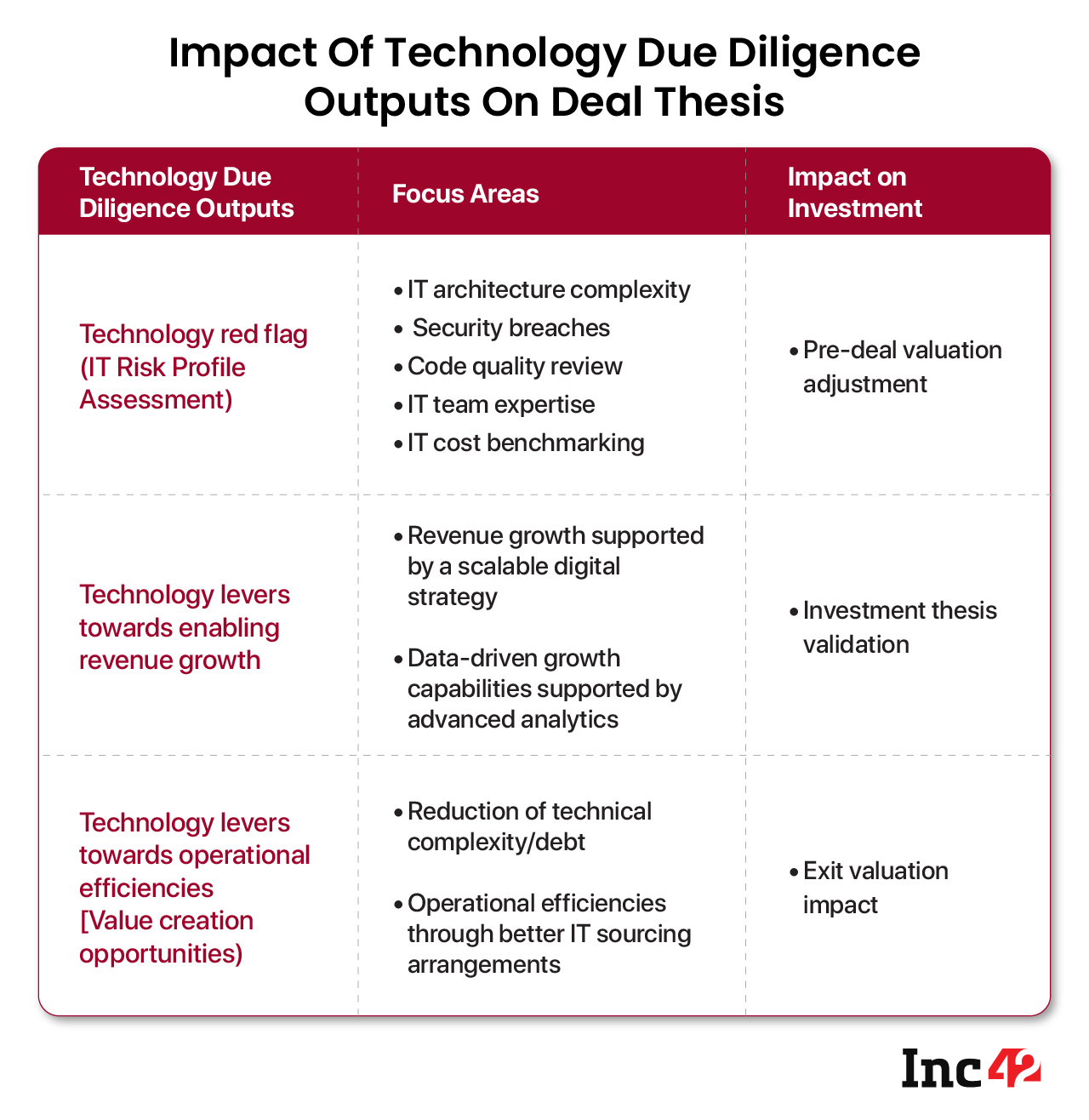

Die ersten Ergebnisse helfen bei der Bewertung des IT-Risikoprofils, das sich auf die Pre-Deal-Bewertung auswirken kann. Der Schwerpunkt liegt auf historischen Faktoren wie der Komplexität der IT-Architektur, Sicherheitsverletzungen, der Überprüfung der Codequalität, der Expertise des IT-Teams und dem Kosten-Benchmarking in der IT.

Technologiehebel zur Ermöglichung von Umsatzwachstum

Das zweite Ergebnis validiert die Investitionsthese, indem es sich auf die digitalen Fähigkeiten des Ziels konzentriert. Um Prognosen zum Umsatzwachstum zu unterstützen, sollte die bestehende digitale Strategie auf Skalierbarkeit evaluiert werden. Target sollte in der Lage sein, durch seine datengesteuerten Analysefunktionen Erkenntnisse für das Management in Bereichen wie Vertrieb, Preisgestaltung und Fertigung zu generieren, um das Unternehmenswachstum zu unterstützen.

Technologiehebel für betriebliche Effizienz

Das dritte Ergebnis befasst sich mit der Identifizierung von Post-Deal-Wertschöpfungsmöglichkeiten, die sich auf die Exit-Bewertung auswirken werden. IT-Betriebseffizienz entspricht langfristiger Kosteneffizienz, wie z. B. reduzierte technische Komplexität/Schulden durch eine offene Architektur, die durch einen standardisierten Satz von Technologiefunktionen unterstützt wird. IT-Betriebseffizienzen werden auch durch Senkung der IT-Lieferantenkosten durch Optimierung der Beschaffungsvereinbarungen zwischen den Portfoliounternehmen erreicht.

Wie Target seine aktuelle Technologie überarbeitet hat, um eine höhere Exit-Bewertung zu erreichen

Ein solches Szenario ist, wenn eine Private-Equity-Gesellschaft die Deal-These validieren wollte, indem sie die Effektivität der aktuellen Technologielandschaft von Target bewertete , um zukünftiges Wachstum und Rentabilität zu unterstützen. Im Rahmen einer überarbeiteten Technologie-Due-Diligence wurden Projektionen der zukünftigen IT-Kosten als Prozentsatz der gebuchten Bruttoprämie (GWP) entwickelt.

Die Pre-Deal-Bewertung musste angepasst werden, um die höheren erwarteten zukünftigen IT-Kosten zu berücksichtigen, da die abgeleiteten IT-Kosten als Prozentsatz des GWP die interne Prognose des Ziels überstiegen. Es wurde empfohlen, das aktuelle lokale Policy Admin System (PAS) durch eine Software-as-a-Service (SaaS)-Lösung auszutauschen, um die in der Deal-These genannten 5-fachen Wachstumsprognosen zu unterstützen.

Darüber hinaus wurde empfohlen, das aktuelle Data Warehouse-System und die Rechenzentren durch Cloud-basierte Lösungen zu ersetzen, um eine höhere Exit-Bewertung zu unterstützen, wenn Möglichkeiten zur Wertschöpfung nach dem Abschluss in Betracht gezogen werden.

Die traditionelle Risikobewertung muss sich ändern

Die Technologie-Due-Diligence für Private Equity sollte sich von einer traditionellen Risikobewertung zu einem innovativen Ansatz verlagern , der die Wertschöpfungshebel während der Due-Diligence-Phase identifiziert. Neben der Bereitstellung einer Perspektive auf die Risiken und Herausforderungen des Zielunternehmens sollte es auch validieren, wie Technologie die Geschäftsbegründung unterstützen kann.

Die Ergebnisse der Technologie-Diligence sollten die allgemeine kommerzielle und finanzielle Diligence bei der Identifizierung von Bewertungsanpassungen während der Pre-Deal-Phase sowie potenzieller Wertschöpfungsmöglichkeiten zur Verbesserung der Post-Deal-Exit-Bewertung unterstützen.