Erkenntnisse aus einem gescheiterten Versuch, einen VC-Fonds aufzubringen

Veröffentlicht: 2020-04-23Im Jahr 2018 begann ich, die Möglichkeit zu prüfen, einen Frühphasenfonds mit Fokus auf Indien aufzulegen

Die angestrebte Kapitalerhöhung für den Fonds wurde auf 100 Mio. USD festgelegt

Mein Rat an aufstrebende Manager wäre, mindestens 3 Schließungen, wenn nicht mehr, für ihren ersten Fonds zu halten

Ich hoffe, dass Sie alle in diesen seltsamen Zeiten sicher und gesund bleiben. Die letzten paar Monate haben uns viel zum Nachdenken gegeben. Wenn überhaupt, hat uns die Covid19-Pandemie gelehrt, dass keine Nation, Institution oder Person vor einem Scheitern gefeit ist. Aber gemeinsam können wir das mit neuem Elan und tiefer Kraft durchstehen.

In meinem Fall hat mir dieser Lockdown Zeit gegeben, über einen Misserfolg zu schreiben, den ich schon seit einiger Zeit teilen wollte. Meine Karriere im Bereich Risikokapital begann 2012 mit einem kurzen Aufenthalt beim Startup Leadership Program, wo ich Marketing und Zulassungen für vier seiner Kapitel leitete. Dies war mein erster Kontakt mit dem Startup-Ökosystem – bis dahin wusste ich nicht, wie ein Investment-Pitch-Deck aussah.

Eine zufällige Begegnung führte dann zu einer Investmentrolle bei Unilazer Ventures, dem PE-Zweig des Family Office von Ronnie Screwvaala. Während meiner Zeit bei der Firma hatte ich das Glück, an Beteiligungen wie Lenskart, Zivame, Maroosh, Dogspot und anderen beteiligt zu sein. Obwohl ich diese Investitionen nicht leitete, lernte ich viel über Investitionen und den Aufbau von Risikokapital, was mich gut auf meine nächste Rolle vorbereitete – Investitionen für Accel.

Während der dreijährigen Tätigkeit bei Accel war ich unter anderem Co-Leiter der Fondsinvestitionen in Swiggy, Agrostar, HolidayME und Bicycle.AI (Vorgänger von AppSmith). Ich hatte auch die Gelegenheit, mit den breiteren Portfoliounternehmen des Fonds zusammenzuarbeiten.

Im Laufe der Jahre hatte ich das Glück, einige der klügsten und klügsten Unternehmer des Ökosystems zu treffen und mit ihnen zusammenzuarbeiten – Sriharsha, Nandan, Rishabh, Vijay, Abhishek, Karan, Geet, Shardul, Sitanshu, Anjana, Adarssh, Vaibhav - unter vielen anderen. Meine Zeit im Ökosystem hat mir auch geholfen, sinnvolle Beziehungen zu einigen der herzlichsten Co-Investoren aufzubauen. Dafür fühle ich mich unendlich dankbar.

Nachdem ich bei Accel ausgezogen war, verspürte ich den starken Drang, etwas von Grund auf aufzubauen. Es war außerhalb meiner Komfortzone, aber ich denke, die Zusammenarbeit mit so vielen fantastischen Unternehmern kann diese Wirkung auf Sie haben.

Als junger Anlageexperte mit weniger als einem halben Jahrzehnt Anlageerfahrung begann ich 2018, die Möglichkeit zu prüfen, einen Frühphasenfonds mit Fokus auf Indien aufzulegen. Dies ist eine Zusammenfassung meiner Fundraising-Reise und der dabei gewonnenen Erkenntnisse. Ich hoffe, es hilft denen, die in ihrem Berufsleben eine ähnliche Phase durchlaufen.

Etwas Kontext zum Fonds:

Anlagestrategie

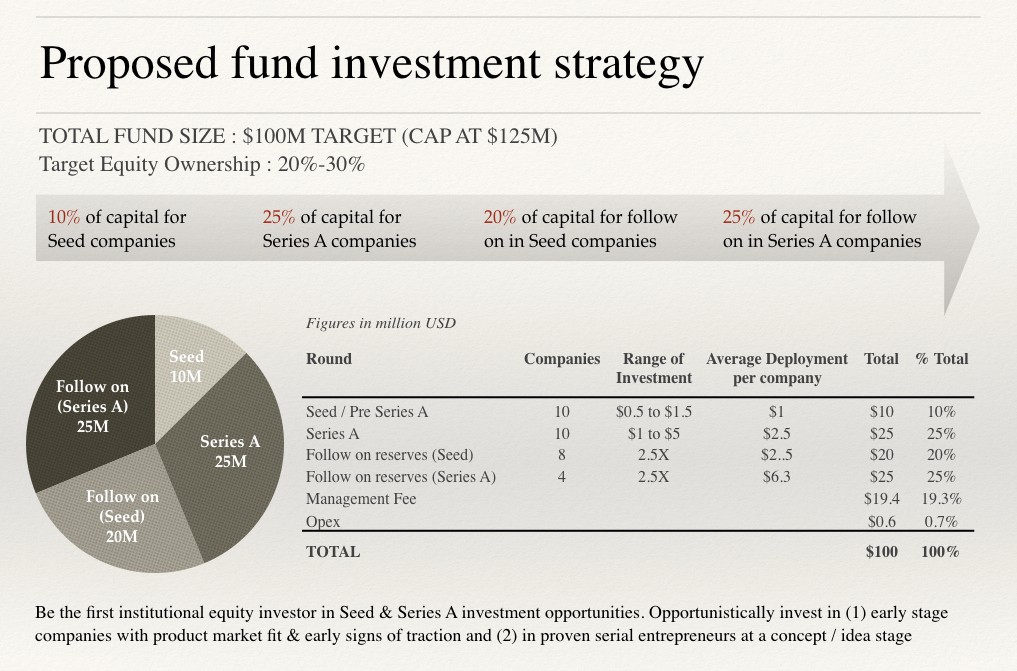

Fondsgröße: Die angestrebte Kapitalerhöhung für den Fonds wurde auf 100 Mio. USD festgelegt, wobei weitere 25 Mio. USD vorgesehen sind. unter der Greenshoe-Option.

Fondsstrategie: Investition in 18–20 Seed, Pre-Series A und Series A Consumer Tech, Tech-fähige und Direct-to-Consumer-Marken-Startups im Austausch für eine angestrebte Beteiligung von 20 % bis 30 %.

Ticketgröße: Die Ticketgröße für Seed-Investitionen lag zwischen 500.000 und 1,5 Mio. USD. mit einem durchschnittlichen Einsatz von 1 Mio. USD und für Investitionen der Serie A lag zwischen 1 Mio. USD. und $5Mn. mit einem durchschnittlichen Einsatz von 2,5 Mio. USD.

Folgereserven: Den Gewinnern im Portfolio wurde ein gesundes Folgereservenverhältnis von 2,5X zugewiesen. Eine der größten Erkenntnisse für die in Indien tätigen VC-Firmen in den letzten zehn Jahren war, dass die Verbraucherunternehmen in Indien, selbst die skalierbaren Technologieunternehmen, längere Ausstiegszyklen haben und weitaus kapitalintensiver sind als ihre globalen Konkurrenten.

Daher ist es nicht nur wichtig, frühzeitig eine Gelegenheit zu erkennen, sondern auch über beträchtliches trockenes Pulver (Reservekapital) zu verfügen, um die Gewinner zu verdoppeln und zu verdreifachen. Während sich die Ausstiegszyklen in letzter Zeit deutlich verkürzt haben, bin ich bei der Modellierung von einer bescheidenen durchschnittlichen Liquidationsdauer von 7 Jahren ausgegangen.

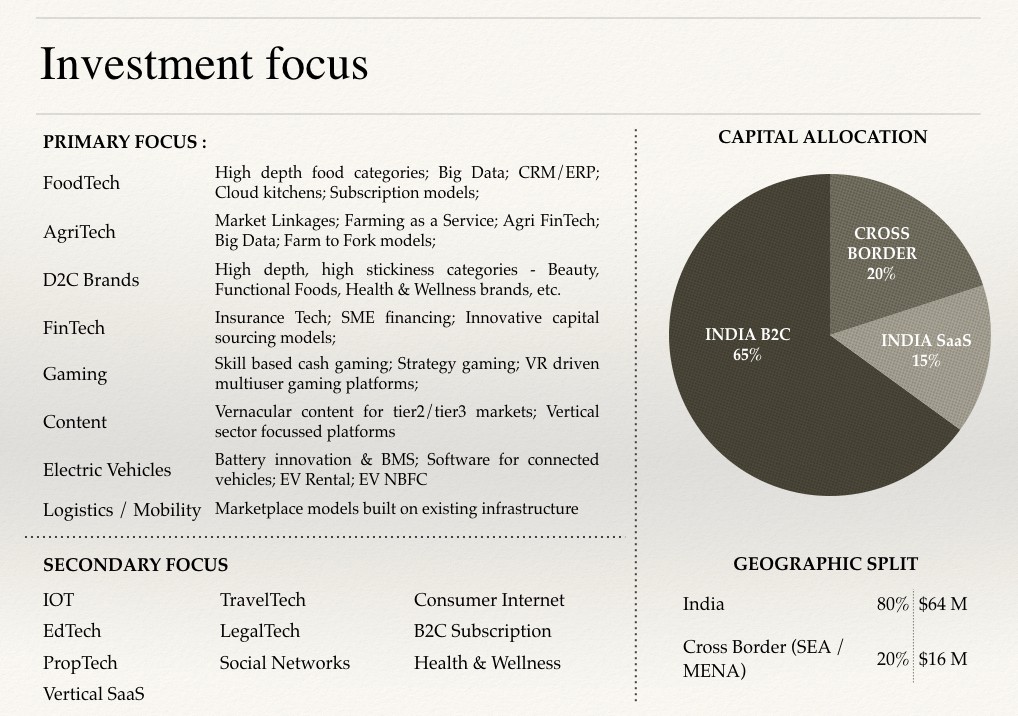

Investitionsarbeit

Ich bin ein starker Befürworter dafür, eine generalistische These einer domänenspezifischen These für aufstrebende Manager vorzuziehen, es sei denn, der Manager verfügt über ein paar Jahrzehnte Erfahrung in diesem Bereich. Daher war meine Anlagethese unter dem breiten Verbraucherthema ziemlich vielfältig. Der Kürze halber habe ich hier nur die Einführungsfolie der Diplomarbeit geteilt. Jeder der Fokussektoren hatte eine zugrunde liegende These mit einer dazugehörigen Deal-Pipeline. Ich könnte einen separaten Blog schreiben, um das Gleiche zu einem späteren Zeitpunkt zu beleuchten.

Für dich empfohlen:

Portfolioaufbau & VC-Modellierung

Eine vereinfachte Version des gesamten Modells habe ich hier veröffentlicht. Werde später eine Vorlage daraus machen, die die Leser verwenden können. Außerdem wurden am Ende des Beitrags einige Modell-Screenshots geteilt.

Vorgeschlagene Fondsbedingungen

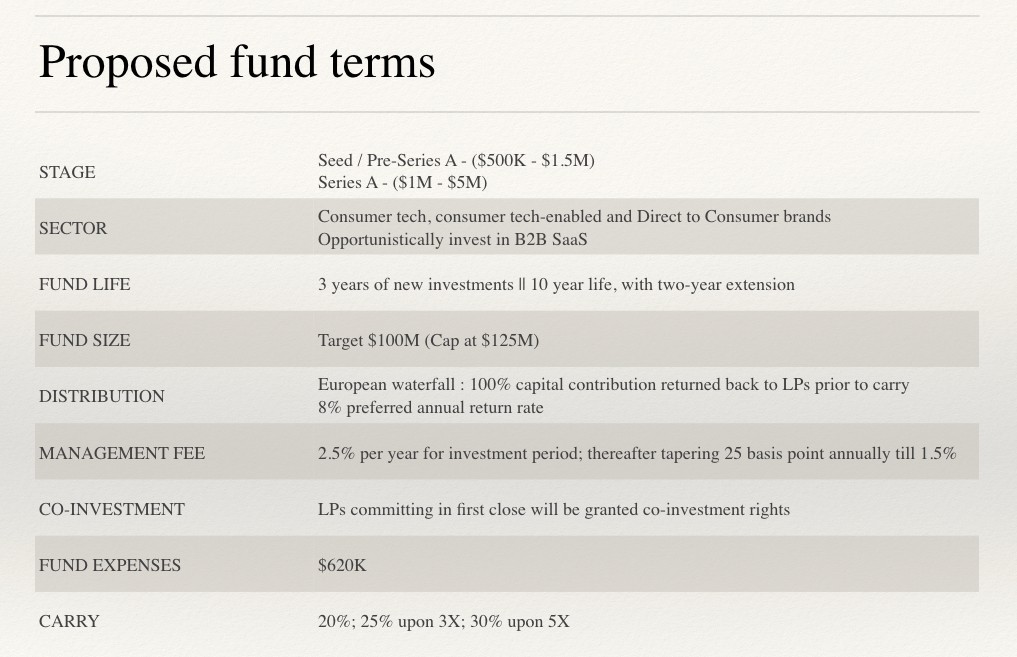

Wie jeder Manager, der zum ersten Mal arbeitet, war ich flexibel, wenn es um die Fondskonditionen ging. Als Vorschlag hatte ich folgende Folie in mein Pitch Deck aufgenommen:

Eine Erklärung einiger der unbekannten Begriffe und meine Begründung für den Vorschlag:

- Fondslebensdauer : Es ist die Summe aus der Anlagedauer und der Liquidationsdauer. In meinem Modell hatte ich drei Jahre Neuinvestitionen und sieben Jahre durchschnittliche Liquidationsdauer für Investitionen unter Berücksichtigung des indischen Marktes berücksichtigt. Natürlich bevorzugen LPs kürzere Liquidationsperioden.

- Verteilung : vorgeschlagene Wasserfallverteilung mit 8 % Hurdle Rate. Daher muss das gesamte Kapital zuzüglich zusätzlicher 8 % Zinsen, die jährlich auf die Kapitalabrufe verzinst werden, zurückgezahlt werden, bevor ein GP irgendwelche Carried Interests ziehen kann. Nach Erfüllung der Hürdenverpflichtungen, Carried Interest gemäß Vorschlag aufzuteilen.

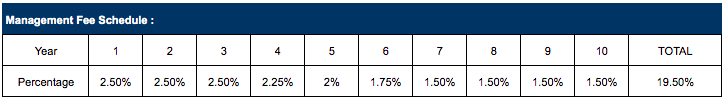

- Verwaltungsgebühr : Dies ist die jährliche Gebühr, die der Fonds für LP-Kapitalverpflichtungen erhebt. Ein Großteil davon fließt in Gehälter und Fondsoperationen. Typischerweise liegt er zwischen 2 % und 3 %, je nach Fondsgröße und Anzahl der Jahrgänge. Große Fonds berechnen in der Regel 2 %, während Micro/Nano-Fonds angesichts der geringen Fondsgröße eine Gebühr von 3 % rechtfertigen können. Erstklassige Fonds mit dem Vermächtnis etablierter Renditen können 3 % verlangen, unabhängig davon, wie groß der Fonds ist. Ich hatte in meinem Modell eine Verwaltungsgebühr von 2,5 % für den 3-jährigen Anlagezeitraum berücksichtigt. Für jedes Folgejahr würde die Gebühr um 25 Basispunkte sinken, bis sie im 7. Jahr der Fondslaufzeit 1,5 % erreicht.

- Fondsausgaben : Dies sind Ausgaben, die Dienstleistungen wie Fondsverwaltung, Fondsgründungsberatung, Bankwesen, Wirtschaftsprüfung/Steuern, Versicherungen und anderem zugeteilt werden. Kosten. Die Fondskosten sind eine einmalige Umlage für den gesamten Fondszyklus auf diese Kosten. Typischerweise können Fonds zwischen 500.000 und 1 Million erfordern, abhängig von den Dienstanbietern, die sie verwenden.

Wichtige Erkenntnisse aus der Erfahrung

Verstehen des LP-Pools – Anvisieren des richtigen Satzes von LPs

Der globale Pool von Limited Partners (LP) besteht aus großen institutionellen Fonds, Family Offices und (U)HNIs. Stiftungsfonds, Pensionsfonds, Staatsfonds, Hedgefonds und Dachfonds bilden zusammen das institutionelle LP-Set. In den ersten Monaten habe ich mich mit einigen institutionellen LPs zu Sondierungsgesprächen in Verbindung gesetzt, um ihre Perspektiven gegenüber Indien / aufstrebenden Managern zu verstehen und Notizen zum VC-Fundraising-Prozess auszutauschen.

Um Ihnen etwas Kontext zu geben: Obwohl meine Rolle bei Accel nicht für die Verwaltung von LP-Beziehungen verantwortlich war, habe ich durch meine persönliche Strenge und Öffentlichkeitsarbeit einige herzliche Beziehungen zu institutionellen LPs (außerhalb des Accel-Ökosystems) aufgebaut. Daher waren diese Jungs meine erste Anlaufstelle, als ich mich entschied, mich selbstständig zu machen. Durch diese Gespräche habe ich folgendes gelernt:

- Die Mindestkartengröße für die meisten dieser institutionellen LPs beträgt 25 Mio. USD, und sie streben ein Engagement von nicht mehr als 10 % in einem Fonds an. Es gibt einige, die dies auf 20 % ausdehnen, aber das ist sehr selten. Daher nur Manager mit einer Fondsgröße von >250 Mio. USD. sollte sich an solche LPs wenden.

- Obwohl sich das globale institutionelle Kapital auf Billionen von Dollar beläuft, ist die Allokation in der Anlageklasse India Venture nur ein sehr kleiner Bruchteil. Anekdotisch gesprochen, wenn es 100 institutionelle LPs auf der Welt gibt. Und davon, wenn 20 in die Venture-Anlageklasse investieren, würden vielleicht 5 in aufstrebende Manager investieren und bestenfalls 2 betrachten Indien als Zielregion. Die Überschneidung von aufstrebenden Managern und der Allokation in Indien ist daher ein sehr kleiner LP-Pool.

- Schließlich haben die meisten institutionellen LPs, die in auf Indien ausgerichtete Fonds investieren, bereits Kapital für 2–3 erstklassige Fonds bereitgestellt, die im Land tätig sind, basierend auf über Jahrzehnte aufgebauten Beziehungen. Als solche haben diese LPs bereits Zugang zu 80 % der Deal-Pipeline aus dem Land. Es würde eine außergewöhnliche „bestehende“ Beziehung zwischen dem aufstrebenden Manager und dem LP erfordern, um den LP dazu zu bringen, sich zu verpflichten. Zu den institutionellen Fonds, die in aufstrebende VC-Manager aus Indien investieren könnten, gehören meines Erachtens unter anderem Adam Street Partners, ADIA, KAUST, LGT, ADIC, HillHouse.

- Family Offices, UHNIs & HNIs – First Believers für einen aufstrebenden Manager: Mehr als 70 % des Kapitals für aufstrebende Manager stammt von Family Offices, UHNIs & HNIs. Also habe ich nach anfänglichen Monaten der Enttäuschung meine Strategie neu bewertet und begonnen, mich an einen solchen Investorenpool zu wenden. Mein Netzwerk in dieser Reihe von LPs war auf ein paar Family Offices in MENA und HK beschränkt. Eine der wichtigsten Erkenntnisse aus diesem LP-Set war, dass sie erwarteten, dass der aufstrebende Manager einen erheblichen Prozentsatz der gesamten Kapitalverpflichtungen in seinen Heimatmarkt investieren würde. Dies war insbesondere in MENA der Fall, wo die meisten Family Offices ihre Beteiligung erhöhen und ein Vermächtnis in der aufstrebenden Technologielandschaft der Region schaffen wollen.

2. Ein zu ehrgeiziges Ziel für einen aufstrebenden Manager aus Indien

Ich habe zwar miterlebt, wie meine globalen Kollegen zum ersten Mal einen Fonds dieser Größe erfolgreich aufgelegt haben, es stellte sich jedoch angesichts der indischen Marktlandschaft und meiner begrenzten Anlageerfahrung als ein ziemlich schwieriger Verkauf für mich heraus. Als ich das Fondsziel von 100 Millionen US-Dollar festlegte, tat ich dies auf der Grundlage einer Anlagestrategie, die erhebliche Kapitalreserven für Folgerunden bei Portfoliogewinnern zuließ.

Ich bin weiterhin der Meinung, dass man in Indien, wenn man ein erfolgreiches VC-Franchise aufbauen möchte, mindestens einen Korpus von 100 Millionen US-Dollar haben muss, um aussagekräftige Schecks für ausgewählte Unternehmen ausstellen zu können. Andernfalls werden Sie am Ende zu einem Feeder-Fonds, der Ihre potenziellen übergroßen Renditen der Portfoliogewinner begrenzt. Die typische Sprüh- und Gebetsstrategie funktioniert in Indien einfach nicht.

3. Solo gehen

Als ich anfing, war ich mir der LP-Affinität bewusst, Partnerschaften gegenüber Solo-GPs auszuwählen. Ich habe mich jedoch bewusst dafür entschieden, den ersten Abschluss alleine zu fahren und dann an Bord eines Co-GP zu gehen. Partnerschaften im Bereich Venture Capital können sehr heikel sein. Die Wahl des richtigen Hausarztes ist eine ebenso wichtige Entscheidung wie die Wahl des richtigen Lebenspartners.

Ich wollte einen Co-GP mit ähnlichen Wertesystemen, einer Ausrichtung in der DNA und einer persönlichen und beruflichen Reise, die einige Probleme mit sich gebracht hat. Einer mit komplementären Fähigkeiten, vielleicht jemand mit einem operativen Hintergrund, mit dem ich eine Weile zusammengearbeitet habe. Ich bin mir sicher, dass die meisten jungen aufstrebenden Manager sich dieser Herausforderung stellen werden, da sich unsere kurze Investmentkarriere mit anderen Anlegern überschneidet.

Ich habe zwar einen potenziellen Co-GP ausfindig gemacht, einen erfahrenen Unternehmer mit über zehnjähriger Betriebserfahrung, aber wir wollten beide etwas Zeit damit verbringen, gemeinsam zu investieren, bevor wir uns für eine solche Verpflichtung anmelden. Wir wollten nicht nur für LP-Optics zusammenarbeiten, um die Fundraising-Perspektiven zu beschleunigen. Im Nachhinein war es eine schlechte Idee, alleine zu gehen. Ihr Co-GP muss an Ihrer Seite sein, um die LPs am Tag Null zu treffen. Zeitraum!

4. Nicht mehrere Closes haben

Mein Rat an aufstrebende Manager wäre, mindestens 3 Schließungen, wenn nicht mehr, für ihren ersten Fonds zu halten. Ich strebte einen ersten Schlusskurs von 40 Millionen US-Dollar und einen endgültigen Schlusskurs von 100 Millionen US-Dollar an, was im Nachhinein keine sehr kluge Entscheidung war, wenn man bedenkt, dass ich zu dieser Zeit wenig über das LP-Universum wusste (und Zugang dazu hatte). Ein kleiner erster Abschluss hilft dabei, Schwung aufzubauen und sendet positive Signale an das LP-Ökosystem. Darüber hinaus ermöglicht es einem, in Startups zu investieren, was in der Tat mehr Freude bereitet als Fundraising.

5. GP-Beitrag

Der GP-Beitrag ist der Kapitalbetrag, den ein GP zum Zeitpunkt des Abschlusses in den Fonds einbringt. Der Mindestbetrag, den die LPs von den GPs erwarten, beträgt 1–2 % des Fonds. Es gibt natürlich keine Obergrenze für die Anzahl, aber die meisten aufstrebenden Manager verpflichten sich zu 1 %.

Da ich aus sehr bescheidenen Verhältnissen komme und wenig persönliche Ersparnisse hatte, war meine größte Sorge, als ich anfing, einen Fonds aufzulegen, der GP-Beitrag. Ich hatte zwar einen GP-Beitrag von 1 % in mein Modell aufgenommen, aber mein Vorschlag, denselben zu zahlen, war eher ungewöhnlich/innovativ (eine Kombination aus Sponsor, Umlageverfahren und Gehaltsrückforderungen).

Die gesamte Fundraising-Reise war unglaublich herausfordernd und demütigend, trug aber erheblich zu meiner Lernkurve bei. Ich bin mir sicher, dass ich als junger Investor, der sich an die Herkulesaufgabe stellt, seinen eigenen Fonds aufzubringen, viele Dinge hätte besser machen können, aber das Leben ist lang und ich bin sicher, dass diese Erfahrung in den nächsten Jahren von Nutzen sein wird Kommen Sie.

Das Fundraising forderte auch einen großen persönlichen Tribut, da ich den Kontakt zu vielen nahen und lieben Menschen verlor. Aber zum Glück hatte ich das Glück, einige ebenso großartige Leute auf dem Weg zu treffen, die auf eine Weise geholfen haben, von der ich nur hoffen kann, dass ich sie eines Tages zurückzahlen werde. Ich danke allen, die mich in den letzten Jahren unterstützt haben. Ich hoffe, dass meine Erfahrung eine neue Gruppe von Investoren inspirieren wird, die ihre eigenen Fonds auflegen möchten, und hoffentlich werden einige meiner Erkenntnisse ihnen helfen, ihre eigenen Mittel aufzubringen.

Was als nächstes für mich ansteht, ich nehme mir etwas Zeit, um Optionen zu erkunden und einige Gespräche fortzusetzen, die in der Investitions- und Unternehmerwelt geführt wurden. Super aufgeregt (und gleichermaßen verängstigt), während ich das nächste Kapitel meines Berufslebens schreibe. Und natürlich helfe ich gerne jedem (sei es auf Unternehmer- oder Investorenseite), der von meiner Erfahrung profitieren könnte.

{Der Artikel erschien zuerst auf LinkedIn und wurde mit Erlaubnis erneut gepostet.}