Die sich verändernde Landschaft der Kreditvergabe: NBFCs geben den Banken einen Kampf um ihr Geld

Veröffentlicht: 2018-06-26NBFCs und Fintechs nutzen einen integrierten Technologieansatz und einen hervorragenden Kundenservice, um Banken auf dem Kreditmarkt in die Enge zu treiben

Bis vor 10 Jahren war die Aufnahme eines Kredits ein umständlicher Prozess. Den Kreditnehmern blieb nichts anderes übrig, als sich für Kredite an Banken zu wenden, sich mit zeitraubendem Papierkram zu beschäftigen und zu versuchen, ihre Kreditwürdigkeit nachzuweisen. Die Kreditvergabe, die sich hauptsächlich auf menschliches Urteilsvermögen stützte, brauchte Zeit, und es konnte Wochen oder sogar Monate dauern, bis die Kredite sanktioniert und bearbeitet wurden. Die meisten Banken vergaben Kredite nur an ihre eigenen CASA-Inhaber (Girokonto-Sparkonten), und einige genehmigten nur Kredite von Antragstellern, die Gehaltskonten bei der Bank unterhielten. Konsumkredite, bei denen der Kreditgeber einen Händler direkt bezahlt und in EMIs zurückgezahlt wird, waren praktisch unbekannt.

Wie jeder Beobachter des indischen Kreditmarktes weiß, hat Bajaj Finance, gefolgt von anderen flinken Kreditgebern wie Tata Capital und Capital First, dieses Modell der Verbraucherkreditvergabe auf den Kopf gestellt und die Führung in einem Rennen übernommen, bei dem die Banken ständig aufholen mussten. Bajaj Finance, das 1987 gegründet wurde, überschritt im Jahr 2000 73,5 Mio. $ (INR 500 Cr, jährliche Auszahlung). In den folgenden sechs Jahren verdoppelte das Unternehmen es auf 147 Mio. USD (1.000 Cr). Bis 2014 behauptete das Unternehmen, die Marke von 2,95 Mrd. USD (20.000 Cr) für sein verwaltetes Vermögen überschritten zu haben.

Diese Non-Bank Finance Companies (NBFCs) haben Teams aus motivierten und effizienten Mitarbeitern eingerichtet und einen menügesteuerten Prozess für die Verbraucherkreditvergabe geschaffen, der die Verzögerung zwischen einem Antrag und einer Kreditentscheidung von Wochen auf Tage oder sogar Stunden verkürzt. Fast über Nacht wurde die Verbraucherkreditbank NBFC geboren und die Verbraucherfinanzierungsrevolution kam in Indien an. Der Kreditvergabeprozess blieb jedoch personalintensiv – eine Armee geschulter Verkäufer und Kreditsachbearbeiter verfeinerte einen manuellen Prozess, bis sie alle Produktivitätsgewinne aus der Prozessinnovation herauspressen konnten.

Heute passiert etwas noch Dramatischeres – angeführt von der Digitalisierung – im Verbraucherkreditbereich in Indien. Die zweite Revolution in der Verbraucher- und KMU-Finanzierung ist da. Für die Menschen in der Branche sind die neuen Schlagworte eKYC, eSign, eNACH, India Stack, APIs und das allumfassende „Fintech“ . So wie die erste Revolution Kreditnehmer von den Fesseln der Bankkreditvergabe befreite, indem sie es jemandem mit einem hohen CIBIL-Score erleichterte, relativ schnell und problemlos einen Kredit in Anspruch zu nehmen, bringt diese zweite Revolution schnelle und erschwingliche Kredite diejenigen, denen traditionell die Türen des Finanzwesens verschlossen waren – eine Kategorie von Kreditnehmern, die neu in den Kredit aufgenommen wurden (NTC).

So wie die erste Revolution Unternehmen wie Bajaj Finance zu bekannten Namen gemacht hat, hat diese ihre eigene Gruppe von Champions – Unternehmen, die Innovation und Technologie nutzen, um das Kreditaufnahmeerlebnis für Verbraucher zu verändern. Einige dieser Unternehmen sind Fintech-Startups wie Moneyview und IndiaLends , die sich darauf konzentrieren, neue Kreditnehmer in das Ökosystem zu bringen, indem sie ihnen praktische und intuitive Web- und App-basierte Schnittstellen zur Verfügung stellen.

Die anderen sind eine Art von New-Age-NBFCs wie DMI Finance, Capital Float und LendingKart und eine ausgewählte Gruppe von Banken wie RBL, die einen Tech-First- oder Tech-Only-Ansatz für das Underwriting verfolgen und Bilanzunterstützung bieten zu Fintech-Unternehmen. In vielen Fällen wurde die Verzögerungszeit bei der Kreditvergabe auf wenige Sekunden verkürzt, und Kreditnehmer sehen Geld auf ihren Bankkonten oder Zahlungen an ihren Händler-Verkäufer innerhalb von Stunden und Minuten, nicht Wochen und Tagen.

Verbraucherkredite: Banken holen NBFC-Fintech-Teams auf

Wieder einmal holen große Banken einen kleineren, aber flinkeren und innovativeren Konkurrenten auf. Diesmal ist es das Tag-Team aus Fintech-Spielern und neuen technologiegetriebenen NBFCs.

Beispielsweise hat sich DMI Finance, eine in Delhi ansässige NBFC, mit über 40 Fintech-Unternehmen zusammengetan , um als Kreditgeber für eine Vielzahl von Konsum- und Privatkreditprodukten zu fungieren. Seine Partner sind aktiv darin, die Kreditnachfrage in ganz Indien von verschiedenen Kategorien von Kreditnehmern zu aggregieren. Einige der Fintech-Partner von DMI, wie Slicepay aus Bangalore, arbeiten mit Studenten zusammen, während andere wie ZestMoney mit E-Commerce-Unternehmen wie Flipkart und Amazon zusammenarbeiten. Einige andere DMI-Partner arbeiten mit Reiseportalen oder direkt mit KMU zusammen. Sie bringen ein reines Tech-Ethos in das Kundenerlebnis und die meisten von ihnen benötigen als Technologieunternehmen einen Bilanzpartner. NBFCs wie DMI sprechen ihre Sprache und das Ergebnis ist eine nahtlose Erfahrung für den Kreditnehmer.

„ 400-mm-Smartphones in Verbindung mit einer technisch versierten tausendjährigen Bevölkerung bringen eine große Zahl der bisher unversorgten oder unterversorgten Menschen in den Mainstream des Finanzwesens und bauen Vertriebstrichter mit einer Geschwindigkeit auf, die es so noch nie zuvor gegeben hat. Dies ist wirklich ein disruptiver Moment für Banken und traditionelle NBFCs, da diese neuen Kreditnehmer ein völlig anderes Paradigma für die Engagement- und Erfüllungserfahrungen verlangen als die ältere Generation von Kreditnehmern“, sagt Shivashish Chatterjee, Mitbegründer der DMI Group.

Weg mit dem Papierkram, der Ungewissheit über die Genehmigung von Krediten und den langen Wartezeiten nach der Genehmigung. Diese Fintech-Startups und NBFCs nutzen maschinelle Lerntechniken und Datenanalysen, um die Kreditwürdigkeit von Kreditnehmern zu bewerten, und nutzen die Leistungsfähigkeit von APIs, um diese Ergebnisse nahezu in Echtzeit zu liefern. Sie versprechen sofortige Kreditentscheidungen, wenig oder keinen Papierkram, Transparenz in ihren Angeboten und einen großartigen Kundenservice – eine deutliche Verbesserung gegenüber der früheren Erfahrung – und einige von ihnen halten dieses Versprechen tatsächlich ein. DMI zum Beispiel hat Berichten zufolge im Mai mit einem kleinen engagierten Team von 24 Fachleuten über 100.000 Kredite bearbeitet, wobei über 90 % der Kredite in weniger als einer Minute eine Kreditentscheidung erhielten.

Die Anteile der Banken am Kreditmarkt sind gesunken, während die NBFCs ein beachtliches Wachstum von 28 % im Vergleich zum Vorjahr verzeichnen konnten. Laut einem BCG-Bericht ist der Anteil der NBFCs an den Gesamtkrediten zwischen 2014 und 2017 schätzungsweise von 21 % auf 44 % gestiegen, während er bei den Banken des öffentlichen Sektors von 49 % auf 28 % zurückgegangen ist.

Laut dem Fintech Trends Report – India 2017 von PWC ist „alternative Kreditvergabe das am zweithäufigsten finanzierte und eines der am schnellsten wachsenden Segmente im indischen Fintech-Bereich“. Bis 2017 wurden in Indien mehr als 225 Unternehmen für alternative Kredite gegründet. Alternative Kredite beziehen sich auf digitale Kreditplattformen, die auf unterschiedliche Kreditbedürfnisse zugeschnitten sind, darunter Verbraucher, KKMU, Studentendarlehen und Hypotheken.

Alternative Kreditvergabe: Tech-unterstützte Kreditlösungen für alle

Technologie und Innovation – reibungslose Prozesse, die durch Daten und digitale Technologie, maschinelles Lernen und KI-gestützte Kreditbewertungsalgorithmen, Kredite über mobile Apps mit intelligenter UX ermöglicht werden – definieren Kreditlösungen neu. Diese Technologien haben auch dazu beigetragen, Kreditlösungen zu integrieren – von der Automatisierung des Kreditprozesses bis hin zur Erweiterung personalisierter Echtzeit-Services für Kunden. Die Kredite, für deren Bearbeitung die Banken früher 35-90 Tage benötigten, können jetzt in wenigen Minuten aufgenommen werden, und das auch noch per Smartphone.

Ein Großteil dieser Innovation wird auf den Schienen von India Stack aufgebaut, dem digitalen Indien-Backbone, das sowohl von der UPA- als auch von der NDA-Regierung verfochten wird. Das von Aadhaar betriebene eKYC hat es dem neuen Ökosystem ermöglicht, einen potenziellen Kreditnehmer innerhalb von Sekunden statt Tagen zu validieren. Aadhaar Driven eSign hat vielen Bewerbern den Weg zu einem vollständig papierlosen Prozess geebnet.

Unterdessen hat die eNACH-Initiative der National Payments Corporation of India (NPCI) es Kreditgebern ermöglicht, von physischen Schecks und manuellen Einzahlungen wegzukommen und EMI-Zahlungen von mit Aadhaar verbundenen Bankkonten elektronisch zu übertragen. Dank dieses technologischen Fortschritts ist das neue indische Verbraucherkredit-Ökosystem heute eines der fortschrittlichsten der Welt.

Die Technologie, die das wahre Potenzial der digitalen Kreditvergabe freisetzen kann, ist jedoch die Blockchain. Das bestehende System der Bewertung, Kreditvergabe und Kreditauszahlung hat die Kreditvergabe weder transparent gemacht noch in ihrer Effizienz optimiert. Die Verlagerung des gesamten Prozesses auf die Blockchain wird den Faktor „Vertrauen“ eliminieren, mehr Transparenz bei der Kreditvergabe bringen und widerspiegeln, wie vertrauenswürdig ein Kreditnehmer ist.

KMU & NTCs: NBFCs vergeben Kredite, wo Banken Angst haben zu treten

Lange Zeit stagnierte das indische Bankensystem in seinem Ansatz und starrte darauf, Kreditfazilitäten nicht auf KMU-Unternehmen und andere Kreditnehmer auszudehnen. Für den Fall, dass sie Kredite gewährten, waren die Bedingungen streng. Dabei verloren sie ein großes Segment von Kreditnehmern. „Der Hauptwachstumstreiber in diesem Sektor ist eine große ungedeckte Nachfrage nach Krediten von KKMU mit einer Lücke von etwa (200 Mrd Bericht hinzugefügt.

Während Banken mit starken Bilanzen früher in der Lage waren, das Kreditgeschäft besser zu verwalten, sind NBFCs mit qualitativ hochwertigem Kapital, starken Bilanzen und einem integrierten Technologieansatz erfolgreich in den KMU-Kreditsektor vorgedrungen und haben letztere gemildert geringere strukturelle Liquidität und Schließen der Lücke in der unzureichenden Kreditversorgung von NTC-Verbrauchern und KMU.

Sunil Kanoria, Präsident von ASSOCHAM, erklärte in einem PwC-Bericht : „Das grundlegende Verständnis der NBFCs für das Profil ihrer Kunden und ihren Kreditbedarf verschafft ihnen einen Vorteil, ebenso wie ihre Fähigkeit, Produkte gemäß den Bedürfnissen ihrer Kunden zu erneuern und anzupassen . Dies macht sie zum perfekten Kanal für die Bereitstellung von Krediten an KKMU.“

Für dich empfohlen:

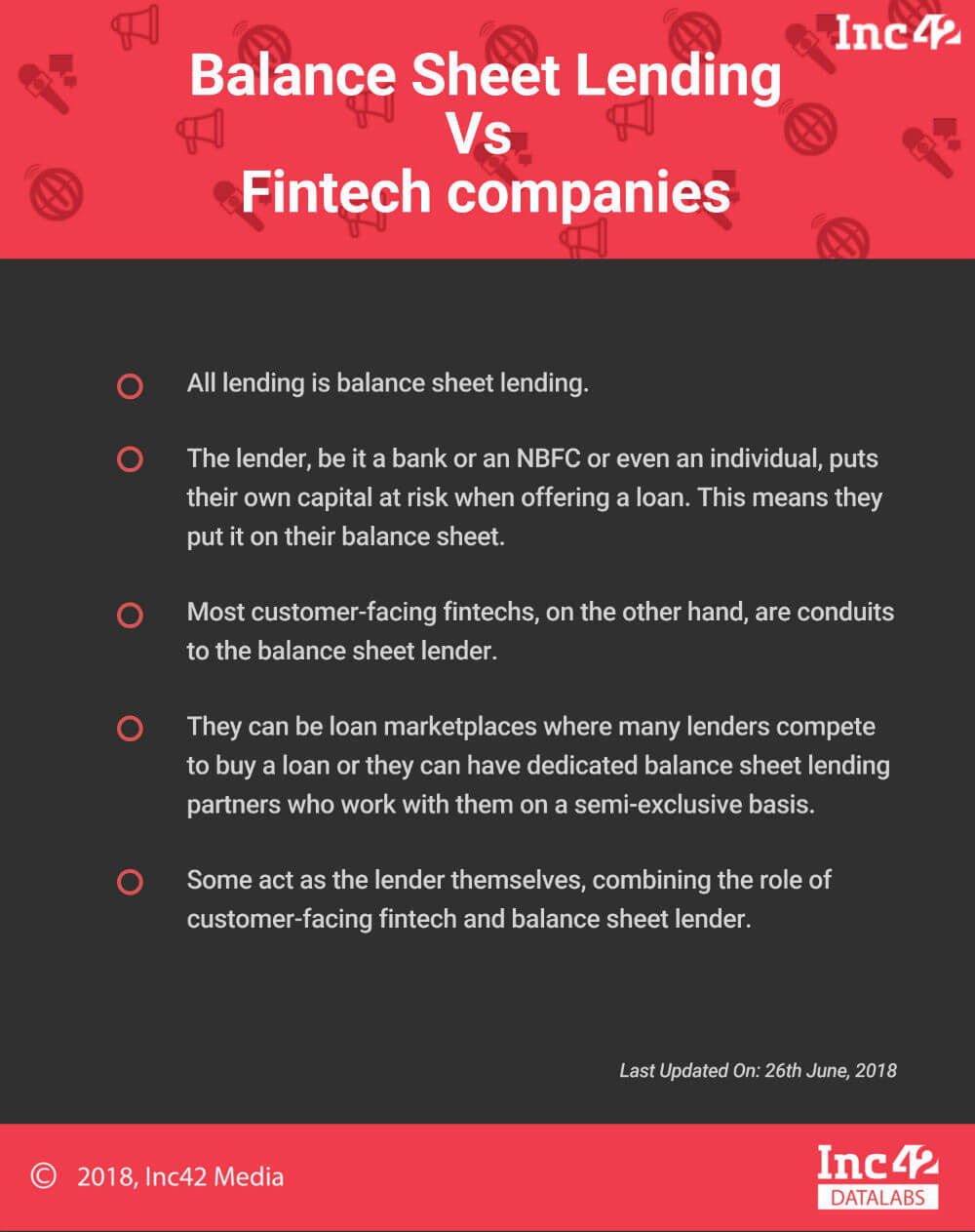

Alle Kredite sind Bilanzkredite. Der Kreditgeber, sei es eine Bank oder eine NBFC oder sogar eine Einzelperson, riskiert sein eigenes Kapital, wenn er einen Kredit anbietet. Das bedeutet, dass sie es in ihre Bilanz aufnehmen. Die meisten kundenorientierten Fintechs hingegen sind Kanäle zum bilanziellen Kreditgeber. Sie können Kreditmarktplätze sein, auf denen viele Kreditgeber um den Kauf eines Kredits konkurrieren, oder sie können dedizierte Bilanzkreditpartner haben, die mit ihnen auf halbexklusiver Basis zusammenarbeiten. Einige fungieren selbst als Kreditgeber und kombinieren die Rolle des kundenorientierten Fintechs und des bilanziellen Kreditgebers.

Ausgestattet mit technologiegestützten Lösungen und den Aadhaar-Tools haben NBFCs bereitwillig die Lücke gefüllt, in die sich Banken gefürchtet hatten, und gestalten die Verbraucherkredite unter KMUs und NTCs mit einer hohen Nachfrage nach Small-Ticket-Krediten neu. Sie bieten auch niedrigere Zinssätze.

Es gab eine Explosion von Small-Ticket-Krediten, angetrieben von der Bereitschaft der NBFCs, mit alternativen Daten zu experimentieren. Traditionelles Underwriting stützt sich auf eine „dicke Akte“ Kredithistorie, aber deutlich weniger als 100 Millionen der 1,3 Milliarden Einwohner Indiens qualifizieren sich dafür . Um den Hunderten von Millionen gerecht zu werden, die „dünne Akten“ oder „neue Kreditnehmer“ sind, müssen Kreditgeber einen Vertrauensvorschuss wagen und ihre Kreditwürdigkeit anders bewerten.

Fintechs wie Tala, RedCarpet und Slicepay bauen ihre eigene Kredithistorie auf, beginnend mit Mikrokrediten und stufen ihre Kreditnehmer langsam auf größere Kreditlinien um. E-Commerce- und Wallet-Unternehmen nutzen ihre Transaktionsdaten, um festzustellen, welche ihrer Käufer sich für den Pay-Later-Kredit qualifizieren. Sogar die traditionellen Kreditauskunfteien – CIBIL und Experian – bemühen sich, dieser Revolution in der Kreditbewertung einen Schritt voraus zu sein. Nur die Zeit wird zeigen, ob einer dieser alternativen Ansätze einen echten Vorteil hat oder ob traditionelle Kreditgeber diejenigen sein werden, die lachen, wenn sich der Staub gelegt hat.

„Wir experimentieren mit Krediten. Herkömmliche Underwriting-Modelle erfordern viele Eingaben, die im heutigen Echtzeit-Entscheidungsrahmen nicht verfügbar sind. Wir evaluieren die Wirksamkeit alternativer Datenquellen. Da das Datenvolumen wächst, entwickeln wir statistische und ML-Modelle, die weitaus mehr Eingabedaten erfordern als herkömmliche Modelle und daher einige Zeit in Anspruch nehmen, bevor sie effektiv genutzt werden können“, sagt Arindam Das, CEO, DMI Consumer Finance.

Der NBFC-Vorteil: Flexible Zinssätze und größere Kredite

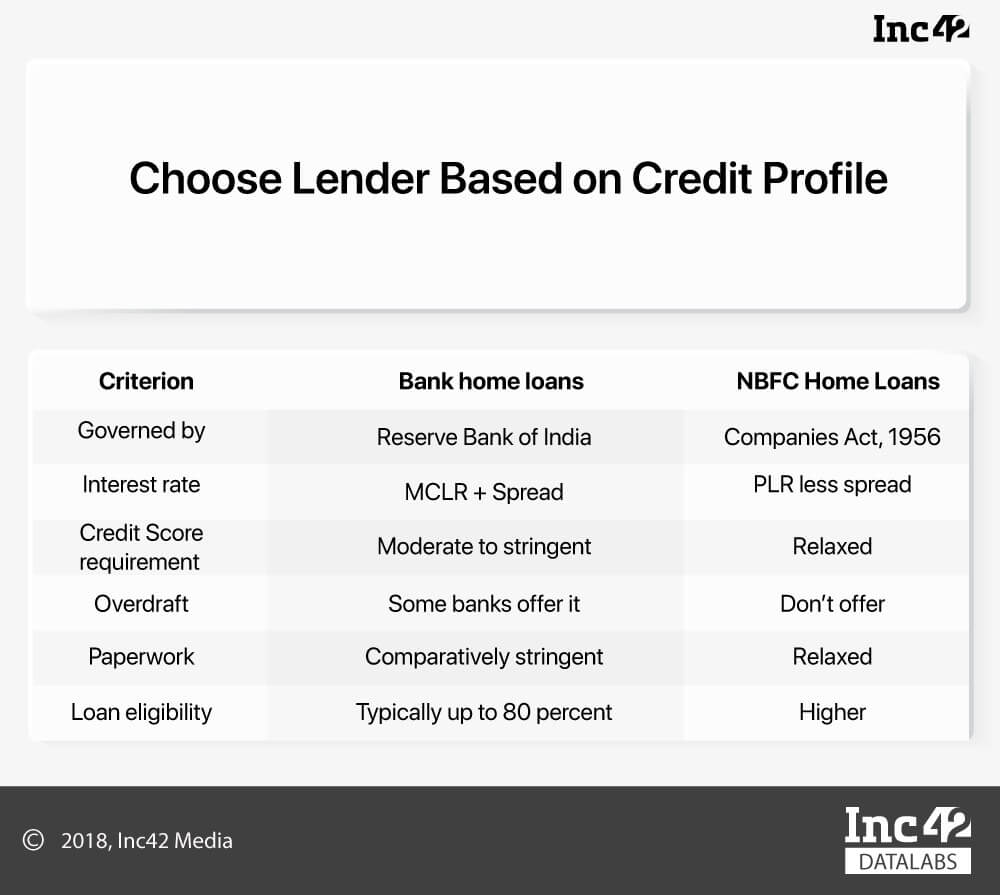

Ein großer Vorteil der Aufnahme eines Darlehens von NBFCs besteht darin, dass sie ihren Zinssatz variieren können, was Banken aufgrund der RBI-Normen nicht können. Wenn Banken neue Kredite mit variablen Zinssätzen anbieten, sind diese an die Marginal Cost of Lending Rate (MCLR) gekoppelt, die die Intervalle angibt, in denen sich der Zinssatz automatisch ändert. Da NBFCs jedoch an den Prime Lending Rate (PLR) gebunden sind, der außerhalb des Geltungsbereichs der RBI liegt, können sie unterschiedliche Zinssätze anbieten.

Laut Adhil Shetty, CEO von BankBazaar, „während Banken keine Kredite zu Zinsen unterhalb der MCLR vergeben können, unterliegen PLR-gebundene Kredite nicht solchen Beschränkungen. NBFCs und HFCs (Immobilienfinanzierer) können ihren PLR frei festlegen. Dies gibt NBFCs mehr Freiheit, ihre Kreditzinsen gemäß ihren Verkaufsanforderungen zu erhöhen oder zu senken. Dies kommt den Kunden entgegen und bietet ihnen mehr Möglichkeiten, insbesondere wenn sie die Kreditfähigkeitskriterien der Banken nicht erfüllen.“

Außerdem können NBFCs im Vergleich zu Banken einen höheren Betrag gegen die gleichen Sicherheiten verleihen. Dies liegt daran, dass sowohl NBFCs als auch Banken Stempelsteuer- und Registrierungskosten nicht finanzieren dürfen, NBFCs diese Kosten jedoch in die Marktbewertung einer Immobilie einbeziehen können.

Lizenzierte vs. nicht lizenzierte Kreditgeber

Auch wenn Verbraucherkredite schneller und viel zugänglicher geworden sind, müssen Kreditnehmer bei der Auswahl von Kreditpartnern vorsichtig sein. Als erstes muss ein Verbraucher prüfen, ob der Kreditpartner über eine Lizenz verfügt.

Laut IndiaFilings muss das Finanzvermögen eines Unternehmens, das mehr als 50 % seines Gesamtvermögens ausmacht, und seine Einkünfte aus Finanzvermögen mehr als 50 % seines Bruttoeinkommens ausmachen, über eine NBFC-Lizenz verfügen. Die Realität ist jedoch, dass viele private Kreditgeber ihre Geschäfte ohne Lizenzen oder mit abgelaufenen Lizenzen betreiben, exorbitante Zinssätze verlangen und Menschen, die Kredite benötigen, zwingen, leere Formulare oder Dokumente zu unterschreiben. Wenn Ihr Kreditgeber weder eine NBFC noch eine Bank ist, seien Sie sehr vorsichtig!

Auch wenn der Markt unterschiedliche Lösungen für unterschiedliche Anforderungen bietet, ist es für Kreditnehmer ratsam, sich für einen Kreditpartner zu entscheiden, der eine integrierte Technologielösung, ein starkes Managementteam, umfassende Erfahrung und Wissensbasis sowie einen Fokus auf Kundenservice bietet. Günstige Konditionen, eine persönliche Note bei der Kreditvergabe und Bilanzklarheit sind weitere Dinge, auf die man bei der Auswahl des richtigen Partners achten sollte.

Kreditnehmer sollten sich auch der Identität ihres Kreditgebers bewusst sein. In diesem integrierten Ökosystem, in dem Fintech-Unternehmen und NBFCs zusammenarbeiten, um ein Produkt bereitzustellen, ist der Kreditnehmer normalerweise am Front-End dem Fintech und nicht dem Kreditgeber ausgesetzt.

Die Präsenz nicht lizenzierter Kreditunternehmen auf dem Markt schadet der Glaubwürdigkeit lizenzierter NBFCs, und eine Handvoll schlechter Erfahrungen kann den gesamten Sektor trüben und die Entwicklung des richtigen Regulierungsrahmens ernsthaft behindern.

Kehrseite: Technologie fördert auch die Online-Kreditsuche

So wie die Technologie die Verbraucherkredite im Hinblick auf die von NBFCs und Fintech-Unternehmen angebotenen Dienstleistungen verändert hat, hat sie sich auch auf die Kreditvergabe ausgewirkt. Angetrieben durch die bargeldlosen Richtlinien und Initiativen der indischen Regierung wie Demonetarisierung und UPI-Implementierung, gab es einen starken Impuls für Verbraucher, bei der Suche nach Krediten online zu gehen. Darüber hinaus werden digitale Marketingkanäle im Einklang mit dem steigenden Appetit der Verbraucher optimiert, um immer mehr Kreditnehmer online zu bringen.

Außerdem hat sich mit dem Aufkommen von eKYC und Online-Banking, das es Kreditnehmern ermöglicht, alle erforderlichen Kreditantragsdokumente online hochzuladen, auch die Auszahlungszeit von Krediten verkürzt. Dies trägt dazu bei, die Art und Weise, wie Menschen Geschäfte tätigen oder neue Häuser kaufen, zu beschleunigen.

Da sich Kreditzahlungen über Jahre erstrecken, ist das Gebot der Stunde eine nahtlose Technologie, die es Kreditnehmern ermöglicht, ihre Zahlungen elektronisch zu leisten. Die Einführung von UPI 2.0 ist ein bedeutender Schritt in diese Richtung und wird die Effizienz beim Krediteinzug sowie die Einhaltung von Zahlungsfristen auf ganzer Linie verbessern. Dies wiederum wird das Vertrauen der Kreditnehmer in das Kreditvergabesystem stärken und die ihnen zur Verfügung stehenden Optionen erweitern.

Mit der zunehmenden Betonung wertbasierter Kreditvergabe und dem Aufkommen integrierter Technologielösungen auf der Grundlage von KI und maschinellem Lernen hat die Effizienz von Kreditlösungen zugenommen und Kunden können auf die vorteilhaftesten verfügbaren Kreditoptionen zugreifen.

Führen NBFCs das Kreditvergabespiel an?

Auch wenn sich indische Banken mit notleidenden Vermögenswerten (Non-Performing Assets, NPAs) auseinandersetzen, haben NBFCs in den letzten drei Jahren aggressiv den Raum erobert, indem sie ihre tiefe regionale Reichweite, neueste innovative technologiebasierte Lösungen, engere Beziehungen zu Kunden und alternative Kredite genutzt haben Beurteilungssysteme.

NBFCs haben in den letzten Jahren ein enormes exponentielles Wachstum erlebt, sowohl in Bezug auf das Volumen als auch auf die Anzahl der Serviceangebote. Diese Finanzinstitute tragen durch die Bereitstellung von Krediten für Infrastrukturprojekte auch zum Aufbau der Nation bei. Zum Vergleich: (Stand: März 2013) haben NBFCs mehr als ein Drittel oder 35,8 % ihres Gesamtvermögens an den Infrastruktursektor verliehen, verglichen mit Banken, die nur 7,6 % verliehen.

Keine gleichen Wettbewerbsbedingungen für NBFCs

Dass NBFCs im Spiel vorankommen, zeigt die Tatsache, dass das Bankensystem bis zum Geschäftsjahr 2016 50 % oder mehr des Kreditbedarfs indischer Unternehmen deckte, aber im Geschäftsjahr 2017 der Anteil der Banken an neuen Krediten auf 35 % einbrach, während er es nicht war -Bankquellen deckten 65 % des Finanzierungsbedarfs. Nicht-Bank-Quellen verliehen Unternehmen Kredite in Höhe von bis zu 136 Mrd. USD (9,25 Lakh Crore), was den Bankkreditfluss von 73 Mrd. USD (5,02 Lakh Crore) in den Schatten stellt.

Allerdings unterliegen NBFCs bestimmten regulatorischen Beschränkungen, die sie gegenüber Banken benachteiligen. „Während es auf der Aktivseite eine regulatorische Konvergenz zwischen Banken und NBFCs gegeben hat, genießen NBFCs auf der Passivseite immer noch keine gleichen Wettbewerbsbedingungen. Dies muss angegangen werden, um NBFCs dabei zu helfen, ihr volles Potenzial auszuschöpfen und dadurch ihre Aufgaben effizienter zu erfüllen “, erklärt Kanoria.

Da das Bankensystem in Bezug auf die Ausweitung seiner Kreditvergabe eindeutig eingeschränkt ist, wird die Rolle der NBFCs jetzt sogar noch wichtiger, insbesondere mit dem starken Fokus der Regierung auf die Förderung des Unternehmertums, damit Indien sich zu einem Land der Arbeitsplatzschaffung entwickeln kann die Arbeitssuchenden.

Im Gegensatz zu Banken sind NBFCs daher derzeit mit einem Mangel an gleichen Wettbewerbsbedingungen und, was noch wichtiger ist, mit einem harten Wettbewerb durch nicht lizenzierte private Kreditanbieter konfrontiert. Die Regierung muss diese Probleme angehen, um dem schnell wachsenden Sektor zu helfen.

Trotz dieser Einschränkungen scheinen NBFCs bereit zu sein, Banken langfristig zu überholen. Berichten zufolge haben Nichtbankinstitute ihre Kreditbücher in den letzten Jahren um 27 % pro Jahr ausgeweitet, während die Banken des öffentlichen Sektors kaum expandierten. Und der Grund dafür ist ihr integrierter Technologieansatz, die größere Regulierungsfreiheit und der Fokus auf den Kundenservice.

„Im Gegensatz zu Banken konzentrieren sich New-Age-NBFCs und Fintechs ausschließlich auf die Lösung eines bestimmten Segments oder Problems. Dies ermöglicht es ihnen, das Kundenerlebnis zu verbessern und die Kreditvergabe auf sehr lokale Weise zu verbessern. In Zukunft können wir erwarten, dass viele weitere hochspezialisierte Kreditinstitute und Fintechs eine Abweichung von den typischen breit aufgestellten Kreditgebern sehen werden“, sagt Yuvraja Singh, Mitbegründer der DMI Group.

Die Frage ist, können Banken überhaupt im Bereich der Verbraucherkredite überleben, den NBFCs jetzt zu dominieren beginnen?