Startup- und Investorenanalyse – Reflexionen 2018 und Trends 2019

Veröffentlicht: 2018-12-29SaaS, Medien, Fintech, Gesundheitswesen und Konsumgüter waren die am stärksten finanzierten Sektoren

Mehr als übliche Deals im Hardware/IOT-Segment

Rückgang der Anzahl von Unternehmen in der Frühphase, die im vertikalen E-Commerce-Bereich tätig sind

Während 2017 ein Jahr der Korrektur für indische Startups war, in dem die Zahl der 2017 gegründeten Startups im Vergleich zu 2016 zurückgegangen war, hat 2018 den Wachstumstrend sowohl in Bezug auf die Zahl der gegründeten Startups als auch in Bezug auf die Gesamtfinanzierung der Startups erneut aufgewärmt . Allerdings blieb die Förderung in diesem Jahr im Vergleich zum Vorjahr auf eine geringere Anzahl von Startups beschränkt.

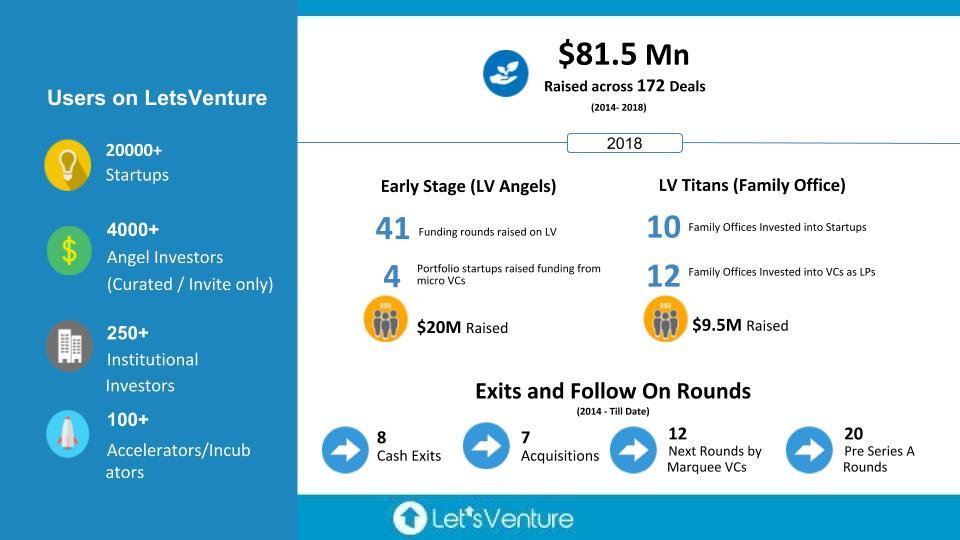

Wenn wir auf 2018 zurückblicken, haben wir die Analyse im Bereich der Frühphase erstellt, in Bezug auf die Trends, die auf der Startup-Seite und der Investorenseite zu sehen sind. Die Datenanalyse basiert auf den Daten der LetsVenture-Plattform und stellt nicht die gesamten Ökosystemdaten dar. Mit über 5000 Startups, die sich 2018 bei LetsVenture registriert haben, und einer um 1000 wachsenden Investorenbasis glauben wir jedoch, dass dies eine angemessene Darstellung des Gesamtverhaltens von Trends im indischen Ökosystem ist.

Die Zusammenfassung dessen, was 2018 erreicht wurde.

2018 Startup-Trends in der Frühphase

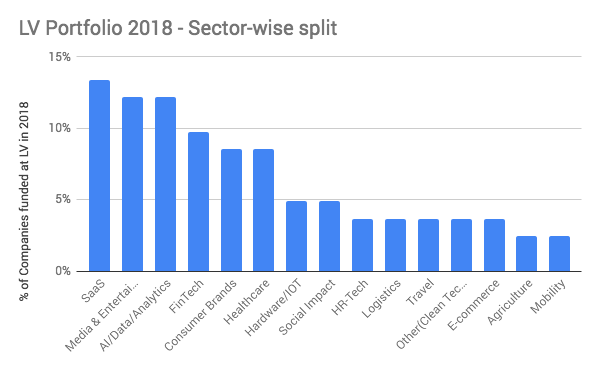

Branchenaufteilung (% der Unternehmen):

- SaaS, Medien, Fintech, Gesundheitswesen und Konsumgüter waren die am stärksten finanzierten Sektoren und machten mehr als 50 % der finanzierten Unternehmen aus. Dies steht im Einklang mit den finanzierten Sektoren auf dem Markt, der in diesen Sektoren ähnliche Finanzierungsniveaus verzeichnet hat.

- Erhöhte digitale Akzeptanz: Wurde von den indischen Massen bei Zahlungen, Inhalten und Videos, ausgereiften Produktlösungen für indische KMU und Unternehmen und dem Bedürfnis von Unternehmen, digitale Technologien einzuführen, um der Zeit voraus zu bleiben, beobachtet.

- Hardware/IoT beginnen, Zugkraft zu sehen: Wir haben mehr als übliche Deals im Hardware/IoT-Segment gesehen, das traditionell nicht zu den heißen Favoriten unter den Risikoinvestoren gehört. Dies zeigt die Reife auf der Investorenseite und die Verfügbarkeit von geduldigem Kapital, das erforderlich ist, um Innovationen voranzutreiben.

- Neue Themen entstehen : Hedge-Fonds mit KI, intelligente Bekleidung, Optimierung der Flughafenlogistik, disruptive Kreditvergabemodelle für das Gesundheitswesen und die Bildung, sprachbasierte Assistenten für die breite Masse, standardisierte Gesundheitserfahrung für Patienten, soziale Netzwerke für Reisen, Schadstofffilter auf Nanotechnologiebasis waren einige davon die neuen Themen, die 2018 auftauchten.

- Die Zahl der Unternehmen in der Frühphase, die im vertikalen E-Commerce-Bereich tätig sind, ist zurückgegangen. Angesichts der vielen großen Player in der Branche bleibt nur noch Platz für wenige disruptive Ideen und nicht für alle.

- Startups haben begonnen, das ungenutzte Potenzial für Verbrauchermarken auszuschöpfen, insbesondere in den Bereichen Lebensmittel und Getränke, Hygiene und Gesundheitswesen.

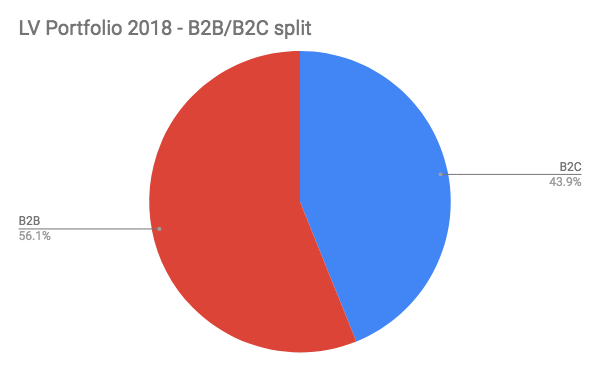

B2B/B2C-Aufteilung:

B2B ist in den letzten drei Jahren auf dem Vormarsch und hat sich in diesem Jahr zum dominierenden Segment im Frühphasenmarkt entwickelt. Es ist ein Anstieg von 45 % im letzten Jahr auf 56 % im Jahr 2017 zu verzeichnen.

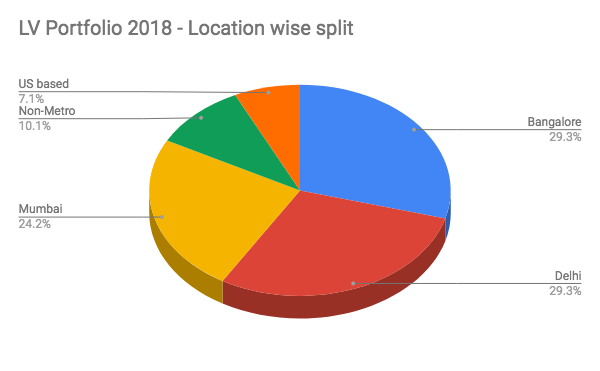

Aufteilung nach Standort:

Für dich empfohlen:

- Delhi und Bengaluru (jeweils 29 %) blieben in Bezug auf die Frühphasenfinanzierung auf der Plattform auf Augenhöhe. Wir sehen einen ähnlichen Trend auf dem Markt, außer dass Delhi etwas weniger auf dem Markt war.

- Nicht-Metropol-Städte, die 10 % der Deals beisteuerten, verzeichneten im Vergleich zum letzten Jahr einen guten Anstieg. Wir haben einige der innovativsten Modelle gesehen, die von Nicht-U-Bahnen kamen.

2018 Investorentrends in der Frühphase

Im Jahr 2018 gab es einen Anstieg der Registrierungsanfragen von Investoren um 55 %, aber die Ablehnungsrate hat sich von 23 % im Jahr 2017 auf 45 % in diesem Jahr fast verdoppelt. Obwohl das Bewusstsein für die Anlageklasse zunimmt, sehen wir auch, dass Anleger Schwierigkeiten haben, die Diversifizierung des Portfolios zu verwalten.

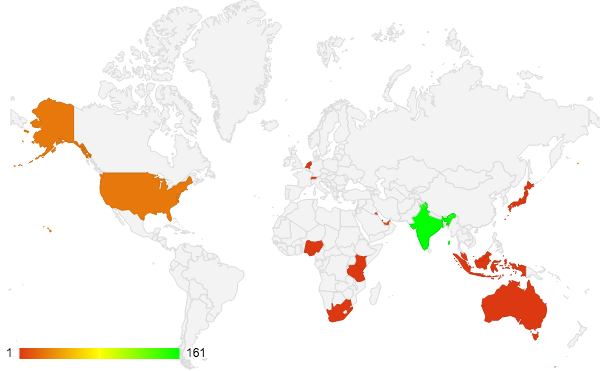

Wir haben dieses Jahr insgesamt über 430 Zusagen von Investoren erhalten. Die Heatmap dieser Commits ist unten dargestellt:

Anlegerregistrierungen

- 2018 registrierten sich im Vergleich zu 2017 mehr Investoren auf der Plattform. Das Bewusstsein der indischen HNIs über Medien und andere Kanäle spielte eine Schlüsselrolle dabei, mehr Investoren für Startups als Anlageklasse zu gewinnen.

- Mit einem strengeren Kurationsprozess für das Onboarding von Investoren stieg die Anzahl der Ablehnungen bei der Registrierung von Investoren deutlich an.

Verpflichtungen zu LetsVenture von Angels

- Der Beitrag von in Indien ansässigen Investoren zu Deals hatte weiterhin einen großen Anteil. Es folgen Investoren in den USA und Singapur.

- Jede Runde sieht 30 % Zusagen von globalen Investoren vor.

- Jede Runde sieht 18 % Zusagen von Investoren in Tier-2-Städten.

- Die durchschnittliche Scheckgröße auf LV wurde mit 10 Lakhs INR angegeben.

- Etwa 4-5 % der Investoren haben sich innerhalb des ersten Quartals nach Beitritt zur Plattform verpflichtet.

- Wir haben eine Zunahme des Engagements von Mikrofonds und ihrer Bereitschaft zur Syndizierung mit Angels festgestellt. Im Jahr 2018 wurden mehr als 50 % der frühen Phase in Indien von institutionellen Investoren (VCs, Microfunds) durchgeführt.

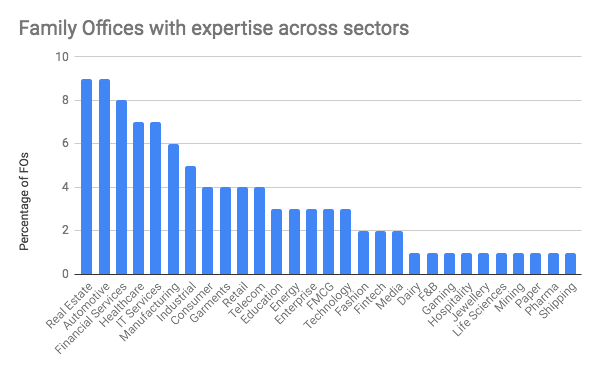

Family Offices werden zu einem aktiven Teilnehmer an Startups als Asset-Klasse

2018 war das erste Jahr von LV Titans – unserer privaten Plattform, die speziell für Family Offices entwickelt wurde, um Zugang zur Anlageklasse Startup & Venture Capital zu erhalten. Wir haben 130 Unternehmerfamilien aus verschiedenen Branchen getroffen und an Bord genommen, von denen die meisten große traditionelle Unternehmen gegründet haben.

Als in den letzten drei Jahren die erste Welle erfolgreicher Startups auftauchte, haben Family Offices die New-Age-Ökonomie zur Kenntnis genommen, aber es fehlte ihnen ein vertrauenswürdiger Partner, der ihnen helfen kann, sie effizient zu steuern. LV Titans kam als willkommene Initiative, und unser erstes Jahr half uns, die Bedürfnisse von Family Offices zu verstehen und personalisierte Angebote zu erstellen.

Abgesehen von Startup-Investitionen in der Frühphase auf der LetsVenture-Plattform haben wir unseren Family Offices exklusive Co-Investment-Allokationen in Wachstumsphasenrunden (Serien B & C) eingebracht, die von renommierten VCs geleitet wurden. Das Besondere war, dass die Family Offices nicht nur geduldiges Kapital waren, sondern auch ein beispielloses Verständnis der Sektoren boten, in denen sie Unternehmen aufgebaut haben. Dies bietet Unternehmern geschäftliche Unterstützung, Kundenverbindungen sowie Unterstützung bei der Bewältigung der staatlichen und regulatorischen Herausforderungen. Nachfolgend finden Sie eine Zusammenfassung der verschiedenen Branchen, in denen unsere Family Offices über Expertise / große operative Unternehmen verfügen:

Investmenttrends für Family Offices

Während die direkte Startup-Investition bei Family Offices allmählich Akzeptanz findet, betrachten viele von ihnen eine Limited Partner-Investition in VC-Fonds als ihren ersten Schritt in der Anlageklasse. Als Limited Partner sind sie in der Lage, diese Anlageklasse zu verstehen und lernen gleichzeitig die Unterschiede zu typischen Public Markets und Private Equity Investments kennen.

LetsVenture hat Family Offices den Zugang zu exklusiven Allokationen in erstklassigen VC-Fonds in Indien und im Silicon Valley ermöglicht. LV-Zuteilungen sind mit Co-Investitionsrechten gekoppelt, die eine kontinuierliche Zusammenarbeit mit den Family Offices ermöglichen.

- Anzahl der integrierten Family Offices oder LV: 130

- Anzahl der Family Offices, die über LV in Startups investiert haben: 19

- Anzahl der Family Offices, die über LV in VC-Fonds investiert haben: 12

- 80 % des in die VC-Fonds investierten Kapitals stammten von Family Offices, die vor dem Engagement von LV Titans noch nie in VC-Fonds investiert hatten.

Trends 2019 im indischen Ökosystem

Basierend auf den Finanzierungsmustern in der Frühphase von 2018 glauben wir, dass dies einige wichtige Trends sind, auf die man 2019 achten sollte.

Branchentrends

- Das Gesundheitswesen wird weiterhin ein wachsender Sektor sein, mit einer Verlagerung hin zu einem tiefen vertikalen/spezialisierten Fokus.

- Während die Kreditvergabe im Bereich Fintech passe scheint, werden 2019 Versicherungsangebote und Vermögensverwaltungslösungen auftauchen, die auf Indien ausgerichtet sind. In der Vermögensverwaltung werden sowohl Offline- als auch Online-Player um dasselbe Kundensegment konkurrieren.

- Es wird neue Asset-Modelle geben. 2019 wird Land als Asset-Modell gesehen (Autos und Immobilien werden weiterhin heiß sein, da sich der Markt in diesen Bereichen in Richtung Konsolidierung bewegen wird)

- Das Interesse an Drohnen wird wiederbelebt, wenn die neuen Regierungsvorschriften endlich in Kraft treten.

- Wir werden weiterhin sehen, wie der Markt gesundheitsbezogene Produkte anpasst, die auf gesunde Ernährungsoptionen und Fitness für Körper und Geist abzielen. Die Marktkonsolidierung wird 2019 noch nicht stattfinden.

- Verbrauchermarken werden weiterhin einen erhöhten Kapitalzufluss in Produktspielen verzeichnen. Es bleibt abzuwarten, ob Brand-Only-Spiele in Indien Fuß fassen können

- Die Cloud wird von Unternehmen und KMU weiter verstärkt angenommen – viel mehr Raum für SaaS-Startups, um in Indien Fuß zu fassen. Modelle, bei denen die Produktentwicklung in Indien stattfindet und auf globale Märkte abzielt, werden unter den Anlegern weiterhin sehr beliebt sein

Andere Markttrends

- Der Konsum von Inhalten wird sich in Richtung Video- und Audioinhalte verlagern, wobei der Schwerpunkt auf 3-5 m Lesezeit für geschriebene Inhalte liegt.

- 2019 werden neue Vertriebsmodelle für Tier-2- und Tier-3-Städte entstehen.

- Mobile-First-Modelle, um in diesem Zusammenhang relevant zu bleiben.

- KI/ML wird zu unverzichtbaren Standards bei der Implementierung und nicht mehr als Unterscheidungsmerkmal bei Produktangeboten.

- Voice als Layer wird zum Game Changer

- Mikrofonds und institutionelle Investoren, die sich in der Frühphase beteiligen, werden weiter zunehmen. Im Jahr 2018 überstieg dieser Prozentsatz 50 % der Gesamtfinanzierung. Wir glauben, dass dies 2019 weiter um 10-15 % steigen wird.

- Venture Debt erlebt einen Aufschwung, und wir glauben, dass sich dies im Jahr 2019 als alternatives Finanzierungsmodell durchsetzen wird.

- Family Offices als alternativer Kanal für Liquidität, die jetzt direkt in Startups in der Wachstumsphase investieren, werden bleiben. Wir glauben, dass die Allokation für direkte Co-Investitionen zu einer Erhöhung ihres Allokationsprozentsatzes führen wird, der für diese Anlageklasse vorgesehen ist.