Was müssen wir von Börsengängen von Fintech-Startups lernen?

Veröffentlicht: 2021-09-14Da viele der frühesten Fintech-Startups den IPO-Weg gehen, ist dies eine Bestätigung der starken Geschäftsmodelle, die kleinere Fintech-Unternehmen begeistern

Für ein Fintech-Startup in der Frühphase ist es ermutigend zu sehen, dass sich die Neinsager aufgrund der bevorstehenden Börsengänge von Fintech-Einhörnern wie Paytm, PolicyBazaar und Mobikwik als falsch erwiesen haben

Die Stärke des Geschäftsmodells zeigt sich, wenn wir uns eingehend mit der Größe der Gelegenheit, dem erzielten Vertriebsvorteil, der Bindung an Kunden und der Fähigkeit zur Skalierung in neue Segmente befassen

Jedes Unternehmen ist auf Vertrauen aufgebaut, aber für Finanzdienstleister und Fintech-Startups ist es der wichtigste Aspekt. Vor einem Jahrzehnt, als „Fintech“ als Kategorie aufkam, gab es viele Fragen und Ablehnungen von Neinsagern, tatsächlich äußern viele Skeptiker heute die gleichen Bedenken:

- Nur ein kleiner Teil Indiens ist bankfähig, welche Nische werden Sie verfolgen?

- Warum werden Kunden Ihnen vertrauen?

- Die Akzeptanz von Online-Transaktionen wird in diesen Segmenten gering sein.

- Verlustmachende Unternehmen werden nicht überleben, wie werden Sie Geld verdienen?

- Eine Marke aufzubauen ist sehr schwierig!

- Werden mehrere Start-ups überleben?

- Die Regulierungsbehörden werden große etablierte Unternehmen bevorzugen.

Für ein Fintech in der Frühphase wie meines ist es ermutigend zu sehen, dass sich die Neinsager aufgrund der bevorstehenden Börsengänge von Fintech-Einhörnern wie Paytm, PolicyBazaar und Mobikwik als falsch erwiesen haben. Während Skeptiker sagen werden, dass diese Unternehmen unrentabel bleiben, würden sie den Punkt verfehlen.

Die Stärke des Geschäftsmodells zeigt sich, wenn wir uns eingehend mit der Größe der Gelegenheit, dem erzielten Vertriebsvorteil, der Bindung an Kunden und der Fähigkeit zur Skalierung in neue Segmente befassen. DRHPs dieser Unternehmen helfen uns, die Fragen zu ihren Geschäftsmodellen zu beantworten.

Nur ein kleiner Teil Indiens ist bankfähig, welche Nische werden Sie verfolgen?

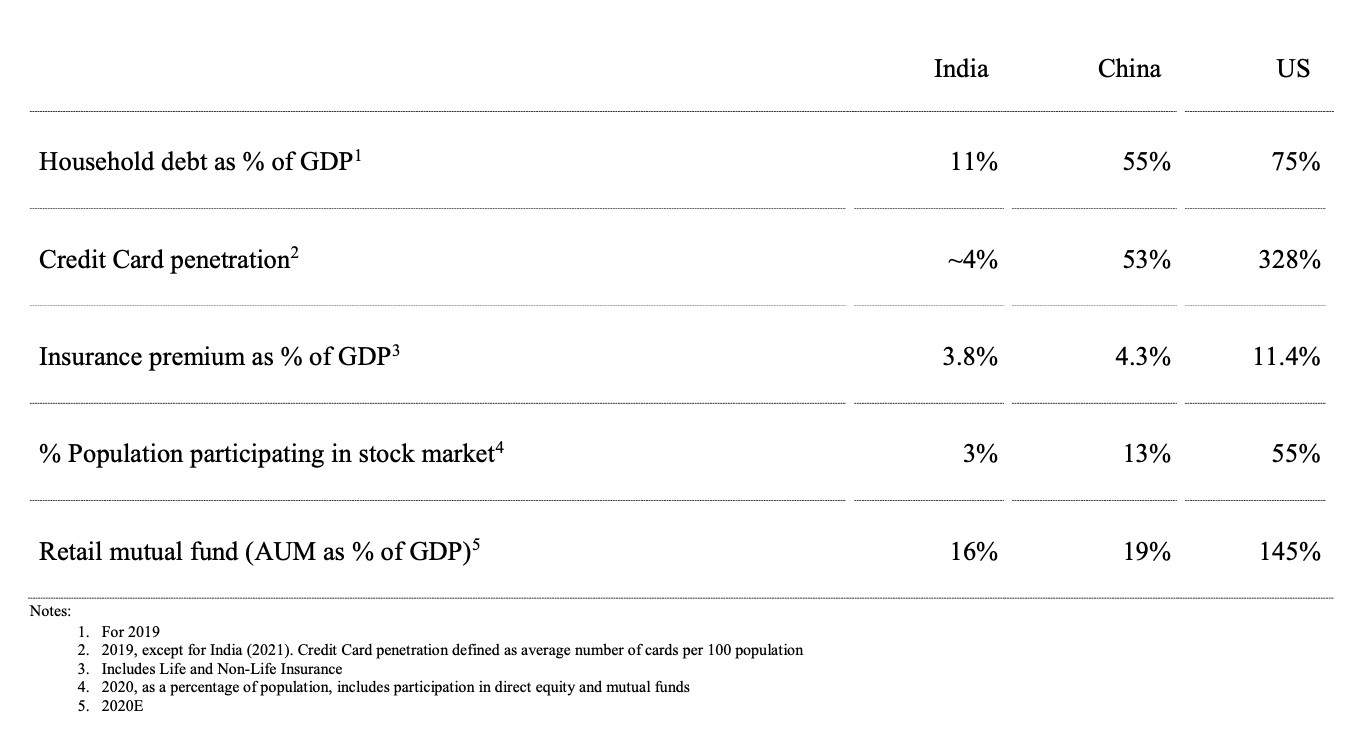

Die wichtigste Erkenntnis ist, dass der indische Markt trotz aller Maßnahmen in den Bereichen Fintech und finanzielle Inklusion riesig und dennoch massiv unterversorgt ist. Die meisten davon sind bekannt, aber das Ausmaß der Unterpenetration überrascht und motiviert mich jedes Mal, wenn ich es lese!

Warum werden Kunden Ihnen vertrauen?

Hunderte Millionen von unterversorgten Verbrauchern und Unternehmen haben nach Lösungen gesucht, die ihre Finanzen vereinfachen, während traditionelle Finanzinstitute ihre Bedürfnisse nicht erfüllen wollten oder konnten. Beispielsweise haben UPI und Wallets das Zahlungsökosystem verändert.

Eine der Superkräfte von Fintech-Startups war ihre Fähigkeit, ein hervorragendes Kundenerlebnis zu bieten. Während die anfängliche Akzeptanz durch Cashbacks und Freebies vorangetrieben wurde, haben sich diese schnell verjüngt. Heutzutage gehen Verbraucher für Zahlungen selten zu ihren Bank-Apps oder Websites. Den Nutzer in den Mittelpunkt zu stellen, hat Fintech-Startups geholfen, das Vertrauen der Kunden zu gewinnen und zu bewahren.

Die Akzeptanz von Online-Transaktionen wird für diese Segmente gering sein

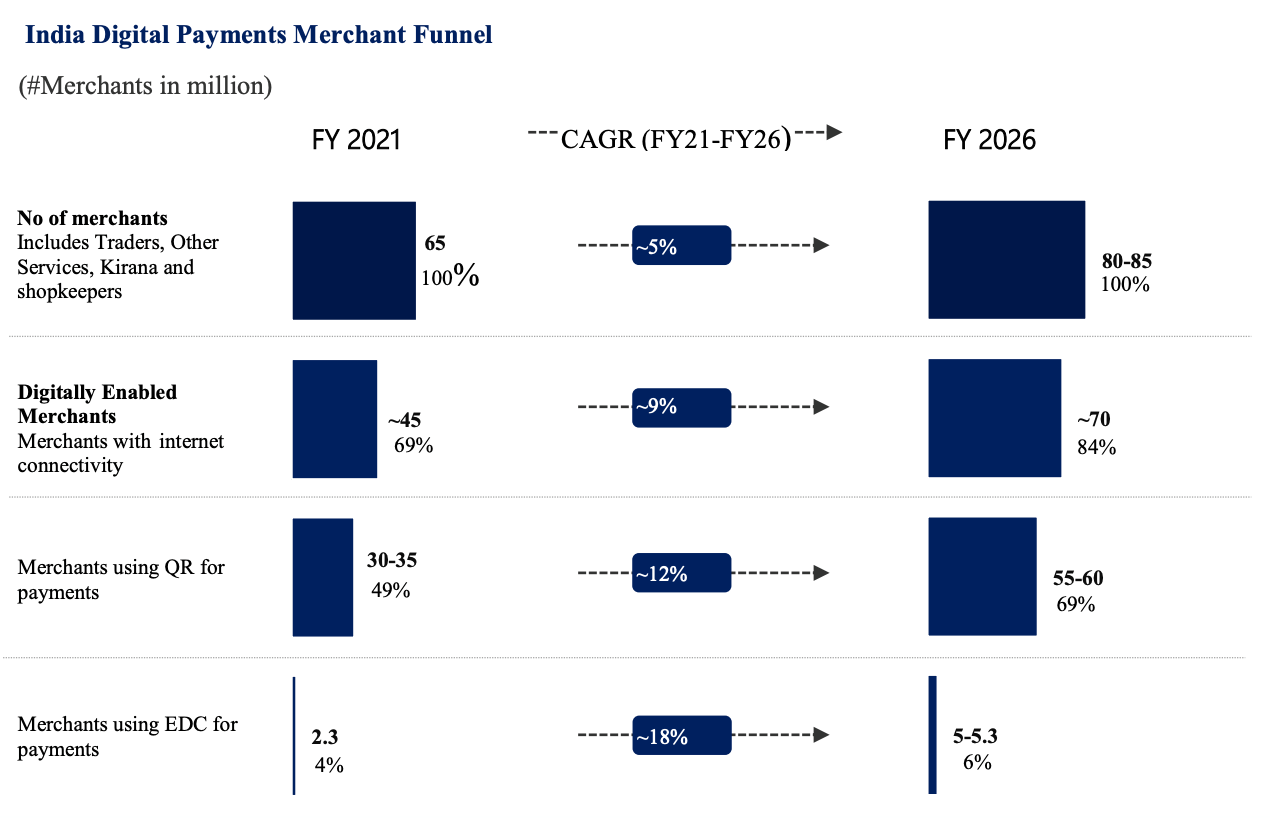

Wie unten zu sehen ist, übernehmen fast 70 % der indischen Händler schnell digitale Zahlungstechnologien.

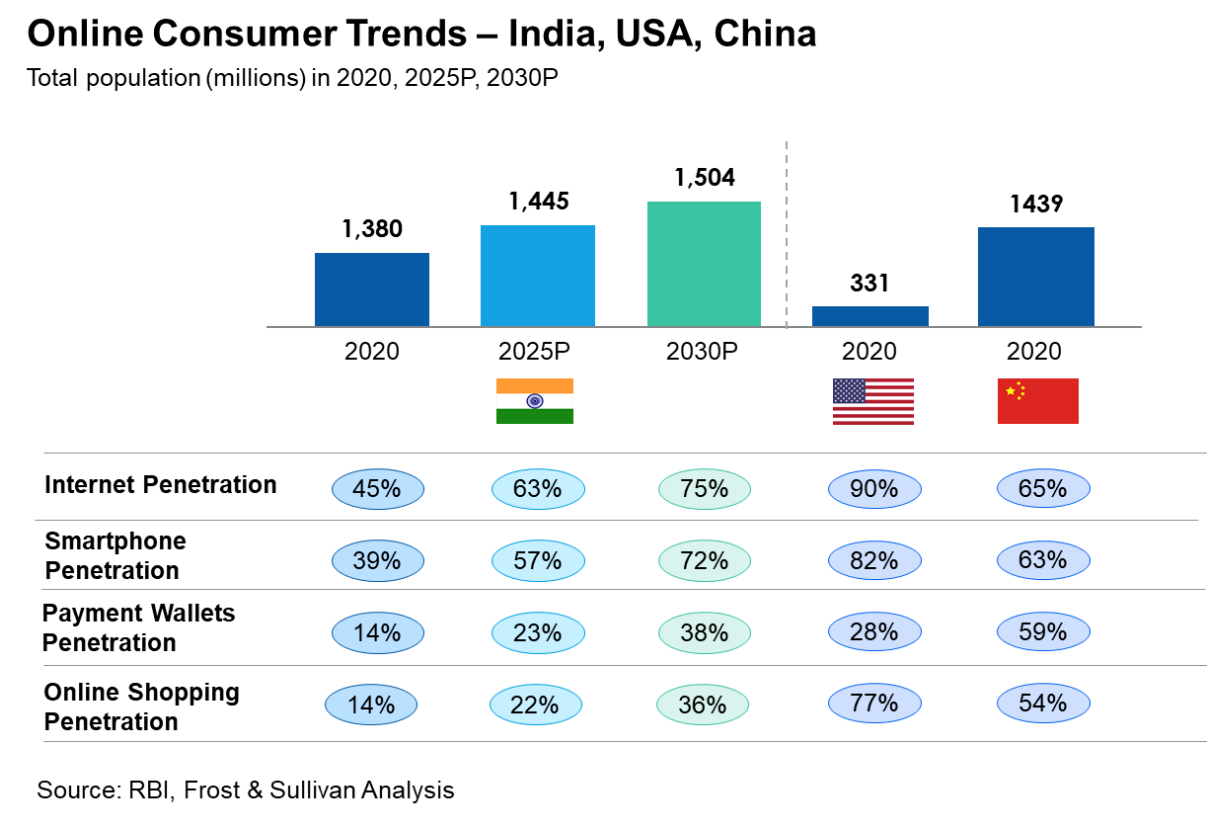

Es wird auch erwartet, dass die Akzeptanz von Online-Transaktionen durch die Verbraucher aufgrund der Covid-19-Pandemie an Fahrt gewinnt.

Für dich empfohlen:

Verlustbringende Unternehmen werden nicht überleben, wie werden Sie Geld verdienen?

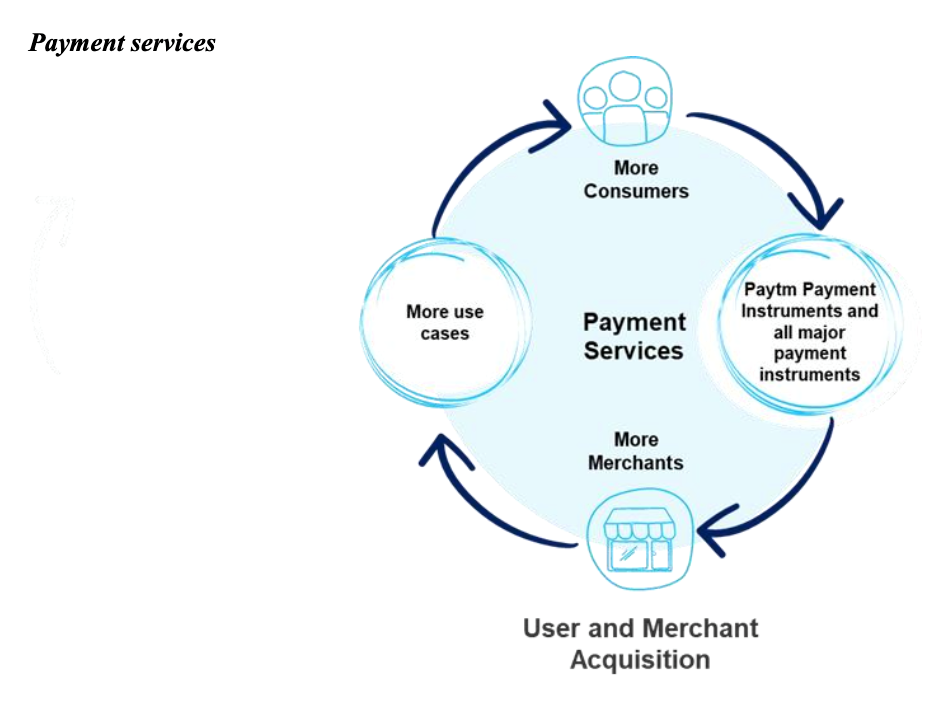

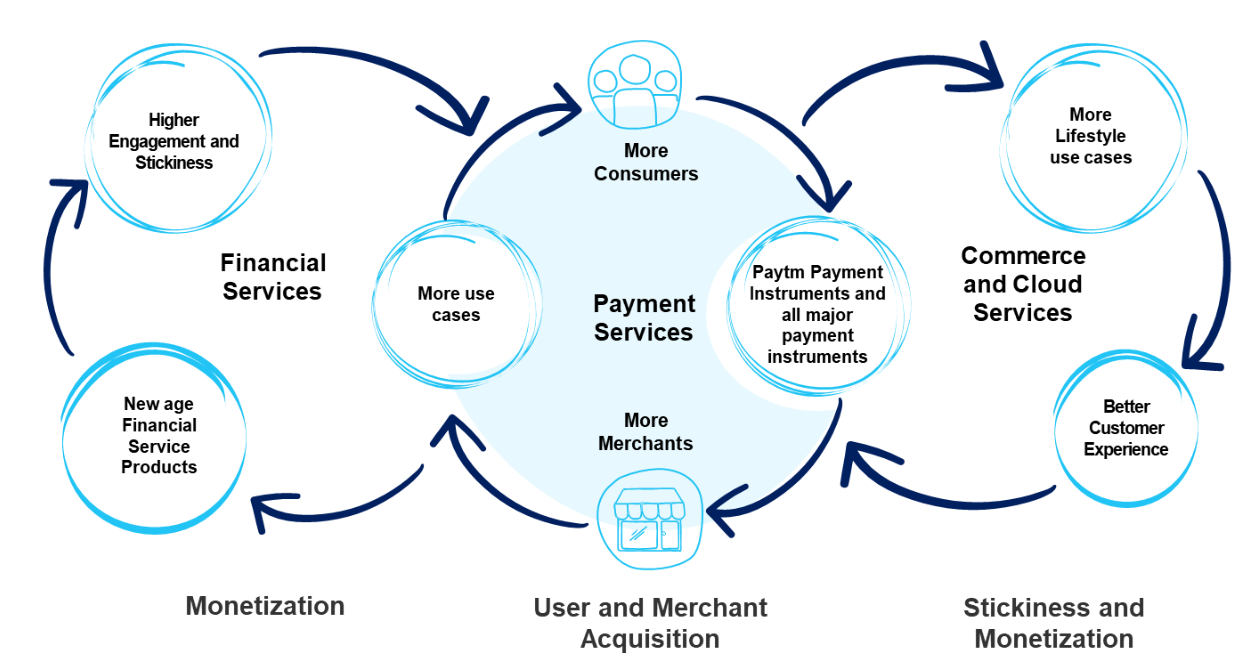

Die an den Börsengang gebundenen Fintech-Unternehmen haben gezeigt, dass Monetarisierung und Rentabilität eintreten werden, sobald Wettbewerbsvorteile um den Vertrieb herum aufgebaut werden. Zum Beispiel begann Paytm als Zahlungsanbieter und baute ein Schwungrad um die Händler und Kunden herum, wie unten zu sehen ist:

Aber als sie skalierten, konnten sie mehrere Unternehmen aufbauen und neue Wege der Monetarisierung finden, ähnlich wie Amazon.

Der Aufbau einer Marke ist sehr schwierig!

Es braucht Jahre voller Blut, Schweiß und Tränen, um eine Marke aufzubauen, aber Unternehmer haben bewiesen, dass es möglich ist! Dieser Auszug aus dem DRHP von Policybazaar sagt alles:

„Die Stärke unserer Marken spiegelt sich auch in der Tatsache wider, dass im Geschäftsjahr 2021 83,0 % der auf Policybazaar verkauften Policen und 66,0 % der auf Paisabazaar vergebenen Kredite an Verbraucher gingen, die direkt oder über direkte Online-Markensuchen auf unsere Plattform gelangten.“

Darüber hinaus deuten anekdotische Beweise darauf hin, dass traditionelle Finanzinstitute und ihre Zweigstellen auf Kunden aus einkommensschwachen Segmenten einschüchternd wirken. Daher haben aufstrebende Fintech-Startups die Möglichkeit, Marken aufzubauen, die für unterversorgte Segmente zugänglich sind.

Werden mehrere Startups überleben?

Ähnlich wie in der Mikrofinanzbranche, in der Tausende von Kreditgebern trotz Schocks wie der Andhra-Pradesh-Krise und Demonetarisierung erfolgreich waren, glaube ich, dass viele Fintech-Startups nebeneinander existieren werden. Ein typisches Beispiel sind die bevorstehenden Börsengänge von Mobikwik und Paytm, die beide direkt im Zahlungsverkehr konkurrieren.

Neuere Start-ups haben gesehen, wie die Möglichkeiten gewachsen sind, da große Banken und etablierte Unternehmen erkennen, dass sie besser dran wären, mit flinken Start-ups zusammenzuarbeiten, um neue Segmente zu erreichen.

Fintech-Startups müssen sich nur darauf konzentrieren, das beste Kundenerlebnis zu bieten, Millionen von Indern anzusprechen und den Lärm der Konkurrenz auszublenden.

Die Regulierungsbehörden werden die großen etablierten Unternehmen bevorzugen

Die RBI überwacht die Qualität der Technologie und Datensicherheit bei Banken genau, wie die Verbote der HDFC Bank und American Express zeigen. Aus meiner Sicht sind dies klare Anzeichen dafür, dass das sich ändernde regulatorische Umfeld Unternehmen aufgrund ihrer technologischen Leistungsfähigkeit begünstigen wird. Das Unterfangen von Flipkart-Mitbegründer Sachin Bansal als Kandidat für eine Universalbank-Lizenz in die engere Wahl zu ziehen, ist ein weiteres Zeichen dafür, dass die RBI Fintech-Startups bevorzugen könnte.

Die bevorstehenden Fintech-Börsengänge haben die Bedenken der Neinsager zerstreut und bestätigt, dass eine Reihe unterversorgter Inder auf bessere Finanzlösungen warten. Technologieorientierte Fintech-Startups sind am besten positioniert, um diese Chancen zu nutzen, da sie sich auf das Kundenerlebnis konzentrieren und ein Ökosystem entsteht, in dem große etablierte Unternehmen nach Partnerschaften mit Fintech-Unternehmen suchen, während die Regulierungsbehörden bestrebt sind, mehr Wettbewerb zu fördern.

Das Beste kommt noch für Fintech-Startups und ich freue mich, ein Teil davon zu sein!