Planung Ihrer Unternehmensausstiegsstrategie: Ein vollständiger Leitfaden

Veröffentlicht: 2022-06-02Viele Unternehmer denken nicht darüber nach, ihr Unternehmen aufzugeben, bis eine signifikante Änderung in ihrem Privatleben oder in den Marktbedingungen eintritt, die sie dazu zwingt, das Unternehmen zu schließen oder zu verkaufen.

Die Planung Ihrer Ausstiegsstrategie gibt Ihnen Optionen, wenn diese Zeit gekommen ist.

Sie können Ihr Unternehmen mit einer genauen Bewertung auf dem Markt präsentieren, Angebote mehrerer Käufer sorgfältig prüfen und den höchstmöglichen Verkaufspreis erzielen.

Was ist eine Exit-Strategie?

Eine Business-Exit-Strategie ist ein Plan für einen Geschäftsinhaber, sein Unternehmen zu verlassen oder zu verkaufen. Es dient als Leitfaden für den Unternehmer, um das Eigentum an seinem Unternehmen an einen Investor oder ein größeres Unternehmen zu übertragen.

Viele Unternehmer möchten ihr Unternehmen verkaufen, wenn sie ihr Gewinnziel erreicht haben, und zu einem anderen Geschäftsvorhaben übergehen.

Eine Ausstiegsstrategie kann auch ein Notfallplan für Investoren, Händler, Geschäftsinhaber oder Risikokapitalgeber sein, um ihre Verluste bei einem finanziellen Vermögenswert durch Liquidation zu begrenzen; Es fungiert als Sicherheitsnetz, um alle Parteien im Falle einer unrentablen Investition zu schützen.

Warum brauche ich eine Exit-Strategie?

Exit-Strategien ermöglichen es Anlegern auch, eine Rendite auf ihre Investition (ROI) in ein Unternehmen zu erzielen, wenn es gewinnbringend verkauft wird.

Für Geschäftsinhaber ermöglicht es ihnen eine Ausstiegsstrategie, mit einem erheblichen Gewinn zu verkaufen, wenn sie vor einer großen Veränderung in ihrem Geschäfts- oder Privatleben stehen.

Es ist auch ein großer Vorteil, wenn Sie versuchen, die Finanzierung zu sichern. Es ermöglicht Angel-Investoren oder Risikokapitalgebern, ihre Finanzen zu schützen, wenn sie in Ihr Unternehmen investieren.

Mit einem Plan für den Verkauf Ihres Unternehmens können Sie einen höheren Preis erzielen als ohne Plan; Der Prozess der Erstellung einer Exit-Strategie beinhaltet die Optimierung Ihres Unternehmens in allen Bereichen und macht Ihr Unternehmen dadurch effizienter und profitabler.

Eine Exit-Strategie kann für ein Unternehmen jeder Größe verwendet werden, von einer kleinen 10.000-Dollar-Content-Site bis hin zu einem neunstelligen Unternehmen. Die Größe Ihres Unternehmens ist ein wichtiger Faktor dafür, welche Strategie Sie verwenden.

Weitere Determinanten sind:

- Welche Partei Sie sind, dh Investor, Geschäftsinhaber, Händler oder Risikokapitalgeber

- Grund für den Austritt

- Wie involviert Sie nach dem Verkauf im Geschäft sein möchten

- Ihre finanziellen Bedürfnisse

6 gängige Arten von Exit-Strategien

1. Fusion

Bei einer Fusion wird Ihr Unternehmen von einem größeren Unternehmen übernommen. Sie bleiben als Eigentümer oder Manager des neuen Unternehmens im Unternehmen.

Vorteile : Mit einem großen Unternehmen, das das Wachstum vorantreibt, kann Ihr Unternehmen sein volles Potenzial ausschöpfen, indem es Skaleneffekte nutzt. Sie können am Wachstum Ihres Unternehmens beteiligt sein.

Nachteile : Nicht geeignet, wenn Sie sich von Ihrem Unternehmen trennen möchten. Sie sind offen für alle Nachteile der Unternehmensbewertung.

2. Erwerb

Bei einer Übernahme verkaufen Sie 100 % Ihres Unternehmens an einen Investor oder ein Unternehmen. Sie übertragen Ihr Unternehmen gegen einen dem Wert Ihres Unternehmens entsprechenden Kaufpreis auf den neuen Eigentümer.

Vorteile : Sie verdienen eine große Auszahlung und werden vollständig aus Ihrem Geschäft entfernt. Es ist eine Gelegenheit für Ihr Unternehmen, sein volles Potenzial mit einem neuen Eigentümer mit großem Kapital und Ressourcen auszuschöpfen.

Nachteile : Sie geben die Kontrolle über Ihr Unternehmen auf.

3. Verkaufen Sie an jemanden, den Sie kennen

Der Verkauf an einen Freund oder ein Familienmitglied, wenn Sie ein Familienunternehmen führen, ist sinnvoll, wenn sie mit Ihnen an dem Geschäft gearbeitet haben, da sie in der Lage sind, die Geschäftsziele zu erreichen und das von Ihnen aufgebaute Vermächtnis fortzusetzen. Sie können nach dem Verkauf weiter am Geschäft beteiligt bleiben oder sich für eine vollständige Übernahme entscheiden.

Vorteile : Ermöglicht es Ihnen, das Vermächtnis Ihres Unternehmens fortzusetzen. Wenn der neue Eigentümer in dem Unternehmen gearbeitet hat, hat er eine hohe Chance, damit erfolgreich zu sein. Sie können nah am Unternehmen bleiben, zum Beispiel in beratender Funktion.

Nachteile : Geschäftstransaktionen können potenziell Beziehungen zerstören. Sie trennen sich auch nie vollständig vom Geschäft.

4. Verkaufen Sie Ihre Anteile an Ihren Partner

Wenn Sie Teilhaber Ihres Unternehmens sind, können Sie Ihre Anteile an Ihren Partner verkaufen.

Vorteile : Kann eine schnelle und einfache Möglichkeit sein, Ihr Unternehmen zu verlassen, wenn die entsprechenden Eigentumsverträge bereits bestehen. Sie verkaufen an eine vertrauenswürdige Partei.

Nachteile : Sie verdienen möglicherweise nicht so viel, wie Sie könnten, wenn Sie 100 % des Unternehmens an einen Investor oder Risikokapitalgeber verkaufen.

5. Börsengang (IPO)

Bei einem Börsengang, auch bekannt als „Going Public“, verkauft ein privates Unternehmen seine Anteile an die Öffentlichkeit. Durch einen Börsengang können Sie einen Teil oder die gesamte Kontrolle über das Unternehmen abgeben.

Vorteile : Gibt Ihnen die Möglichkeit, sich eine beträchtliche Menge an Geldern zu sichern, wenn Ihr Unternehmen auf dem Markt gut abschneidet.

Nachteile : Sie müssen den Aktionären antworten. Dies ist für die meisten Geschäftsinhaber keine Option, da Ihr Unternehmen ziemlich groß und etabliert sein und bestimmte Anforderungen erfüllen muss, um für einen Börsengang in Frage zu kommen. Es ist ein intensiver Prozess, den man durchlaufen muss.

6. Liquidation

Bei der Liquidation verkaufen Sie Ihr gesamtes Geschäftsvermögen und zahlen Investoren und Gläubiger aus. Geschäftsinhaber wenden diese Ausstiegsstrategie an, wenn ihr Geschäft nicht mehr rentabel ist und sie so viel wie möglich auszahlen müssen, um Schulden zu begleichen.

Vorteile : Es ist eine Möglichkeit, Schulden zu begleichen, wenn Ihr Unternehmen scheitert.

Nachteile : Sie verlieren Ihr Geschäft und sein Markenerbe mit wenig bis gar keiner Auszahlung. Ihre Beziehungen zu Mitarbeitern, Partnern und Kunden könnten mit der Schließung Ihres Unternehmens enden.

So bereiten Sie die beste Exit-Strategie vor

Eine Ausstiegsstrategie sollte etwas sein, das Sie vorbereiten, unabhängig davon, ob Sie Ihr Unternehmen verkaufen möchten oder nicht. Der Prozess der Vorbereitung Ihres Unternehmens auf den Verkauf hilft Ihnen, Ihr Unternehmen in Ordnung zu bringen, es rentabler zu machen und sein zukünftiges Wachstum zu planen.

Wenn Sie sich für einen Verkauf entscheiden, haben Sie diese Ausstiegskarte für einen reibungslosen Übergang aus Ihrem Unternehmen bereit. Wenn dieser Zeitpunkt gekommen ist, stellen Sie sich darauf ein, in kürzester Zeit zum bestmöglichen Verkaufspreis zu verkaufen.

Hinweis : Wenn Sie eine Schritt-für-Schritt-Anleitung wünschen, was Sie tun müssen, um Ihr Unternehmen für den Verkauf vorzubereiten und wann, lesen Sie diesen Artikel zur Vorbereitung Ihres Unternehmens für den Verkauf.

Erstellen Sie zuverlässige Jahresabschlüsse

Der beste Weg, um Ihre Finanzen in Ordnung zu bringen, ist die Erstellung einer Gewinn- und Verlustrechnung (P&L): eine Zusammenfassung der Einnahmen, Kosten und Ausgaben Ihres Unternehmens.

Sie sollten Ihre Unternehmensfinanzen jeden Monat verfolgen, um die Rentabilität Ihres Unternehmens im Auge zu behalten.

Wir empfehlen Geschäftsinhabern, eine periodengerechte Buchhaltung anstelle einer zahlungsbasierten Buchhaltung durchzuführen, um finanzielle Veränderungen zu berücksichtigen, die im Laufe eines Jahres auftreten. Sie können Ihre eigene Tabelle erstellen oder eine Buchhaltungssoftware wie Sellerboard verwenden, wenn Sie ein Amazon FBA-Geschäft betreiben.

Wir empfehlen Ihnen außerdem, einen auf Ihr Geschäftsmodell spezialisierten Buchhalter auf monatlicher Basis zu beauftragen. Die meisten Geschäftsinhaber übergeben ihre Konten einmal im Jahr an einen Wirtschaftsprüfer (CPA). Das Problem dabei ist, dass der Buchhalter Ihre Finanzen für Steuern erledigt, nicht Ihr Unternehmen, sodass er nicht in der Lage ist, die Leistungskennzahlen (KPIs) zu identifizieren, die Sie verfolgen sollten, um die Rentabilität Ihres Unternehmens zu optimieren.

Idealerweise sollten Sie vor dem Verkauf über zwei bis drei Jahre Abgrenzungskonten in einer Gewinn- und Verlustrechnung verfügen, oder Konten für die gesamte Lebensdauer Ihres Startups, wenn es zwei Jahre oder jünger ist.

Dann können Sie versuchen, Ihr Unternehmen zu bewerten.

Lassen Sie Ihr Unternehmen schätzen

Um zu verstehen, was der wahre Wert Ihres Unternehmens ist und zu welchem Preis Sie es verkaufen sollten, sollten Sie eine Unternehmensbewertung von einem Fachmann einholen.

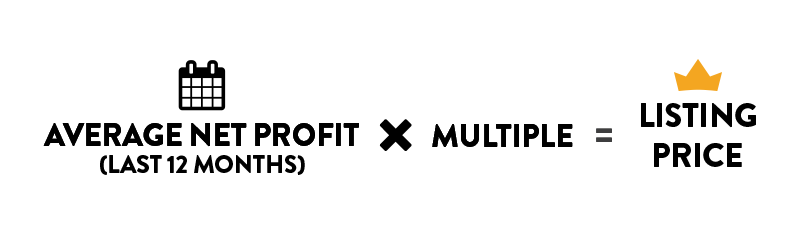

Bei Empire Flippers verwenden wir die folgende Formel, um Unternehmen zu bewerten:

Wir möchten den Durchschnitt der Nettogewinne eines Unternehmens über einen Zeitraum von 12 Monaten erhalten, um etwaige Schwankungen des Gewinns im Laufe des Jahres und alle Saisonalitäten der Geschäftserfahrungen zu berücksichtigen.

Das Multiple ist eine Zahl, die anhand einer Reihe von Metriken berechnet wird, die Indikatoren dafür sind, wie stark ein Unternehmen ist, darunter:

- Geschäftsmodell

- Geschäftszeitalter

- Konsistenz der Einnahmen

- Markenpräsenz in der Nische

- Betriebsvermögen

Wir verwenden einen monatlichen Multiplikator im Gegensatz zu einem jährlichen EBITDA-basierten Multiplikator, da ein monatlicher Multiplikator die Veränderungen der Gewinne und Erträge im Jahresverlauf und die Saisonalität berücksichtigt.

Der Vorteil, wenn Sie Ihr Unternehmen von uns bewerten lassen, wenn Sie es zum Verkauf anbieten, besteht darin, dass wir tief in die Finanzen Ihres Unternehmens eintauchen, um eine Gewinn- und Verlustrechnung zu erstellen, damit Sie eine sehr genaue Bewertung Ihres Unternehmens erhalten können.