Was ist Embedded Finance? Bedeutung, Beispiele und Vorteile

Veröffentlicht: 2023-07-01Zusammenfassung: Mit Embedded Finance können Sie verschiedene Zahlungsinfrastrukturen in Ihre native Anwendung oder Website integrieren, um die Zahlungsabwicklung zu beschleunigen. Weitere Beispiele für Embedded Finance finden Sie im folgenden Artikel!

Embedded Finance ist sicherlich das nächste große Ding in der Finanzwelt. Es hat die Art und Weise verändert, wie Finanzdienstleistungen bereitgestellt und verteilt werden. Mit Embedded Finance können Sie Dienstleistungen wie Kredite, Versicherungen, Anlageinstrumente usw. in Ihre bestehende Produktsuite integrieren.

Es macht Finanzdienstleistungen für Ihre Kunden zugänglicher, sodass sie über Ihre Website oder App darauf zugreifen können, ohne zu einer anderen Finanz-App oder -Website wechseln zu müssen. Lesen Sie weiter, um mehr über Embedded Finance zu erfahren und wie Sie es für Ihre Branche nutzen können.

Inhaltsverzeichnis

Was ist Embedded Finance?

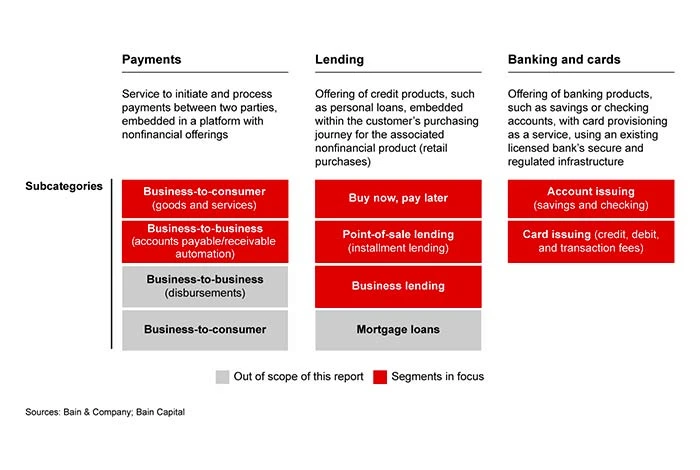

Embedded Finance kann als die Integration verschiedener Finanzdienstleistungen wie Kredite, Debitkarten, Versicherungen, Zahlungsabwicklung und Anlageoptionen in nichtfinanzielle Produkte definiert werden. Es ermöglicht Unternehmen, die von Dritten bereitgestellten Finanzdienstleistungen über APIs oder die Integration in ihre Website zu nutzen.

Diese Dienste können in vielen Formen angeboten werden, z. B. als Peer-to-Peer-Kreditvergabe, Produktversicherung, In-App-Zahlungen usw. Durch die Bereitstellung dieser Dienste in den von Verbrauchern genutzten Produkten entfällt daher die Notwendigkeit, verschiedene Dienstanbieter zu suchen.

Wie funktioniert Embedded Finance?

Viele Finanzprodukte werden von lizenzierten Finanzinstituten bereitgestellt. Im Allgemeinen ist es erforderlich, dass die nichtfinanzielle Dienstleistungsorganisation mit einer Bank, einer Versicherungsgesellschaft oder einem lizenzierten Finanzinstitut zusammenarbeitet. Viele von ihnen entscheiden sich für eine Banking-as-a-Service-Plattform.

Sobald die offizielle Partnerschaft abgeschlossen ist, werden die eingebetteten Finanzprodukte über APIs von Nicht-Finanzdienstleistern bereitgestellt und verwaltet. Diese Produkte werden unter dem Markennamen Ihrer nichtfinanziellen Organisation und nicht unter dem Markennamen des Dienstleisters angeboten. Auf diese Weise nehmen Kunden Finanzdienstleistungen wie Kredite und Versicherungen direkt über die Unternehmenswebsite oder -anwendung in Anspruch.

Arten der eingebetteten Finanzierung

Embedded Finance gibt es in verschiedenen Formen. Hier sind einige beliebte Arten eingebetteter Finanzdienstleistungen, die Kunden angeboten werden.

Jetzt kaufen, später zahlen (BNPL)

Buy Now Pay Later (BNPL) ist eine Zahlungsoption, die es Benutzern ermöglicht, beliebige Produkte und Dienstleistungen zu kaufen und über Installationen zu bezahlen.

Es wird im Allgemeinen von Dritten angeboten, die mit Einzelhändlern und E-Commerce-Plattformen zusammenarbeiten, um Kunden verschiedene Finanzoptionen anzubieten. Dies ermöglicht es Unternehmen, Benutzern günstigere Möglichkeiten zum Kauf von Produkten anzubieten.

Eingebettete Versicherung

Eine eingebettete Versicherung ist eine Art Versicherung, die in den Kaufvorgang einer nicht versicherten Ware oder Dienstleistung integriert ist. Dies bedeutet, dass der Versicherungsschutz beim Kauf eines nichtfinanziellen Produkts wie Auto, Mobiltelefon usw. inbegriffen ist.

Diese Versicherungsart trägt zur Verbesserung der Kundenbeteiligung bei, da Kunden den Versicherungsschutz direkt beim Produktkauf erhalten.

Eingebettetes Investieren

Unter „Embedded Investing“ versteht man finanzielle Anlageoptionen, die in Nicht-Investitionsgüter und -dienstleistungen integriert sind. Das bedeutet, dass die Kunden die Möglichkeit erhalten, über eine einzige Anwendung wie die E-Commerce-App, die Geräte-Shopping-App usw. in verschiedene Vermögenswerte und Wertpapiere zu investieren.

Wenn Sie beispielsweise Cashback verdienen, können Sie damit über die App selbst in verschiedene Finanzanlagen investieren. Dadurch können Unternehmen durch Investitionen in Wertpapiere und Vermögenswerte zusätzliches Geld mit ihrer App verdienen.

Eingebettete Zahlungen

Darunter versteht man die Integration verschiedener Zahlungsabwicklungs-Apps in Business-Apps über APIs. Dies ermöglicht es Unternehmen, Zahlungen für die bereitgestellten Dienste direkt aus ihrer eigenen App zu akzeptieren. Eingebettete Zahlungen optimieren den Zahlungsvorgang für Kunden und ermöglichen es Unternehmen, das gesamte Benutzererlebnis zu verbessern.

Welche Vorteile bietet der Einsatz von Embedded Finance?

Embedded Finance bringt zahlreiche Vorteile für Unternehmen, Finanzinstitute und Verbraucher mit sich, darunter:

- Zusätzliche Einnahmequelle: Embedded Finance hilft Ihnen, eine zusätzliche Einnahmequelle zu schaffen, indem es Finanzprodukte direkt von Ihrer Website aus bereitstellt. Sie können Ihre Provision von den Finanzinstituten erhalten, deren Produkte Sie für Ihr Produkt verkaufen.

- Steigern Sie den Umsatz: Mithilfe dieser Funktion können Sie Ihren Kunden mehrere Zahlungsmodelle anbieten, z. B. „Jetzt kaufen, später zahlen“. Dies wird dazu beitragen, den Umsatz anzukurbeln, da Kunden das Produkt auch über einfache Installationen bezahlen können.

- Maßgeschneiderte Angebote für Kunden: Die meisten Unternehmen sammeln Daten wie Kaufhistorie, Präferenzen usw. ihrer Kunden, wenn sie einen Kauf abschließen. Diese Informationen werden dann verwendet, um Finanzierungsangebote und Zahlungsoptionen für Kunden individuell anzupassen.

- Komfort: Mit der eingebetteten Finanzierung können Sie beim Bezahlvorgang Optionen zum Abschluss der Produktversicherung anbieten. Daher ist es bequem, eine Produktversicherung direkt über die App oder Website abzuschließen.

- Schnelle Kundenakquise: Durch die Zusammenarbeit mit Unternehmen können Finanzinstitute ihren Kunden ihre eingebetteten Finanzierungsprodukte wie Kredite, Versicherungen usw. anbieten. Dies hilft ihnen, mehr Kunden zu minimalen Kosten zu gewinnen, was über den Direktkanal möglicherweise nicht möglich wäre.

- Steigert die Produktwettbewerbsfähigkeit: Hilft beim Aufbau der Produktwettbewerbsfähigkeit, da Sie aus der Anwendung Finanzierungsoptionen, Produktversicherungen usw. bereitstellen können.

Beispiele für Embedded Finance

Es gibt mehrere Beispiele für eingebettete Finanzen, die Sie im Alltag sehen können. Einige davon sind:

- Zahlungen, die seitens des Händlers für die gekauften Waren über Paytm, PayPal usw. erfolgen.

- Versicherung zum Zeitpunkt des Bezahlvorgangs, wenn ein Kunde ein Produkt wie ein Mobiltelefon oder einen Laptop kauft

- „Jetzt kaufen, später bezahlen“ auf der Website, um ein Produkt zu kaufen und in Raten zu bezahlen.

- Marken-Zahlungskarten, um Zahlungen zu tätigen und Rabatte zu erhalten

- Unternehmen bieten oft die Möglichkeit, Bankkonten für eine schnelle Zahlungsabwicklung zu eröffnen.

Anwendungsfälle für eingebettete Finanzen

Embedded Finance wird in verschiedenen Branchen für unterschiedliche Zwecke eingesetzt. Hier sind einige Anwendungsfälle, wie Embedded Finance in verschiedenen Branchen genutzt wird.

- Einzelhandel

Das Bestellen von Lebensmitteln, Make-up-Produkten, Lebensmitteln oder anderen Artikeln und deren direkte Bezahlung über Apps ist ein beliebtes Beispiel für eingebettete Finanzierung im Einzelhandel. Wenn Sie Produkte kaufen, können Sie diese über verschiedene Zahlungsoptionen wie UPI, Kredit- oder Debitkarte, EMI usw. bezahlen.

- Gesundheitspflege

Im Gesundheitswesen trägt Embedded Finance durch die Bereitstellung mehrerer Zahlungsoptionen dazu bei, die Zahlungsabläufe für Patienten zu optimieren. Die Gesundheitseinrichtung kann Zahlungs-Apps auf ihrer Website integrieren, um Patienten durch pünktliche Zahlung die schnelle Inanspruchnahme medizinischer Behandlung zu erleichtern.

- Ausbildung

Embedded Finance hat es Bildungseinrichtungen durch die Zusammenarbeit mit Finanzinstituten erleichtert, Studenten Kredite zu einem niedrigeren Zinssatz zu verleihen. Basierend auf der Kreditrückzahlungsfähigkeit können Institute Studenten Kredite zum niedrigsten Zinssatz gewähren.

- Immobilie

In der Immobilienbranche erleichtert die eingebettete Finanzierung Immobilienmaklern die Verwaltung von Darlehen, Versicherungen, Hypotheken usw. direkt aus ihrer Anwendung heraus. Dadurch ist es für Kunden möglich, problemlos und problemlos Immobilien über die Anwendung zu kaufen und zu verkaufen.

Wie wird Embedded Finance Fintech revolutionieren?

Mit der Einführung der eingebetteten Finanzierung ist es für Unternehmen einfacher geworden, ihren Kunden über ihre bestehende Website verschiedene Finanzdienstleistungen anzubieten.

Eingebettete Finanzen revolutionieren die Fintech-Branche, da sie es nichtfinanziellen Unternehmen erleichtert haben, Finanzdienstleistungen wie Zahlungsabwicklung, Versicherungen, Kreditvergabe usw. in ihre bestehende Website zu integrieren. Durch die Nutzung dieser Möglichkeit können Unternehmen ihren Kunden verschiedene Finanzdienstleistungen anbieten Erlangung von Lizenzen, Einhaltung von Vorschriften oder Schaffung zusätzlicher Infrastruktur dafür.

Eine weitere Art und Weise, wie Embedded Finance die Fintech revolutioniert, ist die Bereitstellung einer integrierten Möglichkeit zur Finanzverwaltung. Bisher benötigten Kunden mehrere Plattformen, um ihr Geld anzulegen und zu verwalten, was zeitaufwändig war.

Unternehmen können jedoch Investitionsoptionen direkt aus ihrer Anwendung oder Website anbieten, ohne mehrere Anbieter über APIs verwalten zu müssen.

Herausforderungen, denen sich Embedded Finance in der Branche gegenübersieht

Trotz der wachsenden Beliebtheit eingebetteter Finanzierungen bei Unternehmen gibt es dabei einige Herausforderungen.

- Mangelnde Verantwortung für Datenschutzverstöße: Embedded Finance kann zu Unklarheiten darüber führen, wer für jegliche Art von Verstößen gegen Vorschriften verantwortlich ist. Es schafft auch Probleme für die Regulierungsbehörden hinsichtlich der Frage, wer für Verstöße gegen den Datenschutz von Kunden verantwortlich sein wird.

- Komplizierte Beziehung für Kunden: Es kann zu einer komplizierten Geschäftsbeziehung für Kunden kommen, da die Dienstleistungen von zwei verschiedenen Unternehmen stammen. Dies führt zu Verwirrung bei den Kunden, da sie nicht wissen, welche Stelle für verschiedene Aspekte des Produktkauferlebnisses verantwortlich ist.

- Erkennung von Kundenrisiken: Unternehmen, die eingebettete Finanzdienstleistungen anbieten, sind möglicherweise nicht in der Lage, gefährdete Kreditnehmer zu identifizieren, im Gegensatz zu Banken, die Finanzdaten verwenden, um sie zu finden. Daher könnte es sein, dass Sie am Ende die gleichen Kreditrückzahlungsbedingungen anbieten, ohne deren finanzielle Situation zu berücksichtigen. Dies führt zu einer erhöhten Rate an Nichtzahlungen von Krediten.

Zukunft der eingebetteten Finanzierung auf dem Markt

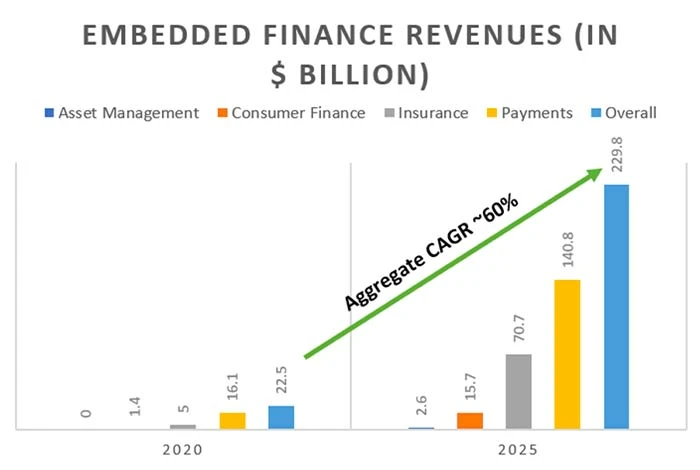

Embedded Finance hat bereits in verschiedenen Branchen wie Versicherungen, Gesundheitswesen, Einzelhandel usw. Fuß gefasst, um das Kundenerlebnis zu verbessern. Zu den wichtigsten Anwendungsfällen zählen Kundenzahlungen und Kredite. Laut dem von KPMG veröffentlichten Bericht könnte der indische Embedded-Finance-Markt bis Ende 2023 ein Volumen von fast 1 Billion US-Dollar erreichen

In einem ähnlichen Bericht von Deloitte heißt es, dass die eingebettete Finanzierung in Indien bis Ende 2025 einen Jahresumsatz von 1,2 Billionen US-Dollar erreichen könnte. Der erwartete Umsatz wird durch die steigende Nachfrage nach Finanzprodukten und die zunehmende Nutzung von APIs durch Unternehmen zur Integration von Finanzdienstleistungen getrieben .

Abschluss

Unter Embedded Finance versteht man die Integration von Finanzprodukten in alltägliche nichtfinanzielle Produkte. Von der Durchführung von Zahlungen bis hin zur direkten Peer-to-Peer-Kreditvergabe konnten Unternehmen ihren Kunden Finanzdienstleistungen über eingebettete Finanzierungen zugänglich machen. Es hat das Potenzial, das herkömmliche traditionelle Bankwesen zu revolutionieren, indem es Finanzdienstleistungen für Kunden und Unternehmen leicht zugänglich macht.

FAQs

Was ist ein Embedded-Finance-Beispiel?

Embedded Investing ist ein perfektes Beispiel für Embedded Finance. Damit können Sie über eine einzige Plattform in verschiedene Finanzanlagen investieren. Einige andere Beispiele umfassen eingebettete Zahlungen, Versicherungen, die Option „Jetzt kaufen, später zahlen“ usw.

Was ist das beste Beispiel für eingebettete Finanzierung?

Das beste Beispiel für eingebettete Finanzierung ist die Verfügbarkeit mehrerer Zahlungsoptionen für den Kauf eines Produkts auf einer Website. Daher können Kunden beim Kauf eines Produkts oder einer Dienstleistung direkt auf einer Website bezahlen, ohne dass sie eine zusätzliche App verwenden müssen.

Was ist ein Beispiel für eingebettete Finanzen in Indien?

In Indien gibt es zahlreiche Beispiele für eingebettete Finanzierungen. Beispielsweise kann ein Unternehmen seinen Kunden die EMI-Option anbieten, wenn sie ein Produkt auf ihrer Website kaufen. Ebenso ist eine Organisation, die das Produkt direkt über ihre Website versichert, ein Beispiel für eingebettete Finanzierung.

Ist Embedded Finance Fintech?

Embedded Finance ist der neueste Trend im Fintech-Sektor, bei dem Finanzprodukte in verschiedene nichtfinanzielle Produkte oder Dienstleistungen integriert werden. Dadurch können Unternehmen ihren Kunden Finanzdienstleistungen direkt anbieten.

Welche Rolle spielt Embedded Finance?

Der Hauptzweck von Embedded Finance besteht darin, den Kunden verschiedene Finanzdienstleistungen anzubieten, indem diese in nichtfinanzielle Produkte wie E-Commerce-Software, Apps für den Einkauf von Kosmetika usw. integriert werden.

Wie sieht die Zukunft der eingebetteten Finanzierung aus?

Es wird erwartet, dass die Nachfrage nach eingebetteten Finanzierungen in den kommenden Jahren wachsen wird. Denn immer mehr Unternehmen bieten Finanzdienstleistungen direkt über ihre Plattform an. Darüber hinaus empfinden Kunden es auch als praktisch, Produkte direkt auf einer Website zu kaufen, Kredite aufzunehmen, Produkte zu versichern usw.

Was sind eingebettete Finanzprodukte?

Einige Beispiele für eingebettete Finanzprodukte umfassen „Jetzt kaufen, später bezahlen“-Dienste (BNPL), Bankdienstleistungen, Zahlungsabwicklungsdienste, Versicherungsprodukte usw.

Was ist eingebettete Finanzierung im Vergleich zu BaaS?

BaaS ist eine Art Servicemodell, bei dem Banken die Bankinfrastruktur und -dienstleistungen an verschiedene Drittorganisationen bereitstellen. Unter Embedded Finance versteht man die Integration von Finanzprodukten in das bestehende nichtfinanzielle Geschäftsprodukt.

Wer sind die Akteure im Embedded Finance?

Die Akteure im Embedded Finance sind Finanzdienstleister, Infrastrukturanbieter, Plattformen, Marktplätze etc.

Warum ist Embedded Finance die nächste Evolutionsstufe im Fintech-Bereich?

Embedded Finance ist die nächste Evolutionsstufe in der Fintech, da Ihre Kunden innerhalb Ihrer Anwendung selbst Zugriff auf verschiedene Finanzdienstleistungen erhalten können. Darüber hinaus können Unternehmen zusätzliche Einnahmequellen erschließen, indem sie ihren Kunden Kredite und Versicherungsdienstleistungen anbieten.