不確実性のサイクル: インドは金の購入をやめるでしょうか?

公開: 2020-09-06超低金利と容易な流動性が今や標準となり、利上げや引き締めを試みるたびに、それ自体が危機を引き起こしています。

世界最大の金購入者であるインド人は、まったく金を購入していません

世界的に現物金の購入は 3 分の 2 に減少

21世紀は、長期にわたる不確実性に私たち全員を準備させたようです。 9/11 の攻撃から始まり、ロンドン、イラク、ムンバイなど、世界中の民間人に対する一連の攻撃が続きました。これらのすべての攻撃により、世界中でセキュリティチェックが強化されているという結果に苦しんでいます。 それ以来、私たちは次から次へと不確実性のサイクルに巻き込まれているようです。

大多数の人類にとって重要なことは、これらの出来事が、私たちが想像していたよりもはるかに深刻で長期にわたる経済の不確実性への道を私たちに突きつけたことです。 そして、私たちは今日も波及効果に直面しています。 超低金利は、米国への 9/11 攻撃を受けて、連邦準備制度理事会のアラン・グリーンスパン議長の行動に端を発しています。

超低金利と容易な流動性が今や標準となり、利上げや引締めを試みるたびに、それ自体が危機を引き起こしています。2008 年の破壊的な金融危機と 2013 年のテーパー癇癪です。現在、それは医療ウイルスです。近い将来、世界中で利回り曲線が平坦化されました。

超低金利は独自の不確実性を生み出しました。リスクを適切に評価するにはどうすればよいのでしょうか。また、世界が積み上げている債務の山をどのように見ればよいのでしょうか。 以前の記事で世界的な債務の増加について考察しましたが、それは事実上すべての政府がその後発表した巨大な景気刺激策の前のことでした。

さらに、4 月から 6 月にかけての四半期には、以前に比べて社債の発行が急増しています。 金利が上昇し始めた場合、世界は債務ショックに対して脆弱ですか? 負の利回りの債務の世界的な在庫が 17 兆ドルを超える現在、脆弱な投資家が数多く存在します。 中央銀行は現在、投資家をより低い債務格付けとよりリスクの高い株式の世界に追いやるために意図的にこれを行っていると主張することができます.

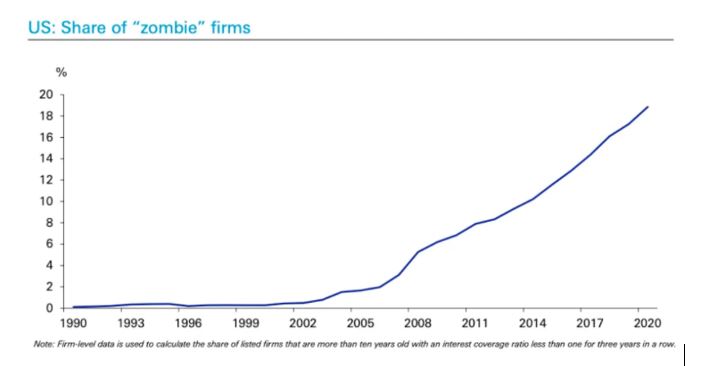

投資家が利回りを必死に追い求めている中、このグローバル市場のイージーマネー政策は企業債務にとって天の恵みです。 同時に、債務不履行率は抑制されており、米国とヨーロッパでは債務返済コストが純利益を超える企業が増えています。 しかし、これは長期にわたる低金利と容易な流動性に起因する傾向です。 チャート 1 は、この現象を強調するために「ゾンビ企業」という用語が使用されている米国の例を示しています。

これのポイントは、リスクを適切に評価するという観点から、投資家に生じる不確実性です。 最高の利回りを追求することは 1 つの問題です。 適切な楽器を選択することは別です。

あなたにおすすめ:

レベルを超えて債務が増加しており、それが重要かどうかを評価する科学でさえ不確実性に直面しています: 現代通貨理論 (MMT) の成長は、法定通貨の世界では、少なくとも政府債務は実際には重要ではないことを示唆しています。必要な分だけ印刷できます。 この信念に反対するのは、これを魔法の金のなる木理論と呼ぶエコノミストです。 最近の金投資家は後者のカテゴリーにしっかりと分類されます。

投資家にとってのこの不確実性の袋の中に、現在最大のものがあります。それは、コロナウイルスのパンデミックの軌道の不確実性です。 継続的なロックダウンの有効性はすでにさまざまな結果をもたらしており、北半球の冬の間に第 2 波が発生する可能性があります。 それは多くの経済の背骨を壊すでしょうか? それは何十年にもわたる世俗的な進歩の後、貧困からの脱却の行進を後押しするでしょうか?

この2つの問題を混同すると、資本主義自体の危機から生じる問題を垣間見ることさえできます。 債務の増加と成長率の低下は、多くの新興経済国の財政を狂わせる恐れがあり、長期的な債務のわなに陥る可能性があります。 マイクロレベルでは、億万長者や複数の億万長者の数が同時に増加する一方で、個人の負債も増加しています。

学生ローン、住宅ローン、クレジット カードの借金から始まる借金のスパイラルに巻き込まれ、労働保護が剥奪され、ゼロアワー契約でいっぱいになったシステムで前進できない個人にとって、魔法の金のなる木はありません。ギグエコノミーと、資本、生産、雇用をグローバルに移転するほぼ流動的な能力。

最近、新たに攻撃的な中国が投げかけた不確実性の高まりを見てきましたが、これが火に油を注ぎ続けています。 また、近い将来に手放す見込みもないようです。 そして政治的には、今年の 11 月の米国選挙は、その中でも最大の不確実性を投げかける可能性があります。それは、ますます無法で権威主義的な行動をとるトランプ政権による厄介な権力移譲の可能性です。 現政権のその場しのぎの性質を考えると、トランプ氏が大統領職を維持したとしても、世界の舞台で大きな困難を引き起こす可能性が高いようです.

これらすべてにすぐに答えられるものはありません。 金価格の上昇など、当面の結果しか観察できません。 これは、純粋な憶測ではなく、ほぼ完全にリスク回避、つまり不確実性の高まりによるものです。 ロックダウンが長期化したことで、パンデミックが経過したか、より適切に管理されていた場合にはなかったであろう、このラリーに余分な足が与えられました。

金の購入に生命線を与えているのは、この長い混乱の期間だけです。 著名な投資家であるマーク・メビウス氏は現在、債券利回りがマイナスであるため、それ自体がリターンをもたらさない貴金属の機会費用がゼロであるため、買いに乗り出しています。 バンク・オブ・アメリカは、まったく同じ理由で信じられないほど強気です。それは、債券利回りが「永遠の抑圧」状態にあり、18 か月で 3,000 ドルの価格目標を示唆していることです。

投機家は無意識のうちに金を価値の事実上の裏づけとして見ているのでしょうか? ドルの印刷が現在強化されており、世界の他の国々は公正価値を評価するために金の価値を暗黙のうちに米国通貨にペッグさせているのでしょうか? 世界最大の金の購入者であるインド人がまったく購入していないことを事例証拠が示唆しているため、それは確かに小売購入ではありません。

世界的に現物の金の購入は 3 分の 2 に減少しました。 このゴールドラリーの問題は、実際には、すぐに入手できる実績のあるワクチンが提供される速度にあります. 金価格は、景気刺激策が解消されるにつれて、ピークを迎えた後、下落する可能性があります。

現在の不確実性の多くは、長期的なルーツを持っています。 私たちはそれらすべてに一度に立ち向かうことを余儀なくされているだけです。 ウォーレン・バフェットが言ったように、潮が引いて初めて、誰が裸で泳いでいたかを知ることができます. コロナウイルスのパンデミックは、その引き潮です。