DeFi 開発サービス – 完全ガイド

公開: 2022-08-24私たちは皆、プレイするためにお金を払わなければなりません。

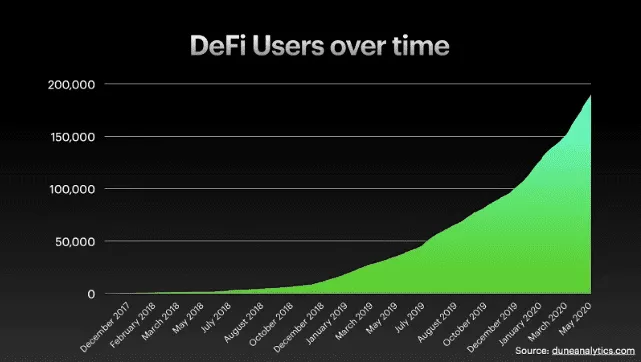

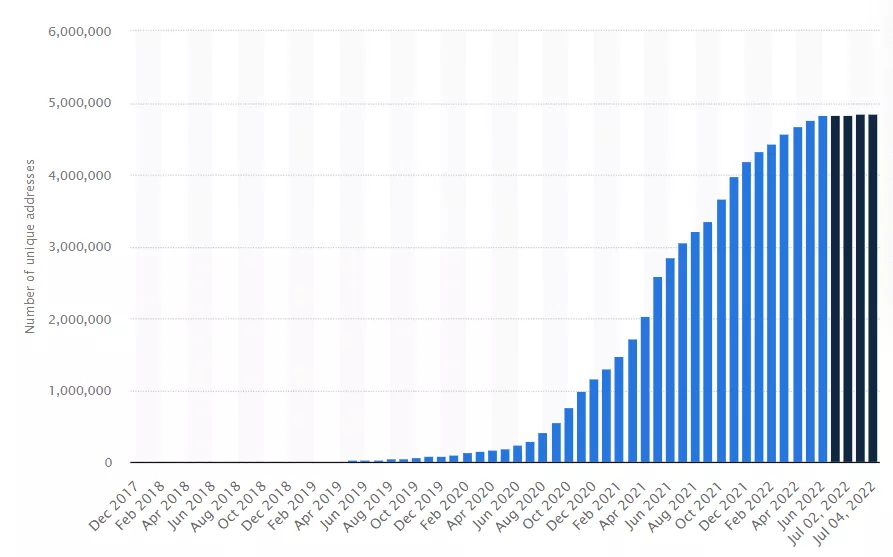

分散型金融、または DeFi は、知識のない人には不可解に見えるかもしれない現象です。 暗号通貨または NFT は関与していますか? 金融技術ですか? それとも、ブロックチェーン技術を導入している金融機関を指しているのでしょうか? DeFi は、分散型で制御されていないブロックチェーン インフラストラクチャ上に構築され、複製された従来の金融サービスと製品の総称です。 分散型金融は暗号通貨で運営されていますが、金融機関や政府は除外されています。 ある意味では、これはクラウドソーシング イニシアチブに似ています。世界中の DeFi ユーザーの数は数百万人になると予想されており、金融サービスにアクセスするために必要なのはインターネット接続だけです。 これは、仮想通貨市場全体のわずかな割合を占める新興市場です。

分散型金融 (DeFi) は、ブロックチェーン技術に基づく新しい金融システムです。 この方法では、伝統的な金融や TradFi で銀行の伝統的な仕事をする自動化されたプログラムを採用しています。 DeFi は TradFi に代わるものであり、ユーザーにより大きな現金管理を提供します。 単一の組織 (銀行など) が担当する集中型とは対照的に、制御はシステムの利害関係者の間で分散されます。 インターネット接続、安価な手数料、貸付や借入などの金融サービスへのアクセスを備えた事実上誰にでもアクセスできることは、DeFi のさらなる利点です。 基本に精通している限り、DeFiプログラムを利用するために専門の暗号トレーダーである必要はありません.

この DeFi 初心者向けチュートリアルでは、DeFi を使い始めるのに役立つ最初のステップについて説明します。 分散型金融に関する徹底的かつ簡潔なチュートリアルを提供します。これは、暗号世界を探索する際に間違いなく役立つでしょう.

レッツ・ダイブ・イン!

目次

新しい方法: 分散型金融

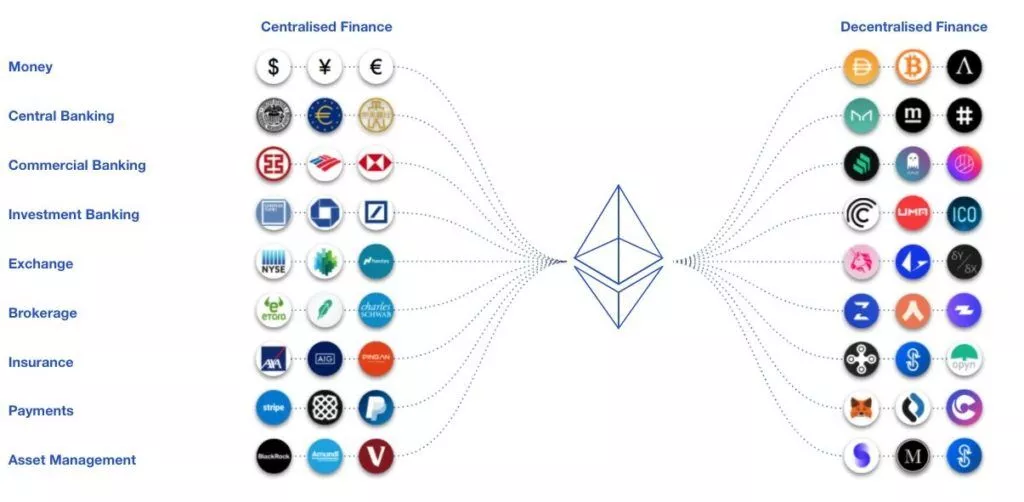

DeFi として知られる分散型金融は、暗号通貨とブロックチェーン技術を利用して金融取引を管理する金融の一形態です。 日常的な銀行業務、ローン、住宅ローンから複雑な契約関係や資産取引まで、あらゆる金融サービスを提供できるピアツーピア関係は、民主化を目指す DeFi イニシアチブの焦点です。レガシーな中央集権的な機関をそのような関係に置き換えることによって資金調達します。 2018 年の導入以来、分散型金融市場は急速に仮想通貨業界で最も収益性の高いサブマーケットの 1 つになりました。

ピアツーピア取引所により、DeFi はゲートキーパーや仲介者が保持する権限を取り除き、一般の人々に権限を与えることで、現在の集中型金融システムを脅かすことができます。

TrustToken の CEO 兼共同創設者である Rafael Cosman 氏は、「分散型金融は従来型の金融を切り離したものです」とコメントしています。 彼はさらに、「DeFi は、銀行、取引所、保険会社が現在行っている仕事の主要な要素 (貸出、借入、取引など) を一般の人々の手に委ねます」と付け加えました。

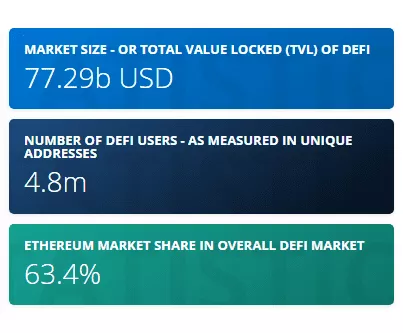

| 市場規模 – または DeFi の Total Value Locked (TVL) | DeFiユーザー数 – 固有のアドレスで測定 | DeFi市場全体におけるイーサリアムのマーケティングシェア |

|---|---|---|

| 772億9000万ドル | 4.8m | 63.4% |

分散型金融(DeFi)を構成するものは何ですか?

従来、コーヒーの購入からローンの取得まで、あらゆる金融取引は銀行などの認定機関を通じて行う必要がありました。 彼らは、あなたのアカウントが存在し、取引の要件に準拠していることを確認します。 分散型金融はこの方程式を変えます。 銀行が財務を維持および管理する代わりに、デジタル資産 (暗号通貨、トークン、および NFT) を完全に管理できる暗号ウォレットに保管します。 これは、誰でも口座を開設できることを意味し、誰もあなたの資金を凍結したり、最低額を維持していないことであなたを罰したりすることはできません. ブロックチェーン上で開発された dApps、または分散型アプリケーションは、公正な取引を保証するスマート コントラクトまたは自己実行コードを介してピアツーピア トランザクションをサポートします。 スマート コントラクトは DeFi の鍵です。 スマート コントラクトは、銀行のように、取引を行うのに十分な資金がアカウントにあることを保証します。 たとえば、 50 ドル相当のトークンを借りたい場合、スマート コントラクトには、仮想通貨を借りるために必要な金利や担保など、資金を受け取るための条件が含まれます。 コードが実行されると、前述の条件が満たされていることが確認され、続いてローンが解放されます。 ローンが返済されると、コードが再実行され、担保資産が借り手に返されます。 本質的には、ピアツーピア トランザクションを管理し、信頼を浸透させるサード パーティとして機能します。

Defiは現在どのように使用されていますか?

DeFi は、多くの単純で複雑な金融活動で勢いを増しています。 これは、「dapps」として知られる分散型アプリケーションや、「プロトコル」として知られるその他のプログラムによって支えられています。 ビットコイン (BTC) とイーサリアム (ETH) のトランザクションは、分散型アプリケーションとプロトコル (ETH) を介して処理されます。

ビットコインはより人気のある暗号通貨ですが、イーサリアムはより幅広い目的に適応できます。 したがって、ほとんどの dapps とプロトコルは Ethereum ベースのテクノロジーを採用しています。

Dapps とプロトコルの現在のアプリケーションの一部を次に示します。

1. 従来の金融取引

DeFi は、すでに支払い、株や保険の取引、貸し借りに使用されています。

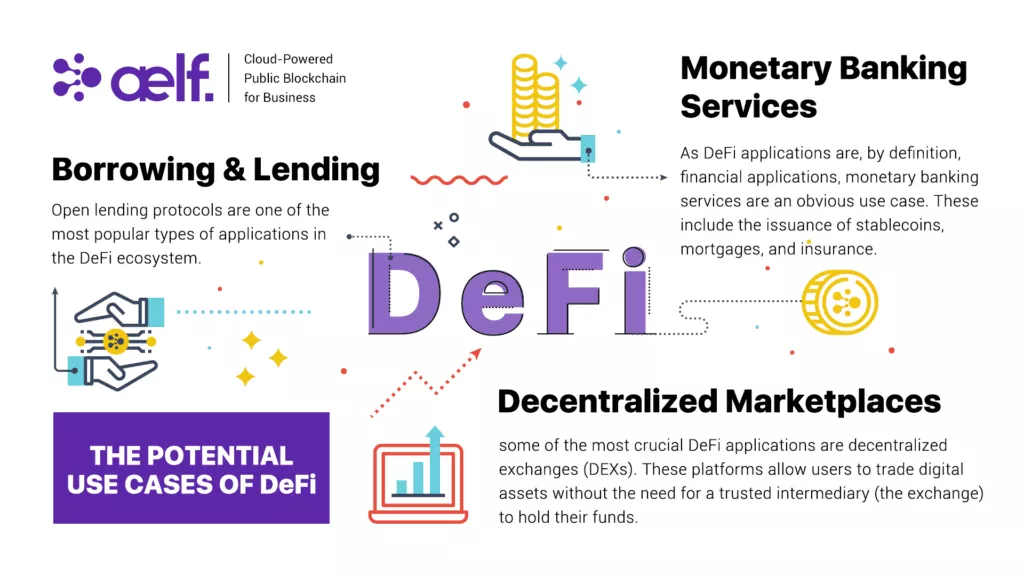

2. 分散型市場 (DEX)

現在、ほとんどの暗号通貨投資家は、Coinbase や Gemini などの集中型取引所を利用しています。 DEX は、ユーザーが資金の所有権を維持できるようにしながら、ピアツーピアの金融取引を促進します。

3. 電子財布

DeFi 開発者は、主要な暗号通貨取引所とは独立して機能し、投資家に暗号通貨からブロックチェーン ベースのゲームまであらゆるものへのアクセスを提供できるデジタル ウォレットを構築しています。

4. ステーブルコイン

ステーブルコインは、米ドルなどの非暗号通貨資産にリンクすることで、その価値を維持しようとします。

5. 収量の収穫

仮想通貨の「ロケット燃料」と呼ばれているDeFiは、投機的な投資家が仮想通貨を貸し出すことを可能にし、独自のコインであるDeFi借入プラットフォームがローンへの同意を迅速に評価することで彼らを補償する場合、潜在的に大きな利益を得ることができます。

6. 代替不可能なトークン (NFT)

NFT は、スラムダンクの映像や Twitter の最初のツイートなど、一般的に市場性のない資産からデジタル資産を構築します。 NFT は、これまで商品化できなかったものを商品化します。

7.フラッシュローン

これらは、1回の取引でお金を借りて返済する暗号通貨ローンです。 それは直感に反するように聞こえますか? 借り手は、イーサリアム ブロックチェーンに記された契約を締結することで、弁護士を必要とせずに、資金を借りて取引を実行し、即座にローンを返済することで、お金を稼ぐことができます。 取引が完了できない場合、または損失が発生する場合、貸与者は自動的に返金されます。 利益が出た場合は、利子や手数料を差し引いた後も利益を維持できます。 フラッシュ ローンは、分散型裁定取引に似ています。

8.オラクル/予測市場

オラクルは、サードパーティのサプライヤーを介して、オフチェーンの実世界のデータをブロックチェーンに送信します。 オラクルは、スマートコントラクトによって導かれる自動化された手順によって管理される支払いで、選挙から価格変動まで、さまざまなイベントの結果にユーザーが賭けることができる DeFi 暗号プラットフォームの予測市場への道を切り開きました。

9.レイヤー1

レイヤー 1 は、開発者が構築するブロックチェーンを象徴しています。 DeFi プロトコルとアプリがインストールされる場所です。 前述のように、イーサリアムは分散型金融の主要なレイヤー 1 ソリューションですが、ポルカドット (DOT)、テゾス (XTZ)、ソラナ (SOL)、BNB、コスモス (ATOM) などの競合他社もあります。 DeFi エコシステムが進化するにつれて、これらのソリューションは必然的に相互作用します。

DeFi 市場は、さまざまな DeFi プロトコルで現在どのくらいのお金が動いているかを計算する、ロックされた価値と呼ばれるものを測定することによって採用を評価します。 現在、DeFi プロトコルのロックされた価値の合計は約 430 億ドルです。 DeFi の採用は、ブロックチェーンの遍在する性質によって支えられています。dapp がブロックチェーン上でエンコードされると同時に、グローバルに利用可能になります。 ほとんどの中央集権型の金融商品とテクノロジーは、地域経済のそれぞれのルールと規制によって管理され、時間の経過とともにゆっくりと展開されますが、dapps はこれらのルールの外に存在し、潜在的な報酬を増やし、リスクも高めます。

Defiについての大きな神話

DeFi の成功は、確立された銀行システムからの独立性と、匿名性とセキュリティに対する評判に一部起因していますが、必ずしもそうであるとは限りません。 分散型バンキングが成長を続ける中、テクノロジーを取り巻く神話とその背後にある事実を調べることが重要です。

神話 # 1 DeFi は銀行を成功させる。

従来の銀行や金融システムは、特に融資サービスにアクセスしようとする場合、面倒な場合があります。 また、些細な理由でアカウントが凍結される可能性もあります。 しかし、DeFi が銀行の死をもたらすという考えには根拠がありません。 2008 年の金融市場危機はビットコインを生み出し、仮想通貨の国境を越えた受容性は DeFi を魅力的なものにしていますが、DeFi が銀行の王座を奪えるかどうかは疑わしいです。 DeFi エコシステムを支えるブロックチェーン技術は DeFi 専用ではなく、銀行は自由に採用またはコピーできます。 銀行は通常、変化に抵抗しますが、テクノロジーを複製できれば、DeFi によって銀行が絶滅することを許す可能性は低いと思われます。

神話 #2 DeFi は従来の金融よりも安全である

一般に、分散型金融はより安全な金融システムであると主張されています。 人的エラーの可能性はごくわずかであり、ユーザーはスマート コントラクトと直接対話します。 さらに、トランザクションを検証および記録するための多数の保護手段が用意されています。 対照的に、集中型の金融システムでは、人間のミスや操作が許されます。 ただし、DeFi には固有の危険性があり、その中には取り返しのつかないものもあります。

時折、DeFi プロトコルとアプリケーションが侵害され、ユーザーの現金が盗まれます。 多くの場合、ユーザーはこれらの資金を永久に失います。 集中型システムがユーザーに部分的または完全に返済することを要求する規制法があります。 このような保証は、DeFi では、存在しないとまでは言わないまでも珍しいことです。 対照的に、多くの DeFi システムが提供する唯一の保護は、ユーザーのアカウントにアクセスするために必要な一意のログイン情報です。 また、ログインとパスワードのみが必要な場合もあります。 ハッカーがこの情報を入手できれば、被害者の全金額を即座に一掃できます。 残念ながら、これはまさに最近、仮想通貨取引所 Coinbase で起こったことであり、被害者は盗まれた資産を取り戻す手段がほとんどなく、サポートを提供する業界の監督もありません。

市場のビジネスは、事前に定義された目標と目的を達成しなければならない組織の人員のさまざまな要素に変換できます。 さらに、次のように主張することもできます。

2021 年に Certik は、約 13 億ドルが DeFi プロトコル攻撃によって盗まれたと述べました。 2022 年の最初の 4 か月だけで、DeFi エコシステムから 16 億ドル以上が奪われました。これは、2021 年に失われた総額を上回っています。

通常、ハッカーは、開発者が見落としているスマート コントラクトのコーディングの欠陥を悪用します。 DeFi は検閲の影響を受けにくいかもしれませんが、その財務は集中型ネットワークと同じくらいサイバー攻撃の影響を受けやすいです。

神話 3 DeFi は完全な匿名性を提供します。

分散型の金融は完全に匿名です。

分散型金融システムにより、ブロックチェーン上でのデジタル通貨の作成、取引、および管理が可能になります。 これは、単一の集中型銀行ではなく、エコシステム全体が共有され、トランザクションを検証するさまざまなコンピューター ノード間で同期されることを意味します。 アカウントを作成したり通貨を交換したりするために、消費者は身元を証明する必要はありません。 したがって、このシステムは、以前はほとんどの金融機関で利用できなかった初期レベルの匿名性を提供します。

ただし、ブロックチェーンは一種の分散台帳であるため、システム上のすべてのトランザクションの記録を保持します。 さらに、これらのトランザクションは、システムにアクセスできる人なら誰でもアクセスできます。 個人がシステムに参加するために識別情報を開示する必要はないかもしれませんが、前述の New York Times の記事で指摘されているように、彼らの取引は簡単に追跡できます。 次に、政府または法執行機関は、これらの取引を追跡して、個人を特定するために金銭が入金された銀行口座を突き止めることができます。

分散型金融システムを支えるブロックチェーン技術の全体的な目的は、何百万もの個々のノードがすべてのトランザクションを検証し、システムの正確性への信頼を刺激する方法でこの情報を配布できるようにすることです。 個々のトランザクションだけでは個人の身元を明らかにすることはできませんが、真の匿名性を妨げる紙の痕跡が残ります。

Defi 開発とは?

分散型金融を可能にする基盤技術は、ブロックチェーンとビットコインのような暗号通貨です。 従来の当座預金口座を使用して取引を行うと、その取引の詳細は、銀行取引履歴として知られるプライベート台帳に記録されます。 この元帳は、大きな金融機関によって保持され、その機関によって管理されます。 ブロックチェーンは、分散化され分散された公開台帳であり、コンピューター コードを使用して金銭取引を記録します。 ブロックチェーンが分散されていると述べるとき、DeFi プログラムを使用しているすべての関係者が、暗号化されたコードですべてのトランザクションを記録する公開台帳の同一のコピーを持っていることを意味します。 これが、ブロックチェーンが分散されていると私たちが言うときの意味です。 これにより、ユーザーは匿名を維持しながら、支払いの認証と、不正に変更することが (ほとんど) 不可能な資産所有権の記録の作成が可能になるため、システムがより安全になります。

ブロックチェーンがどのように分散化されているかについて話すとき、システムを管理するゲートキーパーや仲介者がいないという事実に言及しています。 トランザクションは、複雑な数学的問題を解決し、トランザクションの新しいブロックをチェーンに追加するプロセスを使用して、同じブロックチェーンを利用する当事者によって確認および記録されます。 トランザクションの新しいブロックは、処理されるとチェーンに追加されます。 分散型金融の支持者は、分散型金融で使用されるブロックチェーンは、集中型金融で使用されるプライベートで不透明なシステムと比較して、金融取引をより安全かつ透明にすると言います。

DeFiの要素

分散型金融を構成する基本的な要素は何ですか?

適切な暗号通貨ウォレットを持っているユーザーは、DEX とも呼ばれる分散型交換プラットフォームを使用して、ブロックチェーン上で暗号通貨を取引できます。 暗号通貨ウォレットを使用すると、資産を保管し、さまざまな取引所に接続して取引することができます。 秘密鍵を使用してそれらにアクセスできます。また、アイテムを送信または販売している人と共有できる公開鍵も提供されます。 ユーザーには、さまざまなイベントの結果に投票する機会が与えられ、分散型予測市場で投票すると、成功した賭けから利益を得ることができます。 オラクルは、スマート コントラクトを介してオフチェーン データをブロックチェーンに取り込む目的で、さまざまな DeFi アプリケーションによって活用されています。 そして当然のことながら、レイヤー 1 ブロックチェーンは dApp 開発の基盤として機能します。 他の注目すべきレイヤー 1 ブロックチェーンには、Polkadot、Solana、および Binance Smart Chain が含まれます。 Ethereum はこれらのブロックチェーンの中で最もよく知られていますが、他にもあります。

現代の分散型金融の事例

1.金融銀行サービス

地理的境界なしに金融サービスを提供できる能力があるため、分散型金融は従来の金融に取って代わる恐れがあります。 従来の金融が世界の一部の農村地域に到達することは困難であり、数十億人が銀行サービスにアクセスできなくなっています。 デジタル台帳技術のアプリケーションへの統合により、世界の遠隔地に住む人々がモバイル デバイスを使用して金融サービスを利用できるようになりました。 したがって、DeFi は、従来の金融が失敗した地域での成功を約束します。

2. グローバルな金融問題への対応

2008 年の金融危機の結果、多くの機関が倒産したため、多くの個人が資産を失いました。 現在のグローバルな金融機関がもたらす脅威を懸念して、多くの個人がテクノロジーの開発に対する保護を求めています。 中国の状況と同様に、分散型金融は、通貨操作や予想外の切り下げによって引き起こされるハイパーインフレを回避する効果的な手段であることが証明されています。

3. 検閲と制限の回避

分散型金融の人気が高まっているのは、個人が独裁政権によって課せられた禁止や制限を回避できるという事実に起因しています。 伝統的な銀行セクターの数多くの制限と基準により、人々が国境を越えてビジネスを行うことが不可能になる場合があります。 リップルなどのさまざまな金融商品にブロックチェーン技術を組み込むことで、個人は制限や禁止を受けることなく資金を送受信できます。 デジタル台帳技術ではトランザクションを追跡できないため、政府のプライバシー侵害を恐れずにトランザクションを実行できます。

グローバルな金融サービスへの無制限のアクセスを提供する能力は、分散型金融が従来の金融とは一線を画し続ける理由の 1 つです。 プライバシーが重視される社会では、プライバシーに対する不道徳な政府の介入をより簡単に回避できる製品は、利益をもたらす可能性があります。 検閲に強い金融ソリューションを開発するというコンセプトは、分散型金融の成長を促進し続けるでしょう。

4. 金融の創造性

分散型金融は、かつては主要な規制対象機関専用であった金融商品の作成を加速するための信頼できる手段であることも証明されています。 デジタル台帳技術を取り巻くイノベーションのレベルを考えると、デジタル台帳技術によって推進される金融デリバティブや先物、スワップ商品が間もなく現実のものとなる可能性があります。

仮想通貨でDeFiが重要な理由

長い取引プロセス、継続的な監視、複数のサービス手数料はすべて、従来の金融の特徴です。 政府機関やフィンテック企業が課す規制によって、従来型または集中型の金融が妨げられることがよくあります。 伝統的な金融でローンを取得するプロセスを考えてみましょう。 銀行または別の仲介業者に依頼する必要がありました。 貸し手の施設を利用するには、税金と処理費用を支払う必要があります。 DeFiプラットフォームは分散化されており、単一のエンティティがそれに対して権限を持っていないため、Defiユーザーはこれらの制限から解放されます. スマート コントラクトを使用することで、DeFi レンディング プラットフォームは、レンディング プロセスにおける銀行などの仲介者の必要性を排除します。

暗号を使用するには、DeFi アプリが必要です。

- 金融機関は、サービスの使用に対して課金する必要がなくなりました。

- お金を銀行に預ける代わりに、仮想ウォレットに安全に保管することができます。

- 許可なく、インターネットに接続できる人なら誰でも使用できます。

- これにより、トランザクションを実行するプロセスが迅速化されます。

DeFiサービスとは?

その開発が現在最も有望な暗号資産取引アプリであるサービスをより深く掘り下げてみましょう

を。 DeFiスマートコントラクト開発

DeFi の領域では、インテリジェントな連絡先は、細心の注意を払って作成する必要がある重要なテクノロジです。 文芸的なプログラミングは、精度、速度、スケーラビリティ、信頼性、セキュリティ、透明性、交換とアクセスの容易さ、およびその他多くの問題を克服します。

b. DeFi Dapp 開発

分散型アプリケーションは、NFT 市場からゲーム業界、コミュニケーションからヘルスケアまで、ますます多くのドメインを引き継いでいます。 ただし、dApps の大部分は分散型金融セクターに存在します。 2021 年の時点で、4,000 万ドルが市場に投資されました。 この人気度は、機密性の高さとハッキングの難しさに関連しています。 しかし、現在の慣行が示すように、「職人」はまだ存在しています。 これは、完璧に制限がないことを示しており、セキュリティの観点からほぼ完璧なアプリケーションを作成する人は誰でも急速に人気を博します. さらに、dApps の UI/UX 設計の難しさは、ユーザー数が比較的少ないため、現在慣れ親しんでいるアプリと同じレベルではありません。 同様に、この面でも開発の機会があります。

c. 分散型取引所開発

仲介者がいないため、分散型通貨交換 (DEX) は魅力的な提案です。 DEX は、ブロックチェーンをサードパーティとして機能させることができます。 重要なトランザクションをブロックチェーンに移行することで、基礎となる暗号通貨技術が単一障害点を排除し、ユーザーが資産の所有権を保持できるようにし、より安全で透明性の高い取引を可能にします。 DEX は、オフライン コード全体にトランザクションを分散することにより、スマート コントラクトを使用して市場トランザクションを実行します。 ただし、さまざまな程度の分散化を伴う多数の注文フルフィルメント手法があります。 したがって、そのようなプロジェクトを構築することは非常に有望です。 ただし、仮想通貨取引所は高度なシステムであり、事前の理解がなければ開発できないことを忘れないでください。 したがって、完全な調査が必要です。

d. DeFiランディング/借入プラットフォーム開発

DeFiレンディング用のサイトを構築し、本物のサポートを得た後にネイティブモバイルアプリを構築することは、サイトがWebおよびモバイルプラットフォームに合わせて適切にスケーリングされていれば、素晴らしい計画です. プロジェクトの成功に不可欠なアジャイル方法論の強み、つまり適応性、透明性、スピードを思い出してください。

e. DeFi ウォレットの開発

中央集権型の金融機関とは対照的に、スマート コントラクトは DeFi ウォレットの資金のセキュリティに責任を負い、他のウォレットとは技術的に区別されます。 安全で機能的なスマート コントラクトを構築するには、ブロックチェーンの専門知識が必要です。

通常、DeFi ウォレットには次の機能を組み込む必要があります。

- デュオ

- フェイス/タッチID

- マルチ署名

- セッションログアウト

- 分散型金融定義開発 ewallet

f. DeFiステーキングプラットフォームの開発

DeFi ステーキングは、すべてのブロックチェーン トランザクションをサポートする目的で、暗号通貨ウォレットに資金を保管することです。 インセンティブ条件が魅力的であるほど、ユーザーがプラットフォームの流動性プールに資産を入金する可能性が高くなります。 したがって、プラットフォームが提供する流動性が高いほど、ユーザーにとって信頼できるように見えます。 さらに、ステーキングの機会を提供することで、取引量が増加した結果として、プラットフォームは取引手数料からより多くの利益を得ることができます。 この種の暗号資産の受動的収入は、新しいステーキング モデルと強化されたステーキング プラットフォームの開発に伴い、ますます多くの投資家を引き付けています。 DeFi ステーキング プラットフォームの開発が盛んであることは驚くに値しません。

g. DeFi クリプト バンキングの開発

スマート コントラクトを介して動作するクリプト バンクを作成することは、興味深いオプションになる可能性があります。 したがって、暗号資産を含むすべての取引はより安全でプライベートになり、誰も信用履歴をチェックしなくなります. これは一貫してかなりの数のビットコイン所有者を引き付けています. その結果、そのような分散型金融組織の複雑な進化は、かなりの利益を比較的迅速に生み出すことができます。 質の高いものであるためには、支出をケチらないことが重要です。

DeFiアプリ

従来の金融システムに代わる分散型金融はまだ初期段階ですが、すでに多くのアプリが作成されています。 これらのアプリは、人々に自分たちの財政が将来どのようになるかを教えてくれます。

1.AAVE

主な機能

- 借り入れ金利ゼロの無担保ローン。

- 固定金利0.09%のフラッシュローンまたは無担保ローン。

- さまざまな仮想通貨でローンにアクセスできます。

- 借り手のための柔軟な金利。

長所

- さまざまなデジタル資産に利用できる巨大な貸付プール。

- デジタル資産の貸し手と借り手のためのより多くの機能。

- 一部のデジタル通貨の安定した金利。

- ユーザーは KYC 登録でフラッシュ ローンを利用できます。

短所

- 複雑でユーザーフレンドリーではありません。

- プラットフォームを使用する貸し手と借り手のインセンティブが低い。

- フラッシュ ローンのオプションは、ハッカーの操作の影響を受けやすくなっています。 主な機能: 借りるための金利なしで、あなたが望む限り、担保ローン。

- フラッシュ ローンは、担保を必要としない、0.09% の固定金利の短期ローンです。

- さまざまな仮想通貨でローンにアクセスできます。

2.メーカー

主な機能

- MakerDAO は、DAI と MKR の 2 つの仮想通貨を提供しています。 DAI として知られるステーブルコインはドルにペッグされ、MKR トークンはユーザーに利息を支払うために使用されます。

- Makerは主にDAIの貸出に使用されます。 サポートされている ETH を Maker Vault に入れるユーザーは、利子を発生させることができる DAI 建てのローンを生成します。

長所

- 現在、約 400 のアプリケーションと取引所が Maker を使用しています。

- MakerのトークンDAIは、その価値が米ドルに固定されているため安定しています。

- 明確でアクセスしやすいシステムを管理します。

- Maker's DAI で資産を保護することにより、利息または DAI 貯蓄率 (DSR) を受け取ることができます。

- 安定性、適応性、安全性を提供します。

短所

- スマート コントラクト インフラストラクチャは、悪意のあるハッキング攻撃の影響を受けやすくなっています。

- ブラック スワン イベント (ブラック スワン リスクとは、予期しないイベントが発生する可能性を指します) は、2020 年 3 月 12 日のイベントなど、しばしば大きな損失をもたらします。

3.カーブファイナンス

主な機能

- 投票エスクロー CRV (veCRV) は、所定の期間、Curve プロトコルに固定されている CRV の名前です。

- veCRV の所有者は通常、取引手数料から利益を得ます。

- 流動性プールに所有権が最も少ないコインを入金することを決定した場合、入金ボーナスを受け取ることができます。

長所

- 低取引コスト。

- Curve は、追加の結合曲線タイプを許可することで、暗号ペア間の価格格差を防ぐことができます。

- 一時的な損失の可能性を減らします。 Curve の流動性ブローカーは、一時的な損失を最小限に抑えるステーブルコインのペアリングを提供します。

短所

- 投資家の大多数は、その複雑さからカーブのトークンを避けています。

- 異なる DeFi プロトコルによってもたらされる危険性。 Curve Finance は複数の DeFi プロトコルと連携しており、システムは個別の DeFi システムによって引き起こされる問題の影響を受けやすくなっています。

- 流動性リターンの大幅な変動。 時間の経過とともに、年利回り (APY) が高い流動性プールは、APY が低くなることがよくあります。

4. スシスワップ

主な機能

- ユーザーは、SushiSwap で 100 ERC-20 トークンの範囲内で簡単に取引できます。 SushiSwap の取引手数料は 0.3% です。

- トレーダーは、SushiSwap の Sushi Bar で SUSHI トークンをステークして、追加の SUSHI トークンを獲得できます。

長所

- 100 以上の ERC20 取引ペアが提供されています。

- SUSHI ベースのプロジェクトでは、ユーザーはスワップ、ステーク、ファームを行うことができます。

- ナビゲートと使用が簡単です。

短所

- Uniswap と比較して獲得手数料の割合が低い。

- 高い燃料価格 (他のすべてのイーサリアム AMM が直面する問題)

- 一時的損失の危険

- さまざまな内部問題。

5. バランサー

主な機能

- Balancer は、消費者の取引体験を最大化するために必要な 5 つのアイテムを提供することで、分散型取引所の概念に革命をもたらしています。

- バランサーグノーシスプロトコル; ボールト; バランサ プール; スマートオーダールーター; マークル果樹園。 バランサーには、パブリック プールとプライベート プールの両方があります。

長所

- 斬新なマルチアセット プール。

- スワップ機能により、アービトラージ オペレーターはプールの更新から利益を得ることができます。

- ガス料金の値下げ

- カスタム AMM。

短所

- 一時的な損失の危険。

- 2020 年には、重大なハッキングにより 50 万ドル相当のトークンが盗まれました。

Defi プロジェクトが直面する課題: DeFi は革命的ですが、限界があります

DeFi は、多くの懸念を伴う増加する現象です。 最近のアイデアとして、分散型金融は広範または長期の使用の厳しさにさらされていません。 さらに、各国当局は、規制に向けて実施しているシステムを精査しています。 DeFiに関連するその他の危険には、次のものがあります。

を。 消費者保護なし

規則や規制がない中で、DeFi は開花しました。 ただし、これは、トランザクションがうまくいかなかった場合に、ユーザーが頼れる手段が限られている可能性があることも意味します。 たとえば、中央集権型の金融では、連邦預金保険公社 (FDIC) は、銀行の破綻時に預金口座保有者に、口座ごとおよび機関ごとに最大 250,000 ドルを払い戻します。 さらに、銀行は、安定性を確保し、いつでも現金を引き出すことができるようにするために、資本の特定の部分を準備金として保存することが法律で義務付けられています。 DeFiにはそのような保護はありません。

b. ハッカーは脅威です

ブロックチェーンを更新するのはほとんど難しいかもしれませんが、DeFi の他のコンポーネントはハッキングの影響を非常に受けやすく、資金の盗難や紛失につながる可能性があります。 分散型金融の考えられるすべてのユースケースは、ハッキングの影響を受けやすいソフトウェア システムに依存しています。

c. 担保化

担保は、ローンを保証するために使用される資産です。 たとえば、住宅ローンを取得する場合、ローンは購入する住宅によって担保されます。 ほとんどすべての DeFi レンディング取引には、ローンの価値の 100% 以上の担保が必要です。 これらの規則は、さまざまな形式の DeFi ローンの適格性を大幅に制限します。

d. 秘密鍵の要件

DeFi と暗号通貨では、ビットコイン ウォレットを保護する必要があります。 Private keys, which are long, unique codes known only to the wallet owner, are used to safeguard wallets. If you lose your private key, you lose access to your funds; a lost private key cannot be recovered.

e. プロトコルリスク

多くの場合、DeFi スマート コントラクトは相当額の暗号通貨を保管します。 これは、コードの脆弱性を探す大きな動機となります。 不適切に設計されたコードのこのような脆弱性は、すでに数回悪用されており、影響を受けるプログラムのユーザーは頻繁に出費されています。 同様に、悪意のある人物は、無知な DeFi ユーザーをだますために、意図的に有害なコードを配布する可能性があります。

f. 構成可能性のリスク

DeFi アプリケーションの相互接続性は、複数のプロトコルが一度に使用された場合にのみ潜在的なエクスプロイトが現れる可能性があることを意味します。

g. ラグプル

一部の小規模な DeFi プロジェクトは、アーリー アダプターの下から抜け出しました。 プロジェクトの開発者は、顧客の流動性から利益を得るために流動性プールを枯渇させます。

h. 規制リスク

投資家を保護し、マネーロンダリングなどの金融犯罪を防止するために、従来の金融業界は広範囲に規制されています。 対照的に、Defiは完全に規制されていません。 厳格な規制の取り締まりは、間違いなくまだ新興のサブセクターに害を及ぼすでしょう。

私。 集中リスク

一部の DeFi アプリケーションとエコシステムは、他のものより集中化されています。 たとえば、いくつかのプロトコルには、開発者がプロジェクトを広範囲に制御できるようにするマスター キーやその他の機能があります。 これらの追加は、プロトコル ユーザーを保護するように設計されています。 ただし、規制当局が十分な圧力をかけた場合、プロジェクトを完全に停止するために使用することもできます。

j. ボラティリティ

最も価値のある DeFi コインでさえ、頻繁に変動します。 予想外の価格変動は、DeFi 消費者に深刻な損失をもたらす可能性があります。

よく知られた DeFi プラットフォーム

DeFiの動きが始まった明確な日時はありませんが、2017年のCompound Financeなどの特定のプラットフォームは、DeFiを世間の注目の最前線に押し上げる上で重要な役割を果たしたと考えられます. これらのよく知られた分散型アプリケーションには、次のものがあります。

1.複合金融

コンパウンドによって示されているように、分散型金融の最初の効果的な使用例の 1 つは、仮想通貨の貸し借りのためのプラットフォームの作成でした。 分散型アプリケーション (dApp) コンパウンドは、スマート コントラクトを使用して借り手と貸し手を一致させます。 顧客は、預け入れた担保に対して借りることができます。

2.メーカーDAO

MakerDAO は、ネイティブのステーブルコイン DAI が 1:1 の比率で米ドルの価値に結び付けられ、担保としてイーサリアムベースの資産によって支えられているステーブルコインのプラットフォームです。 Maker プロトコルでサポートされている 2 番目のトークンである MKR の所有者には、プラットフォームのガバナンスに参加する権限が与えられます。

3.ユニスワップ

ウォレットをプラットフォームにリンクするだけで、有名な分散型取引所 (DEX) である Uniswap で暗号通貨取引を行うことができます。 AMM としても知られる自動化されたマーケット メーカーが、追加機能としてプラットフォームに含まれています。 このタイプのマーケットメーカーは、従来の取引所の場合のように、オーダーブックではなくアルゴリズムを使用して資産の価格を設定します。 さらに、Uniswap プラットフォームで流動性プロバイダーになる機会があります。これにより、プラットフォームの流動性プールに資産を貸し出し、取引所が獲得した手数料の一部の形でリターンを得ることができます。 取引は、現在の市場価格に近い自動マーケット メイキングとして知られる革新的な方法を使用して、Uniswap によって自動的に決済されます。 どのユーザーも、取引に加えて、仮想通貨を Uniswap コントラクトに提供し、交換手数料の一部を受け取ることで、流動性プロバイダーになることができます。 これは取引に加えてです。 このプラクティスの用語は「プーリング」です。

4. オーガー

この特定の分散型アプリケーション (dApp) は、料金と引き換えに、Augur として知られる分散型予測市場の背後にある特定のイベント固有のプロトコルの結果にユーザーが賭けることを可能にする予測市場です。 イベントの結果について、Augur で投票できます。 ただし、そのためには、まず投票に値を割り当てて「ゲームにスキンを入れる」必要があります。 Augur や Guesser などの予測市場システムはまだ初期段階にありますが、ユーザーが多数の人々の集合知を利用することで予測能力を向上させることができる未来を垣間見ることができます。

5.合成

Synthetix は分散型アプリケーション (dApp) であり、ユーザーは現実世界の資産と暗号通貨資産の両方の合成レプリカを構築できます。 これらの合成資産を生成するには、担保を Synthetix スマート コントラクトに配置する必要があります。

6.チェーンリンク

オンデマンドで、このノードの分散オラクル ネットワークは、ブロックチェーン以外のソースから得られた情報でスマート コントラクトに応答します。

Defi vs 従来の金融: どちらが際立っていますか?

CeFiはDeFiに劣るものではなく、優れているものでもありません。 あなたの欲求とニーズは、それがあなたに合っているかどうかを決定します。 CeFi の取り決めでコントロールの一部を放棄する代わりに、通常、より堅牢な保証を受け取り、資産とトランザクションを管理する責任の一部を軽減します。

| 分散型金融 | 集中金融 |

|---|---|

| ユーザーの資金や資産に対して、いかなる権限も管理も行いません。 | ユーザーの財政または資産に対する権力を持っています。 |

| スマート コントラクトを使用することで高度に自動化されており、独立したプラットフォームとして機能することができます。 | これは、機関のトップ管理者によって監督されています。 |

| 稼いだお金に対するリターンが低い。 | 資産で行われた預金のより高い収益率を提供します |

| ローンを取得するための簡単なプロセスを提供します。 | ローンの資格を得るには、ユーザーはローンの資格を得るために完全な識別情報をプラットフォームに提供する必要があります。 |

それは決して他人に依存するものではありません。 | プラットフォームの管理者として総称される人々の集合体は、プラットフォーム自体の代理として機能します。 |

1.管理

従来のお金とは対照的に、分散型金融を使用するアプリは、金融機関やその担当者によって管理されていません。 代わりに、規制は「スマート コントラクト」とも呼ばれるコンピューター プログラムに成文化されます。 スマート コントラクトは、ブロックチェーンに保存され、所定の一連の状況が満たされた後に自動的に条件を実行するように設計されたコンピューター プログラムです。 スマート コントラクトがブロックチェーンに追加されると、DeFi アプリは、人間の支援をほとんど、またはまったく必要とせずに自律的に動作できるようになります。 ただし、実際には、開発者は通常、バグ修正とアップグレードを行って DApps を維持する責任があります。 これは、業務を遂行するためにかなりの人間の関与を必要とする従来の財務処理方法とはまったく対照的です。

2. 透明なコーディング

ブロックチェーンに保存されているコードは公開されているため、誰でも監査を実行できます。 誰でもスマートコントラクトの機能を理解し、そこにある問題を検出できるという事実の結果として、ユーザーとの間でより高いレベルの信頼が築かれます。 トランザクションは、ブロックチェーン自体と同様に、誰でもアクセスできる公開記録です。 取引プロセスでは仮名が使用されるため、取引を行っている人物の真の身元に関する情報を収集することはできません。 対照的に、従来の銀行システムでは、顧客は金融商品の開発や維持について発言権を持っていません。 これは、顧客がお金の管理方法について発言権がないことを意味します。

3.アクセシビリティ

従来の金融商品のアクセシビリティは、金融機関によって異なります。 一般に、現地の取引は、多くの課題を提示する外国の取引よりもはるかに簡単に完了できます。 たとえば、米国に住んでいて、デンマークの人に送金したい場合は、ほぼ確実にサードパーティのサービスを使用する必要があり、取引と通貨換算の両方にお金がかかります.

DeFiは最初から世界規模でアクセスできるようにゼロから構築されているため、どこにいても同じサービスにアクセスできます. DeFi アプリの大部分は、インターネットに接続していれば誰でも利用できます。 ただし、特定の地域の規制が適用される場合があります。

4.無許可

使用または構築するためにアクセス許可を必要としないアプリは、パーミッションレスと呼ばれます。 これは、誰でもこれらのアプリを使用または作成できることを意味します。 多数のゲートキーパーと広範なフォームを含むアカウントのサインアップ要件がある従来の金融システムも、これによって矛盾しています。 ユーザーは、DeFi を使用している場合、暗号通貨ウォレットを使用してスマート コントラクトと直接対話できます。

5. ユーザーエクスペリエンス

銀行のモバイル アプリのユーザー インターフェイスが気に入らない場合、唯一の現実的な選択肢は、カスタマー ケアに苦情を伝えるか、銀行を移動することです。 それについて他にできることはあまりありません。 一方、DeFi アプリのユーザー インターフェイスが気に入らない場合は、サードパーティのインターフェイスを使用したり、プログラムを開発したりすることもできます。

NFT、メタバース、DeFi

NFT とも呼ばれる代替不可能なトークンは、ゲーム、デジタル アート、さらには仮想不動産など、さまざまな目的に使用できます。 DeFi エコシステム内では、ERC-721 および ERC-1155 トークン標準を利用することで、あらゆるものを独自のデジタル資産として表すことができます。 これに加えて、Web3 メタバースには興味深いアプリケーションがあり、GameFi およびプレイ トゥ エーン (P2E) エクスペリエンスに統合できます。 Moralis などのプラットフォームを使用すると、プレイして稼ぐゲームを比較的簡単に構築できるようになりました。 これらのタイプのゲームには経済的および金融的要素があり、それらで獲得したトークンは暗号通貨取引所で取引できます。

MetaMask のような Web3 ウォレットは、分散型金融システムとメタバースの両方で重要な役割を果たしています。 誰もが Web3 アドレスを生成し、これらの分散型ウォレットを使用して自分自身を認証できるため、ブロックチェーン ゲームや DeFi dapp に参加できます。 さらに、Web3 ウォレットで KYC を使用するための要件はありません。 さらに、取引を完了するために、お客様に個人情報を要求することはありません。 その結果、DeFi の重要な要素であるユーザーのプライバシーを保護します。 さらに、ブロックチェーンの相互運用性のおかげで、すべてが Web3 にスムーズに統合されます。 スマート コントラクト、DeFi dapps の開発プロセス、NFT とメタバースが DeFi で果たす機能について簡単に説明した後、「DeFi とは何か」という質問の探求を続ける時が来ました。 利用可能なさまざまな種類のDeFiアプリケーションとコンポーネントを見てください。

DeFiの将来の例

分散型金融 (DeFi) は急速な変革を遂げているエコシステムであり、従来の金融業界が提供するものとは大きく異なるものに進化する可能性を秘めています。 以下は、DeFi の主な使用例の一部です。

を。 分散型取引所 (DEX)

中央集権化されていない取引所は、分散型金融の重要な要素です。 暗号トレーダーが資金の管理をカストディアンや仲介者に引き渡すことなく直接取引を実行できるピアツーピア市場は、分散型取引所 (DEX) と呼ばれます。 代わりに、スマートコントラクトとも呼ばれるデジタルコントラクトを利用することで、取引が容易になります。 取引の監視と承認を担当するあらゆる種類の中央集権的な機関を排除したことが、これらの取引所の開発の動機でした。 これにより、ユーザーは互いに直接暗号通貨を売買できるようになります。 さらに、それらは多くの場合非管理的です。つまり、ユーザーは自分のウォレットに関連付けられた秘密鍵を完全に制御できます。 2014 年に開始された NXT は、最初の分散型取引所でした。 それにもかかわらず、それ以来、多数の他のライバル DEX が形成されました。 他の多くのプロジェクトでは、Uniswap のソフトウェアを活用して、独自の分散型取引所を開発しています。 Uniswap は、最も有名な DEX の 1 つです。 DyDx は、2022 年 3 月の時点で最も多くのトランザクションを処理したデジタル資産取引所 (DEX) でした。

b. 分散型マーケットプレイス

分散型市場は、第三者が仲介する必要なく、個人がデジタル資産を購入、販売、投資できる仮想の場所です。 これらの市場は世界中の参加者に開放されており、取引プロセスに第三者は関与しません。 分散型市場は、NFT (非代替トークン) を含む取引が行われる場所です。 NFTマーケットプレイスは、有形または無形のユニークな商品の所有権を表すトークンを保存、表示、購入、販売、および生成する機能をデジタルコレクターに提供するオンラインプラットフォームです。 NFTマーケットプレイスに参加するには、すでに資金が投入された暗号ウォレットとユーザーアカウントが必要です. NFT の使用がより広まるにつれて、より多くの分散型マーケットプレイスもオンラインになります。 OpenSea は、最も有名なオンライン マーケットプレイスの 1 つであるだけでなく、取引量の点で最も成功しているオンライン マーケットプレイスでもあります。 Rarible、SuperRare、および分散型マーケットプレイスとコミュニティのネットワークである District0x は、他の人気のあるプラットフォームの例です。

c. アグリゲータ

現在、分散型金融は、イーサリアムやバイナンス スマート チェーンなど、さまざまなブロックチェーンに分散されています。 すべてのブロックチェーンは、専門的で区分化された金融システムで構成される独自の独立したエコシステムとして機能します。 ここで、分散型アグリゲーターの出番です。 さまざまな取引所からの取引を 1 つの場所に集約し、消費者の時間を節約すると同時に、取引所の全体的な効率を高め、より良い取引を可能にします。 1inch は、おそらく最も知名度の高いアグリゲーターです。 それに加えて、0xによるParaSwapとMatchaもあります。

d. 貸し借り

分散型金融の最も一般的な用途には、貸付と借入があります。 現在、多数のオープン レンディング プラットフォームが利用可能であり、それぞれのプラットフォームでは、利子の支払いと引き換えにデジタル資産を他のユーザーに貸与したり、利子の支払いと引き換えに他のユーザーからデジタル資産を借りたりすることができます。

e. イールドファーミングと流動性プロバイダー

「イールドファーミング」という用語は、スマートコントラクトの条件に従って分散されることが多い報酬と引き換えにデジタル資産を一時的に確保するプロセスを指します。 ユーザーは、イールド ファーミング イニシアチブに関しては、ほとんどの状況で、AAVE などの特定の取引所で流動性を提供した結果として取得したプロバイダー トークンをステークする必要があります。 その後、新しい種類のトークンが生成され、使用したり、他の商品と交換したりできます。 スマート コントラクトに欠陥があると、イールド ファームでロックされた資産が失われることがあるため、このユース ケースはリスクが高く、潜在的な利益も大きいと考えられます。

f. ステーブルコインとシンセティックス

ステーブルコインは、DeFi 業界でますます重要なデジタル資産になりつつあります。 価格の変動性を減らし、価格の安定性を維持するために、一部の暗号通貨は、その価値が別の資産の価値にリンクされています。 それらは、米ドルなどの法定通貨や金などの他の資産に頻繁にリンクされています。 これらのコインは、価格の安定性とより迅速な送金の可能性から、貸し手、借り手、トレーダー、および流動性プロバイダーの間で人気があります。 これは、価格の安定性を提供するというコインの特性によるものです。

ステーブルコインは、合成資産発行のサブカテゴリにさらに分類できます。 これは、DeFi が検討するのが最も難しいアプリケーションの 1 つです。 他の何かの品質を模倣するデジタル資産トークンを作成するプロセスは、合成資産の発行として知られています。 このプロセスは、ステーブルコインが通貨や資産の価値によく似ているのと似ています。 これらの合成資産は、貴金属からデジタル資産、株式やデリバティブ、さらには不動産などの実世界の資産まで、あらゆるものを表すことができます。 さらに、それらは購入、販売、または取引することができ、消費者は以前は非流動的または取得が困難であった資産にアクセスできます。

DeFi は世界中で伝統的な金融に追いつくことができるでしょうか?

ドージコインでコーラを買って、柴犬で大学の学費を払えるようになるのだろうか? 多分。 (実際、ドージコインを使用してテスラを購入できます。)エルサルバドルやフィリピンなどの特定の国では、仮想通貨はすでに主流の地位を獲得しています。 ただし、DeFi が従来の金融と競合できるようになるまでには、かなりの距離があります。 「分散型金融の現在のインフラストラクチャにより、可能なことの初期調査と発見が大幅に可能になりましたが、その可能性を完全に実現するにはまだ長い道のりです」とチェン氏は付け加えました。 まず第一に、市場は過度に不安定です。 暗号通貨の価値が日々変動する可能性がある場合、Tesla と SpaceX を除いて、ほとんどの企業はそれを主要な支払い手段として受け入れません。

ルナの崩壊などの事件を受けて、どのコインに投資すべきかについて、人々はかなりの懐疑論を展開し始めています。 最終的に、ほこりは落ち着き、どのコインが残るかが明らかになります。 ただし、DeFiの成熟に役立つ可能性のある開発がいくつかあります. DeFi が広く受け入れられるようになるには、クライアントのセキュリティをより重視する必要があります。 Apple がそのストアでアプリケーションを審査する方法と同様に、dApps を承認する DAO の開発。 これにより、詐欺的な企業で投資家をだまそうとする悪意のある人物の数が減少します。 さらに、DeFi レンディング アプリケーションは、リスクをより適切に評価できる必要があります。 現在、ユーザーは別の仮想通貨で 50 ドルを借りるために 100 ドルをイーサに預ける必要があるかもしれませんが、これは非効率的です。 解決策の 1 つは、個人の他のウォレットをリンクして、より正確に財務リスクを測定できるプログラムです。 これにより、彼らは不十分な担保でローンを処理できるようになります。

最も可能性の高い未来は、一部のDeFiサービスが従来の資金調達と組み合わされる、ある種のハイブリッド金融を特徴とするでしょう。 すでに、ユーザーが退職金や貯蓄口座の一部をデジタル通貨に投資できるようにするソリューションが導入されています。 DeFiが一時的なトレンドであると信じているか、その革命的な可能性を信じているかに関係なく、DeFiが何であるかを理解することは価値があります.

DeFiでどのようにお金を稼ぎますか?

DeFi を通じて受動的収入を得る最も簡単な方法は、仮想通貨をプラットフォームまたはプロトコルに入金することです。 これにより、投資に対するリターンを得ることができます。

同じトークンのより多くのコピーと引き換えにトークンをスマート コントラクトにロックする手法は、ステーキングと呼ばれます。 イールド ファーミングの実践は、同じトークンの追加インスタンスまたはまったく新しいトークンで自分に報酬を与えることができるもう 1 つの方法です。

あなたの最初の仕事は、法定通貨の入り口を利用して暗号通貨を購入することです (つまり、現金を使用して暗号通貨を購入します)。 ただし、暗号通貨の購入を続行する前に、DeFi の大部分は Ethereum ブロックチェーン上に構築されているため、BTC はほとんど受け入れられないことに注意してください。 これは、行く前に頭に入れておきたいことです。

DeFiに投資しても安全ですか?

一般に、トークンの時価総額が平均よりも低い場合、トークンへの投資にはより高いレベルのリスクがあります。 したがって、資産をコミットする前に、トークンの流動性を調査する必要があります。 投資を行う前に、Defi プロトコルの存続期間と、合計でどれくらいの金額が入金されているかを確認する必要があります。

会社の Web サイトをチェックして、会社が直面しているリスクを軽減するために合理的であると考えられる何らかの取り組みを行っているかどうかを判断できます。 また、インターネット上でハッキングされているプロトコルに関するニュース項目と、再発を防ぐための予防策を探すこともできます。

プロトコルにお金を投資する前に、リスクのない分散型金融プロトコルは存在しないことを理解することが重要です。 それでも、ここで説明した要素は、正確なリスク評価を実行するのに役立ちます。

DeFiの未来

同社は仲介者の必要性を排除し、バスケットボールのハイライトを金銭的価値のあるデジタル資産に変換することを計画しているため、DeFi の将来は有望に見えます。 DeFi の研究開発グループである IOTA Foundation の財務関係責任者である Dan Simerman などの多くの人々は、DeFi の可能性と可能性は非常に広大であると信じています。 これは、DeFiがまだ初期段階にあるにもかかわらずです。

人類の文明が始まって以来、常に何らかの種類の通貨システムまたは金融システムが使用されてきました。 暗号通貨は、デジタル アバターの最新版にすぎません。 今後数年間で、法定通貨システムで現在利用可能なすべての金融サービスが、暗号通貨エコシステム専用に再設計される可能性があります。 暗号通貨については、資産の発行と交換のための市場がすでに機能しています。 借りる; 貸与; 親権; および派生物。 私は今どうすればいい?

初期の分散型金融アプリケーション (dapps) では、安全対策として担保が非常に重視されています。 別の言い方をすれば、追加の暗号通貨を借りるためには、すでにいくつかの所有者であり、いくつかを担保として使用できる必要があります. SSN や FICO スコアが現在どのように機能しているかと非常によく似た方法で、借り手が信用を確立し、お金を借りる能力を高めることができるように、より伝統的な形式の無担保借入および貸付は、将来的には ID システムに依存する必要があります。 一方、分散型 ID は、現在使用されている ID およびクレジット システムとは対照的に、ユーザーのプライバシーを保護しながらユビキタスである必要があります。

また、保険の分野でもイノベーションが見られます。 DeFi ローンの現在の市場のかなりの部分が過剰に担保されています (つまり、ローンは、準備金として保有される資産の寛大なクッションのため、本質的に安全に見えます)。 しかし、DeFi のブラック スワンはスマート コントラクトの脆弱性です。 ハッカーが分散型アプリケーション (dapp) のオープン ソース コードの欠陥を発見して悪用した場合、ハッカーが数百万ドル相当の価値を一掃するのに少し時間がかかります。 Nexus Mutual などのチームは、スマート コントラクト攻撃が発生した場合にユーザーを以前の財務状態に戻す分散型保険を開発しています。

ユーザー エクスペリエンスの向上は、私たちが観察しているもう 1 つの傾向です。 分散型アプリケーション (dapps) の最初の波は、ブロックチェーン技術の愛好家によって、他のブロックチェーン技術の愛好家のために開発されました。 これらのdappsの使用は、DeFiの魅力的な新しい可能性を提示する素晴らしい仕事をしたという事実にもかかわらず、何かが望まれていました. DeFiアプリの最新版は、より多くの人々がオープンファイナンスにアクセスできるようにするために、デザインと使いやすさに重点を置いています.

それほど遠くない将来、暗号通貨ウォレットは、今日のインターネット ブラウザと同じ機能、つまり、ユーザーが世界中の最新のニュースや情報にアクセスできるポータルとして機能するようになると予想しています。 所有している資産だけでなく、ローン、プール、保険契約などのさまざまなオープン ファイナンス プロトコルにロックされている資産の量を表示するダッシュボードにアクセスできることを想像してみてください。

DeFiエコシステム全体は、ガバナンスと意思決定プロセスの分散化の方向性を示す行動を示しています。 DeFi には「分散型」という言葉が登場しますが、現在存在する多くのプロジェクトは、dapps を無効化または削除するために使用できるマスター キーを開発者に提供しています。 これは、システムを簡単にアップグレードできるようにし、コーディングに欠陥があった場合に緊急遮断弁を提供できるようにするために行われました。 一方、コードがより精査され、テストされると、エンジニアはこれらのバックドア スイッチを削除すると予想されます。 DeFiコミュニティは、利害関係者に意思決定に投票する機会を与える最も効果的な手段を決定するための実験を行っています。 これらの方法の 1 つは、ブロックチェーン ベースの分散型自律組織 (DAO) の利用です。

暗号通貨はお金をオンラインにもたらしており、その結果、お金の有用性に関して実現可能な能力が飛躍的に向上しています。 この魅惑的なイベントは、開かれた金融システムの中で行われています。 これは、まったく新しい産業の誕生と成長を目の当たりにするまたとない機会です。 当初、ブロックチェーンと暗号通貨の分野は、現代の金融サービス ビジネスに追いつく必要があります。 しかし、金融サービスを構築する権限が民主化され、コードを書ける人なら誰にでも与えられるようになると、どのようなイノベーションが起こるか想像することさえ困難です。 これは、将来のある時点で発生します。

DeFi開発者はどこにいますか?

DeFi ニッチと Web3 ニッチはどちらも一般的にはまだ始まったばかりであるため、希望する方法でプロジェクトを実装するための適切なビジネスを見つけるのは難しい場合があります。 分散型フィンテックの分野では、現在、DeFi 開発サービスを提供するアウトソーシング企業が世界中に数千とまではいかなくても数百あります。 ただし、これらの企業の数を、従来の Web2 ソフトウェアに取り組んでいる開発者の数と比較すると、それほど多くはありません。 さらに、提供されるサービスの品質に問題がある可能性があります。

ただし、専門的な知識と能力を備えた開発者のチーム全体を採用することは、費用のかかる作業になる可能性があります。 したがって、すべての要求を満たし、必要に応じて最良の代替手段を提供するアウトソーシング会社を採用することは、依然として最大のアプローチと見なされています. これは、そのような会社がクライアントのすべてのニーズを満たすためです。 Emizentech には、DeFi に特化した開発会社になる能力があります。

よくある質問

- 分散型金融は何をしますか?

すべての金融取引から第三者を排除することが Defi の目標です。

- ビットコインは分散型金融ですか?

暗号通貨ビットコインは. Defiはそのエコシステムでビットコインを利用するように構築されているため、ビットコインはDefiではなく、そのコンポーネントです。

- Defiの安全性は?

ここで説明したブロックチェーン技術とスマート コントラクトは、Defi の基盤です。 簡単に言えば、スマート コントラクトは、ブロックチェーンに保存され、所定の時間に起動されるコンピューター プログラムです。 DeFi Llama は、DeFi エコシステムにロックされた価値全体が 2021 年末までに 10 億ドルに達すると見積もっています。

- Defiへの投資は安全ですか?

DeFiはまだ初期段階にあり、まだ多くの理論と実験が行われているため、資金の一部をDeFiアプリケーションに投資しても、投資戦略全体に悪影響を与えることはありません.

あなたも読みたいかもしれません

- Dave のようなアプリを開発するには?

- NFTクラウドの立ち上げにより、SalesforceがNFTメタバースに進出

- Flipkart は Nothing to Roll Out と提携し、FireDrops で史上初の NFT ドロップを展開しました!

- Metaverse はまもなく e コマースを変革します