私たちのマーケティングの秘密へのトータルアクセスを購読する

公開: 2021-12-01フリーランスは、マーケターにとってますます実行可能なキャリアパスになっています。 2021年には、マーケターの60%が転職を希望し、多くの人が柔軟なフリーランス生活を模索していました。

あなたがフリーランサーになるとき、あなたはあなた自身の上司であることのすべての利益を受け取ります、しかしあなたはまた税の季節が来るときビジネスオーナーの責任を引き受けなければなりません。

それは初心者にとって恐ろしいかもしれません...

良いニュースは、フリーランスビジネスに最適な税務プロセスを見つけるのに役立つリソースがたくさんあることです。

そして、それは価値があります、ベイリー!

以下では、公認会計士と長年のフリーランサーを含む3人の専門家に、フリーランス税の基本を分析し、新規および確立されたフリーランサーに税務シーズンのヒントを提供するよう依頼しました。

専門家

- Rakesh Parikh 、公認会計士、One CapitalFinancialAdvisorsのディレクター

- DigitalDrewSEMの創設者兼CEOであるDrewBlumenthal

- Andi Smiles 、コレクティブおよびスモールビジネスファイナンシャルコンサルタントのコンテンツ責任者

フリーランス税がW-2従業員のようではない3つの理由

フリーランス税がフルタイムの従業員のものと異なる主な理由:あなたは技術的に自営業です。

「あなたが請負業者として誰かのために働いているなら、あなたは彼らの従業員ではありません」とスマイルズはマーケターハイアに語った。 「あなたは彼らのビジネスにある種のサービスを提供します。」

自営業者としての申告税を従業員としての申告と異なるものにする主な要因は3つあります。

- 所得税と自営業税は自己負担で支払う必要があります

- あなたはあなたの総収入からあなたの事業費を差し引くことができます

- 四半期ごとに推定税額を支払います

フリーランサーは、ポケットからより多くの税金を支払わなければなりません。

フリーランサーは、収入と自営業の2種類の税金を負担します。

- 所得税:あなたの所得税率はあなたの税率によって異なります。

- 自営業税: 2021年の自営業税率は一律15.3%で、社会保障税とメディケア税を処理します。

従来の従業員もこれらの税金を支払いますが、雇用主は給与から自動的に税金を差し引きます。社会保障、メディケア、FICAは項目別の給与明細に表示されますが、自営業税はこれらすべての税金を1つにまとめます。 。

フリーランサーはより多くの税額控除を受けます。

フリーランスの税額控除に関しては、「あなたはあなたがどれだけ稼いでいるのかだけでなく、あなたがどれだけ使っているのかも知る必要があります」とスマイルズは言いました。 「これらの費用はあなたの税額控除になります。 従業員はそれを持っていません。」

次の費用に費やしたお金はすべて控除としてカウントできます。

- 自営業税

- ホームオフィスの更新

- 健康保険

- 出張旅行

税額控除については、以下のFAQセクションで詳しく説明します。

フリーランサーは四半期ごとの税金を支払う必要があります。

自営業の場合は、四半期ごとの納税も計画する必要があります。

IRSは、中小企業(フリーランサーと独立請負業者を含む)が年間1,000ドル以上の税金を支払うことを期待している場合、四半期ごとに見積もられた納税を行うことを要求しています。 州によっては、四半期ごとの州税の見積もりも支払う必要がある場合があります。詳細については、以下をご覧ください。

これらの推定支払い額は、4月15日に支払われるフリーランサーの年間税額に充てられます。

従来のW-2従業員はこれらを支払いません。代わりに、雇用主は税金を差し控えて請求書を支払います。

6つのステップでフリーランサーとして税金を申告する方法

あなたが自営業者として税金を申告するとき、IRSはあなたを中小企業と見なします。 つまり、課税所得は、総所得から事業費を差し引いたものになります。

[課税所得]=[総所得]-[事業費]

すべての収入と支出を追跡して分類することは、最初は混乱する可能性がありますが、自営業者としての確定申告の手順を詳しく説明します。 次に、フリーランス税に関する最も一般的な質問のいくつかについて、専門家が何を言わなければならなかったかを見ていきます。

始める前に、関連する税務フォームの簡単な用語集:

- 1099-MISC:クライアントから得られる収入の文書化

- 1040:自営業者であるかどうかに関係なく、納税日に提出する個別の納税申告書

- スケジュールC:年間のフリーランス事業の利益(または損失)を合計する個人の確定申告の一部

- スケジュールSE:あなたが借りている自営業税の額を計算するあなたの個人の納税申告書の一部

1.四半期ごとに見積もられた税金を支払います(該当する場合)。

IRSは、前述のように、税の日に少なくとも1,000ドルの連邦税を支払うことを期待しているフリーランサーに四半期ごとの推定納税を要求しています。

(州には、四半期ごとの納税について独自のしきい値があります。たとえば、ミネソタ州では、州税で500ドル以上の借金があると予想される場合は、四半期ごとの税金を支払う必要があります。)

毎年、四半期ごとの納税は次の日に支払われる必要があります。

- Q1 —4月15日[W-2従業員の税の日も]

- Q2 —6月15日

- Q3 —9月15日

- Q4 —翌年の1月15日

四半期ごとの納税期限が近づくと、連邦税と州税の見積もりを計算するのに役立つ会計士を見つけることができます。

IRSフォーム1040-ESは、連邦政府の推定納税額を計算するのに役立ちます。これは、郵送またはオンラインで支払うことができます。

以下の残りの手順では、年次確定申告の提出について説明します。

2.1099-MISCフォームを収集します。

フリーランスの仕事に対して年間600ドル以上を支払うクライアントは、支払った金額を記載した1099-MISC税務フォームを送信する必要があります。

PayPal、Square、Stripeなどのプロバイダーを通じて600ドルを超える支払いを受け入れる場合、これらのプラットフォームでも1099-Kが作成されるとSmiles氏は説明します。 通常、これらのフォームはマーチャントダッシュボードで検索してダウンロードできます。

総所得の計算に役立てるために、課税年度から1099MISCフォームをすべて収集します。

キーワード:ヘルプ。 クライアントが1099フォームを送信しなかった場合でも、獲得したすべての収入を追跡して報告する必要があります。

3.スケジュールCを使用して、純利益を見つけます。

税金を申告する前に、純所得を決定する必要があります。 これは、スケジュールCを使用して行うことができます。これにより、総所得の集計、費用の合計、および純課税所得の計算について説明します。

4.自営業の収入と税金を計算します。

スケジュールCからの純利益(または損失)の計算を使用して、自営業税を提供するスケジュールSEフォームに記入します。

5.所得税を計算します。

残りのIRSフォーム1040に記入し、総所得を使用して個人所得税のブラケットと請求書を計算します。

6.連邦税、州税、地方税を申告します。

連邦、州、および地方の納税申告書を、税務ソフトウェアを介して、または会計士の助けを借りて、直接IRSに提出します。

フリーランス税に関する9つのFAQ、回答

フリーランスの税金は、プロにとってさえ混乱を招く可能性があります。

スマイルズが簿記係として始めたとき、彼女は税の日の前日まで自営業の税金を延期し、それから急いで、最も影響力のある控除をスキップしました。

準備が鍵です。 適切な情報があれば、ファイリングを容易にする方法で、年間を通じて財務を追跡できます。

ここでは、新規および潜在的なフリーランサーが税務シーズンの準備、税の申告、および税務専門家との提携に関して持つ最も一般的な質問のいくつかを取り上げます。

1.税金のためにいくら取っておかなければなりませんか?

フリーランサーとして税務シーズンに備えるための最善の方法は、いくら稼いでいても、税収の4分の1から3分の1を確保することです。

「あなたがフリーランスに不慣れで、あなたが月に200ドルを稼いでいるなら、あなたはまだ税金のために毎月貯金する習慣に入ることができます」とスマイルズは言いました。 「一般的な経験則は、税金の純収入の25%から30%です。」

「一般的な経験則では、税金の純収入の25%から30%を[節約]します。」

2.四半期ごとの支払いを見積もる必要がありますか?

おそらく。 純収入に1,000ドル以上の借金があると予想される場合は、四半期ごとに推定納税を行う必要があります。そうでない場合でも、入金するのは良い習慣です。

「たとえそれが最小限の金額であっても、四半期ごとの税金を支払うことをお勧めします」とパリクは言いました。

3.フリーランスの収入のために別の銀行口座を取得する必要がありますか?

一般的に、はい。 あなたのビジネスと個人の金融口座を分離することはあなたの総収入と支出を計算することをはるかに簡単にします。

「私はビジネス当座預金口座を持っており、次に個人当座預金口座を持っています。 私の[クライアント]の支払いはすべて、個人のアカウントではなく、自動的に私のビジネスアカウントに送金されます」とBlumenthal氏は述べています。

Blumenthalはまた、あなたの費用のためにビジネスクレジットカードを取得することをお勧めします。これにより、控除額の計算が簡単になり、ビジネス報酬を利用できるようになります。

4.公認会計士のような税務専門家を雇うのは賢明ですか?

あなたが会計が好きなら、あなたはあなた自身でファイリングを扱うことができるかもしれません。 しかし、ほとんどのフリーランサーにとって、自営業者の税法をナビゲートするのを手伝ってくれる人を雇う価値があります。

「私には簿記係と会計士がいます」とBlumenthalは言いました。 「私はすべてのフリーランサーがそれを手に入れることを強くお勧めします。」

「私には簿記係と会計士がいます。 すべてのフリーランサーに1つもらうことを強くお勧めします。」

- 公認会計士(CPA)は、全体像の財務と税務アドバイスを支援します

- 簿記係はあなたのビジネスが利益を維持するのを助けるために毎月の財務記録を扱います

会計士または簿記係を雇うかどうかの決定もあなたの予算に依存しますが、幸いなことに、あなたが彼らに支払うお金は事業費として適格であるため、税控除の対象となります。

5. LLCの設立は税金に役立ちますか?

あなたのビジネスをLLCにすることは、主にあなた自身を合法的に保護することです。たとえば、あなたのビジネスが借金をしたり、訴えられたりした場合、あなたは個人的な責任を問われることはありません。 LLCを結成しても、税金に自動的に影響を与えることはありません。

ただし、LLCは新しい税オプションを開きます。 ほとんどのフリーランサーがそうであるように、個人事業主として課税されることもありますが、S法人として課税されることを選択することもできます。

S法人を設立する必要がありますか?

これはLLCが利用できる税申告ステータスであり、大幅な節税につながる可能性があります。

S法人として、あなたのビジネスは利益に対して連邦法人税や自営業税を支払う必要はありません。これはあなたの税額を下げることができます。

S Corpの設立には、いくらかの手間がかかります。 「追加の費用と追加の事務処理が伴う」給与の実行を開始する必要があります、とスマイルズは言いました。

例:月給の支払いを開始する必要があり、おそらく給与ソフトウェアに投資する必要があります。 また、S Corpの所有者として2つの納税申告書を提出する必要があります。SCorpの税金と、個人としての自分の税金です。

スマイルズ氏によると、S Corpのステータスは、フリーランサーにとっては仕事に値することが多い…

- 年間80,000ドル以上の利益を上げる

- 少なくとも今後3年間は、長期的にフリーランスを継続することを計画してください。

- 従業員を雇用することを自分で予測する

「あなたが「私は自分のビジネスに全力で取り組んでいる」のような人なら、それは驚くべきことです」とスマイルズは言いました。

「あなたが「私は自分のビジネスに全力で取り組んでいる」のような人なら、それは驚くべきことです。」

7.退職プランを設定する必要がありますか?

あなたが退職給付を提供する仕事の上にフリーランスであるならば、あなたは別の計画を立てる必要がないかもしれません。 しかし、フルタイムのフリーランサーは彼らの退職の必要性とオプションを考慮すべきです—そして多くはそうしません。

Pew Researchは、個人事業主の54%とフリーランサーの21%が職場の退職貯蓄口座を持っていなかったことを発見しました。

フリーランサーは、いわゆる自営業IRA、またはSEP IRAに貢献することができ、従来の401Kよりもはるかに高い貢献を可能にする、とParikh氏は述べています。

フリーランサーは、収入の最大25%、または2021年の場合は58,000ドル(どちらか低い方)をSEPIRAアカウントに寄付できます。

(従業員は2021年に401Kに最大19,500ドルしか寄付できませんでした。)

あなたがあなたのIRAに寄付するお金は収入として課税されません。 代わりに、退職時に口座を利用するときに課税されるため、通常は所得税率が低くなります。

8.どのような事業費を控除できますか?

IRSは、事業控除を「通常かつ必要な」費用として定義しています。

通常とは、費用が業界に共通であることを意味し、必要とは、費用がビジネスの成長に役立つことを意味します。

フリーランスのマーケティング担当者としての収入から差し引かれる一般的な費用は次のとおりです。

- 会計士や簿記係を含む法務および専門家の費用

- 従業員または独立請負業者を雇用する場合の契約労働または給与

- マーケティングスキルコースなどの教育

- ウェブサイト、ブランディングサービス、オンライン広告などの広告とプロモーション

- 税務署から1日以上出張

- クライアントとの夕食などのビジネスミール

- 健康保険料

- を含むホームオフィスの費用 メンテナンスと改善

ホームオフィスの控除は混乱を招く可能性がありますが、家にビジネス専用の部屋がある場合は、基本的に家賃、住宅ローン、リフォーム費用の一部を控除できます。

「それは平方フィートについてです」とスマイルズは説明しました。 「オフィススペースの平方フィートを取得し、それを自宅の平方フィートで割って、ビジネスに関連する住宅費の割合を求めます。」

「[自宅]のオフィススペースの平方フィートを取得し、それを自宅の平方フィートで割って、ビジネスに関連する住宅費の割合を求めます。」

事業費と個人経費のどちらに該当するかについて質問がある場合は、公認会計士に相談するか、事業費をより詳細に定義しているIRSPublication535を参照してください。

9.返金はありますか?

場合によります。 四半期ごとの推定納税額がその年の未払い額よりも高くなった場合は、払い戻しが行われます。

フリーランサーにとってはフルタイムの従業員ほど一般的ではありません—通常、雇用主は用心深いからです。

スマイルズ氏は、「雇用主が自動的にお金を引き出しているため、従業員は一年中税金を過払いしており、監査を受けたくないために過保護になっている」と説明した。

フリーランサーのための2つの優れた税務ソフトウェア

フリーランスの税金を支払うときは、年間を通じて事業の収入と支出を追跡する必要があります。 これが私たちの専門家があなたの財政を合理化しそして税の準備をより簡単にするために推薦する2つのフリーランサーツールです。

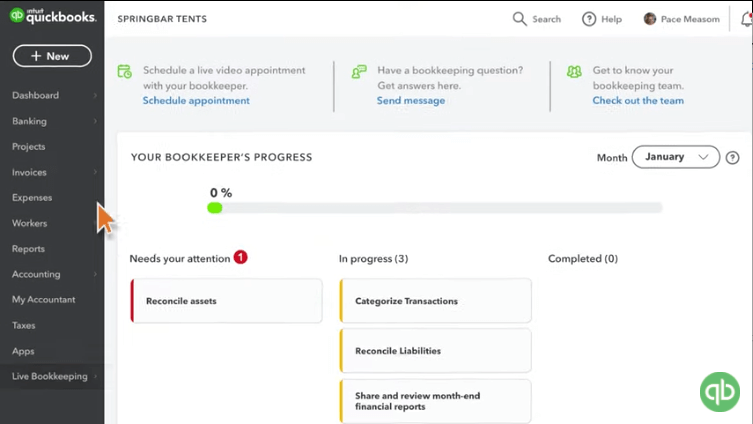

1.自営業のQuickBooks。

価格:月額4.50ドルから

QuickBooks Self-Employedは、フリーランサーや独立請負業者に最も広く使用されている税務アプリの1つです。 Intuit製で、一年中収入と支出を追跡でき、TurboTaxと統合されています。

税務専門家と協力している場合、QuickBooksは会計士の年末の貸借対照表と損益計算書を生成できます。

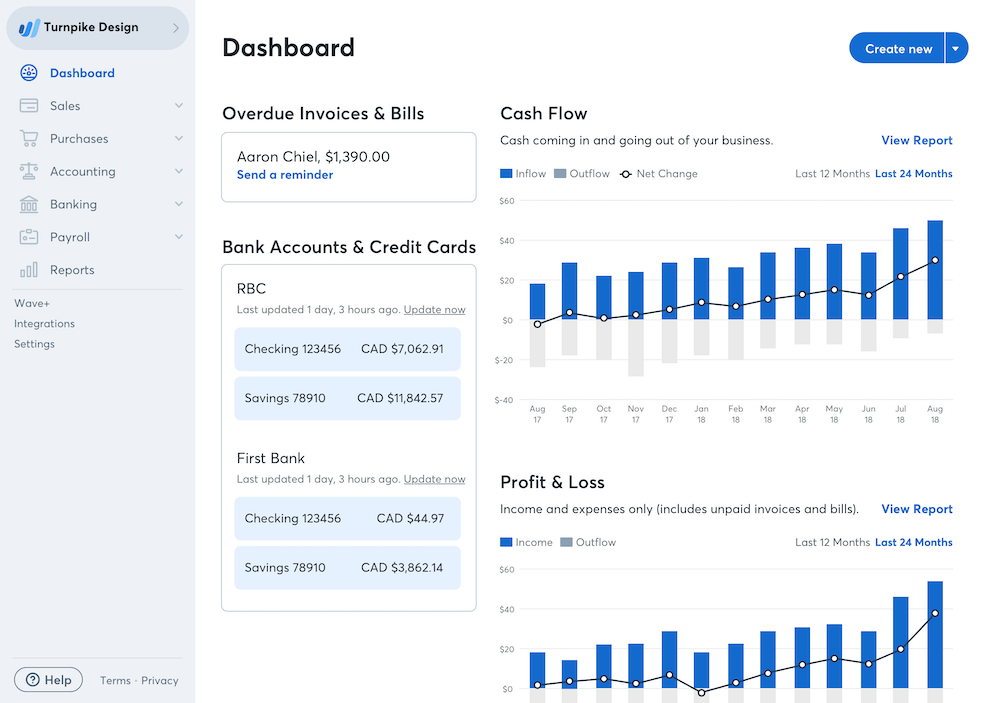

- 波

価格:無料

Waveの無料の会計ソフトウェアは、まだ予算に余裕がない場合に、簿記と経費記録のための会計士に優しいオプションです。

「それは単純化されたビジネス構造を持っている人々にとって良いことです」とスマイルズは言いました。

「それは単純化されたビジネス構造を持っている人々にとって良いことです。」

1つの重要な特典:銀行口座と同期して、取引が入ってくるとダウンロードできます。

フリーランスの税金があなたを脅迫させないでください

最初は、フリーランスの税金を取り入れることがたくさんあり、9-5の仕事がもう少し魅力的に見えるかもしれません。 しかし、昨年フリーランスを務めた5,600万人以上のアメリカ人は、それをすべて理解することが可能であることを示しています。

あなたがフリーランスのビジネスを構築するとき、それの税の部分はあなたがあなた自身の上司になることを妨げるいくつかの大きなハードルではなく、別の日常的な仕事になります。

飛躍する準備ができたら、今すぐMarketerHireでフリーランスに申し込んでください。