貸出の変化する状況: NBFCs は銀行に競争力を与えます

公開: 2018-06-26NBFCとフィンテックは、統合されたテクノロジーアプローチと優れた顧客サービスを活用して、貸出市場で銀行を追い詰めています

10 年前までは、ローンを組むのは面倒なプロセスでした。 借り手は、時間のかかる事務処理に巻き込まれ、信用力を証明しようとして、銀行に融資を求めるしかありませんでした。 ほとんどが人間の判断に依存していた信用の引受には時間がかかり、融資が承認されて処理されるまでに数週間から数か月かかることもありました。 ほとんどの銀行は、自身の CASA (当座預金口座) 保有者にのみローンを提供し、一部の銀行は、銀行に給与口座を持っている申請者のローンのみを承認しました。 貸し手が加盟店に直接支払い、EMI で返済される消費ローンは、ほとんど前代未聞でした。

インドのクレジット市場の観察者なら誰でも知っているように、Bajaj Finance に続いて、Tata Capital や Capital First などの他の機敏な貸し手が、この消費者貸付のモデルを覆し、銀行が永久に追いつく競争をリードしました。 1987 年に設立された Bajaj Finance は、7,350 万ドル (INR 500 Cr、2000 年の年間支出額) を超えました。 次の 6 年間で、同社は 1 億 4,700 万ドル (INR 1,000 Cr) に倍増しました。 2014 年までに、同社は運用資産が 29 億 5000 万ドル (INR 20,000 Cr) を超えたと主張しています。

これらのノンバンク金融会社 (NBFC) は、意欲的で有能な従業員のチームを配置し、消費者融資のためのメニュー主導のプロセスを作成しました。これにより、申請から与信決定までのタイムラグが数週間から数日、さらには数時間に短縮されました。 ほぼ一晩で、消費者金融 NBFC が誕生し、消費者金融革命がインドに到着しました。 しかし、融資プロセスは依然として人手を必要としていました。訓練を受けた営業担当者と信用担当者の軍隊は、プロセスの革新から生産性の向上をすべて絞り出すまで、手動プロセスを磨きました。

今日、デジタルに先導されて、さらに劇的なことがインドの消費者金融業界で起こっています。 消費者金融と中小企業金融における第 2 の革命がここにあります。 業界の人々にとって、新しいバズワードは、eKYC、eSign、eNACH、India Stack、API、および包括的な「フィンテック」です。 最初の革命が銀行融資の束縛から借り手を解放したのと同じように、CIBIL スコアが高い人が比較的迅速かつ手間のかからない方法でローンを利用できるようにすることで、この 2 番目の革命は迅速で手頃なクレジットを世界中にもたらします。伝統的に金融の扉が閉ざされていると感じていた人、つまり、クレジットを初めて利用する借り手(NTC)のカテゴリーです。

最初の革命で Bajaj Finance などの企業が有名になったように、この企業にも独自のチャンピオンがいます。イノベーションとテクノロジーを活用して消費者の借入体験を変革している企業です。 そのような企業の一部は、 Moneyview や IndiaLends などのフィンテックの新興企業であり、便利で直感的な Web およびアプリベースのインターフェイスを提供することで、新しい借り手をエコシステムに取り込むことに重点を置いています。

その他は、 DMI Finance、Capital Float、 LendingKart などの新時代の NBFC と、RBL などの厳選された銀行グループであり、引受にテクノロジー ファーストまたはテクノロジーのみのアプローチを採用し、バランスシート サポートを提供しています。フィンテック企業へ。 多くの場合、信用引受の遅延時間はわずか数秒にまで短縮され、借り手は銀行口座にお金が入っていることや、販売業者への支払いが数週間や数日ではなく、数時間や数分で行われていることを確認しています。

消費者金融: 銀行は NBFC-Fintech チームに追いつく

ここでも、大手銀行は、規模は小さいが機敏で革新的な競合他社に追いつこうとしています。 今回は、フィンテックプレーヤーと新しいテクノロジー主導のNBFCのタッグチームです。

たとえば、デリーに本拠を置く NBFC である DMI Finance は、40 を超えるフィンテック企業と提携して、さまざまな消費および個人ローン商品の記録上の貸し手として機能しています。 そのパートナーは、さまざまなカテゴリの借り手からのインド全土のローン需要を積極的に集めています。 バンガロールに本拠を置く Slicepay などの DMI のフィンテック パートナーの一部は学生と協力し、ZestMoney などは Flipkart や Amazon などの e コマース企業と協力しています。 他の一部の DMI パートナーは、旅行ポータルや中小企業と直接連携しています。 彼らはテクノロジーのみの精神をカスタマー エクスペリエンスにもたらし、そのほとんどはテクノロジー企業であるため、バランス シート パートナーを必要としています。 DMI などの NBFC は彼らの言語を話し、その結果、借り手はシームレスな体験を得ることができます。

テクノロジーに精通したミレニアル世代の人口と相まって、400mm スマートフォンは、これまでサービスが提供されていなかったか十分にサービスが提供されていなかった多数の製品を金融の主流にもたらし、これまでにない速度で流通ファネルを構築しています。 これらの新しい借り手は、古い世代の借り手とはまったく異なるエンゲージメントとフルフィルメントの経験を求めているため、これは銀行と従来の NBFC にとって本当に破壊的な瞬間です。 」

事務処理、ローンの制裁に関する不確実性、および制裁後の長い待機期間の不確実性。 これらのフィンテック スタートアップと NBFC は、機械学習技術とデータ分析を活用して借り手の信用力を評価し、API の力を利用してこれらの結果をほぼリアルタイムで提供しています。 彼らは、即時の与信決定、ほとんどまたはまったく事務処理、提供物の透明性、優れた顧客サービス (以前の経験からの大幅なアップグレード) を約束しており、実際にこの約束を果たしている会社もあります。 たとえば、DMI は 5 月に 24 人の専門家からなる小さな専任チームで 100,000 件以上のローンを処理したと報告されており、ローンの 90% 以上が 1 分以内に与信決定を受けています。

貸付市場における銀行のシェアは低下し、NBFC は前年比 28% という著しい成長を記録しました。 BCG のレポートによると、2014 年から 2017 年の間に、総融資に占める NBFC の割合は 21% から 44% に増加したと推定されましたが、公共部門の銀行では 49% から 28% に減少しました。

PWC による Fintech Trends Report — India 2017 によると、「オルタナティブ レンディングは、インドのフィンテック分野で 2 番目に資金が多く、最も急速に成長しているセグメントの 1 つです。」 2017 年の時点で、インドでは 225 を超えるオルタナティブ レンディング会社が設立されました。

オルタナティブ レンディング: すべての人のためのテクノロジーを活用したクレジット ソリューション

テクノロジーとイノベーション — データとデジタル テクノロジー、機械学習と AI を活用した信用格付けアルゴリズム、スマート UX を備えたモバイル アプリでのローンによって実現されるスムーズなプロセス — は、融資ソリューションを再定義しています。 これらのテクノロジーは、貸付プロセスの自動化から顧客へのパーソナライズされたリアルタイム サービスの拡張まで、貸付ソリューションの統合にも役立っています。 銀行が処理するのに 35 ~ 90 日かかっていたローンは、今では数分で処理できるようになり、それもスマートフォンをタップするだけで完了します。

このイノベーションの多くは、UPA 政府と NDA 政府の両方が擁護するインドのデジタル バックボーンである India Stack のレール上に構築されています。 Aadhaar 主導の eKYC により、新しいエコシステムは潜在的な借り手を数日ではなく数秒で検証できるようになりました。 Aadhaar 主導の eSign により、多くの申請者が完全にペーパーレスのプロセスへの道を歩むことができました。

一方、インド国立支払公社 (NPCI) の eNACH イニシアチブにより、貸し手は物理的な小切手や手動の預金から離れて、Aadhaar にリンクされた銀行口座から EMI の支払いを電子的に転送できるようになりました。 この技術的進歩のおかげで、新しいインドの消費者信用エコシステムは、今日世界で最も進んだエコシステムの 1 つです。

しかし、デジタル融資の真の可能性を解き放つことができるテクノロジーはブロックチェーンです。 評価、融資、信用供与の既存のシステムは、融資を透明化したり、効率を最適化したりしていません。 プロセス全体をブロックチェーンに移行することで、「信頼」要素が排除され、融資の透明性が高まり、借り手の信頼性が反映されます。

SMEs & NTCs: NBFCs は、銀行が踏むことを恐れるローンを提供します

長い間、インドの銀行システムはそのアプローチが停滞しており、中小企業やその他の借り手に与信枠を提供しないことに厳格でした。 彼らが信用を供与した場合、契約条件は厳格でした。 その過程で、彼らは借り手の大部分を失いました。 「このセクターの成長の主な原動力は、MSMEs からのローンに対する満たされていない大きな需要であり、信用供給には約 (2,000 億ドル) のギャップがあり、銀行口座を持たず、銀行を始めたばかりの人口がかなり多い」と、Fintech Trends は述べています。レポートを追加しました。

むかしむかし、強力なバランスシートを備えた銀行は貸出業務をより適切に管理することができましたが、より質の高い資本、強力なバランスシート、および統合されたテクノロジーアプローチを備えた NBFC は、中小企業の貸出部門にうまく浸透し、中小企業の貸付部門の負担を軽減しています。構造的な流動性を低下させ、NTC の消費者と中小企業への不十分な信用供給のギャップを埋めます。

ASSOCHAM のプレジデントである Sunil Kanoria は、PwC のレポートで次のように述べています。 . これにより、中小企業にクレジットを提供するための完璧なパイプになります。」

あなたにおすすめ:

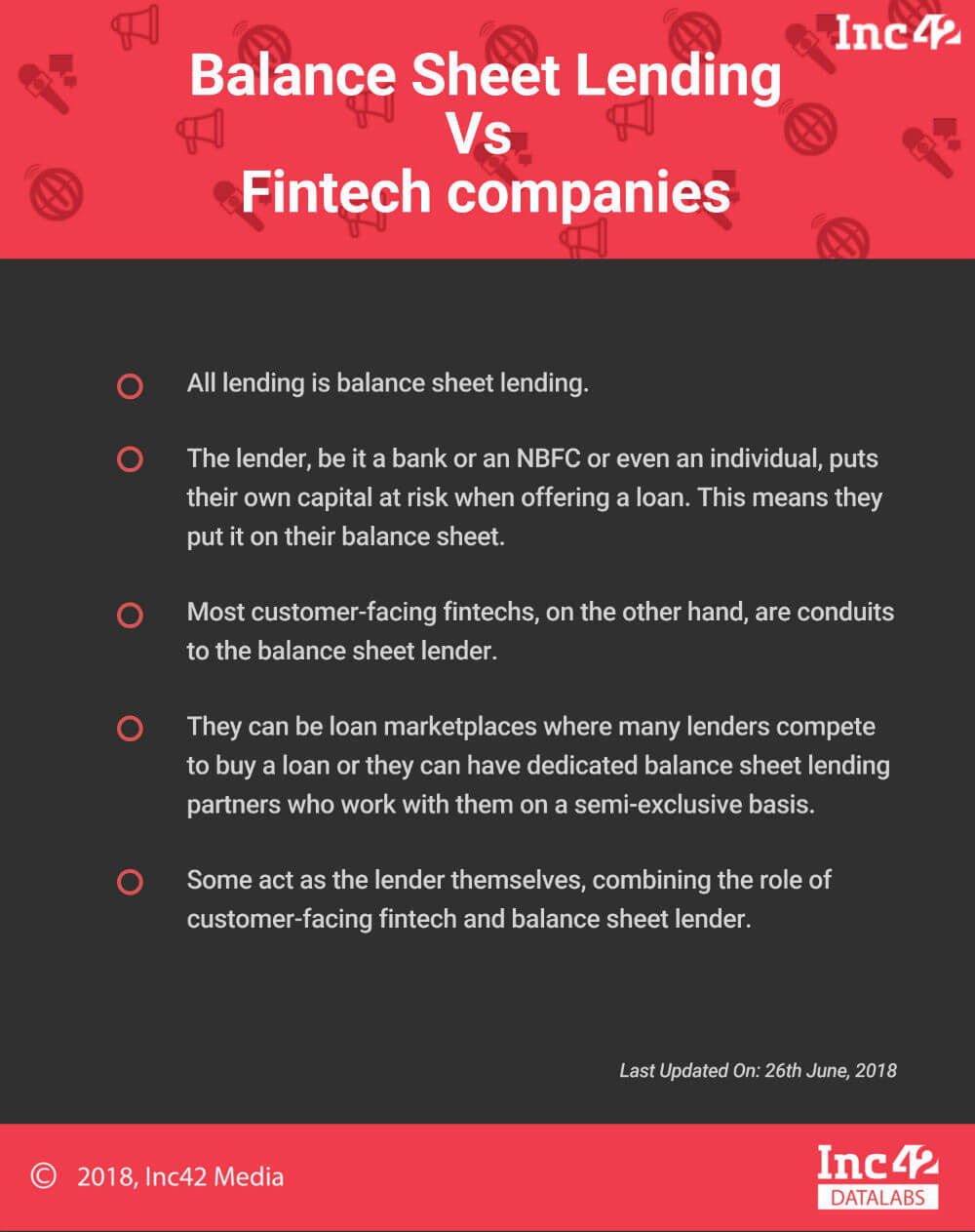

貸出はすべて貸借対照表貸出です。 貸し手は、銀行であれ、NBFC であれ、個人であれ、ローンを提供する際に自身の資本を危険にさらします。 これは、彼らがそれをバランスシートに載せたことを意味します。 一方、ほとんどの顧客向けフィンテックは、貸借対照表の貸し手への導管です。 それらは、多くの貸し手がローンを購入するために競争するローン市場である場合もあれば、半独占的に協力する貸借対照表専用の貸付パートナーを持つ場合もあります。 顧客向けのフィンテックと貸借対照表の貸し手の役割を組み合わせて、貸し手自身として行動する人もいます。

テクノロジーを活用したソリューションと Aadhaar ツールを備えた NBFC は、銀行が踏み込むことを恐れていたギャップを容易に埋め、中小企業や NTC の間で消費者向け融資を再構築しており、少額のクレジットに対する高い需要があります。 また、低金利も提供しています。

NBFC が代替データを試してみたいという意欲に駆られて、少額クレジットが爆発的に増加しています。 従来の引受業務は「厚いファイル」の信用履歴に依存していますが、インドの 13 億人の人口のうち、その資格があるのは 1 億人をはるかに下回っています。 したがって、「薄いファイル」または「クレジットに慣れていない」何億人もの人々に対応するために、貸し手は信仰を飛躍させ、信用力を評価する別の方法を採用する必要があります。

Tala、RedCarpet、Slicepay などのフィンテック企業は、マイクロ ローンから始めて、借り手を徐々により大きなクレジット ラインに段階的に進めて、独自の信用履歴を構築しています。 e コマースおよびウォレット企業は、トランザクション データをマイニングして、どのバイヤーが後払いクレジットの資格があるかを判断しています。 従来の信用調査機関である CIBIL や Experian でさえ、信用評価におけるこの革命の一歩先を行こうとしています。 これらの代替アプローチのいずれかに真のメリットがあるかどうか、またはほこりが落ち着いたときに従来の貸し手が笑う人になるかどうかは、時が経てばわかります。

「私たちは信用を実験しています。 従来の引受モデルでは、今日のリアルタイムの意思決定フレームワークでは利用できない多くの入力が必要です。 代替データ ソースの有効性を評価しています。 データ量が増えるにつれて、従来のモデルよりもはるかに多くの入力データを必要とする統計モデルと ML モデルを開発しているため、効果的に使用できるようになるまでに時間がかかります」と、DMI コンシューマー ファイナンスの CEO である Arindam Das 氏は述べています。

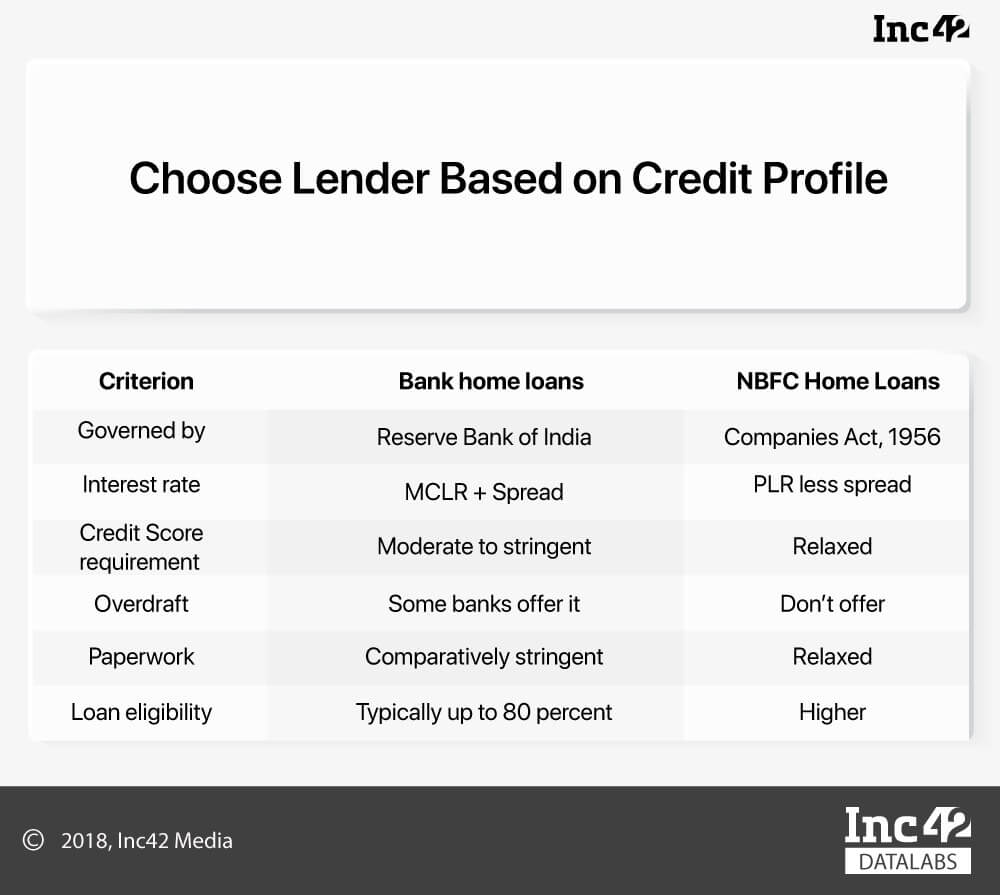

NBFC の利点: 柔軟な金利とより大きなローン

NBFC から融資を受けることの大きな利点は、RBI の基準により銀行ができない金利を変更できることです。 銀行が変動金利で新しいローンを提供する場合、それらは金利が自動的に変化する間隔を示す貸出金利の限界費用 (MCLR) にリンクされます。 ただし、NBFC は RBI の範囲外であるプライム レンディング レート (PLR) にリンクされているため、さまざまなレートを提供できます。

BankBazaar の CEO である Adhil Shetty 氏は、次のように述べています。 NBFC と HFC (住宅金融会社) は自由に PLR を設定できます。 これにより、NBFC は販売要件に応じてローン金利を自由に増減できます。 これは、特に銀行の融資適格基準を満たさない場合に、顧客に適し、より多くの選択肢を提供します。」

また、銀行と比較して、NBFC は同じ担保に対してより多くの金額を貸すことができます。 これは、NBFC と銀行の両方が印紙税と登録費用に資金を提供することを許可されていませんが、NBFC はこれらの費用を不動産の市場評価の一部として含めることができるためです。

認可された対無認可の貸し手

消費者ローンはより速く、よりアクセスしやすくなっていますが、借り手は融資パートナーを選択する際に注意する必要があります. 消費者が最初に確認する必要があるのは、貸出パートナーがライセンスを持っているかどうかです。

IndiaFilings によると、企業の金融資産が総資産の 50% 以上を占め、金融資産からの収入が総収入の 50% 以上を占める場合、NBFC ライセンスが必要です。 しかし、現実には、多くの民間の貸し手が無免許または期限切れの免許で事業を行っており、法外な金利を請求し、融資を必要としている人々に白紙のフォームや書類に署名を強いています。 貸し手が NBFC でも銀行でもない場合は、十分に注意してください。

また、市場にはさまざまな要件に対応するさまざまなソリューションがありますが、借り手は、統合されたテクノロジーソリューション、強力な管理チーム、深い経験と知識ベース、および顧客サービスに重点を置いた融資パートナーを利用することをお勧めします。 有利な条件、融資における個人的なタッチ、およびバランスシートの明快さは、適切なパートナーを選択する際に確認しなければならないその他の事項の一部です.

借り手は、貸し手の身元についても認識しておく必要があります。 フィンテック企業と NBFC が手を組んで製品を提供するこの統合されたエコシステムでは、借り手は通常、貸し手ではなくフロントエンドでフィンテックにさらされます。

市場に無認可の貸付会社が存在すると、認可された NBFC の信頼性が損なわれ、少数の悪い経験がセクター全体を傷つけ、適切な規制の枠組みの開発を著しく妨げる可能性があります。

裏側: テクノロジーもオンラインでの信用調査を後押し

NBFC やフィンテック企業が提供するサービスという観点から、テクノロジーが消費者向け融資を変革したように、テクノロジーは借入にも影響を与えました。 インド政府のプロ キャッシュレス政策と、現金化の廃止や UPI の実施などのイニシアチブに後押しされて、消費者がクレジットを求めるときにオンラインに移行する強力な推進力がありました。 さらに、デジタル マーケティング チャネルは、ますます多くの借り手をオンラインにするという消費者の欲求の高まりに合わせて最適化されています。

さらに、借り手が必要なすべてのローン申請書類をオンラインでアップロードできる eKYC とオンライン バンキングの台頭により、ローンの支払い時間も短縮されました。 これは、人々がビジネスを行ったり、新しい家を購入したりする方法をスピードアップするのに役立ちます。

ローンの支払いが何年にもわたって分散しているため、借り手が電子的に支払いを行えるようにするシームレスなテクノロジーが必要とされています。 UPI 2.0 の導入は、この方向への重要な一歩であり、融資回収の効率と支払いスケジュールの順守を全面的に改善します。 これにより、信用貸付システムに対する借り手の信頼が高まり、借り手が利用できるオプションが増えます。

価値ベースの貸出がますます重視され、AI と機械学習に基づく統合テクノロジー ソリューションが台頭するにつれて、貸出ソリューションの効率が向上し、顧客は利用可能な最も有益な貸出オプションにアクセスできるようになりました。

NBFCs が貸出ゲームをリードする?

インドの銀行が不良資産 (NPA) に取り組んでいるのに対し、NBFC は過去 3 年間で積極的にこの分野を獲得し、地域への深いリーチ、最新の革新的なテクノロジーベースのソリューション、顧客とのより緊密な関係、および代替クレジットを活用してきました。評価システム。

NBFC は、近年、ボリュームとサービス提供数の両方の点で、指数関数的に大幅な成長を遂げています。 これらの金融機関は、インフラストラクチャ プロジェクトに信用を提供することで、国家の建設にも役立ちます。 比較すると(2013 年 3 月現在)、NBFC は総資産の 3 分の 1 以上、つまり 35.8% をインフラ セクターに貸し出していますが、銀行はわずか 7.6% しか貸していません。

NBFC には公平な競争の場はありません

NBFC がゲームで優位に立っていることは、2016 年度まで銀行システムがインド企業の融資要件の 50% 以上を満たしていたという事実から明らかです。 -銀行の資金源は、資金調達要件の 65% を満たしました。 銀行以外の資金源は、1,360 億ドル (9.25 十万ルピー) もの資金を企業に貸し出し、730 億ドル (5.02 十万ルピー) の銀行の信用フローを小さくしています。

ただし、NBFC は特定の規制上の制約の下で運営されているため、銀行に対して不利な立場に置かれています。 「銀行と NBFC の間で、資産側と負債側で規制の収斂が行われていますが、NBFC は依然として公平な競争条件を享受していません。 これは、NBFC がその潜在能力を最大限に発揮し、それによってより効率的に職務を遂行できるようにするために対処する必要があります」と Kanoria 氏は説明します。

さらに、銀行システムが融資活動を拡大するという点で明らかに制約を受けているため、特に政府が起業家精神を促進することに重点を置いているため、NBFC の役割はさらに重要になっています。求職者。

したがって、銀行とは異なり、NBFC は現在、公平な競争条件の欠如に直面しており、さらに重要なことに、無許可の民間融資業者との激しい競争に直面しています。 政府は、急速に成長しているセクターを支援するために、これらの問題に対処する必要があります。

これらの制約にもかかわらず、NBFC は長期的には銀行を追い越す態勢が整っているようです。 報告によると、非銀行機関は近年、年率 27% で貸出残高を拡大していますが、公共部門の銀行はほとんど拡大していません。 その理由は、統合されたテクノロジー アプローチ、規制からの自由度の向上、顧客サービスへの注力です。

「銀行とは異なり、新時代の NBFC やフィンテックは、特定のセグメントや問題を解決することに専念しています。 これにより、顧客体験を改善し、非常にローカライズされた方法で信用引受業務を改善することができます。 将来的には、典型的な広範な融資機関とは異なる、より多くの高度に専門化された融資機関やフィンテックを目にすることが期待できます」と、DMI Group の共同創設者である Yuvraja Singh 氏は述べています。

問題は、NBFC が支配し始めている消費者向け融資の分野で銀行が生き残ることができるかどうかです。