Una guía legal para los AIF, Angel Funds y más de la India

Publicado: 2022-07-25Con el auge de los HNI y los fondos de inversión, hemos visto un cambio reciente de las vías de inversión tradicionales hacia instrumentos financieros sofisticados.

La búsqueda de atractivos rendimientos ajustados al riesgo, junto con rendimientos deslucidos de las clases de activos de renta fija, ha abierto la vía de la inversión ángel para muchos

A pesar de que la recuperación posterior a la pandemia se vio empañada por el endurecimiento de las tasas de interés, las tensiones geopolíticas y las valoraciones en declive, el sentimiento general es de entusiasmo con un grupo cada vez mayor de inversores ángeles.

Un tema común en la mesa de la cena entre los inversores de HNI son los nombres de las nuevas empresas comerciales en las que han invertido con la esperanza de que su inversión sea la disrupción de la nueva era. Los inversionistas prepararon el grano de café perfecto y se dieron cuenta de que a medida que fluya más capital, habrá más nuevas empresas, más financiamiento, más salidas y, en consecuencia, más creación de riqueza. Dado que India alberga el tercer mayor número de unicornios después de EE. UU. y China, el dinamismo en el panorama de inversión de capital de riesgo indio es digno de mención.

La búsqueda de atractivos rendimientos ajustados al riesgo con una correlación limitada del mercado público, junto con rendimientos mediocres de las clases de activos de renta fija, ha abierto la vía de la inversión ángel a los millennials, la Generación Z y las generaciones más jóvenes de familias empresarias tradicionales a través de oficinas familiares sofisticadas. Esto ha colocado al capital de riesgo como una clase de activo alternativa favorable.

Reglamento de Fondos de Inversión Alternativa SEBI

Las Regulaciones SEBI (Fondos de Inversión Alternativa), 2012 (Regulaciones SEBI AIF) entraron en vigencia a partir del 21 de mayo de 2012. De acuerdo con las Regulaciones SEBI AIF, se prohíbe la agrupación de fondos a través de cualquier entidad que no sea Fondos de Inversión Alternativa (AIF).

Esto significa que si los inversores tienen que agrupar fondos para invertir colectivamente, es obligatorio realizar dichas inversiones únicamente a través de AIF. Las regulaciones desaconsejan la agrupación de fondos y la realización de inversiones a través de LLP y Private Limited Companies, entre otros. Se podría argumentar que esto podría verse como una violación de las Regulaciones AIF de SEBI.

Según los datos de SEBI, los administradores de fondos que administran AIF recaudaron un total de INR 6.41.359,11 millones de rupias en todas las categorías al 30 de junio de 2022. En marzo de 2021, la cifra fue de INR 4.51.216,01 millones de rupias. Los AIF fueron testigos de un impresionante salto del 42 % en un año.

Los FIA se clasifican en tres amplias categorías, entre las cuales el FIA de categoría I es el tipo más preferido para invertir en nuevas empresas. Un Angel Fund es un subtipo de AIF de Categoría I y se ha introducido y diseñado específicamente para fomentar la inversión ángel en nuevas empresas.

La recuperación posterior a la pandemia se ha visto empañada por el endurecimiento de las tasas de interés por parte de los bancos centrales mundiales, las relaciones geopolíticas tensas, los mercados nacionales agitados y las valoraciones previas a la salida a bolsa de las acciones tecnológicas y de la nueva era . Sin embargo, el sentimiento general es de entusiasmo con un grupo cada vez mayor de inversionistas ángeles y oficinas familiares.

Primero respondamos algunas de las preguntas frecuentes sobre la inversión a través de un AIF para comprender mejor los AIF.

¿Qué es un AIF?

Un AIF es un vehículo de inversión de capital privado que agrupa fondos de inversores para inversiones en capital privado, fondos de cobertura, fondos ángeles y fondos de capital de riesgo, entre otros.

En interés de los inversores, estas inversiones se rigen por una política de inversión predefinida de AIF. Un AIF se diferencia inherentemente de las antiguas vías de inversión tradicionales, como los depósitos a plazo fijo, las acciones y los títulos de deuda, entre otros.

¿Se requiere el registro de AIF con SEBI?

Bajo las Regulaciones SEBI AIF , cada AIF es obligatoriamente requerido para estar registrado con SEBI. Esto significa que están obligados a cumplir con las normas y directrices emitidas.

¿Existen Exclusiones a la Definición de AIF Provista Bajo las Regulaciones de SEBI AIF?

Las siguientes categorías están excluidas de la definición de AIF y no están obligadas a cumplir con las Regulaciones SEBI AIF:

- Fideicomisos familiares constituidos en beneficio de parientes

- Fideicomisos ESOP y otros fideicomisos de bienestar de los empleados

- Sociedades de cartera

- Otros vehículos de propósito especial, incluidos los fideicomisos de titulización, regulados bajo un marco regulatorio específico

- Cualquier grupo de fondos de este tipo que esté directamente regulado por cualquier otro regulador en la India

¿En qué formatos se puede configurar un AIF?

El fondo puede incorporarse en forma de fideicomiso, sociedad de responsabilidad limitada o persona jurídica.

Recomendado para ti:

En la mayoría de los casos, se prefiere una estructura de fideicomiso debido a la facilidad de gestión y administración. Además, es más fácil establecer y liquidar un fideicomiso.

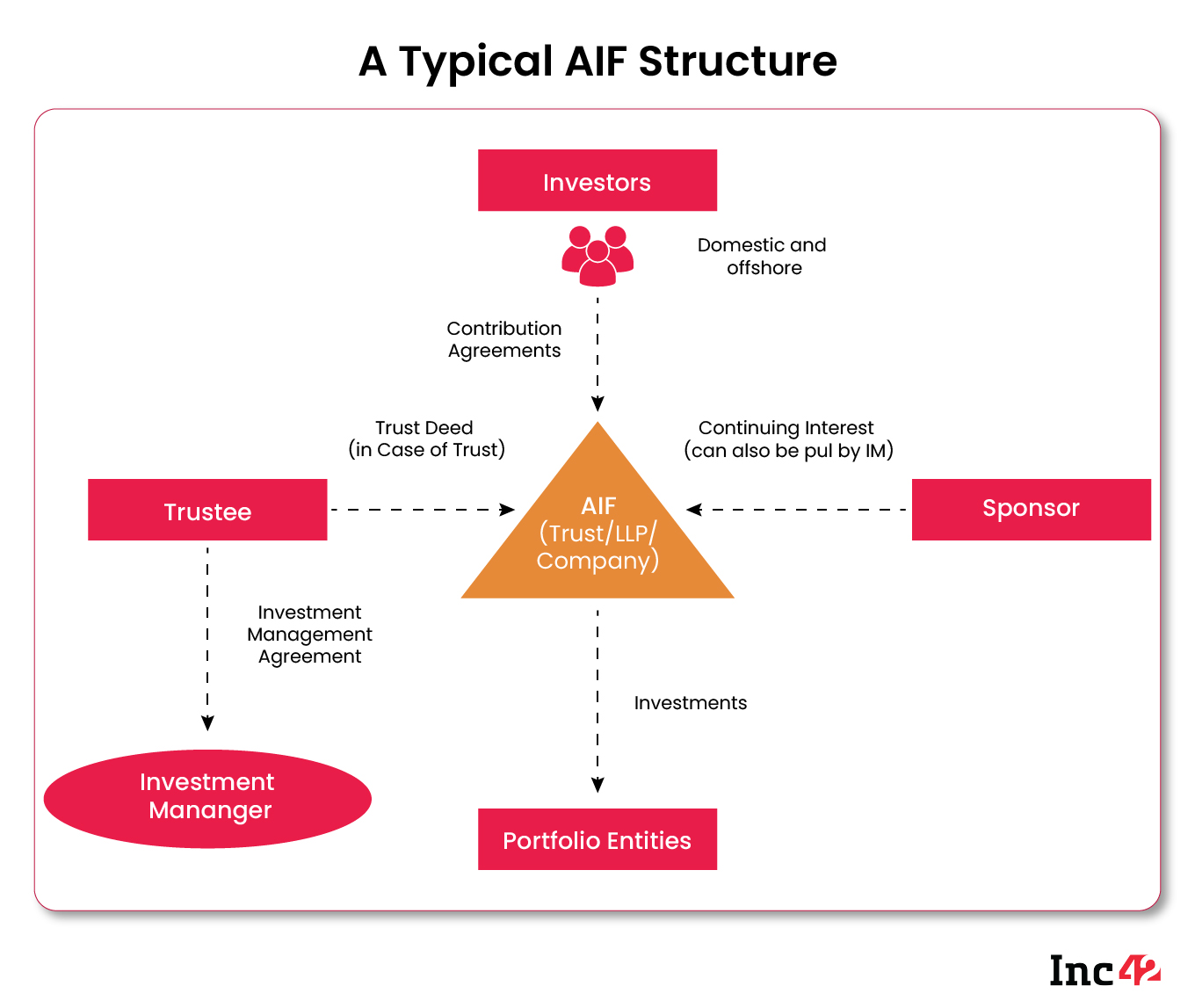

¿Cómo se estructuran normalmente los FIA y quiénes son todas las partes de un FIA?

Las diferentes partes de un AIF incluyen:

Las diferentes partes de un AIF incluyen:

- Patrocinador: persona que constituye el AIF.

- Gestor: persona o entidad que el AIF designa para gestionar sus inversiones bajo cualquier denominación y que también puede ser patrocinador del fondo.

Se requiere que el equipo de inversión clave del administrador tenga la experiencia adecuada, con al menos un miembro del personal clave que tenga no menos de 5 años de experiencia en el asesoramiento o la gestión de grupos de capital.

- Fideicomisario: En caso de que AIF se establezca como un fideicomiso, se debe designar un fideicomisario en virtud de la escritura de fideicomiso que debe registrarse.

¿Cuáles son las diferentes categorías de AIF?

De acuerdo con las Regulaciones SEBI AIF, los AIF se clasifican en términos generales en las siguientes tres categorías según el tipo de inversiones que realizan:

- AIF de categoría I: invierte en startups, emprendimientos en etapa inicial, emprendimientos sociales, pymes e infraestructura, entre otros sectores o áreas que el gobierno o los reguladores consideren social o económicamente deseables. Esto incluirá lo siguiente:

- fondos de capital de riesgo

- Fondos de infraestructura

- fondos ángel

- Fondos Pyme

- fondos de empresas sociales

- FIA de Categoría II: incluye todos los fondos que no pertenecen a las Categorías I y III. No realiza apalancamiento ni endeudamiento más que para cumplir con los requisitos operativos diarios.

Se pueden incluir fondos de capital privado o fondos de deuda para los cuales no se otorgan incentivos o concesiones específicas por parte del gobierno o cualquier otro regulador. La categoría II AIF incluye lo siguiente:

- Fondos inmobiliarios

- Fondos de capital privado

- Fondos para activos en dificultades, etc.

- FIA de categoría III: emplea estrategias comerciales diversas o complejas y puede emplear apalancamiento, incluso a través de la inversión en derivados cotizados o no cotizados. El AIF de categoría III incluirá lo siguiente:

- Los fondos de cobertura

- Fondos PIPE

¿Cuáles son los beneficios de invertir a través de un AIF?

- Cumplimiento normativo: Con la entrada en vigor de las Regulaciones SEBI AIF, es obligatorio que si los inversores tienen que juntar fondos para invertir colectivamente, lo hagan solo a través de AIF.

- Rendimientos más altos: los FIA generalmente tienen un gran potencial para mejorar el rendimiento financiero general y lograr una revalorización del capital a largo plazo. El tamaño sustancial de los fondos permite a los administradores de fondos acceder a un universo de inversión más amplio. A través de los AIF, los inversores pueden estar expuestos a valores alternativos que proporcionan mayores rendimientos en comparación con los instrumentos de inversión tradicionales.

- Baja volatilidad: Las inversiones de cartera de AIF no están directamente relacionadas con el mercado de valores. Por lo tanto, las inversiones de propiedad privada de los FIA son menos reactivas a los altibajos del mercado. Por lo tanto, son menos volátiles en comparación con las inversiones de capital tradicionales.

- Diversificación: dada la flexibilidad de los AIF, los administradores pueden adoptar diferentes estrategias de mercado y estilos de inversión. En consecuencia, los FIA ofrecen una mayor diversificación de carteras.

- Mejores poderes de negociación: bajo la estructura AIF, los fondos comunes se invierten en cantidades considerables que brindan mejores poderes de negociación a los inversores. Mientras que, en el caso de la inversión directa en una empresa, los inversores solo pueden obtener una propiedad nominal.

- Entidad Captable Única en Captable de la Startup: Dado que hay un trabajo de back-office continuo y significativo que debe realizarse para cada accionista que tiene una empresa, minimizar las entradas captables es un gran ahorro de tiempo y dinero para la startup.

Volvamos ahora nuestra atención a los fondos ángeles. ¿Qué son exactamente los fondos ángeles? ¿Quién invierte en un fondo ángel? Repasemos algunos fundamentos de un fondo ángel.

¿Qué es un fondo ángel?

Los fondos ángel son una subcategoría de fondos de capital de riesgo en la Categoría I AIF que recaudan fondos de inversores ángeles para invertir en nuevas empresas en sus primeras etapas de desarrollo. Los fondos ángel tienen la intención de fortalecer el ecosistema de empresas emergentes al brindar acceso a financiamiento en etapa inicial, tutoría de gestión y guiar a una empresa emergente a lo largo de su viaje.

Un fondo ángel realiza inversiones en empresas en las que el equipo de inversión cree que puede ayudar a impulsar la transformación de la empresa. Esto incluye contribuir y participar en el desarrollo de las estrategias de crecimiento de dichas empresas.

¿Quién puede invertir en un fondo ángel?

Según el Reglamento SEBI AIF, los inversores ángeles pueden ser personas físicas o empresas que cumplan los siguientes criterios:

- Inversor individual: Alguien que tiene al menos INR 2 crores en activos tangibles netos, excluyendo el valor de su residencia principal, y:

- Alguien que tenga experiencia en inversiones en etapa inicial (experiencia previa invirtiendo en una empresa emergente o en etapa inicial) o

- Alguien con experiencia como emprendedor en serie (una persona que ha promovido o copromovido más de una startup) o

- Un profesional de alta dirección con al menos diez años de experiencia.

- Persona jurídica : con un patrimonio neto de al menos INR 10 crores

- AIF o Fondo de Capital Riesgo registrado en SEBI

¿Cuál es la inversión mínima para un fondo ángel?

Recientemente, SEBI ha proporcionado ciertas relajaciones para los fondos ángeles. De acuerdo con las enmiendas, cada inversionista ángel debe realizar una inversión mínima de INR 25 Lakhs en el fondo ángel.

Además, un fondo ángel debe mantener un corpus mínimo (la cantidad total de fondos comprometidos con el fondo ángel por parte de los inversores) de INR 5 Crores a nivel de fondo.

¿Se pueden cotizar las unidades de Angel Funds en una bolsa de valores reconocida?

No, las unidades de fondos ángeles no pueden cotizar en bolsas de valores reconocidas.

¿Cuál es el proceso regulatorio para que un fondo ángel realice una inversión?

El fondo ángel está obligado a lanzar esquemas para cada inversión. Esto está sujeto a la presentación de hojas de términos con SEBI. La hoja de términos incluye información como el nombre del esquema, el nombre de la(s) empresa(s) en la(s) inversión(es), el número de inversionistas, el capital total comprometido por los inversionistas y el capital extraído por el fondo, entre otros.

¿Pueden los inversores participar en esquemas individuales de fondos ángel?

De acuerdo con las Regulaciones SEBI AIF, el administrador de un fondo ángel debe obtener la aprobación de los inversores ángeles antes de invertir la suma de ese inversor en cualquier empresa. Por lo tanto, en lo que se refiere a invertir en el fondo ángel, los inversores son libres de elegir en cuál de los esquemas del fondo ángel desean participar.

Además, cada esquema de fondo ángel es un esquema independiente con su propio conjunto de inversores. Como resultado, el inversionista estaría protegido de otros esquemas de inversión del fondo ángel para los cuales no han dado su aprobación.

¿Cómo refleja el acuerdo de fondo el entendimiento comercial de las partes?

Los acuerdos comerciales mutuamente acordados por las diversas partes interesadas, como el interés acumulado, la tasa crítica, las tarifas de gestión de fondos y cualquier otro derecho/interés para el inversor que identifique oportunidades de inversión, se atienden mediante la emisión de diferentes clases de unidades de fondos ángeles.

Las clases de unidades antes mencionadas incluyen un mecanismo de cascada de distribución que especifica cómo se distribuyen los ingresos.

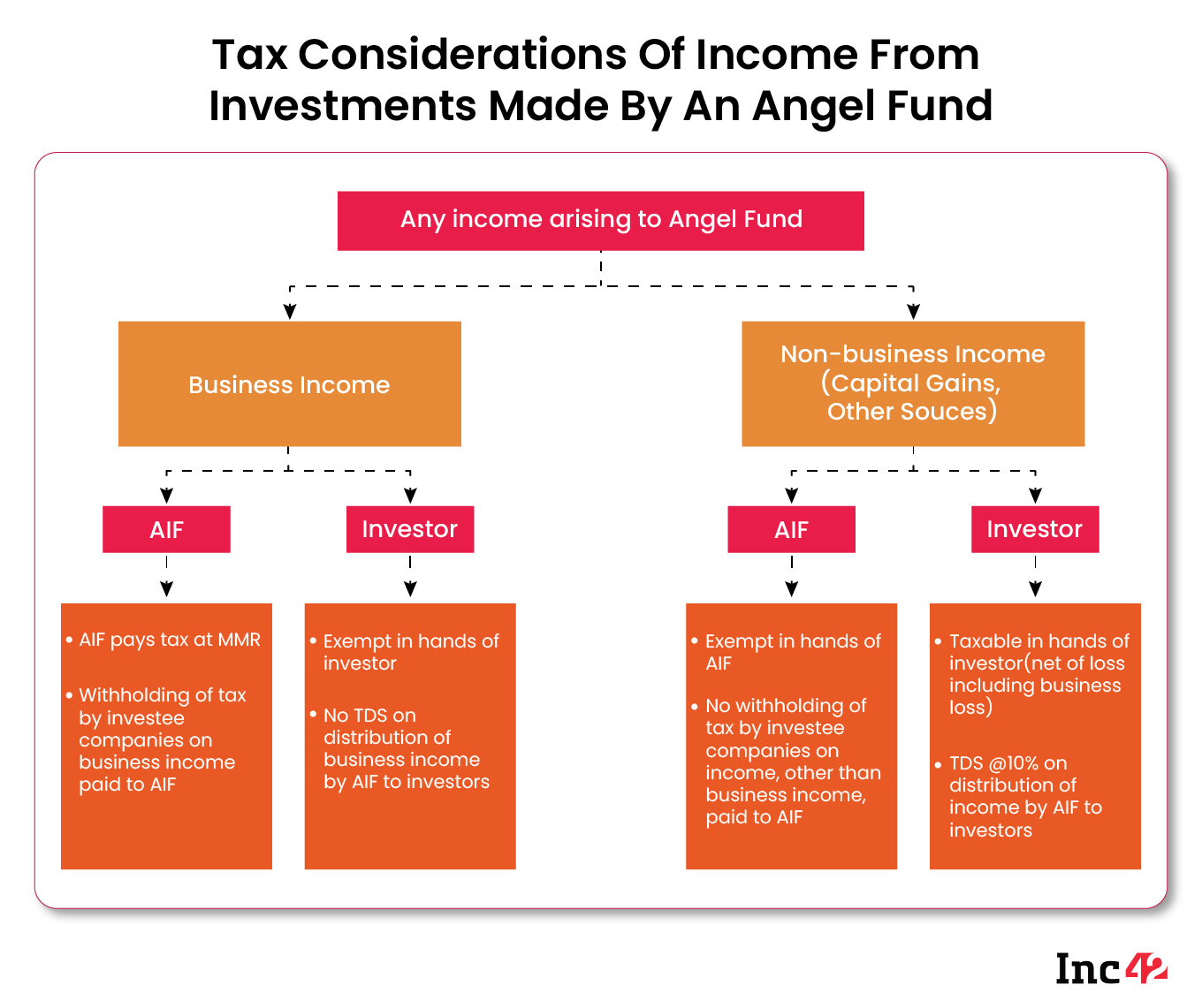

¿Cuáles son las implicaciones fiscales de los ingresos de las inversiones de Angel Fund?

Con el auge de los HNI y los fondos de inversión, hemos visto un cambio reciente de las vías de inversión tradicionales hacia instrumentos financieros sofisticados, lo que ha resultado en la introducción de los AIF en la India. Es fundamental que tenga en cuenta las características y los tipos de AIF antes de invertir en uno.