A medida que llega la volatilidad del mercado, las nuevas empresas tecnológicas indias con destino a la oferta pública inicial esperan a que pase la tormenta

Publicado: 2022-05-12A diferencia de 2021, apenas ha habido una cotización importante de nuevas empresas tecnológicas en las bolsas de valores en los primeros cuatro meses de 2022

La hoja de ruta para las próximas OPI no está clara debido a la volatilidad del mercado, el endurecimiento de las políticas monetarias a nivel mundial y el temor persistente a la próxima ola de COVID

Después de la reciente caída de las acciones de 11 empresas emergentes que cotizan en bolsa, muchas de las empresas emergentes con destino a la oferta pública inicial están esperando que mejore el sentimiento del mercado o están considerando reducir el tamaño de la oferta.

El año 2021 vio la lista de 11 nuevas empresas indias en las bolsas y entrar en las grandes ligas. En general, las nuevas empresas indias recaudaron más de $ 2,7 mil millones a través de mega inversiones ancla y rondas previas a la OPI y $ 7,3 mil millones a través de las OPI en 2021 . Sin embargo, no ha habido listados importantes de nuevas empresas en 2022 hasta ahora.

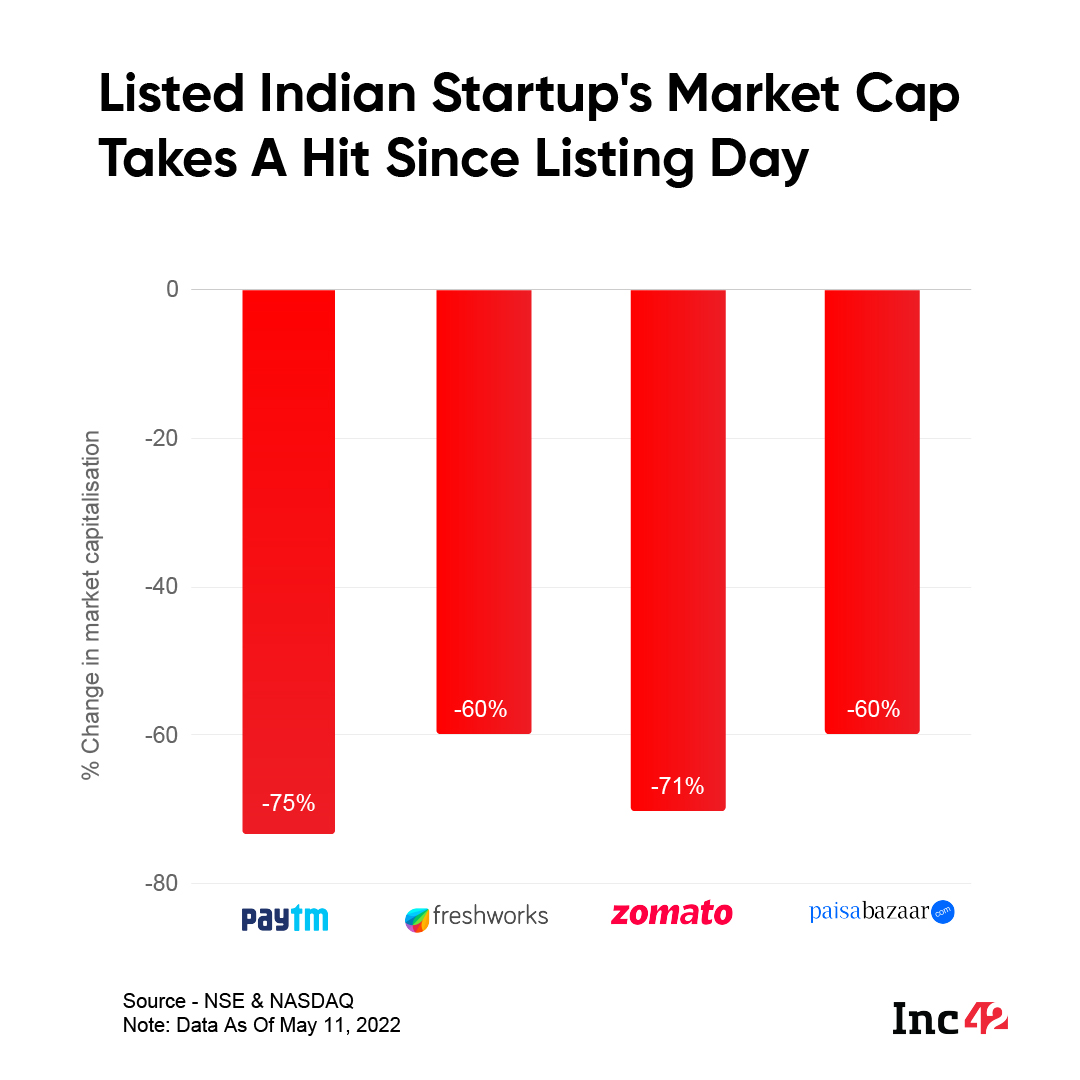

La mayoría de las nuevas empresas que cotizan en bolsa no han logrado generar rendimientos después de su cotización en las bolsas de valores y han visto una fuerte caída en los precios de sus acciones. Los gustos de Paytm y Zomato se han reducido a un tercio de sus valoraciones máximas . Si bien algunos de ellos se han recuperado para acercarse a sus valoraciones previas a la salida a bolsa, en general, no ha sido una buena salida para las nuevas empresas indias en las bolsas de valores.

Las tensiones geopolíticas debidas a la guerra en curso entre Rusia y Ucrania y el endurecimiento de las políticas monetarias por parte de los bancos centrales de todo el mundo, incluida la Reserva Federal de EE. UU., han hecho que el sentimiento del mercado mundial sea negativo. En un anuncio sorpresa la semana pasada, el Banco de la Reserva de la India (RBI) aumentó la tasa de recompra en 40 puntos básicos y aumentó el índice de reserva de efectivo en 50 puntos básicos hasta el 4,5%. Todo esto ha causado más problemas para las nuevas empresas tecnológicas de la nueva era que figuran en el país.

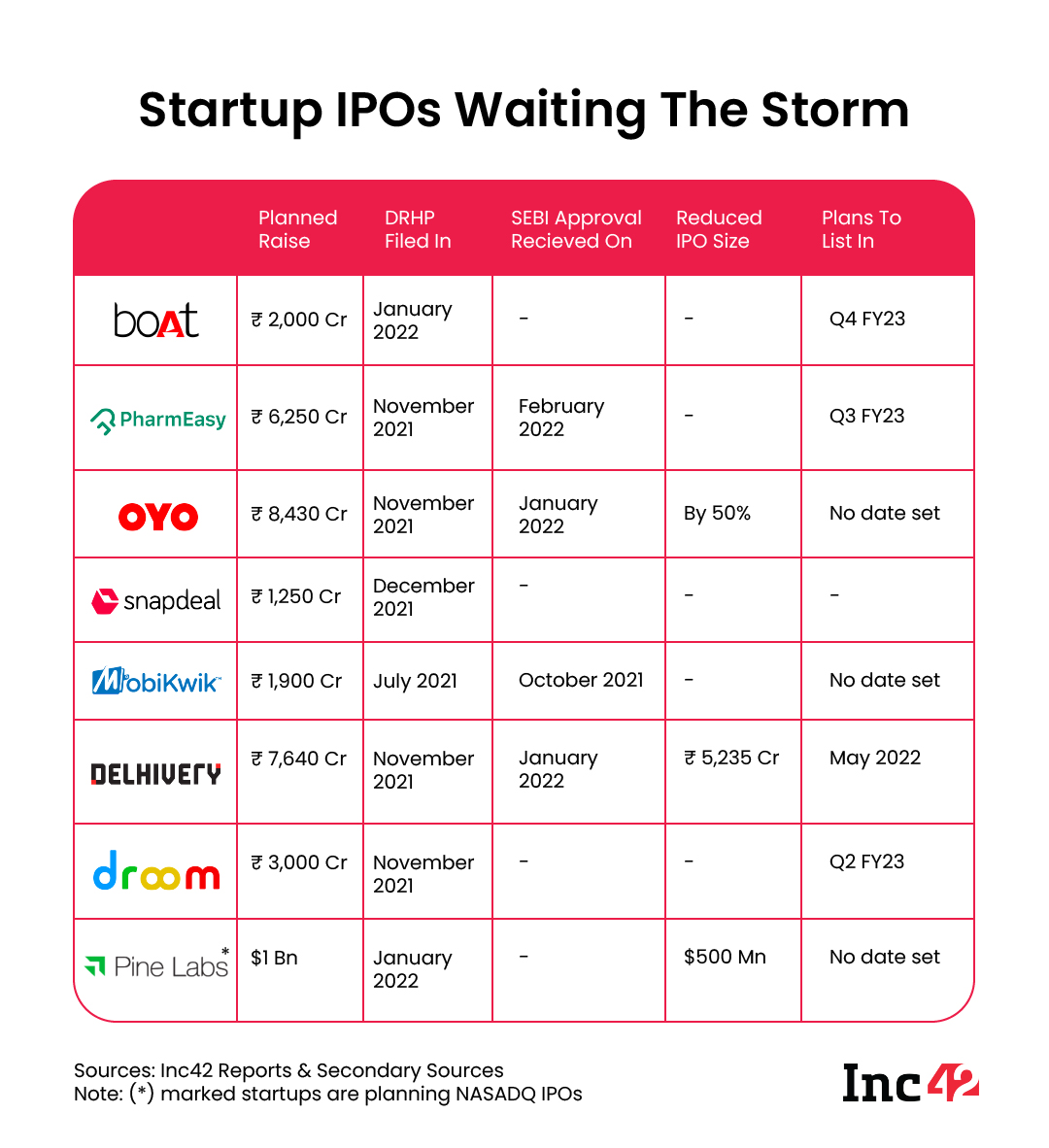

La volatilidad del mercado, la caída global de las acciones y el temor a la próxima ola de la pandemia de Covid-19 también han hecho que la hoja de ruta para las próximas OPI sea poco clara. Como resultado, muchas de las nuevas empresas con destino a la oferta pública inicial han decidido capear la tormenta o reducir el tamaño de su oferta. Más recientemente, Delhivery, cuya oferta pública inicial se lanzará el 11 de mayo, redujo su oferta de INR 7640 Cr a INR 5230 Cr . Es poco probable que la decisión de la startup de logística de reducir el tamaño de la oferta sea única y puede ser seguida por otros si el sentimiento del mercado no mejora.

Startups con planes de salida a bolsa esperando que pase la tormenta

A medida que la euforia de las OPI de empresas emergentes se calmó después del desempeño escamoso de las acciones de las 11 empresas emergentes que cotizan en bolsa , muchas de las empresas emergentes que tenían la intención de salir con una OPI han suspendido sus planes. 'No quiero engañar a los inversores', 'esperar el momento adecuado' y 'no tiene sentido llevar a los inversores minoristas a través de un camino lleno de baches' son algunas de las razones que citan para aplazar sus emisiones públicas.

Por ejemplo, la empresa matriz del fabricante de auriculares boAt, con sede en Nueva Delhi, Imagine Marketing Limited, solicitó una oferta pública inicial de INR 2000 Cr con SEBI y aún no ha recibido el visto bueno del regulador del mercado. Sin embargo, a pesar de presentar el DRHP en enero de 2022, se informa que la puesta en marcha de D2C busca cotizar en el primer trimestre de 2023, casi después de un año.

Por otro lado, Pharmeasy y MobiKwik también presentaron sus DRHP ante SEBI el año pasado y recibieron la autorización final. A pesar de eso, las startups no han fijado una fecha para la emisión pública hasta ahora, lo que probablemente retrase sus salidas a bolsa. El unicornio de hospitalidad OYO también recibió la aprobación principal de SEBI para su OPI de INR 8,430 Cr. La puesta en marcha deberá presentar un DRHP actualizado, pero, según los informes, está considerando reducir la oferta en un 50% y no ha fijado una fecha para hacerlo público.

Recomendado para ti:

La startup de comercio electrónico Snapdeal y el mercado de automóviles Droom también presentaron sus respectivos DRHP el año pasado y aún no han recibido la aprobación de SEBI. Sin embargo, ninguna de las nuevas empresas planea cotizar antes del segundo trimestre del año fiscal 23. El gigante fintech Pine Labs , que está planeando una oferta pública inicial en NASDAQ, ha reducido el tamaño de su oferta pública inicial de $ 1 mil millones planificados a $ 500 millones y presentó un borrador confidencialmente ante la SEC de EE. UU.

“Las nuevas empresas se han acostumbrado a un entorno de recaudación de fondos muy diferente en comparación con una oferta pública inicial y, por lo general, cada ronda posterior se coloca en una valoración más alta”, dijo un experto del mercado a Inc42.

“Normalmente, las OPI toman alrededor de 12 meses de planificación y ejecución y, cuando está listo para la OPI, la dinámica del mercado cambia y es difícil cronometrarlo. Entonces, en ese momento, la elección es entre una valoración más baja y un problema más pequeño frente a la probabilidad de que fracase la OPI, por lo que, naturalmente, eligen lo primero”, agregó el experto.

Normalmente, SEBI toma alrededor de 4 a 6 semanas para aprobar un DRHP cuando el borrador no requiere cambios importantes. Después de obtener la aprobación del regulador, lleva otras 4 a 6 semanas llevar la OPI al mercado, incluida la presentación y recepción de la aprobación para RHP.

Si bien normalmente las empresas pueden estar considerando un cronograma promedio de 3 a 4 meses, las nuevas empresas mencionadas anteriormente han superado fácilmente los 6 meses desde que documentaron sus planes para una cotización pública.

Normas de listado de ajuste del regulador

Se espera que alrededor de 16 nuevas empresas lleguen a los mercados públicos en el año fiscal 23 , de las cuales siete ya han presentado su DRHP. Sin embargo, el desempeño de las empresas de tecnología de la nueva era en el mercado de valores ha sido un tema de acalorado debate últimamente.

Los críticos llaman a la lista de estas nuevas empresas una burbuja que es probable que estalle tarde o temprano. Los promotores y fundadores de estas nuevas empresas han recibido las máximas críticas, y también se han hecho preguntas sobre la prisa por enumerar las nuevas empresas con pérdidas, las valoraciones infladas y el vertido de su participación en inversores minoristas para ganar una fortuna.

Con una fuerte caída en las acciones de algunas de estas nuevas empresas tecnológicas de la nueva era, los inversores minoristas han perdido una gran cantidad de riqueza. También ha habido demandas de normas regulatorias y de divulgación más estrictas, ya que las nuevas empresas son muy diferentes de las empresas maduras desde el punto de vista de las métricas tradicionales.

SEBI ahora está considerando un nuevo marco de divulgación en el que el regulador del mercado puede solicitar a las nuevas empresas tecnológicas que compartan detalles sobre sus valoraciones, en función de la emisión de nuevas acciones y también detalles sobre indicadores clave de rendimiento (KPI).

SEBI también ha sugerido que las nuevas empresas que planean cotizar deben explicar y compartir una comparación de sus KPI con las empresas pares que cotizan en India y/o las empresas pares que cotizan en bolsa a nivel mundial.

Anteriormente, SEBI también amplió el período de bloqueo para el 50 % de la parte de la inversión principal de 30 días a 90 días para que los inversores institucionales participen más en el juego. También estableció límites en el uso de fondos y dijo que además de los bancos, las agencias de calificación crediticia también monitorearían la utilización de los fondos.

Naturalmente, después de los logros del unicornio y el decacornio, las nuevas empresas estaban destinadas a estar en un frenesí de IPO. La pregunta es si las nuevas empresas se darán cuenta de que no sería más fácil obtener valoraciones elevadas mientras cotizan y los pasos tomados por el regulador del mercado se ralentizarán o detendrán temporalmente el carro de la salida a bolsa de las nuevas empresas.