Tendencias fintech 2018 y perspectivas para 2019

Publicado: 2019-04-02La adopción de los usuarios fue un desafío que generalmente ralentizó la innovación.

India ofrece la mayor población no bancarizada o subbancarizada

El 70% del ecosistema fintech está dominado por firmas de préstamos financieros

La era posterior a la desmonetización finalmente vio el surgimiento de la industria de servicios financieros de la India, con una fusión de varios sectores en uno solo: la tecnología financiera.

Hoy, fintech se ha expandido para incluir cualquier innovación tecnológica y automatización del sector financiero. Esto incluye avances en educación financiera, asesoramiento y educación, así como la racionalización de la gestión patrimonial, préstamos y préstamos, banca minorista, recaudación de fondos, transferencias/pagos de dinero, gestión de inversiones y más.

Crecimiento fintech: ¿qué ha marcado el camino?

Fintech, esencialmente, es la fusión y aplicación de tecnología en la industria de servicios financieros. India ha sido testigo de un aumento dramático de su crecimiento y adopción tecnológica en los últimos años.

La industria tradicional de los servicios financieros está intrínsecamente fuera de línea, consume mucho tiempo, es manual, inaccesible y costosa. Esto se debe principalmente a la dependencia del capital humano para cada proceso del embudo. Sin embargo, la integración de la tecnología en cada paso del proceso ha provocado el cambio de la toma de decisiones manual a la impulsada por máquinas.

Los principales impulsores del crecimiento de Fintech son:

Costo operativo reducido de la tecnología: las medidas de bajo costo en la prestación de servicios financieros a las masas están impulsadas principalmente por el auge de la adopción digital y la tecnología. Esto es evidente por la iniciativa de pagos de clase mundial UPI, cuyos servicios también han sido adoptados por empresas que se dirigen al mercado masivo como WhatsApp, Google, Flipkart y Amazon, entre muchas otras. La migración de procesos en papel a procesos sin papel ha reducido el tiempo de entrega, los esfuerzos y, lo que es más importante, los costos para las instituciones financieras. Por otro lado, también ha aumentado la accesibilidad de los servicios a los consumidores incluso en zonas remotas, eliminando la necesidad de tener un establecimiento físico.

Las regulaciones se volvieron amigables para los negocios: las innovaciones en el espacio fintech, tradicionalmente, se vieron obstaculizadas por las incertidumbres regulatorias y un enfoque conservador por parte del gobierno en tales asuntos. Debido a lo cual, las instituciones financieras también habían demostrado una preferencia por las mejoras lentas y constantes en lugar de las innovaciones disruptivas en el pasado. Sin embargo, en los últimos años hemos visto un cambio de paradigma en estas perspectivas. A medida que las tecnologías se desarrollan más, permiten que exista una transparencia significativamente mayor en los sistemas financieros, y las autoridades reguladoras pueden beneficiarse enormemente de tales desarrollos.

Las empresas tradicionales se unieron a las empresas de la Nueva Era: Tanto las instituciones financieras tradicionales como las empresas fintech de la nueva era han tenido problemas para trabajar juntas de manera eficiente y escalar la innovación de manera efectiva en el mismo ecosistema. SBI, HDFC, YES Bank son algunos ejemplos destacados aquí.

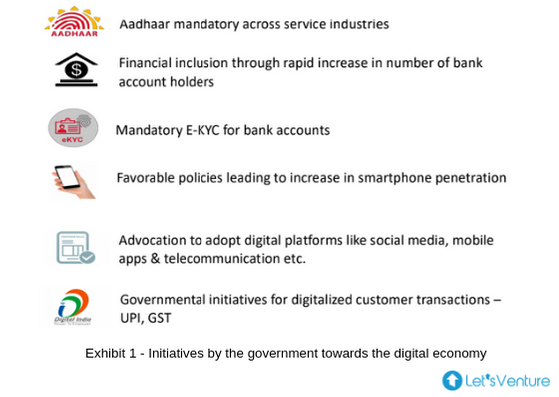

Fuerte impulso gubernamental para un cambio digital

Se ha analizado que la adopción por parte de los usuarios era un desafío que normalmente ralentizaba la innovación. Los esfuerzos gubernamentales para promover la digitalización de los sistemas financieros y reducir las transacciones en efectivo en la economía han sido bastante efectivos para cambiar el enfoque del consumidor hacia alternativas digitales para transacciones y servicios financieros.

India ofrece la mayor población no bancarizada o subbancarizada, junto con una sólida tecnología y un ecosistema empresarial. El Anexo 1 destaca el fuerte y proactivo apoyo a nivel de políticas del gobierno para aumentar la inclusión de servicios financieros incluso para los consumidores en áreas remotas.

Iniciativas como Jan Dhan Yojana, que habilita cuentas bancarias para todos en áreas rurales, les brindarán acceso a servicios financieros que antes no estaban disponibles. Aadhaar y el surgimiento de UPI proporcionan una buena base para que las empresas de tecnología financiera impregnen los puntos de contacto de "última milla" e impulsen la inclusión financiera en todo el país.

La escala solo importa cuando se presta el servicio con la infraestructura adecuada. Los crecientes niveles de penetración de Internet están aumentando el mercado al que se dirigen las fintech. Un contexto regulatorio progresivo aumentado por iniciativas gubernamentales como India Stack, Startup India Program y National Payments Council of India (NPCI) está fomentando la innovación. Y debido a su gran tamaño, se espera que India vea un grupo masivo de intereses empresariales impulsados hacia la tecnología financiera.

Sin embargo, tales esfuerzos deben estar guiados por el espíritu correcto y un entorno adecuadamente regulado para garantizar la estabilidad financiera sostenible y la seguridad en la economía.

Recomendado para ti:

Descripción general de las empresas fintech de la nueva era

Ventajas competitivas:

- Agilidad para lanzar y pivotar

- enfoque láser en la experiencia del cliente

- libertad de la carga de los sistemas heredados

Desafíos para escalar el negocio:

- Falta de confianza

- La ausencia de una marca conocida

- Falta de infraestructura de distribución establecida

- falta de capital y

- Falta de experiencia en cumplimiento normativo

La relación entre las empresas fintech de la nueva era y las instituciones financieras tradicionales ahora se ha transformado de competencia a colaboración. Se ha visto que la simbiosis entre ambas categorías de jugadores está dirigida a crear un paisaje unificado en el que cada jugador se beneficia de las fortalezas del otro, y cuyo beneficio finalmente se transmite al consumidor.

Además, esto les permite a los titulares la oportunidad de crear propuestas más sólidas y rentables para los clientes y tener un impacto positivo en su propio crecimiento de ingresos y utilidades.

Diferentes categorías de empresas Fintech

Las empresas Fintech en India se pueden clasificar en términos generales en los siguientes segmentos:

- Préstamos financieros: préstamos P2P, mercado de préstamos, prestamistas de libros propios

- Plataformas de inversión: plataformas de negociación y fondos mutuos, crowdfunding, plataformas de gestión de riqueza y activos, asesores financieros en línea

- Pagos : billeteras móviles, pagos de comerciantes, PoS y servicios de pasarela de pago

- Software empresarial : calificación crediticia y suscripción, gestión de gastos, planificación financiera, generación de clientes potenciales e incorporación de clientes, automatización de procesos

- Moneda alternativa/Blockchain : comercio de criptomonedas, servicios impulsados por Blockchain

- Los préstamos financieros, especialmente en el espacio de consumo, también tienen mucho espacio y potencial para innovar.

Lo más destacado es que todas estas categorías de empresas están penetrando en un mercado más grande y abordando las necesidades del mercado que antes no eran atendidas por las instituciones financieras tradicionales. Pueden hacer frente a este desafío innovando las ofertas de productos y servicios en diferentes niveles de ingresos y personalizándolos incluso a escala.

Análisis de financiación de empresas fintech: panorama de 10 años

Diferentes categorías de empresas de tecnología financiera frente al número de acuerdos en las fases de financiación

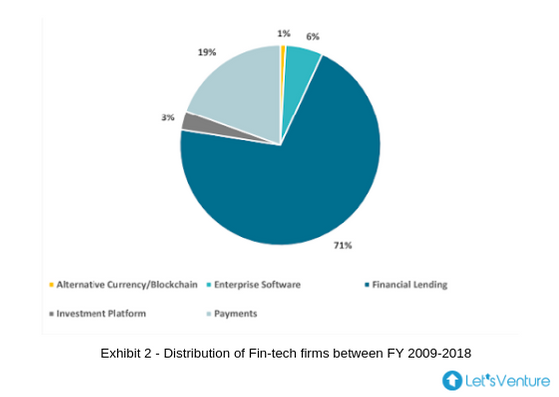

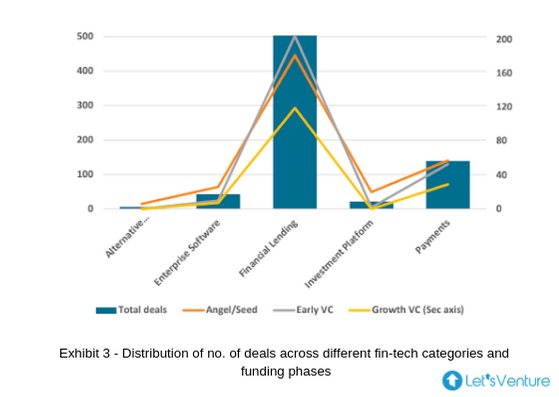

- El Anexo 2 muestra que el 70 % del ecosistema fintech está dominado por firmas de préstamos financieros y se puede inferir del Anexo 3 que los inversores en todas las fases también se han mantenido atraídos por esta categoría.

- Las primeras inversiones de VC y Angel/Seed comparten la proporción máxima de acuerdos en todas las categorías. Los años 2015, 2016 y 2017 han visto el número máximo de transacciones en el préstamo financiero en la última década.

- 2018 fue testigo de la interrupción de la ideología dominante de participación en la inversión, ya que las tres categorías de inversores como Angel, Early VC y Growth convergieron en la misma cantidad de inversiones en préstamos financieros.

- Esto se debe principalmente a una disminución en el no. de acuerdos en la etapa Angel/Seed y mayores inversiones de Growth VC, lo que indica que las empresas maduras plantean rondas de financiación posteriores

- Sorprendentemente, las plataformas de inversión no presenciaron ninguna inversión de Growth VC hasta finales de 2018.

- Puede haber dos inferencias, una que la mayoría de las nuevas empresas en curso se han vuelto autosuficientes en términos de flujo de caja libre positivo y no dependen del capital externo (Ej: Zerodha) y la otra que los fondos de la etapa de crecimiento podrían encontrar suficientes oportunidades que cumplían con sus criterios de rentabilidad esperada.

- Se considera que la oferta B2B está creciendo en los últimos años en todas las categorías.

- La categoría Moneda alternativa/Cadena de bloques solo recibió inversiones ángel/semilla hasta el momento.

La cantidad total de fondos recaudados frente al número de operaciones en las diferentes fases de financiación:

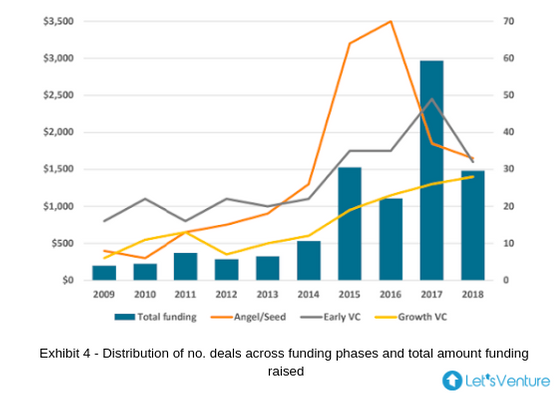

- El Anexo 4 demuestra la correlación entre las diferentes categorías de inversionistas y la cantidad total de financiamiento durante la última década, siendo 2014 el punto de inflexión.

- El número de inversiones de Growth VC en pagos se triplicó en 2015 y se ha mantenido constante durante los próximos tres años.

- 2016 registró la mayor cantidad de inversiones hasta el momento y la cantidad de inversiones Angel/Seed fue 2,2 y 3,2 veces mayor que las inversiones Early VC y Growth VC, respectivamente.

- La disminución de acuerdos en los años posteriores, como se refleja anteriormente, denota una mayor cantidad de inversiones de capital de riesgo de crecimiento a medida que las empresas maduran.

- Los pagos han sido el segmento más financiado dentro del panorama indio de fin-tech, aprovechando la ola de desmonetización.

- El aumento en 2017 se debe principalmente a la financiación de USD 1400 millones de SoftBank Group en Paytm, que es, con mucho, la mayor cantidad de financiación recibida por cualquier empresa fintech en India. Según se informa, la empresa recaudó 300 millones de dólares adicionales de la firma de Warren Buffet, Berkshire Hathaway; posteriormente inculcando la creencia en el crecimiento de la industria fintech en la India.

“El 62 % de las empresas Fintech que recaudaron fondos Angel/Seed pudieron obtener fondos de Early VC y el 30 % de estas empresas recaudaron fondos de Growth VC en las rondas posteriores”

- La cantidad de inversiones de Growth VC en préstamos financieros durante la última década es casi 4,5 y 25 veces mayor que la cantidad de inversiones Angel/Seed y Early VC, respectivamente, y la financiación total en préstamos financieros fue testigo de una CAGR del 36 % en los últimos cinco años.

“El 60 % de los inversores Angel/Seed han salido con éxito, parcial o completamente, en empresas que pudieron recaudar fondos de Early VC o Growth VC en rondas posteriores”

- El número de empresas que recaudaron rondas de financiación posteriores siguió siendo elevado en el sector de la tecnología financiera.

- Esta es una señal muy positiva para que los inversores Angel/Seed tengan una mayor probabilidad de maximizar sus rendimientos, ya sea mediante el aumento de la valoración de las empresas o mediante la obtención de un gran fondo de liquidez mediante salidas en las rondas posteriores.

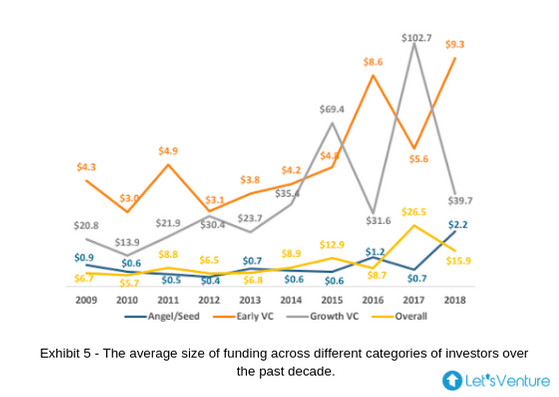

El tamaño promedio de la financiación en las diferentes fases de financiación:

- El tamaño promedio de los boletos de las inversiones Angel/Seed registró un máximo histórico en 2018. Lo mismo experimentó una caída en 2017, el año en el que se registró el tamaño de acuerdo más alto de todos los tiempos en las inversiones de capital de riesgo temprano y de crecimiento.

- Esto denota la etapa de maduración de muchas empresas fintech en 2017 que reciben atención y financiamiento en las rondas de crecimiento.

- 2016 fue el año en el que se registró el tamaño de ticket más bajo en las inversiones de Early VC durante los últimos 7 años.

- La variación en el tamaño promedio de los acuerdos destaca la alta oferta de empresas fintech que recaudan fondos, que es una combinación de rondas de capital y deuda.

- El aumento en el tamaño promedio de las transacciones en las inversiones Angel/Seed valida la mayor participación de los capitalistas de riesgo micro y en etapa inicial en las inversiones de la ronda semilla.

- Si bien el tamaño del cheque de los inversionistas ángeles individuales puede permanecer igual o aumentar marginalmente, las inversiones de capital de riesgo en la etapa inicial explican el sesgo.

- Esta es una señal muy positiva para las nuevas empresas en etapa inicial que ahora pueden contar con el respaldo de una empresa de capital de riesgo junto con varios inversores individuales y estratégicos a bordo, incluso en las primeras rondas de recaudación de fondos.

¿Qué modelos de negocio Fintech se espera que evolucionen en el próximo Lustrum?

Rise of New Age Tech: AI, ML, Blockchain, AR e IoT han servido casos de uso significativos para el crecimiento de fintech a nivel mundial . Las soluciones bancarias impulsadas por blockchain tienen éxito en los EE. UU., el Reino Unido, Singapur y pueden ver la penetración en la India. Se pueden esperar pagos biométricos debido a India Stack. Los puntos de datos impulsados por IA y ML para generar el crédito y el perfil de riesgo de los clientes también tienen un tremendo potencial de crecimiento.

Expansión de Fintech a diferentes esferas: se espera que las soluciones de gestión y maximización de la riqueza surjan en diferentes esferas. La cantidad de riqueza se está acumulando en un 12-14% en la India, lo que genera una mayor necesidad de que la gente la administre. La penetración actual de actores institucionales que gestionan la riqueza es muy baja, inferior al 25%. Se verá emerger herramientas de gestión y maximización de la riqueza impulsadas por chatbots de IA. Las técnicas tradicionales de gestión de patrimonio pueden renovarse para ofrecer soluciones personalizadas a los clientes.

Los Robo-Advisors están en camino: Los Robo-asesores impulsados por IA en los servicios financieros están surgiendo en el espacio de inversión minorista a nivel mundial . Muchas plataformas web globales impulsadas por algoritmos profundos, a saber. Robo advisors, ofrecen asesoramiento financiero y de inversión sobre el envío de detalles de finanzas personales. A medida que India alcance la paridad con las economías desarrolladas, surgirá una mayor cantidad de nuevas empresas que utilizan estas tecnologías.

Soluciones de seguros de la nueva era en defensa: Las soluciones de seguros de la nueva era brindarán seguridad en varios puntos de contacto. Las firmas de seguros globales ofrecen soluciones personalizadas aprovechando datos como pólizas de salud personalizadas basadas en la orientación del cliente para mantenerse en forma. Pocas nuevas empresas también están explorando la integración de AR para suavizar la experiencia del consumidor hacia los reclamos de automóviles. Pocas empresas también operan con modelos comerciales diferenciados en los que el monto total de la póliza se agrupa centralmente y se usa para pagar reclamos y el saldo restante determina el próximo monto de la prima para todos los asegurados.

El pensamiento de despedida

Reuniéndolo todo, la revolución fintech está colaborando lentamente con todas las tecnologías existentes en un entorno complejo. Si bien la digitalización es el comienzo de la revolución, está llevando aún más a los millennials hacia el futuro que comprende hogares inteligentes, ciudades inteligentes, contratos inteligentes, banca abierta y mucho más. La adopción de blockchain y criptomonedas solo agregará un toque final, uniendo así a las nuevas empresas de tecnología financiera, los bancos, las instituciones financieras y los consumidores en un solo ciclo. Definitivamente, ¡vale la pena esperar el futuro con fintech!