¿Cómo están transformando los servicios de asesoramiento Robo la industria de gestión de patrimonio de la India?

Publicado: 2022-07-03Comprender la industria de gestión patrimonial en India ayudará a descifrar la industria de asesoría robótica en India

Esta disrupción en el desarrollo de asesores automáticos que conversan inteligentemente como asesores humanos podría provenir de cualquier parte

La creación de valor es clave para construir un modelo de negocio viable para la industria de la asesoría robótica

Comprender la industria de gestión de patrimonio en India ayudará a decodificar la industria de asesoría robótica en India. Hay tres factores críticos e inextricablemente vinculados que respaldan el caso de la asesoría robótica en la India. Pero primero, comprendamos el escenario actual .

Comprender el escenario

la demografía

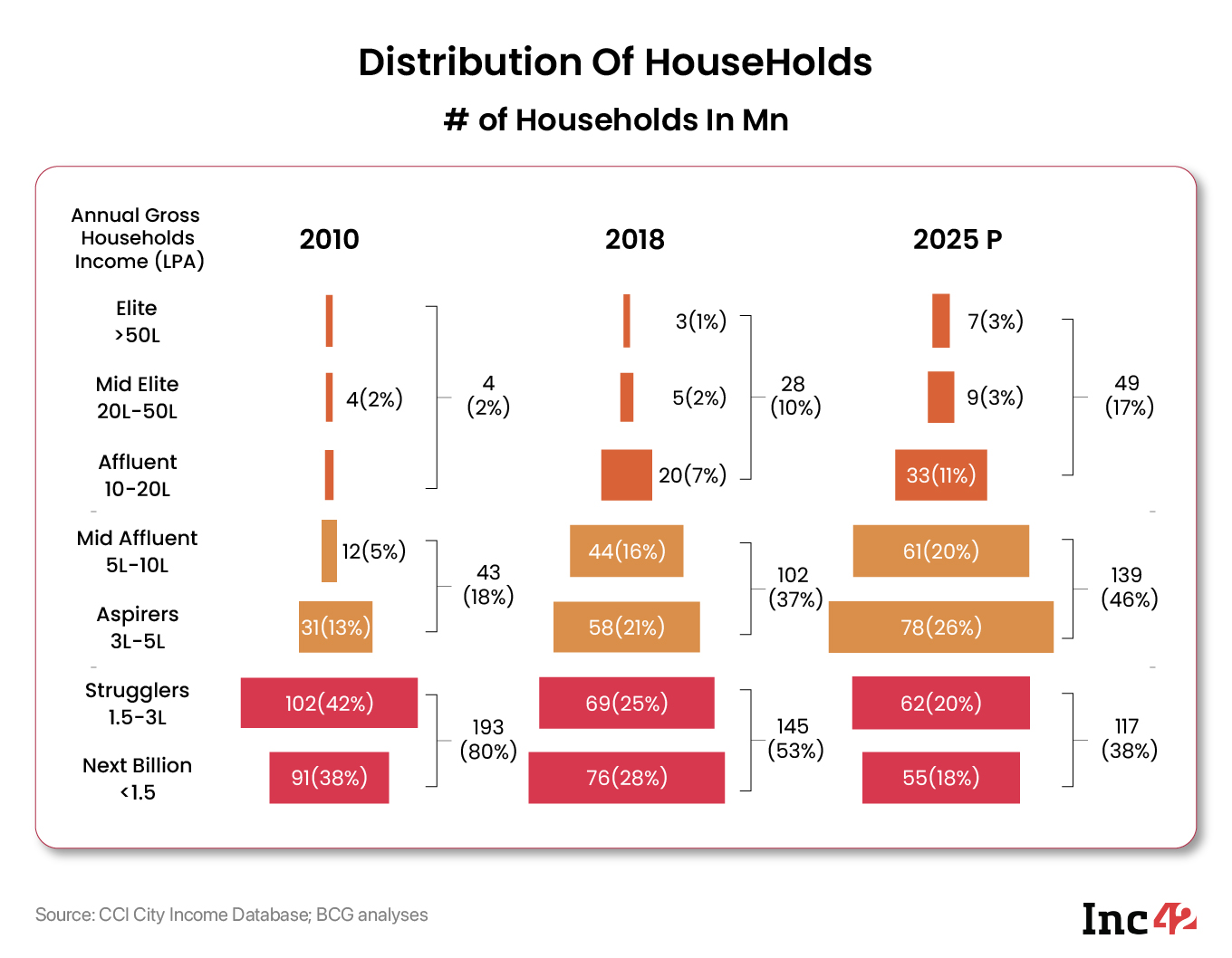

Las personas con un patrimonio neto muy alto en la India son atendidas por bancos privados, empresas de gestión de patrimonio y empresas de patrimonio boutique. Dado el tamaño mínimo del ticket de gestión patrimonial de 1 millón de dólares, tienen diversos requisitos que van más allá de los productos mercantilizados.

La abultada clase media india de India, por otro lado, es atendida por bancos del sector público y privado, distribuidores de fondos mutuos y agentes de seguros. La industria tiene una barrera de entrada baja, y cualquiera que apruebe un examen básico está calificado para trabajar en la gestión de patrimonio. Tanto la falta de conocimientos suficientes como el bajo margen de ingresos con un tamaño de billete pequeño contribuyen a la mala calidad de los servicios de asesoramiento.

Margen de ingresos reducido

Como distribuidor de fondos mutuos, uno solo puede administrar un número limitado de clientes. Con los márgenes reducidos después de la prohibición de carga de entrada y ahora la estructura de costos de SEBI, la relación de gastos totales disminuye a medida que aumenta el tamaño del fondo. Como resultado, los administradores de patrimonio de mayor calidad (incluidos los distribuidores de fondos mutuos más destacados) están menos interesados en atender a personas con tamaños de boletos muy pequeños.

Tasas de depósito fijo más bajas

India ha sido históricamente un mercado tradicional de depósitos a plazo fijo. Cuando los depósitos a plazo fijo ofrecían altas tasas de interés, la mayoría de las personas no veían la necesidad de buscar mayores rendimientos en la inversión en acciones. En el pasado, el dinero experimentó una tasa de crecimiento anual del 12% y duplicó su valor en solo 6 años.

La caída de las tasas de interés y el aumento de la inflación convirtieron en un caso convincente para que las personas comenzaran a invertir en mercados de valores directos o fondos mutuos de acciones. Desafortunadamente, no hay distribuidores o asesores de fondos mutuos de alta calidad disponibles para las masas y los ricos.

Recomendado para ti:

Los desafios

Una plataforma de asesoramiento robótico llena perfectamente el vacío. Después de una breve serie de preguntas, ofrecen a los usuarios finales la solución automatizada. Uno también tiene la opción de realizar negocios desde la comodidad de su hogar. No obstante, se enfrentan a numerosos retos , hasta el punto de que su modelo de negocio es cuestionado con frecuencia. Algunos de estos desafíos incluyen:

- Plaga de tamaño de ticket bajo: el SIP promedio por mes de una plataforma de asesoramiento robótico es muy bajo, lo que genera bajos ingresos y un período de gestación prolongado. Los costos de adquisición de clientes suelen ser mucho más altos que el valor de por vida del cliente.

Las personas con boletos un poco más grandes prefieren consultar con asesores humanos antes de invertir el dinero que tanto les costó ganar.

- Modelo de ingresos deficiente: la mayoría de los usuarios de robo advisors son inversionistas con conocimientos o conocimientos financieros. Según la Encuesta de educación financiera de S&P, hasta el 76% de los indios no tienen educación financiera. Como resultado, la mayoría de los inversores carecen de la educación financiera necesaria para utilizar una plataforma de robo advisors.

Sin embargo, una mayor conciencia financiera no resuelve el problema. Los inversores informados y con conocimientos financieros prefieren invertir en esquemas directos de fondos mutuos, lo que crea un problema de ingresos insignificantes o nulos. Como resultado, muchas plataformas de robo advisory han comenzado a proporcionar plataformas de fondos mutuos directas y gratuitas.

El futuro de los asesores Robo

En el futuro, la banca privada y las empresas de gestión de patrimonio atenderán a las personas con un alto patrimonio neto. Mientras que los segmentos masivos y masivos ya son atendidos por robo advisors. Hay una necesidad urgente de abordar dos cuestiones críticas:

- Para aumentar el tamaño promedio de los boletos

- Crear un modelo de ingresos sostenible

Generar confianza

La mayoría de los servicios de asesoría robótica actuales se basan en la automatización de procesos robóticos. En el futuro, habrá asesores robóticos que te tomarán de la mano como lo hacen los asesores humanos reales. Creo que estos robo advisors se desarrollarán utilizando inteligencia artificial y los datos que se han recopilado a lo largo de los años.

Esta disrupción en el desarrollo de asesores robóticos que conversan inteligentemente como asesores humanos podría provenir de cualquier parte. De hecho, en el futuro, los siguientes asesores podrían estar trabajando en tu nombre: Alexa, Siri o Google Assistant. Tanto las audiencias informadas como las menos educadas financieramente se beneficiarán de esto.

modelo de negocio

Los desarrollos anteriores pueden ayudar a la plataforma en una variedad de formas para construir un modelo de negocio sólido y sostenible. Esto animará a los usuarios a aumentar el tamaño medio de sus entradas. Además, el valor agregado mejorado permitirá a los distribuidores de fondos mutuos realizar ventas cruzadas sin problemas de múltiples productos para obtener más ingresos.

Por una tarifa de suscripción, la plataforma de fondos mutuos que distribuye fondos mutuos "directos" puede proporcionar estos servicios de valor agregado. Sin embargo, el costo de adquisición de clientes jugará un papel crucial en la construcción de un buen modelo comercial y en la decisión del precio de suscripción. La creación de valor dará como resultado un modelo de negocio viable.

“El valor es más caro que el precio”. –Toba Beta.