¿Con cuántos inversores debe hablar en una recaudación de fondos de capital de riesgo?

Publicado: 2018-05-17Aquí hay algunas lecciones sobre cómo priorizar y trabajar en todo el embudo

Esto es parte de una serie de consejos para fundadores que necesitan recaudar dinero de capitalistas de riesgo. El primero de la serie es "Lemons Ripen Early", que también tiene un enlace a otras publicaciones.

El consejo más importante que podría darte antes de que te pongas en modo de recaudación de fondos es que comprendas que la recaudación de fondos es un proceso de ventas y marketing y debe gestionarse. De alguna manera, muchos fundadores primerizos equiparan las "ventas" con algo que está por debajo de ellos. Siempre les digo a los fundadores…

“El trabajo de un inversor es desplegar capital y obtener un rendimiento. Si realmente cree que usted, su empresa y sus productos son excepcionales y que su empresa será valiosa, entonces en realidad les está haciendo un FAVOR al ayudarlos a invertir en su puesta en marcha. Si no crees en tus huesos que eres increíble, entonces no es de extrañar que no quieras venderlos al hacer la inversión”.

Al igual que con cualquier venta, primero debe planificar sus "clientes potenciales" y calificar si encajarían bien o no con su producto, una inversión en su empresa. Necesita averiguar cuánto tiempo pasar con cada prospecto y necesita administrar rigurosamente su tiempo y el calendario.

Aquí es donde la mayoría de los fundadores se equivocan . La mayoría de los fundadores preparan una presentación, preguntan a algunos amigos e inversores a quiénes conocer, reciben algunas presentaciones y simplemente improvisan. Como resultado, los fundadores a menudo se encuentran con los inversionistas equivocados y pierden el tiempo con aquellos que solicitan más información.

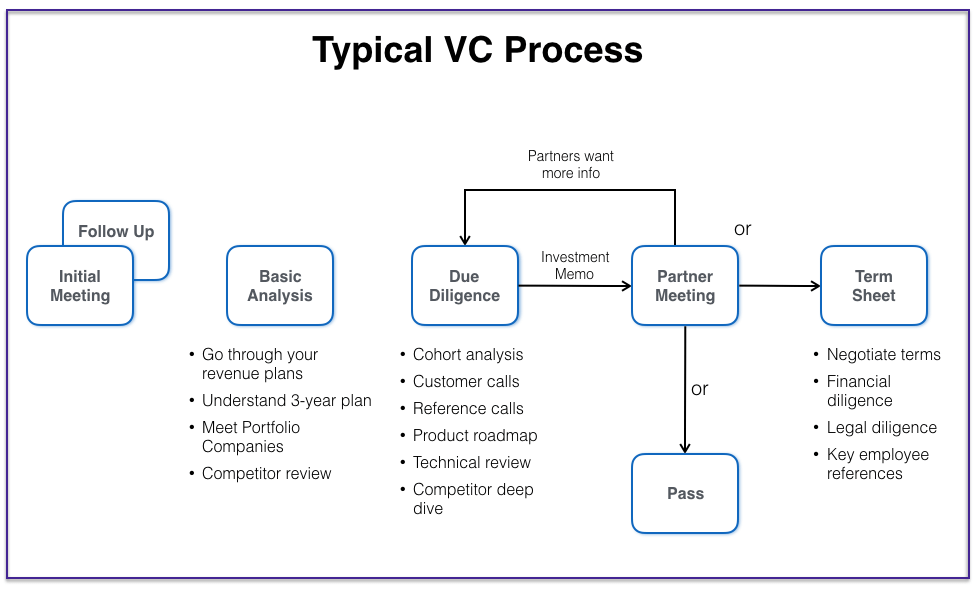

El proceso típico de VC es el siguiente:

Dicen que hay tres reglas en la propiedad: Ubicación, ubicación, ubicación. En las ventas también hay tres reglas: Calificar, calificar, calificar. Todo su proceso debe consistir en "probar" si su prospecto tiene:

- Interés

- Autoridad para tomar una decisión

- Presupuesto

- Está dispuesto a continuar pasando tiempo real contigo y analizándote. Puede abreviar esto como "compromiso".

Si un inversionista no se involucra, entonces no obtendrá de repente una hoja de términos. La señal más segura de que un proceso de recaudación de fondos se ha estancado es cuando no tiene reuniones de seguimiento ni noticias del VC ni noticias de amigos que recibieron una llamada telefónica o un correo electrónico preguntando por usted.

Si el compromiso disminuye, debe mover ese VC a una prioridad más baja o debe encontrar formas de mejorar cualquiera de estas dimensiones (obviamente, los puntos 2 y 3 pueden significar que se está reuniendo con la persona equivocada en la empresa). Mover un VC de A a B no significa que no siga siendo su primera opción, solo significa que sus posibilidades son menos probables y sus recursos extremadamente limitados deben asignarse a otra parte.

En mi publicación "Mide dos veces, corta una vez", describí cómo planificar antes de comenzar a criar. Hoy quiero hablar sobre el proceso y cómo distribuir su tiempo.

¿Con cuántos inversores debería hablar?

Por supuesto, no hay una cantidad exacta de VC que deba cumplir ; estas son simplemente pautas. Para simplificar, supondré que ha recaudado algo de dinero de ángeles o inversionistas iniciales y está recaudando una ronda A o una ronda B de capital de riesgo.

Me gusta comenzar con una lista de aproximadamente 40 inversores calificados . Si no sabe qué es "calificado", lea mi publicación de planificación de recaudación de fondos, pero suponga que están en lo correcto: tamaño, geografía, enfoque de la industria, capacidad disponible y ellos mismos han recaudado un nuevo fondo en los últimos 3– 4 años para que sepas que tienen polvo seco.

Si está recaudando una ronda en la que un nuevo inversor principal invertiría $ 5 millones , el fondo de capital de riesgo debe tener no menos de $ 100 millones y si está buscando que escriban $ 15-20 millones como líder, su fondo debería ser realista al menos $400 millones

Si cree que tendrá clientes potenciales compartidos, obviamente, los tamaños de los fondos pueden ser un poco más pequeños, pero como una pauta aproximada, suponga que la mayoría de los fondos de capital de riesgo semilla/A/B no asignarían más del 5 % de su fondo a una primera inversión.

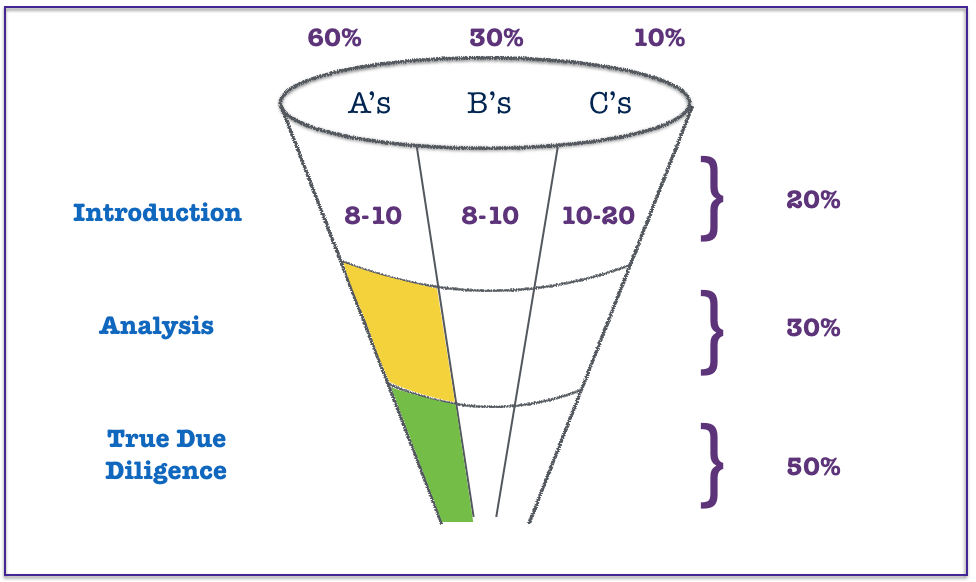

En cuanto a la clasificación de la pila, te recomiendo que te esfuerces por no tener más de 8 a 10 "A", 8 a 10 "B" y el saldo de 20 a 24 debe ser "C". Una "A" es alguien que probablemente invertiría en una empresa como la suya y, si es elegido, es alguien con quien le interesaría trabajar.

Si no es probable que obtenga Sequoia, entonces el hecho de que sean una empresa increíble no significa que estén en su lista A. Si en la escuela secundaria obtuviste un GPA de 3.6, es posible que QUIERAs ir a Stanford, pero no es probable, por lo que gastas más energía en las escuelas en las que es más probable que ingreses. Lo mismo con VC.

Las A son las firmas en las que trabajará más duro para investigar, las más difíciles de encontrar presentaciones de alta calidad y con las que hará el mayor esfuerzo para comprometerse . Para ser claros, su lista nunca permanece estática. Si tiene una reunión mediocre con un prospecto de alta calidad y no cree que sea probable que se incline, caerá a una B o C. Del mismo modo, si una empresa que no cree que sea su mejor opción de repente comienza a interactuar y trabajando y mostrándote el amor que podrías ponerles como una A porque tener una oferta es importante.

¿Debería comenzar con sus “escuelas de seguridad”?

Existe cierto debate sobre si debe realizar una "prueba de manejo" con algunas empresas antes de un proceso más amplio o si simplemente debe comenzar el proceso. Las personas que creen lo primero creen que debería ver la demanda del mercado antes de que mucha gente sepa que está "en el mercado".

Creo que hay algo de verdad en esto. Es una industria tan pequeña que si hablas con demasiados inversionistas, la gente escuchará que estás en el mercado y sabrá rápidamente quién ha pasado.

Mi consejo personal es que primero tome 2 reuniones con "escuelas de seguridad", es decir, alguien en su lista B y alguien en su lista C, a menos que ya tenga una relación muy sólida con alguien en su lista A. Esto le brinda una buena práctica para sus reuniones A y tendrá una idea de algunas posibles preguntas, comentarios e inquietudes.

Luego comience su proceso en serio con hasta 8 a 10 empresas. Estos son los que realmente quieres y que además tienes una posibilidad realista de aterrizar. Mantenerlo entre 8 y 10 lo ayuda a administrar el flujo de información pública que será más amplio si ve 20 empresas y también lo ayuda a priorizar los recursos. Puede llegar a un grupo más amplio en unas pocas semanas una vez que sepa cómo le fue en sus reuniones iniciales o tal vez si lo hizo realmente bien, puede mantener su apertura estrecha.

¿Por qué 8–10 y no solo 3–4?

Uno de los objetivos más importantes de un proceso de recaudación de fondos es mantener empresas similares en la misma etapa de su proceso. Si está hablando con un conjunto demasiado pequeño y uno se inclina temprano y le ofrece una hoja de términos y no está seguro de si es la empresa con la que realmente quería trabajar, es increíblemente difícil reducir la velocidad y decir: " realmente necesitamos terminar nuestro proceso”, ya que corre el riesgo de que se sientan engañados.

Recomendado para ti:

Un inversionista que no siente que existe un compromiso bidireccional eventualmente caminará y buscará acuerdos que perciba como un mejor ajuste bidireccional.

Como VC, por supuesto, quiero que vengas a verme solo a mí porque eso significa que no tengo competencia y tengo tiempo para conocerte adecuadamente. Pero honestamente, deberías hacer esto antes de que realmente estés criando, que fue la base de mi ensayo "Líneas, no puntos". Si sentimos una conexión mutua, entonces mi objetivo es hacerle la vida más fácil ofreciéndole una hoja de términos antes de que esté aumentando y dedicaré el tiempo y el esfuerzo a tratar de demostrar que no vale la pena ejecutar un proceso. Esta es la excepción, más que la regla.

¿Cómo sabe si un VC está comprometido?

La primera reunión suele ser con 1 o 2 personas dentro de la empresa de capital de riesgo. Puede comenzar con un socio en la reunión o puede ser un director o asociado. En cualquier caso, esta es una "reunión de selección" o, como he llamado en mis gráficos, una "introducción" a la empresa. Es difícil, pero no tanto , conseguir un primer encuentro para equipos talentosos que se apresuran.

Es infinitamente más difícil conseguir una segunda reunión puntual* debido a la gestión rigurosa del tiempo por parte de los capitalistas de riesgo. (* Los VC a menudo le otorgarán una segunda reunión en 9 a 12 meses para escuchar una actualización del progreso).

Muchos capitalistas de riesgo parecerán súper amigables en una primera reunión porque están allí para aprender y conocerte y no hay ninguna ventaja en ser un gilipollas (sí, sé que algunos capitalistas de riesgo son gilipollas de todos modos. Recuerda, fui empresario por 10 años antes de un VC).

El VC más cálido, amigable y, sin embargo, más directo sobre por qué no iba a invertir en mi empresa fue Gus Tai en Trinity. Aunque obtuve un "no", me ayudó a comprender por qué no era adecuado para él y eso siempre estableció el estándar de cómo quería tratar a los empresarios: amigable, pero directo en mis pensamientos.

Señalo que los capitalistas de riesgo a menudo son amigables en la primera reunión porque he escuchado a cientos de fundadores decirme que su primera reunión fue excelente solo para sentirse fantasma cuando hay un compromiso limitado después de esta reunión. Hay una manera súper simple de saber si un VC está comprometido. Si tiene una segunda reunión, una llamada telefónica de seguimiento o sabe que están haciendo un trabajo real, entonces están comprometidos. Ningún capitalista de riesgo dedica más tiempo a evaluar su empresa a menos que sepa que al menos tiene algún interés.

Este es un proceso de ventas y su trabajo es buscar "señales de compra"; recuerde: Califique, califique, califique.

Otros signos de compromiso son : le piden que se reúna con empresas de cartera (quieren comentarios sobre su producto y sobre usted), le piden que se reúna con un colega, programan una llamada para realizar una demostración del producto/recorrido financiero, piden hablar con los clientes, etc.

NO es necesariamente un compromiso si le piden que envíe un montón de información financiera con el pretexto de "hacer un análisis de su empresa". Me vuelve loco, pero muchos capitalistas de riesgo piden todo esto porque creen que más datos es mejor que menos y también podrían tener una idea de cómo se ven sus números. Esto entra en el corazón de mi controvertida publicación de blog (¡próximamente! Es el artículo 7 de esta serie) "Por qué nunca debería tener una sala de datos". Vuelve a este blog durante las próximas 2 semanas y te lo explicaré.

Pero lo anterior es que no enviaría tus datos a la ligera. Le pediría que tenga una segunda reunión para repasar sus datos o tal vez pedir repasarlos con un asociado. Si no dedican tiempo a revisarlo contigo, es más probable que solo te compren datos.

La mejor prueba de compromiso es el tiempo , así que me gusta pedirle a la gente que me deje guiarlos a través de los datos y luego se los enviaré después, incluso si es solo una llamada de conferencia web. Su trabajo en el proceso de ventas es probar el compromiso para que pueda descubrir cómo distribuir mejor su tiempo. También es cierto que cuanto más tiempo se relaciona con un inversionista, más le recuerda por qué lo amaba en primer lugar.

Si un capitalista de riesgo lo “fantasma” (es decir, le dijeron que fue una gran reunión pero luego no responden a los correos electrónicos), NO ASUMA que significa que no están comprometidos. Escribí sobre eso aquí. A veces, con la mejor voluntad del mundo, la gente simplemente se pone a trabajar. Tu trabajo es presionar cortésmente hasta que obtengas un "no suave" o más participación.

Si se retira simplemente porque no han respondido a sus últimos dos correos electrónicos, no tendrá éxito en el desarrollo de negocios, ventas, prensa, reclutamiento... nada. Cada persona importante con la que desea hacer negocios a veces se oscurecerá como autopreservación para otras tareas que están tratando de completar.

¿Cómo funciona el "extremo inferior del embudo"?

La mayoría de los empresarios cometen el error de dedicar demasiado tiempo a realizar nuevas reuniones o dedicar tiempo a los inversionistas equivocados simplemente porque seguirán reuniéndose con usted. No. Mantenga sus ojos enfocados ante todo en cualquier VC que sea A y esté en sus fases de "análisis" o "diligencia debida". Estas son las partes verde y amarilla de mi gráfico anterior que he resaltado específicamente como recordatorio para usted. La mayoría de los empresarios no ponen suficiente esfuerzo en estas fases.

A veces, el compromiso en las etapas posteriores parece secarse. No han dicho “no”, pero no parecen estar dedicando mucho tiempo a pensar si progresar. Debería ser obvio para ti. Al final del proceso es cuando realmente necesitan decidir no solo si quieren invertir entre 5 y 10 millones de dólares en su empresa y asumir el riesgo personal de equivocarse, sino que también deben votar cómo podrían gastar una cantidad considerable. de su tiempo personal durante los próximos 5 a 10 años y nadie inteligente lo hace a la ligera.

Su trabajo es crear razones para pasar más tiempo con usted y atraerlos a participar porque cuanto más tiempo estén trabajando, pensando en usted, pasando tiempo con usted y entendiendo por qué esto podría ser realmente emocionante, entonces más es probable que lo lleven a una reunión de socios o se comprometan definitivamente con usted.

Algunos trucos fáciles para ponerse frente a un VC nuevamente si su proceso se detiene

- Pídales que se reúnan con los miembros clave del equipo que aún no conocen, especialmente si se trata de personas a las que el VC querría conocer, independientemente de si financian o no su empresa.

- Mostrar demostraciones de productos que aún no se han lanzado. Esto requiere que seas disciplinado y no estés seguro al principio del proceso, pero un mensaje rápido a un VC que diga: "Me encantaría mostrarte algunas características nuevas realmente geniales que hemos incorporado y que no hemos mostrado al mercado". sin embargo, ¿puedo tener 20 minutos para pasar?” es una buena manera de participar.

- A veces animo a los equipos a crear nuevos análisis sobre cohortes, proyecciones de ingresos futuros, revisiones de la competencia, estudios de precios, etc. Vale la pena hacer cualquier información que cree una próxima reunión convincente. Con un poco de planificación previa, es posible que incluso sepa qué información muestra en su primera o segunda reunión y qué fragmentos guarda para una reunión de seguimiento.

- Otra idea que utilizo es animar a los empresarios a preguntar si está bien reunirse con otro miembro del equipo de ese VC en una sesión 1–1 para mostrarles también su producto. No puede solicitar una persona genérica; debe ser una persona nombrada que tenga algún motivo para que se reúnan. Pero esa es una oportunidad para que "aterrices y te expandas" y construyas más fanáticos dentro de la firma de capital de riesgo. No tiene que ser un socio: todos los defensores internos son valiosos.

Las reuniones de diligencia debida son las más difíciles de asegurar porque los capitalistas de riesgo, por supuesto, saben que estas reuniones de seguimiento crean obligaciones para ellos y si están sopesando cinco acuerdos potenciales y aún no han decidido si usted es apto o no, entonces no lo harán. t reunirse de nuevo fácilmente.

Como resultado, muchos empresarios toman la ruta fácil de tomar nuevas primeras reuniones porque son más fáciles de conseguir, más fáciles de preparar (ya tiene un mazo) y se sienten como progreso. Francamente, esto es como ejecutar una campaña de ventas y cuando el último gran esfuerzo para persuadir a cuatro departamentos dispares para que lo respalden y comienza a sentirse difícil, en su lugar, comienza a trabajar en vender a diferentes clientes.

Por tonto que parezca, este es un libro de jugadas muy común para los emprendedores. El extremo inferior del embudo es duro. Condenadamente difícil. Pero prefiero ver que su tiempo y energía se dediquen a crear nuevos artefactos para compartir con sus posibles VC en la parte inferior del embudo que simplemente participar en demasiadas reuniones nuevas.

Por qué ayuda el marketing

En las primeras etapas de esta publicación, mencioné que la recaudación de fondos es un proceso de "ventas y marketing" , pero solo he hablado de ventas. El apoyo de marketing es tan crítico en un proceso de recaudación de fondos como lo es en una campaña de ventas. Si alguna vez ha estado involucrado con el marketing empresarial, sabe lo importante que es tener garantías de marketing y tener campañas de goteo de correo electrónico y dirigir campañas de remarketing a prospectos que mostraron interés pero no se convirtieron y ejecutar relaciones públicas para que usted manténgase en la mente.

Si acepta que estas técnicas de marketing son fundamentales en las ventas empresariales, comprenda que no son menos importantes en la recaudación de fondos. Cuando planifique su proceso de recaudación de fondos, debe dedicar algunas tareas en su diagrama de GANTT al marketing.

Cuando los capitalistas de riesgo están pensando en realizar una segunda, tercera o cuarta reunión, no está de más que hayan visto un artículo sobre usted en el WSJ, Recode o TechCrunch. Si tiene un amigo del VC que es cliente de su producto o un inversionista existente en su empresa y comparte noticias de su empresa en sus redes sociales, es útil recordarle al VC que debe participar.

A todos los capitalistas de riesgo, al igual que a todos los consumidores de cualquier producto, les gusta pensar que no estamos influenciados en absoluto por el marketing, pero, por supuesto, cualquier economista del comportamiento puede demostrarle que lo estamos. Como fundador, utilice este conocimiento básico a su favor.

Por qué necesita seguir alimentando la "parte superior del embudo"

Después de haberle suplicado que dedique más tiempo al extremo inferior del embudo, quiero alentarlo a que no ignore por completo el extremo superior del embudo.

En algunos casos, los capitalistas de riesgo se inclinan por un trato, hacen un montón de trabajo y aparentemente se interesan tanto que vieron a punto de enviar una hoja de términos solo para que dijeran "no" en el último minuto . Su ventaja en el trato probablemente fue sincera en su interés por usted, pero posiblemente se cerró cuando buscaba la aprobación.

El problema de poner todos sus huevos en esta canasta es que si obtiene un "no", entonces no tiene una cartera bien establecida de otros prospectos que ya hayan superado una reunión o dos y termina teniendo que Vuelva al punto de partida y perderá de 6 a 8 semanas, lo que puede ser existencial para algunas empresas emergentes.

Parece obvio que no debes contar con un VC cuyo proceso parece ir bien, pero he visto a tantos emprendedores hacer esto que quiero resaltarlo y recordarte que no dejes que esto suceda. Incluso si está seguro de que está a punto de obtener una hoja de términos, debe seguir trabajando con algunos nombres en el extremo superior del embudo hasta el final de una hoja de términos firmada.

Nunca asumas que esto sucederá. Sé que probablemente estés cansado al final de un proceso, pero es importante correr hasta la línea de meta. Incluso si obtiene una hoja de términos, no hay forma de decir que le van a gustar los términos y, sin ningún canal que lo respalde, es probable que se sienta presionado a decir simplemente "sí".

Resumen

La recaudación de fondos es un proceso de ventas y marketing en el que el comprador es un VC y el producto es el capital de su empresa.

Cualquier gran campaña de ventas y marketing comienza con una planificación metódica y cualquier gran proceso se ejecuta con una asignación de tiempo rigurosa en los prospectos más importantes.

Debido a que muchos fundadores de empresas emergentes ven "dirigir el negocio" como su único trabajo y ven la recaudación de fondos como algo que se ven obligados a hacer cada 18 meses, a menudo no reciben el tiempo, la atención y los recursos que merecen. Es cierto que la recaudación de fondos por sí sola no lo hará exitoso, pero tener éxito en la recaudación de fondos puede brindarle una clara ventaja en el mercado frente a sus competidores que no son tan buenos para obtener financiamiento como usted o tienen que hacerlo. pasar más tiempo en el mercado.

Planifique en consecuencia. La recaudación de fondos es una actividad de todo el año y nunca termina. Dedique una pequeña cantidad de su asignación de tiempo mensual a esta tarea. Fuera de los períodos de recaudación de fondos, aún debe ser al menos el 15% de su tiempo. Es una gran parte del trabajo de un CEO exitoso.

[Esta publicación de Mark Suster apareció primero en ambos lados de la mesa y ha sido reproducida con permiso.]