Cómo realizar pagos en línea de TDS: una guía paso a paso

Publicado: 2024-02-20Resumen: Pagar tu TDS en línea es muy fácil. Debe visitar el sitio web de NSDL donde puede buscar el número de challan en la sección TDS. Una vez que se abra, deberás completar tus datos personales y los relacionados con impuestos. Sigue leyendo para conocer el procedimiento completo para pagar tu TDS en línea.

TDS o Deducción Fiscal en Fuente es una suma particular deducida por una persona (deductor) cuando el pago, como salario, alquiler, honorarios profesionales, etc., excede el límite umbral de TDS. El individuo (deducido) que recibe esta suma es responsable del pago del impuesto.

El deductor deduce el impuesto en la fuente y paga la suma restante al deducido. En esta guía, obtendrás los pasos detallados para pagar el TDS en línea a través de un tutorial detallado.

Tabla de contenido

¿Pasos para realizar el pago TDS en línea?

Para pagar TDS en línea, debe visitar el sitio web de NSDL y elegir ' CHALLAN NO./ITNS 281 ' en la sección TDS/TCS. A continuación, complete sus datos fiscales y envíe el formulario. Después de eso, serás dirigido a la página del banco donde podrás realizar el pago.

Aquí está la guía paso a paso para pagar TDS en línea:

Paso 1: Abra el sitio web de NSDL o el software de Impuesto sobre la Renta para realizar el pago electrónico de impuestos. El sitio web aparecerá como se muestra a continuación.

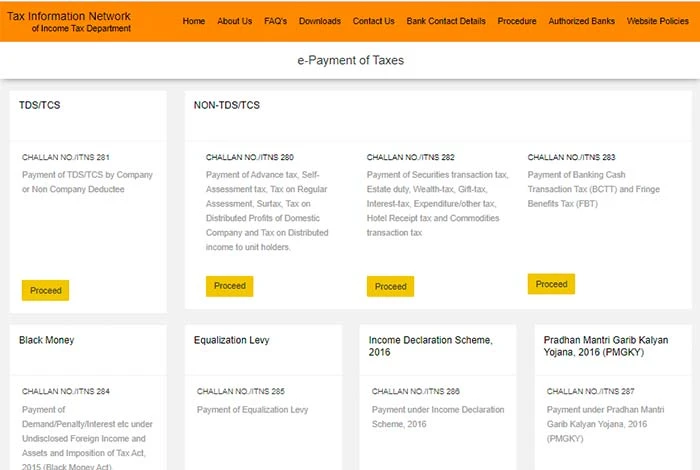

Paso 2: A continuación, elija 'CHALLAN NO./ITNS 281' dentro de la sección TDS/TCS. Una vez hecho esto, el sitio web será redirigido al portal de pago electrónico como se muestra a continuación.

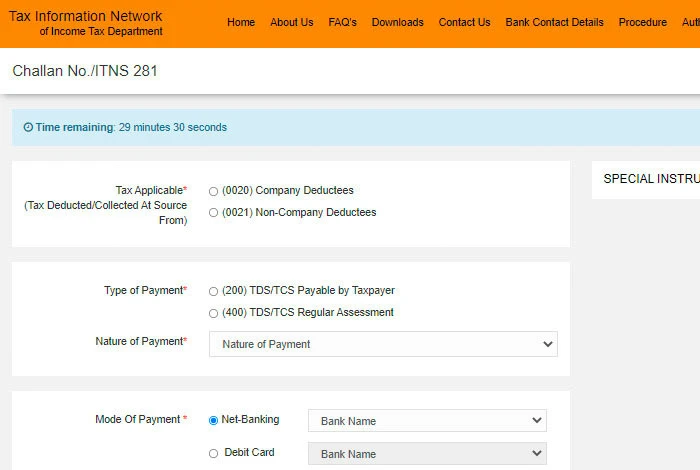

Paso 3: Una vez que el portal esté abierto, debe agregar los siguientes datos como se muestra en la imagen y continuar con el siguiente paso.

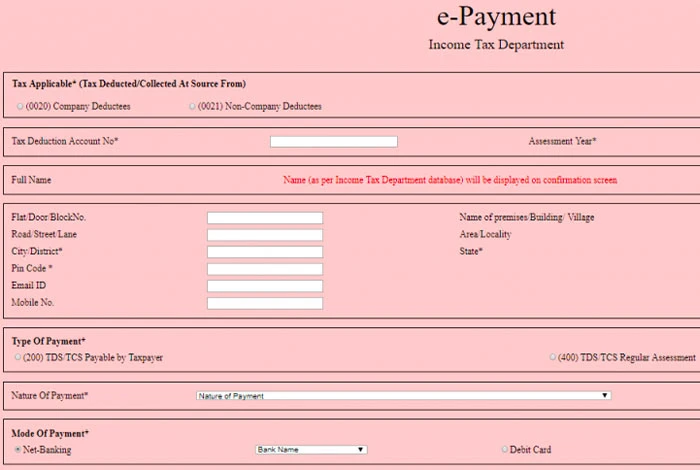

Paso 4: En el siguiente paso, complete otra información como:

- En " Impuestos aplicables ", elija Deducidos de la empresa en caso de que usted deduzca el TDS mientras procesa el pago a una organización. En otros casos, elija ' Deducidos no pertenecientes a la empresa '.

- Agregue el TAN y el año de evaluación en el que se realiza el pago.

- En la lista desplegable, complete su ' Código PIN ' y ' Estado '.

- Elija si el pago se realiza por TDS deducido y pagadero por usted o por TDS en una evaluación regular.

- A continuación, elija la " Naturaleza del pago " y el " Modo de pago " en la lista desplegable. Después de eso, seleccione la opción Enviar.

Paso 5: Después del envío, aparecerá una pantalla de confirmación. Si el TAN es válido, se mostrará en pantalla el nombre completo del contribuyente según el master de la empresa.

Paso 6: Después de la confirmación de los datos ingresados, el sitio web lo llevará al sitio de net banking.

Paso 7: A continuación, inicie sesión en el sitio del banco con sus credenciales y realice el pago. Después del pago exitoso, se generará un challan con el número CIN, los detalles del pago y el nombre del banco con el que se realiza el pago electrónico.

Beneficios de realizar pagos TDS en línea

Cuando realiza un pago TDS en línea, no necesita enviar el challan físicamente y se remite inmediatamente a través de su cuenta. Además, su e-challan se enviará directamente al departamento de Impuesto sobre la Renta. Descubramos más beneficios de realizar pagos TDS en línea:

- Flexibilidad para pagar desde cualquier lugar

- Obtenga el recibo de acuse de pago inmediatamente

- Se eliminan los errores de sobrescritura

- El e-challan se envía al departamento de Impuesto sobre la Renta

- Se puede pagar en nombre de una empresa o una empresa.

- No es necesario mantener ningún registro físico ya que todo se guarda en un portal en línea.

- Los pagos en línea de TDS son más rápidos y seguros

¿Cómo se puede realizar el pago TDS sin conexión?

Para realizar pagos de TDS fuera de línea, los deductores deben enviar TDS físicamente a través de challans en sus sucursales bancarias. Pueden descargar el Challan 281 a través del portal en línea y completar los datos necesarios.

Una vez hecho esto, deben depositar el monto del TDS y el challan en la sucursal bancaria más cercana. Después de enviar el challan, se le proporcionará una matriz. Esta matriz podría utilizarse como prueba después de que el banco la selle en la referencia futura.

La fecha límite para depositar TDS en el gobierno

Una vez que se deduce el monto de TDS, el deductor debe presentar este monto al gobierno en un período de tiempo específico; este monto se denomina pago de TDS. La fecha de vencimiento para realizar pagos de TDS para cuotas gubernamentales y otras cuotas se detalla a continuación:

| Mes de Deducción | Fecha de vencimiento para realizar el pago de TDS |

| Abril | 7 de mayo |

| Puede | 7 de junio |

| Junio | 7 de julio |

| Julio | 7 de agosto |

| Agosto | 7 de septiembre |

| Septiembre | 7 de octubre |

| Octubre | 7 de noviembre |

| Noviembre | 7 de diciembre |

| Diciembre | 7 de enero |

| Enero | 7 de febrero |

| Febrero | 7 de marzo |

| Marzo | 30 de abril para deductores no gubernamentales y 7 de abril para deductores gubernamentales. |

- Opción de Pago Trimestral: También se puede permitir a los contribuyentes realizar

Pagos de TDS trimestralmente una vez obtenido el permiso del Oficial Tasador. Sin embargo, sólo podría hacerse con la aprobación del Comisionado Conjunto. Las fechas de vencimiento para realizar pagos trimestrales son las siguientes:

| Para el trimestre que finaliza el 30 de junio | 7 de julio |

| Para el trimestre que finaliza el 30 de septiembre | 7 de octubre |

| Para el trimestre que finaliza el 31 de diciembre | 7 de enero |

| Para el trimestre que finaliza el 31 de marzo | 30 de abril |

¿Cómo verificar el estado de pago de TDS Online?

Hay tres formas de verificar el estado de su pago de TDS mediante tarjeta PAN, formulario 26asm y banca neta. Averigüemos cómo puede verificar el estado del pago.

Pasos para verificar el estado de TDS mediante la tarjeta Pan

- Abra el sitio web de NSDL para pagar impuestos electrónicos

- Después de ingresar el código de verificación, continúe

- Ingrese los datos PAN y TAN

- Elija el año financiero, el trimestre y el tipo de declaración

- Seleccione la opción "Ir" y el estado del TDS será visible aquí

Pasos para verificar el estado de pago de TDS mediante el formulario 26AS

- Abra www. Incometaxindiaefiling.gov.in/home.

- Registre su cuenta o inicie sesión con sus credenciales

- Seleccione 'Ver formulario 26AS' en la pestaña 'Mi cuenta'

- Elija "Año" y "Formato PDF".

- Descargar el archivo

- Si este archivo está protegido con contraseña, se podrá acceder a él mediante la fecha de nacimiento según el número de tarjeta PAN.

¿Existe alguna penalización por pago atrasado y presentación de declaraciones?

Sí, habrá una multa por pago tardío de TDS y presentación de declaraciones. En el caso de deducción tardía, se impondrá el 1% mensual sobre el importe. Asimismo, en materia de morosidad, se aplicará sobre el importe el 1,5% mensual. Aquí están las pautas detalladas que debe seguir:

- En caso de deducción tardía: si el TDS se deduce y no se deposita al gobierno, se impondrán intereses.

- @1% mensual o su parte

- Sobre el monto del TDS a partir de la fecha en que debía pagarse el TDS

- A la fecha de cumplimentar la declaración

- En caso de pago atrasado: Si no se deposita TDS, los intereses se impondrán de la siguiente manera:

- @1.5%por mes o su parte

- Sobre el monto de TDS a partir de la fecha en que se esperaba su depósito

- A la fecha de depósito del TDS.

¿Qué software puede utilizar para realizar pagos TDS en línea?

Hay diferentes tipos de software e-TDS disponibles que puede utilizar para preparar y presentar sus declaraciones de TDS y generar certificados de TDS. Con él, puede preparar y presentar rápidamente los Formularios 24Q, 26Q, 27Q, 27EQ, 27A/B, 16A, 16, 27D, 12BA, etc. Además, también puede descargar sus documentos Challan, TDS, Impuesto sobre la Renta, etc. .

Además de eso, el software eTDS puede ayudarlo a validar los detalles de PAN y challan, calcular la tasa de pagos atrasados, realizar correcciones en las declaraciones de TDS, etc.

Principal software eTDS que puede considerar para este propósito:

- Borrar TDS

- Software Zen E-TDS

- Web-e-TDS de Webtel

- CompuTDS

- Software TDS Saral

- WinTDS

¿Cuál es la duración del pago de TDS?

- La fecha de vencimiento del pago de TDS que se cobra mediante el deductor es el día 7 del mes siguiente.

- La fecha límite para el pago de TDS es el 30 de abril del próximo año fiscal únicamente para el mes de marzo (año fiscal anterior).

- Los asesores no gubernamentales junto con los asesores gubernamentales que depositan impuestos en Challan (Tesorería Challan) son elegibles para el cronograma de pago de TDS.

- La fecha de vencimiento del pago del TDS es el mismo día en que se deduce el monto del impuesto para los deductores del gobierno que realizan el pago del TDS sin el challan.

- La fecha de vencimiento del pago de TDS es el día 7 del mes siguiente al final de cada trimestre. La fecha de vencimiento del pago de TDS es el 30 de abril para el último trimestre del año financiero si el oficial evaluador (AO) ha recibido la aprobación previa del Comisionado Conjunto.

Aplicabilidad de TDS

El Impuesto Deducido en la Fuente se aplica sobre los ingresos salariales de una persona y para los siguientes casos como ingresos generados por:

- Dividendo

- Valores y obligaciones

- Intereses distintos de los de valores

- Comisión sobre ganancias de corretaje y seguros.

- Servicios profesionales o prestación técnica.

- Retiro del EPF antes del vencimiento de un período específico o si el monto retirado supera el límite especificado

- Precio en dinero ganado en crucigramas, carreras de caballos, lotería o cualquier otro juego.

- Pago realizado al contratista, autónomos o subcontratistas

- Ingresos por transferencia de bienes inmuebles

Conclusión

Después de leer el artículo, es posible que haya comprendido cómo puede pagar su TDS en línea. Asegúrate de seguir adecuadamente el proceso para asegurar el pago exitoso de tu TDS.

Para agilizar su procedimiento, también puede utilizar el software de presentación e-TDS donde puede presentar y pagar TDS directamente. Asegúrese de verificar las características y requisitos del software antes de elegir cualquiera de ellos.

Preguntas frecuentes relacionadas con el pago de TDS

¿Cómo puedo pagar TDS en línea?

Dirígete al sitio web de NSDL y en "TDS/TCS", elige "CHALLAN NO./ITNS 281". Simplemente complete el formulario de pago con los detalles requeridos, envíelo y será redirigido a la página de banca neta de su banco. En la página ingresa tus datos bancarios y realiza el pago, luego de esto se pagará tu TDS.

¿Cómo puedo verificar el estado de mi TDS en línea?

El estado de TDS se puede ver en línea a través de la tarjeta PAN de tres maneras: TDSCPC, sitio web de presentación electrónica de impuestos sobre la renta y banca neta. Debe proporcionar los detalles del PAN de la persona que dedujo el TDS de los pagos junto con el TAN del deductor de todos estos.

¿Es obligatorio el TAN para realizar pagos de TDS en línea?

De acuerdo con la sección 203A de la Ley del Impuesto sobre la Renta de 196, es obligatorio agregar el Número de Cuenta de Deducción de Impuestos (TAN) en todas las declaraciones de TDS junto con todos los certificados y comprobantes de pago de TDS.

¿Cuál es la multa por pagos tardíos de TDS?

En caso de retraso en el pago del TDS, la persona debe pagar una multa según la Sección 234E. Se cobrarán INR 200 hasta que se pague el TDS. Tenga en cuenta que el monto de la multa no puede ser mayor que el monto de TDS.

¿Cómo puedo obtener mi número de cuenta TDS?

El Número de Cuenta de Deducción de Impuestos (TAN) lo proporcionará el Departamento de Impuestos sobre la Renta de la India. Todas las personas que deducen TDS deben obtener el número TAN.