Aprendizajes de un intento fallido de recaudar un fondo de capital de riesgo

Publicado: 2020-04-23En 2018, comencé a explorar la posibilidad de hacer flotar un fondo en etapa inicial centrado en India.

El objetivo de recaudación del fondo se fijó en $100 Mn

Mi consejo para los gestores emergentes sería realizar al menos 3 cierres, si no más, para su primer fondo.

Espero que todos se mantengan seguros y saludables en estos tiempos extraños. Los últimos dos meses nos han dado mucho para introspeccionar. En todo caso, la pandemia de Covid19 nos ha enseñado que ninguna nación, institución o individuo es inmune al fracaso. Pero juntos podemos superar esto con espíritus renovados y fortalezas profundas.

En mi caso, este encierro me ha dado tiempo para escribir sobre un fracaso que tenía la intención de compartir desde hace un tiempo. Mi carrera en capital de riesgo comenzó en 2012 con un breve período en el Programa de liderazgo de empresas emergentes, donde dirigí el marketing y las admisiones de cuatro de sus capítulos. Esta fue mi primera exposición al ecosistema de startups; hasta entonces no sabía cómo era un pitch deck de inversión.

Luego, un encuentro casual lo llevó a un puesto de inversión en Unilazer Ventures, la rama de PE de la oficina familiar de Ronnie Screwvaala. Durante mi tiempo en la firma, tuve la suerte de involucrarme en inversiones como Lenskart, Zivame, Maroosh, Dogspot, entre otras. Si bien no lideré estas inversiones, aprendí mucho sobre inversiones y creación de empresas, lo que me preparó bien para mi próximo rol: invertir para Accel.

Durante el período de tres años en Accel, codirigí las inversiones del fondo en Swiggy, Agrostar, HolidayME y Bicycle.AI (predecesor de AppSmith), entre otros. También tuve la oportunidad de trabajar con las empresas de la cartera más amplia del fondo.

A lo largo de los años, he tenido la suerte de conocer y trabajar junto a algunos de los emprendedores más brillantes e inteligentes del ecosistema: Sriharsha, Nandan, Rishabh, Vijay, Abhishek, Karan, Geet, Shardul, Sitanshu, Anjana, Adarssh, Vaibhav. - Entre muchos otros. Mi tiempo en el ecosistema también me ha ayudado a forjar relaciones significativas con algunos de los co-inversores más cordiales. Por eso, me siento inmensamente agradecido.

Después de mudarme de Accel, sentí una fuerte necesidad de construir algo desde cero. Estaba fuera de mi zona de confort, pero supongo que trabajar con tantos emprendedores fantásticos puede tener ese efecto en ti.

Entonces, en 2018, como un joven profesional de la inversión con menos de media década de experiencia en inversiones, comencé a explorar la posibilidad de hacer flotar un fondo en etapa inicial centrado en la India. Este es un resumen de mi viaje de recaudación de fondos y los aprendizajes adquiridos en el proceso. Espero que sirva de ayuda a quienes estén pasando por una etapa similar en su vida profesional.

Un poco de contexto sobre el fondo:

Estrategia de inversión

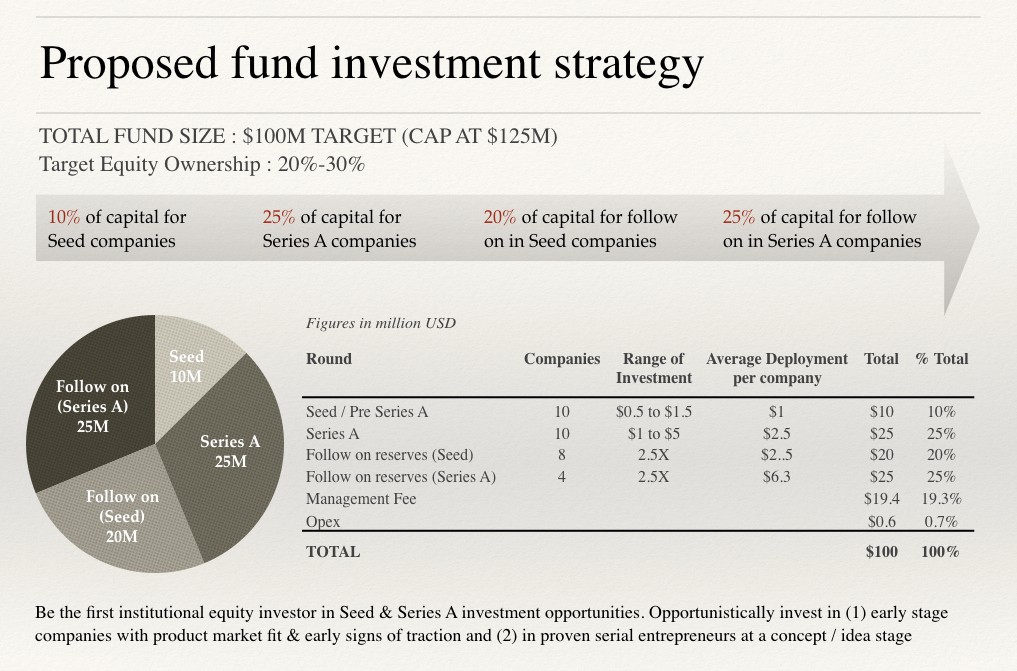

Tamaño del Fondo: La recaudación objetivo para el fondo se fijó en $100 Mn con provisión para otros $25 Mn. bajo la opción greenshoe.

Estrategia del fondo: Invertir en 18–20 Seed, Pre-Series A y Series A de tecnología de consumo, habilitadas por tecnología y directas a empresas emergentes de marca de consumo a cambio de una propiedad objetivo del 20 % al 30 %.

Tamaño del boleto: El tamaño del boleto para las inversiones semilla fue de entre $ 500K y $ 1,5 millones. con un despliegue promedio de $1Mn y para inversiones Serie A fue entre $1Mn. y $5Mn. con un despliegue promedio de $2.5Mn.

Reservas de Seguimiento : Se asignó un saludable índice de reservas de seguimiento de 2.5X para los ganadores en la cartera. Uno de los mayores aprendizajes para las empresas de capital de riesgo que operan en India durante la última década ha sido que las empresas de consumo en India, incluso las de tecnología escalable, tienen ciclos de salida más largos y requieren mucho más capital que sus pares globales.

Por lo tanto, no solo es importante detectar una oportunidad temprano, sino también tener un polvo seco significativo (capital de reserva) para duplicar y triplicar los ganadores. Si bien los ciclos de salida se han reducido significativamente últimamente, supuse un modesto período de liquidación promedio de 7 años en el modelo.

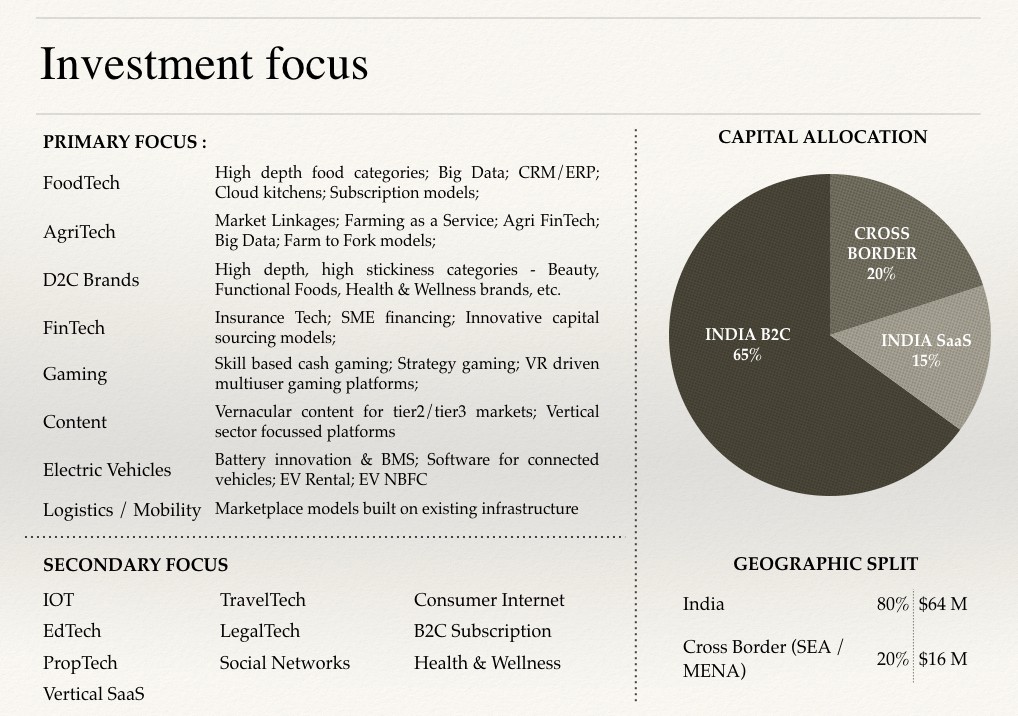

Tesis de inversión

Soy un firme defensor de elegir una tesis generalista sobre una tesis de dominio específico para gerentes emergentes, a menos que el gerente tenga un par de décadas de experiencia en el dominio. Como tal, mi tesis de inversión fue bastante diversa en el amplio tema del Consumidor. En aras de la brevedad, solo he compartido la diapositiva introductoria de la tesis aquí. Cada uno de los sectores de enfoque tenía una tesis subyacente con una cartera de acuerdos asociada. Podría escribir un blog separado para arrojar luz sobre lo mismo en un momento posterior.

Recomendado para ti:

Construcción de cartera y modelado de VC

He publicado una versión simplificada de todo el modelo aquí. Hará una plantilla de esto más tarde para que la usen los lectores. Además, compartió algunas capturas de pantalla de modelos al final de la publicación.

Términos del Fondo Propuesto

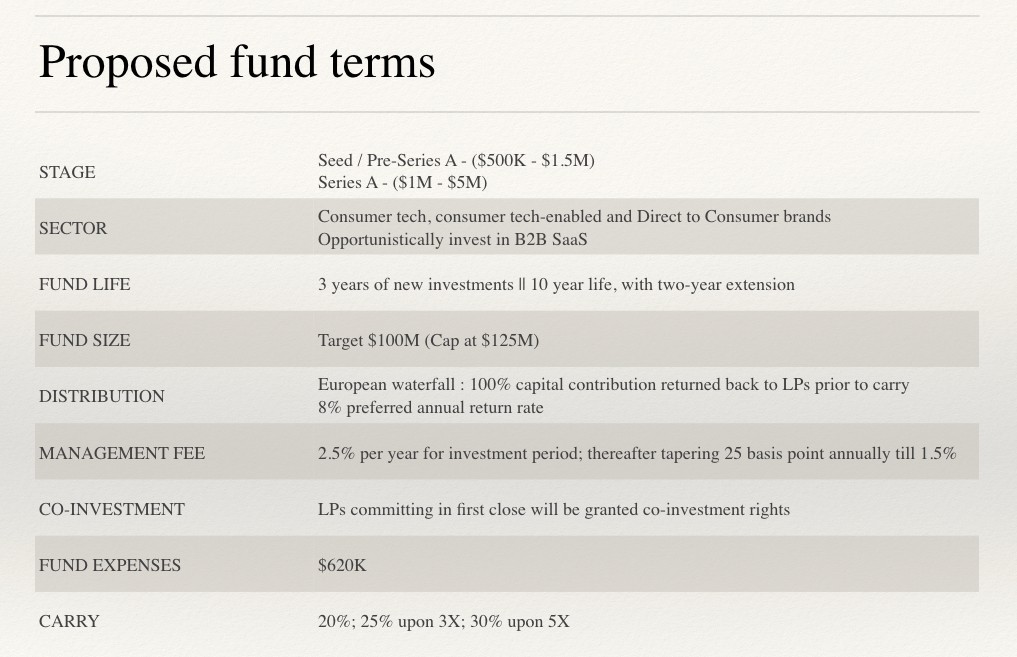

Como cualquier administrador primerizo, fui flexible al asistir a las reuniones con los términos del fondo. Como propuesta, había incluido la siguiente diapositiva en mi presentación:

Una explicación de algunos de los términos desconocidos y mi justificación detrás de la propuesta:

- Vida del Fondo : Es la suma del período de inversión y el período de liquidación. En mi modelo, había incluido tres años de nuevas inversiones y siete años de período de liquidación promedio para inversiones considerando el mercado de la India. Naturalmente, los LP prefieren períodos de liquidación más cortos.

- Distribución : propuso una distribución en cascada con una tasa crítica de rendimiento del 8 %. Como tal, se debe devolver todo el capital más un interés compuesto anual adicional del 8 % sobre las llamadas de capital antes de que cualquier GP pueda cobrar cualquier interés acumulado. Después de cumplir con las obligaciones de obstáculos, los intereses se dividirán según la propuesta.

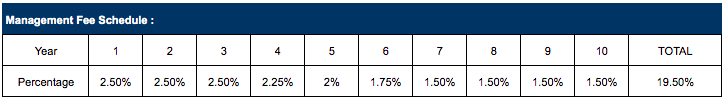

- Comisión de gestión : es la comisión anual que cobra el fondo sobre los compromisos de capital de LP. Una gran parte se destina a salarios y operaciones de fondos. Por lo general, está entre el 2 % y el 3 %, según el tamaño del fondo y el número de cosechas. Los fondos grandes suelen cobrar un 2 %, mientras que los fondos Micro/Nano pueden justificar una comisión del 3 % dado el pequeño tamaño del fondo. Los fondos de primer nivel con el legado de rendimientos establecidos pueden cobrar un 3 % independientemente del tamaño del fondo. Había incluido en mi modelo una comisión de gestión del 2,5 % para el período de inversión de 3 años. Para cada año subsiguiente, la comisión se reduciría en 25 puntos básicos hasta alcanzar el 1,5 % en el séptimo año de vida del fondo.

- Gastos de fondos : estos son gastos que se asignan a servicios como administración de fondos, asesoría de formación de fondos, banca, auditoría/impuestos, seguros y otros misceláneos. gastos. Los gastos del fondo son una asignación única para todo el ciclo del fondo para estos gastos. Por lo general, los fondos pueden requerir entre 500 000 y 1 millón, según los proveedores de servicios que utilicen.

Aprendizajes clave de la experiencia

Comprender el grupo de LP: apuntar al conjunto correcto de LP

El grupo global de socios limitados (LP) se compone de grandes fondos institucionales, oficinas familiares y (U) HNI. Los fondos de dotación, los fondos de pensión, los fondos soberanos, los fondos de cobertura y el fondo de fondos constituyen colectivamente el conjunto institucional de LP. En los primeros meses, me acerqué a algunos LP institucionales para charlas exploratorias para comprender su perspectiva hacia India / gerentes emergentes e intercambiar notas sobre el proceso de recaudación de fondos de VC.

Para darle un poco de contexto, aunque mi papel en Accel no era responsable de administrar las relaciones de LP, terminé forjando algunas relaciones cálidas con LP institucionales (fuera del ecosistema de Accel) a través de mi rigor y alcance personal. Como tal, estos muchachos fueron mi primer puerto de escala cuando decidí aventurarme por mi cuenta. A través de estas conversaciones, aprendí lo siguiente:

- El tamaño mínimo de la entrada para la mayoría de estos LP institucionales es de 25 millones de dólares y no buscan una exposición superior al 10 % en un fondo. Hay algunos que pueden estirar esto al 20%, pero eso es muy raro. Como tal, solo los administradores con un tamaño de fondo >$250M. debe llegar a tales LPs.

- Aunque el capital institucional global asciende a billones de dólares, la asignación a la clase de activos de riesgo de la India es una fracción muy pequeña. Anecdóticamente hablando, si hay 100 LPs institucionales en el mundo. Y de estos, si 20 invierten en la clase de activos de riesgo, quizás 5 invertirían en gestores emergentes y, en el mejor de los casos, 2 consideran a India como destino geográfico. La superposición de los administradores emergentes y la asignación de la India, por lo tanto, es un grupo de LP muy pequeño.

- Por último, la mayoría de los LP institucionales que invierten en fondos enfocados en India ya han comprometido capital para 2 o 3 fondos de primer nivel que operan en el país en base a relaciones construidas durante décadas. Como tal, estos LP ya tienen acceso al 80% de la cartera de acuerdos del país. Se necesitaría una relación 'existente' extraordinaria entre el gerente emergente y el LP para que el LP se comprometa. A mi modo de ver, algunos de los fondos institucionales que pueden invertir en gestores de capital de riesgo emergentes de la India son Adam Street Partners, ADIA, KAUST, LGT, ADIC, HillHouse, entre otros.

- Oficinas familiares, UHNI y HNI: primeros creyentes para un gerente emergente: más del 70 % del capital para gerentes emergentes proviene de oficinas familiares, UHNI y HNI. Entonces, después de los primeros meses de decepción, reevalué mi estrategia y comencé a acercarme a ese grupo de inversores. Mi red en este conjunto de LP se limitó a unas pocas oficinas familiares en MENA y HK. Uno de los aprendizajes clave de este conjunto de LP fue que esperaban que el administrador emergente asignara un porcentaje significativo de los compromisos de capital totales hacia su mercado nacional. Este fue especialmente el caso en MENA, donde la mayoría de las oficinas familiares quieren aumentar su participación y crear un legado en el panorama tecnológico emergente de la región.

2. Un objetivo demasiado ambicioso para un gerente emergente de India

Si bien he visto a mis pares globales recaudar con éxito un fondo de este tamaño por primera vez, resultó ser un poco difícil de vender para mí dado el panorama del mercado indio y mi experiencia de inversión limitada. Cuando fijé el objetivo del fondo de $ 100 millones, lo hice sobre la base de una estrategia de inversión que permitió importantes reservas de capital para las rondas de seguimiento en los ganadores de la cartera.

Sigo creyendo que en la India, si desea construir una franquicia de capital de riesgo exitosa, debe tener al menos un corpus de $ 100 millones para escribir cheques significativos en compañías seleccionadas. De lo contrario, terminará convirtiéndose en un fondo alimentador que aprovecha los rendimientos descomunales potenciales de los ganadores de la cartera. La típica estrategia de rociar y orar simplemente no funciona en la India.

3. Ir solo

Cuando comencé, era consciente de la afinidad de LP por elegir asociaciones en lugar de médicos generales. Sin embargo, tomé la decisión consciente de ir solo para el primer cierre y luego a bordo de un co-GP. Las sociedades en Venture Capital pueden ser muy complicadas. Elegir al co-médico de cabecera adecuado es una decisión tan importante como elegir al compañero de vida adecuado.

Quería un co-médico de cabecera que tuviera sistemas de valores similares, una alineación en el ADN y un viaje personal-profesional que haya tenido algunas dificultades. Uno con habilidades complementarias, tal vez alguien con experiencia en operaciones con quien he trabajado por un tiempo. Estoy seguro de que la mayoría de los jóvenes gestores emergentes se sentirán identificados con este desafío dadas las breves superposiciones de carrera de inversión que tenemos con otros inversores.

Si bien identifiqué un co-médico general potencial, un empresario experimentado con más de una década de experiencia operativa, ambos queríamos pasar un tiempo invirtiendo juntos antes de firmar tal compromiso. No queríamos asociarnos únicamente con LP optics para acelerar las perspectivas de recaudación de fondos. En retrospectiva, ir solo fue una mala idea. Su co-médico de cabecera debe estar a su lado para cumplir con los LP en el día cero. ¡Período!

4. No tener múltiples cierres

Mi consejo para los gestores emergentes sería realizar al menos 3 cierres, si no más, para su primer fondo. Tenía como objetivo un primer cierre de $ 40 millones con un cierre final de $ 100 millones que, en retrospectiva, no fue una decisión muy sabia dada mi poca comprensión (y acceso) del universo LP en ese momento. Tener un primer cierre pequeño ayuda a generar impulso y envía señales positivas al ecosistema de LP. Además, le permite a uno comenzar a invertir en nuevas empresas, lo que de hecho trae más alegría que la recaudación de fondos.

5. Contribución del médico de cabecera

La contribución del GP es la cantidad de capital que un GP compromete con el fondo en el momento del cierre. La cantidad mínima que los LP esperan de los GP es del 1 % al 2 % del fondo. Por supuesto, no hay un límite superior para el número, pero la mayoría de los gerentes emergentes comprometen el 1%.

Dado que vengo de un origen muy humilde y tenía pocos ahorros personales, mi mayor preocupación cuando comencé a pensar en hacer flotar un fondo fue la contribución del médico de cabecera. Si bien había incluido una contribución del GP del 1 % en mi modelo, mi propuesta de pagar lo mismo era bastante inusual/innovadora (una combinación de patrocinador, pago sobre la marcha y recuperación de salarios).

Todo el viaje de recaudación de fondos fue increíblemente desafiante y humilde, pero agregó significativamente a mi curva de aprendizaje. Estoy seguro de que, como joven inversionista que emprende la hercúlea tarea de recaudar mi propio fondo, hay muchas cosas que podría haber hecho mejor, pero la vida es larga y estoy seguro de que esta experiencia será útil en los años siguientes. venir.

La recaudación de fondos también tuvo un gran impacto personal ya que perdí el contacto con muchos seres queridos y cercanos. Pero afortunadamente, tuve la suerte de conocer a algunas personas igualmente excelentes en el camino que me ayudaron de una manera que solo puedo esperar pagar algún día. Agradezco a todos los que han sido un pilar de apoyo para mí durante los últimos años. Espero que mi experiencia inspire a un nuevo grupo de inversores que quieran establecer sus propios fondos y espero que algunos de mis aprendizajes los ayuden a recaudar sus propios fondos.

En cuanto a lo que sigue para mí, me estoy tomando un tiempo para explorar opciones, continuar algunas conversaciones que han estado en curso en el mundo empresarial y de inversión. Súper emocionado (e igualmente asustado) mientras escribo el próximo capítulo de mi vida profesional. Y, por supuesto, feliz de ayudar a cualquier persona (ya sea del lado emprendedor o inversor) que pueda beneficiarse de mi experiencia.

{El artículo apareció por primera vez en LinkedIn y se volvió a publicar con permiso.}