Préstamo Préstamo Costo de desarrollo de aplicaciones móviles y características clave

Publicado: 2023-02-28El mundo técnico nos ha hecho dependientes de las aplicaciones móviles hasta el punto de que todo lo solicitamos online, incluso los servicios bajo demanda. Estas aplicaciones no solo nos han facilitado la vida, sino que también nos han ayudado a ordenar nuestras formas de hacer las cosas. Las cosas están más organizadas y las transacciones son más oportunas.

Al igual que la mayoría de las otras aplicaciones que nos han facilitado muchas cosas, las aplicaciones de préstamos también han venido al rescate de aquellos que buscan la aprobación de un préstamo.

¿Alguna vez se ha enfrentado a la molestia de hacer largas colas de aprobación de préstamos y varios días de ir al banco para obtener lo mismo? ¿Sabes cuánto tiempo es el trámite para que te aprueben un préstamo presencial? Bueno, varias empresas han venido al rescate y han desarrollado aplicaciones móviles que eliminan la necesidad de ir a los bancos a pedir dinero prestado. Lo mismo se puede hacer a través de estas aplicaciones, que tienen la capacidad de verificar el estado crediticio del prestatario y verificar su elegibilidad para un préstamo.

Tabla de contenido

¿Qué es una aplicación móvil de préstamo de préstamo?

Una aplicación móvil de préstamos le permite pedir dinero prestado a cualquier banco de su país a una tasa de interés establecida por ellos. Estas aplicaciones te permiten comparar las tasas de interés y ver cuál te conviene más y contactar a la que te puede prestar dinero por un período específico.

Esta aplicación funciona como una tarjeta de crédito que permite a los usuarios obtener un préstamo instantáneo. Todo lo que un usuario tiene que hacer es instalar una de estas aplicaciones y registrarse en ella. Luego, deben verificar su elegibilidad y agregar sus datos personales y bancarios. Estas aplicaciones se han convertido en una de las más confiables, ya que las personas pueden verificar su credibilidad y su puntaje crediticio con la aplicación y ver la cantidad de préstamo para la que son elegibles. Reduce el tiempo dedicado a ir a los bancos, hacer cola y hablar con el funcionario del banco en el mostrador.

¿Por qué la gente toma préstamos? Puede haber diferentes requisitos de diferentes personas, siendo los más comunes los siguientes:

- Por la compra de vehículos nuevos.

- Por pagar sus cuentas.

- Para servicios de emergencia como facturas de hospital, etc.

- Para pagar sus tasas de matrícula, que de otro modo podrían costar una bomba.

- Para consolidación de deuda.

- Para corredores de inversión.

- Para comprar capital de riesgo.

- Para la financiación de las organizaciones de puesta en marcha.

Estadísticas del mercado de préstamos de préstamos

- En 2022 , el mercado mundial de plataformas de préstamos digitales estaba valorado en 7040 millones de USD.

- Para 2030 , se estima que el mercado global de préstamos FinTech habrá crecido a $ 4,957.16 mil millones, con una tasa de crecimiento anual compuesta ( CAGR ) proyectada de 27.4% entre 2021 y 2030 .

- En 2021 , el mercado de préstamos hipotecarios se valoró en $11.487,230 millones, según se informó. Se espera que el mercado experimente una tasa de crecimiento anual compuesto ( CAGR ) del 9,5 % entre 2022 y 2031 y se prevé que alcance un valor de 27 509 240 millones de dólares para 2031 .

- En 2021 , el mercado mundial de préstamos P2P se valoró en USD 82.300 millones. Se proyecta que crezca a una tasa de crecimiento anual compuesta ( CAGR ) del 29,1% , alcanzando los USD 804.200 millones para 2030 .

Tipos de aplicaciones móviles de préstamos de préstamos

Todas las aplicaciones de préstamos serán diferentes en cuanto a los tipos de préstamos que ofrecen a sus prestatarios. La necesidad de cada persona es diferente, y también lo es la capacidad de préstamo de cada aplicación. Entonces, ¿cómo puede uno planear prestar su dinero? Es simple; cada aplicación analiza la situación financiera de cualquier prestatario antes de prestarle dinero.

Bueno, según el tipo de préstamo, existen cinco tipos de aplicaciones de préstamo de dinero que uno debe considerar al desarrollar soluciones digitales.

1. Aplicación de préstamos de día de pago

También conocidas como aplicaciones de préstamos pequeños o aplicaciones de anticipo de efectivo, estas aplicaciones de préstamos urgentes permiten a los prestatarios tomar una pequeña cantidad de su próximo cheque de pago antes de recibirlo. Además, algunas aplicaciones de préstamos en efectivo a corto plazo ayudan a los prestatarios con algo de efectivo en caso de emergencia.

2. Aplicación de préstamos rápidos

También conocidas como aplicaciones de dinero instantáneo, estas aplicaciones brindan a los usuarios efectivo por adelantado que los prestatarios pueden pagar en su próximo día de pago. Muchas aplicaciones de préstamos instantáneos no cobran intereses adicionales para recibir un adelanto. Sin embargo, pueden exigir una tarifa por la entrega rápida de fondos, mientras que la entrega estándar suele demorar varios días.

3. Aplicación de préstamos hipotecarios

Aquellos que quieran ayudar a las personas con hipotecas pueden desarrollar aplicaciones de préstamos hipotecarios. Si invierte en el desarrollo de software fintech fácil de usar, puede ver cómo se expande en todo el mundo sin problemas.

4. Aplicación de préstamos estudiantiles

Dirigidas a un público específico que principalmente necesita cubrir sus gastos educativos, las aplicaciones de préstamos para estudiantes generalmente son las elegidas. Es una aplicación de préstamo en línea generalizada que generalmente tiene demanda.

5. Aplicación de préstamos para vehículos

Puede ayudar a la audiencia que necesita más efectivo para comprar vehículos sobre la marcha. Puede cobrarles un monto de interés y prestarles un préstamo de vehículo.

6. Aplicación móvil de préstamos personales

Estas aplicaciones permiten a los prestatarios solicitar un préstamo sin visitar ningún banco. Además, las personas solicitan préstamos personales para consolidar su deuda, financiar una compra importante o pagar una factura pendiente.

7. Aplicación de préstamos comerciales

Estas aplicaciones móviles son útiles, especialmente para nuevas empresas y empresas. Puede traer aplicaciones de préstamos comerciales al mercado para ayudar a las personas a construir o establecer negocios.

8. Aplicación de préstamo P2P

Otro tipo de aplicación Fintech, una aplicación de préstamo de préstamos entre pares, está diseñada para facilitar el proceso de préstamo. Se puede cumplir conectando al prestamista y al prestatario sin bancos, mediadores ni cooperativas de crédito.

9. Aplicación de préstamo bancario

Estas no son las nuevas aplicaciones de préstamo, ya que siguen los métodos de préstamo tradicionales. Los bancos piden una garantía específica a cambio de prestar préstamos.

10. Aplicación de cooperativas de crédito

Por lo general, estas aplicaciones ofrecen tasas de interés más bajas para los préstamos. Las personas encontrarán que estas aplicaciones son más fáciles de obtener un préstamo que los bancos más grandes.

Últimas tendencias de préstamos digitales

1. Nube de IA

Mientras mejora casi todas las industrias, la IA también mejora el mundo fintech. Automatiza los procesos de préstamo para equipos de préstamo y clientes, disminuyendo los trabajos manuales.

2. Nube

La tendencia esencial de los préstamos digitales, la nube, tiene el calibre para ayudar a las organizaciones financieras a brindar servicios, almacenar información, administrar documentos y procesar datos en línea sin problemas.

3. Banca abierta

Con un impulso esperado de alrededor de $75.7 mil millones para 2028, la tendencia global de banca abierta ayuda a los consumidores a administrar sus decisiones financieras de rutina utilizando los detalles sobre sus flujos de efectivo en varias cuentas. Es la manera segura de administrar, mover y aprovechar al máximo sus finanzas.

4. Neobanca

El número de personas que tienen una cuenta en el banco Neo alcanzará los 39,1 millones para 2025, unos 20 millones más que lo que se capturó en 2021. Los bancos Neo son similares a los bancos tradicionales pero no tienen una existencia física como otros bancos.

5. RegTech (Tecnología regulatoria)

Un tipo de tecnología que ayuda a vigilar el cumplimiento normativo, RegTech aborda los problemas que deben seguir las reglas. Luego, dicho software automatiza procedimientos tediosos, monitorea la seguridad de los datos y alerta a los banqueros y usuarios sobre fraudes.

6. Robo-Asesores

Basados en algoritmos de análisis de datos de IA, los asesores robóticos presentan las mejores opciones de inversión para los inversores, analizan un volumen de datos colosal y se adaptan al entorno en transformación comparativamente más rápido que los asesores humanos.

7. Cadena de bloques

Para 2030, el mercado global de blockchain se expandirá a $ 1,59 billones, alrededor de 143 veces más. Esta tecnología de préstamo digital localiza los problemas que afectan a la industria financiera, especialmente la eficiencia y la seguridad. Documenta cada transacción en un bloque único vinculado a los bloques anteriores de redes.

8. Finanzas descentralizadas (DeFi)

En 2023, una de las nuevas tendencias crecientes de fintech, las finanzas descentralizadas, es de código abierto que utiliza contratos inteligentes autoejecutables para toda la gestión. Facilita la interacción de varias cadenas de bloques entre sí, lo que lleva a la industria de las criptomonedas a un nivel superior al de una audiencia más amplia.

9. Contrato inteligente

Un desarrollo único de Fintech, los contratos inteligentes gestionan y controlan la ejecución de los acuerdos realizados entre un comprador y un vendedor. El acuerdo exige una firma virtual utilizando claves criptográficas, por lo que las transacciones virtuales no necesitarán papeles ni abogados.

10. Autenticación biométrica

Para 2027, el mercado biométrico global crecerá de $42,900 millones en 2022 a alrededor de $83,000 millones. Mientras obtienen acceso a detalles financieros y dinero, alrededor del 81 % de los clientes buscan organizaciones que ofrezcan una verificación de identidad rápida o una experiencia de autenticación. Al ser testigos de esto, las empresas y empresas fintech prestan atención a tal factor.

11. Gamificación

En 2016, de $4,910 millones a alrededor de $11,940 millones en 2022, el mercado de la gamificación ha crecido en los últimos cinco años. A través de la gamificación, las empresas han aumentado su lealtad a la marca, los ingresos y otros beneficios. Su estrategia ayuda a las aplicaciones de banca en línea a captar clientes, vender sus juegos y brindarles un sentido de propiedad.

12. Pagos de voz

Para 2025, la asistencia de voz alcanzará alrededor de 8.400 millones en todo el mundo en comparación con los humanos. Es probable que la integración de asistentes de voz con empresas fintech aumente el uso de asistentes digitales. Con la biometría de voz, los datos del usuario permanecerán protegidos y el propietario podrá comprar artículos, consultar su saldo a través de comandos de voz y realizar más trabajos simultáneamente. De hecho, algunas empresas Fintech están ideando asesorar a sus clientes sobre temas complejos en lugar de gerentes, chatbots y agentes del centro de contacto.

13. Pasarelas de pago

Más del 55 % de los clientes estadounidenses utilizan tarjetas de crédito para sus compras en línea y el 52 % y más eligen tarjetas de débito. Por lo tanto, para impulsar estas transacciones, las marcas fintech deben elegir una pasarela de pago para conectar a los clientes y minoristas para permitir transacciones eficientes de banco a banco. Para 2025, la valoración del mercado de la pasarela de pago alcanzará los 42.900 millones de dólares.

14. BNPL (Compre ahora y pague después)

Para 2026, se espera que se elija la tendencia BNPL para acuerdos por valor de $576 mil millones a nivel mundial y alrededor de $120 mil millones en 2021. Los campos relevantes para los pagos deben incluir BNPL en sus negocios. El financiamiento a corto plazo permite precios futuros de bienes y servicios comprados ahora.

15. Criptomoneda

Esta tendencia fintech ya la utilizan alrededor del 45 % de los clientes para realizar transferencias financieras internacionales, y más del 52 % cree que es una opción legal. La creciente adopción de criptomonedas por parte de empresas de todo el mundo está aumentando el valor de dichos activos.

¿Por qué tienen tanta demanda las aplicaciones de préstamos?

1. Cantidades flexibles y tiempo de recuperación

Los prestatarios pueden aprovechar la ventaja de negociar la cantidad prestada y el tiempo de amortización del préstamo. Esto permite a los prestatarios elegir el monto y el tiempo de reembolso según su conveniencia.

2. Tasas de interés más bajas

En su mayoría, las tasas de interés son más bajas comparativamente. Se debe a la naturaleza en línea de la plataforma, los pagos iniciales más bajos y la competencia entre varias aplicaciones de préstamo de dinero.

3. Procesamiento sin complicaciones

La mejor parte de una aplicación de préstamo en línea es que las personas pueden invertir y pedir dinero prestado sobre la marcha sin pasar por un proceso largo. Pueden someterse a breves verificaciones de antecedentes, convencer a los prestamistas de su solicitud de préstamo o firmar documentos. Alternativamente, un prestatario puede solicitar fácilmente un préstamo de un inversor, pasar por las verificaciones de antecedentes relacionadas y obtener dinero directamente en su cuenta.

4. Fácilmente accesible

Los prestatarios no necesitan visitar bancos como los procesos tradicionales de préstamo de dinero, y pueden hacer todo mientras descansan en el sofá de su casa. Del mismo modo, los inversores también pueden realizar un proceso de inversión fluido en línea.

5. Máxima Seguridad

Una aplicación de préstamo de dinero fácil utiliza una red segura y encriptada para transmitir detalles completos del cliente y transacciones financieras. Los usuarios deben establecer contraseñas seguras para sus cuentas de aplicaciones.

6. Confidencialidad

Solo se envían algunas solicitudes de préstamo para un vehículo o una casa, ya que personas específicas necesitan préstamos por motivos personales (no pueden abrir). Las aplicaciones de préstamo para iOS y Android pueden proporcionar un secreto y privacidad excepcionales en este caso.

7. Varias alternativas de préstamo

Una aplicación de préstamo genuina ofrece a los usuarios una amplia gama de servicios de préstamo, desde préstamos de día de pago y préstamos anticipados hasta préstamos para vehículos. La necesidad de un préstamo varía de persona a persona, y una aplicación de préstamo de dinero satisface todas las necesidades de manera eficiente.

8. Registros mejorados

Las aplicaciones de préstamo de préstamos crean transacciones automatizadas a las que se puede acceder fácilmente. Se vuelve fácil para los usuarios realizar pagos oportunos con una mejor gestión de registros, lo que lleva a alertas y notificaciones rápidas mejoradas que se envían a los usuarios.

¿Cómo funcionan las aplicaciones móviles de préstamos de préstamos?

1. Los usuarios, prestatarios y prestamistas de la aplicación de préstamos deben descargar y registrarse para usar el software de préstamos.

2. Deben ingresar su información personal para la verificación de su perfil y agregar sus cuentas bancarias anteriores.

3. Asimismo, los prestamistas añadirán los datos de su cuenta bancaria para realizar operaciones financieras.

4. Los prestatarios pueden elegir entre las opciones de préstamo que desean que ofrezca su prestamista. Para esto, deben presentar una solicitud de préstamo al prestamista de dinero con una razón para buscar el préstamo.

5. Si el prestamista encuentra apta la justificación, la aprobará o rechazará.

6. Ambas partes luego completan el proceso de seccionamiento del préstamo en línea o incluso en la persona que acepta todos los términos y condiciones.

7. Los fondos pasarán de la cuenta del prestamista a la del prestatario.

¿Cuáles son los beneficios de una aplicación móvil de préstamo de préstamo?

Sin duda, una aplicación de préstamos ha eliminado varios obstáculos en el camino de los prestatarios. Se han vuelto tan cómodos con esta forma conveniente de obtener dinero desde la comodidad de su hogar que lo considerarían cada vez que quisieran crédito de los bancos u organizaciones de préstamos. Estas aplicaciones no solo benefician a los prestatarios, sino que también ofrecen una gran ventaja a las empresas y los bancos. Pueden lograr sus objetivos incluso sin tener que entrar en contacto con los prestatarios.

Ventajas derivadas por los prestamistas

1. Reduce los costos operativos

Los prestamistas de préstamos no están obligados a tener una oficina adecuada establecida o entretener a sus prestatarios, por lo tanto, pueden reducir los costos operativos. Pueden operar con una infraestructura mínima incluso en los lugares más pequeños.

2. Procedimientos rápidos de KYC

Los prestamistas no requieren que los prestatarios vengan en persona todos los días con sus documentos. Estas aplicaciones permiten a los prestatarios cargar todas las copias escaneadas de sus documentos originales en la aplicación que los prestamistas pueden descargar.

3. Múltiples clientes

Estas aplicaciones permiten a los prestamistas y empresas atender a más de un solo cliente a la vez. Uno no está obligado a un solo prestatario cuando puede ponerse en contacto con varios de ellos simultáneamente.

4. Alcance máximo

Es posible que un banco no esté al alcance de la gente de las zonas rurales. Las aplicaciones de préstamos lean ayudan a cerrar la brecha entre el prestamista y el prestatario y les permiten llegar a un acuerdo incluso desde dos extremos opuestos del mundo. Por lo tanto, se puede decir con razón que estas aplicaciones son escalables y pueden ayudar a las personas a ponerse en contacto desde cualquier lugar.

5. Inteligencia artificial

La IA ayuda a mejorar los productos de préstamo: dado que cada transacción se registra y todo se gestiona en la aplicación con la ayuda de tecnologías móviles, puede ayudar a mejorar la eficiencia de los prestamistas.

6. Fácil navegación

Los prestamistas pueden revisar todas las solicitudes al mismo tiempo y saber cuántas personas han solicitado un préstamo con ellos.

Ventajas de estas aplicaciones para los prestatarios

1. Procedimiento sencillo

Los prestatarios simplemente tienen que completar el formulario de solicitud de préstamo para obtener un préstamo y enviarlo con la aplicación. Los prestamistas lo examinarán y lo aprobarán al instante.

2. Proceso discreto

Los prestatarios pueden navegar por Internet o la tienda de aplicaciones e instalar la aplicación de su elección. Las valoraciones de las apps y las reseñas de los usuarios les ayudarán a tomar una mejor decisión.

3. Administrar las aplicaciones

Los prestatarios pueden realizar un seguimiento de su solicitud y obtener la aprobación en línea. Esto les ahorra todos los viajes a los bancos.

4. Seguridad

Todas las transacciones realizadas a través de esta plataforma están protegidas y todos los detalles están encriptados con la aplicación. Los usuarios pueden crear una contraseña segura para su cuenta y mantenerla segura sin compartirla con nadie.

5. Opciones de préstamo

Dado que todo está en línea y visible en una sola pantalla, los prestatarios pueden ver el tipo de opciones de préstamo para las que son elegibles y compararlas para seleccionar la mejor opción.

6. Historia

Todas las transacciones realizadas a través de la aplicación y todos los pagos realizados por los prestatarios se registran en la aplicación. Se puede acceder al registro siempre que sea necesario.

7. Mensajería en la aplicación

Los prestatarios y los prestamistas pueden ponerse en contacto entre sí en la plataforma y hablar sobre los préstamos en línea. Esto ayudará a los prestatarios a tomar mejores decisiones sobre el préstamo.

8. Menos papeleo

Estas aplicaciones implican poco o ningún papeleo, ya que todos los documentos se envían en línea. Los usuarios deben cargar copias escaneadas de todos los documentos necesarios durante el momento del registro, lo que también facilita que los prestamistas otorguen préstamos.

9. Responsabilidad

Todos los prestamistas que tienen sus aplicaciones son reconocidos y se ganan la confianza de los prestatarios. Si es escéptico acerca de pedir dinero prestado a una empresa externa, siempre puede leer las reseñas y verificar las calificaciones de estas aplicaciones antes de pedirles dinero prestado.

Principales aplicaciones móviles de préstamos en todo el mundo

1. PaySense

Si está buscando una aplicación que le proporcione un préstamo en solo unas pocas horas, esta se ajusta perfectamente a sus necesidades. Esta es una plataforma que brinda préstamos personales a corto plazo a profesionales que son asalariados y hacen un trabajo para vivir. El préstamo se les sanciona dentro de las cinco horas siguientes a su solicitud. Echa un vistazo a los pasos a seguir en la aplicación:

- Instalación de la aplicación en su dispositivo

- Un préstamo instantáneo puede ser aprobado en menos de un minuto

- El prestatario tiene que seleccionar la opción EMI que desea seguir

- Envíe todos los documentos KYC

- Valide su solicitud firmándola electrónicamente

- El dinero se reflejará en tu cuenta en 5 horas

2. EFECTIVO

Otra aplicación que otorga préstamos rápidos a jóvenes profesionales asalariados, esta aplicación es como PaySense cuando se trata de ofrecer préstamos. Este también ofrece préstamos personales a corto plazo. Un vistazo a los pasos a seguir:

- Regístrese con la ayuda de cualquiera de sus perfiles de redes sociales, incluidos Gmail o Facebook.

- Cargue sus documentos básicos en la aplicación.

- Obtener su elegibilidad para la aplicación dentro de las dos horas posteriores a la aplicación.

- Inicie sesión en su cuenta y seleccione el monto del préstamo.

- El monto se reflejará en su cuenta bancaria en cuestión de minutos.

3. MoneyTap

Ofreciendo efectivo a pedido, este es el primero de su tipo que ofrece crédito a personas que trabajan por cuenta propia junto con profesionales asalariados. El requisito de edad mínima para un prestatario es de 23 años y debe estar ganando un mínimo de 20 k por mes. Echa un vistazo al procedimiento a seguir por los prestatarios:

- Descarga e instala la aplicación en tu teléfono.

- Regístrese en la aplicación y cree su cuenta personal.

- Complete la documentación KYC.

- Luego puede comenzar a usar la aplicación con un solo toque en la pantalla de su dispositivo. Se puede utilizar tanto en efectivo como con tarjeta.

- Puede convertir el monto del préstamo en EMI flexibles.

- Se acreditará en su cuenta bancaria minutos después de la solicitud.

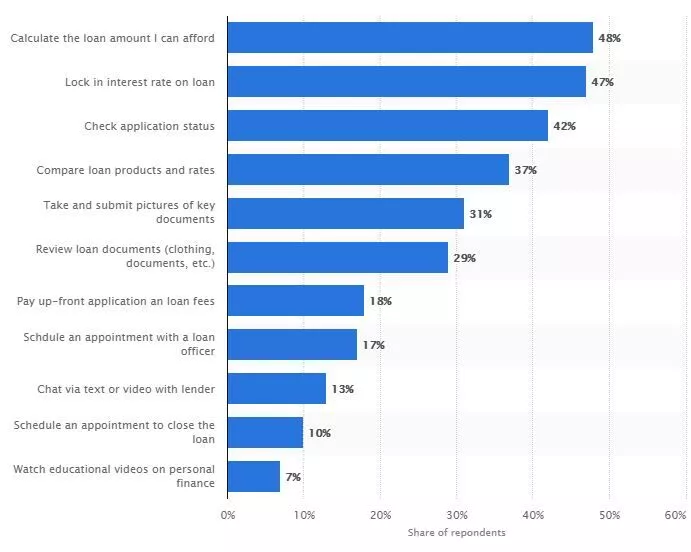

Características que los usuarios quieren en una aplicación de préstamos según una encuesta

Funciones básicas en la aplicación de préstamos de dinero

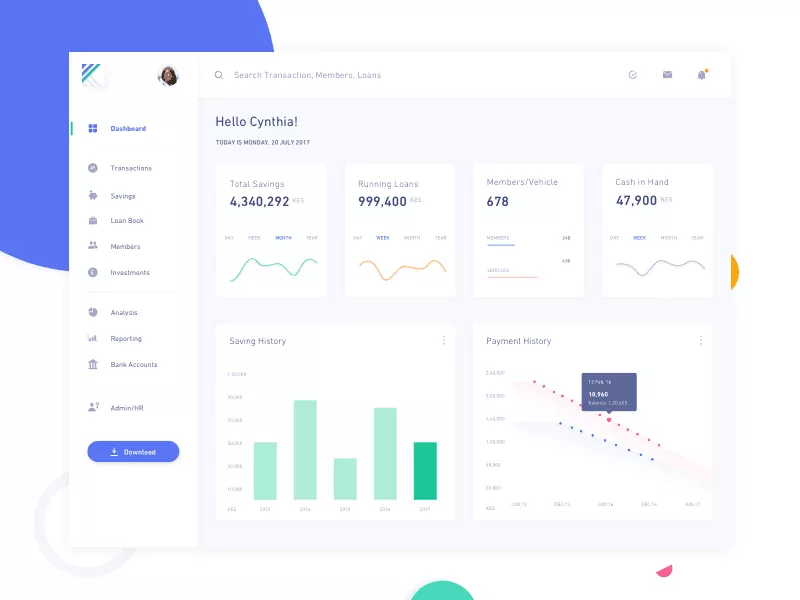

Características del panel de usuario

- Registro/Iniciar sesión con identificación social o de correo electrónico

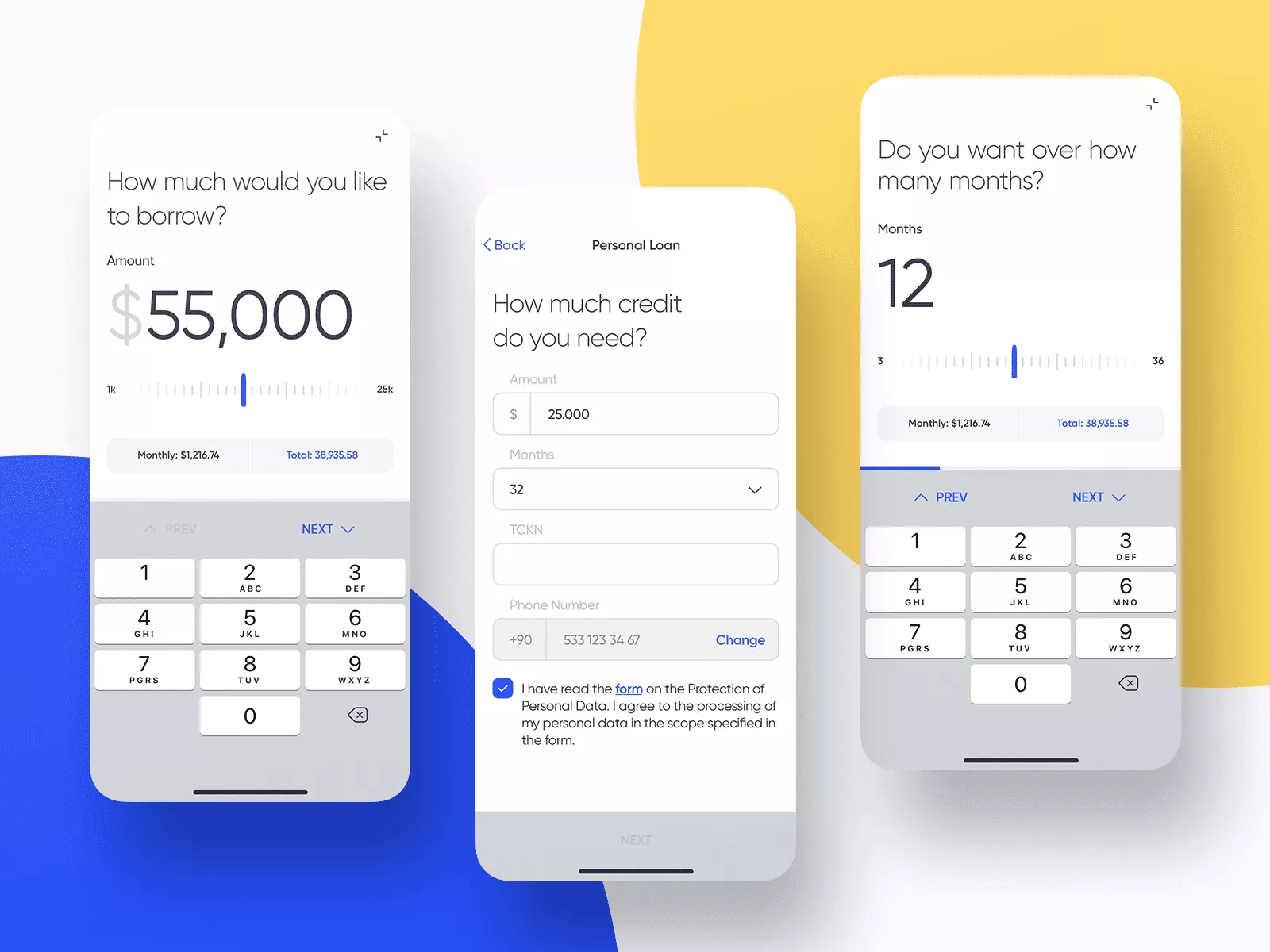

- Solicitar préstamos

- Establecer el período de recuperación

- EMI, Cálculo de intereses

- Calendario de pagos y facturación

- Ver EMI pagados/no pagados

- Retirar dinero

- Conectar cuentas bancarias

- Transferir dinero a una cuenta bancaria

- Descuentos y ofertas en el uso de tarjetas de crédito

- Puntos de recompensa

- Préstamos de variedad

- Chat en línea y soporte de llamadas

- Notificación

Características del panel de administración

- Iniciar sesión a través de la identificación de correo electrónico

- Autenticación de 2 factores

- Administrar recompensas

- Administrar descuentos y ofertas

- Administrar la aprobación del perfil

- Gestionar la aprobación KYC del cliente

- Administrar los límites de crédito y las solicitudes de los clientes

- Administrar usuarios

- Integración CMS

- Administrar la gestión de socios bancarios

- Administrar perfil

- Gestión de préstamos

Funciones avanzadas para incluir en la aplicación de préstamos de préstamos

1. Notificaciones automáticas

Para obtener las últimas actividades en la aplicación y la cantidad restante de sus EMI, esta función funciona mejor. Además, ayuda a los usuarios a obtener información sobre las últimas ofertas y descuentos que ofrece la aplicación de préstamos.

2. Soporte en línea

Estas aplicaciones tienen un equipo de soporte en línea que está disponible para hablar con los usuarios y extraer información sobre sus préstamos. Pueden informar instantáneamente a los usuarios sobre sus últimas transacciones y el monto restante del préstamo.

3. Gestión de socios bancarios

Esta característica permite que la aplicación funcione junto con los bancos colaborados.

4. Panel de administración

El tablero le permite al administrador echar un vistazo a los análisis en tiempo real de la aplicación. Se pueden ver claramente todas las actividades que se realizan en la aplicación y las transacciones que se realizan entre los prestamistas y los prestatarios o los bancos y los prestatarios. También incluye información importante como la cantidad total de dinero prestado, el dinero total ganado a través de intereses, el total de usuarios en una aplicación, etc.

5. Almacenamiento en la nube integrado

La privacidad y los datos de los usuarios son de suma importancia y es responsabilidad de los propietarios de la aplicación mantenerlos seguros y confidenciales. Esto solo se puede hacer integrando el almacenamiento en la nube en la aplicación.

6. Chatbot

Este es un sistema de soporte integrado, al que los usuarios pueden llamar en cualquier momento y obtener respuestas a sus consultas. Esto puede sonar similar al soporte humano, sin embargo, los chatbots son mantenidos por máquinas y las máquinas se utilizan para responder todas las consultas y preguntas de los usuarios.

7. Calculadora de préstamos

Ahora los usuarios no tendrán que sacar una calculadora para calcular la cantidad de interés que tendrían que pagar sobre el monto del préstamo por un período de tiempo específico. De hecho, este trabajo también lo gestiona la aplicación que muestra todas las opciones de préstamos disponibles para un usuario.

8. Análisis

Los informes en tiempo real ayudan a los propietarios de la aplicación a conocer el rendimiento de su aplicación. Esta información puede ayudarlos a agregar o eliminar ciertas funciones según los requisitos de los usuarios de la aplicación.

9. Admite múltiples idiomas y monedas

Esta opción permite a los usuarios conectarse con el soporte de la aplicación o leer las opciones de la aplicación en el idioma de su elección. Además, si uno quiere solicitar un préstamo en algún otro país, puede optar por la opción y puede elegir la moneda de las opciones disponibles en esta función.

10. Integración CMS

Con la integración de esta función, los propietarios de la aplicación pueden administrar el contenido de la aplicación de préstamo de dinero digital.

Cosas a considerar al desarrollar una aplicación de préstamo de préstamos

Si bien hay muchas cosas que deben tenerse en cuenta al desarrollar una solicitud de préstamo, debe tener mucho cuidado todo el tiempo. Debe crear un equipo que respalde completamente la aplicación y dedique su tiempo al funcionamiento de la aplicación. También hay un requisito de diferentes equipos para construir una aplicación, como:

- Asesor financiero para cuidar los términos y condiciones gubernamentales y regulatorios de un país.

- Asesor legal para asesorarte en los asuntos financieros de la app.

- Empresa de relaciones públicas para ayudarlo a promocionar su aplicación a través de varias plataformas y ayudarlo a ganar reconocimiento entre los usuarios.

- Socio bancario para prestar el monto del préstamo a sus usuarios.

- Empresa de marketing para lograr el éxito entre sus usuarios objetivo.

Pila de tecnología necesaria para desarrollar una aplicación móvil de préstamos

- Marco: Java 8 +, Lagom, Play, Akka, Spring, Slick, Spring Boot, JSON

- Interfaz: Bootstrap, JavaScript, React, HTML5, CSS, JQuery

- Plataformas móviles: React Native, Android, iOS

- Servicios web: SOAP, RESTO

- Lenguaje de programación: JSON, Núcleo JAVA

- Base de datos: MongoDB, PostgreSQL

Se requiere una estructura de equipo para desarrollar una aplicación móvil de préstamos

El éxito de cualquier proyecto se deriva del esfuerzo del equipo que ha pasado en su desarrollo. El propietario de una aplicación necesita contratar al mejor equipo de una de las agencias de desarrollo de aplicaciones o desarrolladores independientes. La mejor manera es examinar la experiencia de los desarrolladores que desea contratar. Eche un vistazo al equipo que necesita para desarrollar una aplicación de préstamos:

- Gerente de proyecto

- Desarrollador frontal

- Desarrollador back-end

- desarrollador iOS

- desarrollador de Android

- Analista de requisitos

- Diseñadores de UI/UX

- Especialista en control de calidad

¿Cuánto cuesta desarrollar una aplicación móvil de préstamos?

Hay varios factores que afectan el precio de una solicitud de préstamo. Aunque el equipo de desarrollo de aplicaciones móviles que se contrata para crear la aplicación juega un papel importante en la decisión del precio de una aplicación, existen varios factores, como:

- La complejidad de la aplicación.

- Número de características integradas en él

- Diseño de la aplicación

- Localización geográfica

- Tiempo necesario para desarrollar la aplicación.

El precio de la aplicación puede variar de una región a otra. Eche un vistazo al costo estimado en el desarrollo de una aplicación por región:

- América del Norte: USD 50 – USD 250/hora

- Sudamérica: USD 20 – USD 75/hora

- Europa Occidental: USD 50 – USD 200/hora

- Europa del Este: USD 20 – USD 100/hora

- Australia: USD 40 – USD 170/hora

- Asia: USD 10 – USD 50/hora

Conclusión

Las aplicaciones de préstamo de dinero están funcionando muy bien en estos días y con una escasez de estas aplicaciones, hay posibilidades de que las nuevas empresas inviertan su dinero en ellas. Para aquellos que planean desarrollar una aplicación de este tipo, es posible que tengan la oportunidad de eclipsar al resto y ganar la competencia, ya que las personas navegan lentamente desde préstamos bancarios a préstamos de fácil acceso a través de estas aplicaciones. Todo lo que tienes que hacer es contratar el equipo perfecto para el desarrollo de la aplicación, que escuchará tu idea y la conceptualizará, implementando la última tecnología y características.