Cómo esa nota SAFE te está arruinando

Publicado: 2017-08-09Decodificación de términos ocultos en billetes convertibles que se utilizan en el sudeste asiático

Si me ha escuchado hablar en público o si sigue este blog, probablemente esté familiarizado con mi odio hacia las notas convertibles. Sin embargo, últimamente me he encontrado con algunos billetes que los fundadores están firmando con aceleradores conocidos, lo que fortalece aún más mi creencia de que los billetes son malos, especialmente la versión moderna de un billete SAFE. Decidí no ignorar estos temas como lo están haciendo la mayoría de los inversionistas en la región, y más bien hablar abiertamente sobre ellos. En el post me abstendré de sacar nombres abiertamente.

Como mencioné en mi publicación de blog anterior, en GREE, preferimos firmar en acciones en lugar de notas, debido a múltiples razones. Hemos firmado notas en el pasado y continuaremos haciéndolo en el futuro cuando el fundador insista en hacer las cosas de esta manera, pero definitivamente animaremos a cada empresa en la que estamos invirtiendo a considerar los inconvenientes de firmar una nota.

El mayor inconveniente para el fundador es el hecho de que una nota con tope en efecto entrega una cláusula antidilución de trinquete completo al inversionista. El mayor inconveniente para el inversionista es que nunca sabemos realmente cuánto poseemos en la empresa, lo que nos dificulta la vida, especialmente si la empresa emite múltiples notas en capas.

Pero esta publicación no se trata de notas genéricas. Quiero hablar sobre las notas "SAFE" que actualmente están emitiendo dos aceleradoras muy conocidas en la región. Uno de estos billetes, inspirado en el famoso billete YC SAFE , se ha torcido para formar un acuerdo intrincado y extremadamente hostil para los fundadores. Peor aún, las notas se presentan como un acuerdo "amigable para los fundadores" y algunos empresarios desafortunados están cayendo en la trampa.

La nota YC SAFE

No entraré en los detalles de las famosas notas emitidas por YCombinator, hay suficiente material en Internet para que las entiendas. Baste decir que YC tenía muy buenas intenciones al emitir estas notas. Las notas que crearon ayudan a evitar que los fundadores negocien términos complejos de control y fijación de precios demasiado pronto en su empresa, al mismo tiempo que los protegen de cualquier cláusula oculta que pueda estar al acecho en los documentos presentados por un inversionista mal intencionado. Sin embargo, los inversionistas en los EE. UU. también están comenzando a expresar sus opiniones sobre cómo las notas de YC SAFE están haciendo más daño que bien. Si bien las intenciones de YC pueden ser buenas, se puede argumentar que las notas están causando daño a al menos algunas empresas.

Independientemente de si YC SAFE trabaja a favor o en contra del fundador a largo plazo, una cosa que la mayoría de los fundadores (e incluso los inversores) no se dan cuenta es que YC primero toma acciones en la empresa y luego emite una nota.

Sabemos esto, debido a nuestra inversión en Saleswhale (una empresa de YC), y tenemos acceso de primera mano a todos los documentos allí. Así es como funciona el proceso para YC (al menos desde mi conocimiento de invertir en una empresa respaldada por YC).

- Emita $ 20k por 6.06% de capital.

- Emita $ 100k en una nota YC SAFE a un precio de $ 10M

(en este pagaré SAFE en particular, el tope de $10 Mn es el precio de conversión e incluso si la futura ronda de acciones ocurre a una valoración inferior a $10 Mn, el pagaré aún se convertirá a $10 Mn. Por lo tanto, este es un pagaré convertible donde el el precio es exactamente $ 10 Mn independientemente de la valoración de la próxima ronda).

Mientras que todos los demás aceleradores, inversionistas ángeles y fundadores están recaudando/invirtiendo en un pagaré SEGURO similar al que dicen que usa YC, lo que no se dan cuenta es que YC en sí mismo está tomando acciones y está usando el pagaré solo para proteger su interés por la siguiente ronda Averigua eso por mí.

La nota SAFE de Accelerator X

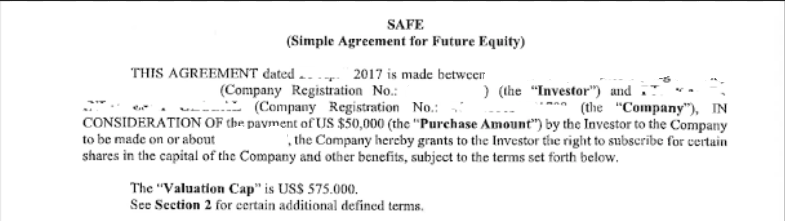

“Nota SAFE” emitida por Accelerator X

Llegando al punto de este post. Mientras realizaba DD en una empresa que se graduó recientemente de una aceleradora muy conocida en la región, logré ver la nota que el fundador firmó con la aceleradora hace unos meses.

Fue impactante.

La aceleradora ha tomado una nota limpia de YC SAFE y ha modificado desvergonzadamente las cláusulas clave para emitir un documento horrendo que ningún inversor profesional empujará a un fundador, especialmente en la primera ronda de la empresa. La nota comienza de manera muy similar a una nota SAFE típica. La plantilla, la tipografía, todo es igual. Pero entonces empiezan los problemas.

Inversión de 50 000 $ para un tope de valoración de 575 000 $: a partir de las emisiones más pequeñas. He dicho esto varias veces y lo digo de nuevo, las notas mayúsculas son tontas para los fundadores. Está fijando un techo para su precio y no un piso. Así que tienes una dilución mínima (en este caso del 8%) y ninguna dilución máxima (depende de la siguiente ronda de subida). Si logra subir la siguiente ronda por encima del límite, el acelerador gana ya que el billete se convierte en un límite más bajo. Si logra aumentar la ronda solo por debajo del límite, el Acelerador gana nuevamente al tomar aún más equidad.

Recomendado para ti:

Derecho a aumentar la propiedad al 8% durante la próxima financiación de capital : como si el tope no fuera suficiente, aquí hay una cláusula que le da una opción al acelerador para aumentar/mantener su propiedad en el momento de su financiación de capital al 8%. Supongamos que recauda una ronda de capital inicial de $ 1 Mn a $ 3 Mn antes del dinero. Su nuevo inversor quiere el 25%. Su inversor de notas SAFE estará al 6,5 % después de la conversión. El inversionista SAFE además obtiene el derecho de aumentar la propiedad al 8% al comprar más de su empresa. Por lo tanto, la tabla de límites probablemente se verá como 25% para su nuevo inversor, 8% para su inversor de notas SAFE. Eso es una dilución del 33 % sin que usted haya superado la etapa de adecuación al mercado del producto. Buena suerte para encontrar un inversor de las Series A y B con esa tabla de límites.

Preferencia de liquidación 4x: Sí, ni siquiera bromeo. Claro, el acelerador puede argumentar que el monto de la inversión es pequeño, pero ¿cómo cree que reaccionará su próximo inversor después de ver esto? ¿Cree que podrá negociar su salida de una cláusula de participación 1x con el próximo inversor? Y todos sabemos cómo terminan las múltiples preferencias de liquidación para el fundador.

El financiamiento de capital (próxima ronda) será de un mínimo de $ 1 Mn, la nota de YC SAFE está en $ 250K: se preguntará, ¿por qué cambiar este término? ¿Qué le importa al acelerador cuando su nota se convierte siempre que se establezca el precio? Importa porque de esta manera obtendrán los derechos asociados con un financiamiento de al menos $ 1 millón en cantidad. Estos derechos (prorrata, preferencia de liquidación) suelen ser mucho más estrictos de lo que requeriría una ronda de financiación de capital de $200k–500k. El acelerador ahora puede disfrutar de los derechos de un inversionista mucho más grande y recuerde que el tope y el derecho prorrateado del 8% siempre protegerán la participación accionaria del Acelerador. Jodido.

Derechos prorrateados no solo para esta ronda sino para todas las rondas, transferibles a cualquier socio: Básicamente, el acelerador tiene un bloqueo del 8% de su empresa a partir de ahora y puede traer a quien elija para tomar ese 8% en futuras rondas. Muchos de los primeros inversores en etapas posteriores no disfrutan de los derechos prorrateados. Especialmente si lo renuncias una vez, nunca lo recuperas. Pero en este caso, Accelerator y sus afiliados podrán disfrutar de este derecho prorrateado del 8% para siempre. Además, el término afiliado es tan amplio que podría decirse que incluso un mentor (incluyéndome a mí) puede obtener el derecho a participar en el 8% de propiedad si el inversor está de acuerdo con eso.

Derecho a bloquear la venta de la empresa a una valoración inferior a $ 2 Mn : Wow. Por lo tanto, no solo le devolverá al acelerador 4 veces el dinero si vende demasiado pronto, sino que su venta puede bloquearse si es un número demasiado bajo. Entonces, digamos que su empresa no funciona (muy probablemente en una etapa de aceleración), ni siquiera puede tomar una ruta de adquisición a menos que la aceleradora lo permita.

Todo el propósito de la nota de YC SAFE era facilitar que los fundadores cerraran rondas sin negociar ningún término, excepto la valoración. Basado en las cláusulas retorcidas anteriores, dudo que la agenda se esté logrando en la nota SAFE modificada. En caso de que tenga curiosidad, ¿fue el final de la vida de la empresa en cuestión dado que firmaron esta nota? No. Afortunadamente para ellos, los inversores en la próxima ronda están presionando para que se renegocian los términos de estos documentos. Queda por ver si el acelerador se mueve o no.

La nota SAFE de Accelerator Y

Luego me encontré con otro acelerador que promociona la amabilidad del fundador. Esta aceleradora también invierte en una nota SEGURA. Desafortunadamente, aún no he visto los términos exactos de las notas, pero he logrado encontrar los términos de alto nivel.

Inversión de $75,000 en nota convertible SAFE sin tope con 50 % de descuento: Pausa. Trago. Lea de nuevo. 50% de descuento. Nunca he visto un 50% de descuento en ningún billete. Por lo general, el número oscila entre 0 y 20%. ¿Por qué un inversionista que venga con un cheque Seed unos meses después de la inversión de Accelerator estará bien si Accelerator se va con la mitad del precio? No conozco a muchos inversores que estén de acuerdo con esto, a menos que Accelerator ayude a la empresa a desempeñarse excepcionalmente bien en los pocos meses que pasa con la empresa, algo que aún no he visto que suceda en esta parte del mundo.

Vencimiento a dos años : si la empresa no puede recaudar fondos en dos años, el pagaré se convierte en $ 1 Mn después del dinero. YC SAFE no tiene período de vencimiento, por lo que ya estoy empezando a preguntarme si esta es otra nota SAFE retorcida.

Convierte en acciones de la misma clase en un aumento calificado de $ 200K en dinero posterior de al menos $ 2 Mn: Ahora, sospecho mucho de esta cláusula. Dice que la nota se convierte en acciones de la misma clase y, si ese es el caso, el fundador está entregando en efecto una preferencia de liquidación 2x al acelerador.

¿Cómo corresponde “la misma clase de acciones” a la preferencia de liquidación múltiple? Puedes leer el brillante explicador de Mark Suster aquí, pero te lo resumiré. Digamos que las notas se convierten debido a una ronda inicial de $ 1 Mn a una valoración pre-dinero de $ 4 Mn. Por lo tanto, la nota debe convertirse a una valoración de $ 2 Mn para respetar el descuento del 50%. Ahora, la forma en que se estructurará la tabla de límites es que la aceleradora simplemente recibirá el doble de acciones que habría recibido si hubiera invertido en la ronda de valoración de $ 4 Mn. Dado que la clase de acciones es la misma que la ronda de capital semilla, suponiendo que cada acción de capital tenga una preferencia de liquidación 1x no participante, el acelerador obtiene la preferencia de liquidación por el doble de su inversión original de $ 150K (debido a la inversión de $ 75K). ¿Sorprendido? Usted debería ser.

¡Ayuda! ¿Qué debemos hacer?

Espero que ya te hayas dado cuenta de que nuestro mundo de startups no es un país de hadas. Mi intención no es asustarte de los aceleradores, sino alertarte sobre las consecuencias de firmar un documento que no comprendes completamente. Sé que muchos fundadores no entienden estos términos intrincados, diablos, incluso yo no entendía todo esto cuando comencé mi empresa. Lo aprendí de la manera más difícil, pero recomendaría que si está ingresando un acelerador que le está presionando una nota SAFE, siga algunos consejos básicos a continuación antes de firmar la línea de puntos.

- Conozca sus cosas. Leer ofertas de riesgo. Lea AVC, Pensamientos de campo, Ambos lados de la mesa. Sea consciente de lo que se está registrando.

- Compare cualquier nota SAFE proclamada palabra por palabra con la nota YC SAFE y no firme si no comprende las consecuencias de incluso un pequeño cambio de redacción.

- Contrata a un buen abogado. No cuesta tanto como crees. Sé de muchos bufetes de abogados en Singapur que están tratando de comprometerse temprano con los empresarios y están dispuestos a reducir sus honorarios para construir una relación a largo plazo con los fundadores. Algunas empresas que creo que están funcionando bien para el ecosistema: Gunderson Dettmer, Simmonds Stewart, Linklaters y Dentons. Algunos me han confirmado que ayudan a procesar documentos en etapa inicial por tan solo $ 1,000, créame, ese dólar es el mejor dólar que gastará cuando comience.

para los aceleradores

En cuanto a los aceleradores, no sé qué decir. Nuestra firma ha estado asociada con algunos de estos aceleradores durante mucho tiempo, y estos términos no son lo que nos gustaría ver en un trato cuando se trata de nosotros. Y hablo en nombre de toda la comunidad de inversores cuando digo esto. Estas preocupaciones ya se están expresando entre los inversores, y los aceleradores corren el riesgo de perder su reputación con una sólida posibilidad de que los inversores se desvinculen de su programa.

¿Todavía quieres hacer notas? Luego haga notas sin tope, sin descuento , y prepárese para convertir cada vez que ocurra una ronda de acciones. Pero no creo que esto tenga ningún sentido para las aceleradoras, ya que les gustaría entrar en la empresa antes que los inversores para que la economía funcione. Entonces, ¿cómo debería invertir una aceleradora en una empresa? ¿Cuál es la forma más limpia? En mi opinión, incluso las aceleradoras deberían aceptar acciones directas. Aprenda del mejor acelerador hasta ahora, YCombinator.

Le sugiero que valore cada compañía de cartera en $ 1 millón después del dinero (a menos que ya hayan recaudado dinero, en cuyo caso debe profundizar en la negociación). Invierte $ 50K y obtiene un 5% de eso, simple vainilla. Mantenga los términos absolutamente simples, sin preferencia de liquidación, sin antidilución. La valoración de $ 1 Mn es muy aceptable como valoración para un inversor pre-Seed que viene después de usted, escribiendo cheques de $ 100K- $ 300K. La dilución adicional del 5% no es suficiente para actuar como un desvío para un inversionista Semilla o Serie A.

Y el 5% de propiedad es suficiente para que el modelo del acelerador funcione. Digamos que hay 10 empresas en un lote y la aceleradora termina siendo propietaria del 5 % de cada empresa gastando un total de 500 000 $. Suponiendo que el acelerador ni siquiera respalde a sus ganadores en una ronda futura, después de varias rondas, la propiedad diluida en una empresa con buen desempeño será de alrededor del 2 % (suponiendo tres rondas más de dilución del 30 % cada una como el peor de los casos). Incluso si esta empresa sale con una valoración decente de $ 50 Mn, el acelerador aún gana $ 1 Mn con la venta y devuelve 2x del dinero.

Si la dilución es menor en esta misma empresa, el acelerador puede hacer fácilmente 3x de una sola empresa. 3x es lo que buscan la mayoría de los inversores en etapa inicial. ¿De verdad estamos diciendo que ni siquiera 1 de las 10 empresas en las que ha invertido el lote del acelerador puede salir a $ 50 Mn? ¿Por qué ejecutar el programa entonces y qué "valor agregado" se ha proporcionado?

Es hora de que pongamos fin a esta locura llamada billetes convertibles. Después de décadas de educación, cuando los fundadores finalmente comenzaron a comprender los términos de equidad, la industria logró idear otro mecanismo de ofuscación en forma de una nota SAFE. ¡No es del interés de nadie, ni de la empresa, ni del inversor, ni del fundador!

[Esta publicación de Nikhil Kapur apareció por primera vez en Medium y ha sido reproducida con permiso.]