Opciones sobre acciones de empresas emergentes: por qué una buena oferta salió mal

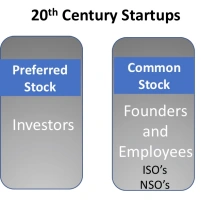

Publicado: 2019-08-19En el pasado, los fundadores y los empleados estaban alineados con el mismo tipo de concesión de acciones ordinarias, y eran los capitalistas de riesgo quienes recibían un trato preferencial de acciones.

Las startups exitosas necesitan empleados altamente comprometidos que crean en los objetivos y valores de la empresa.

Los inversores y fundadores han cambiado el modelo a su favor, pero nadie ha cambiado el modelo para los primeros empleados.

Para la mayoría de los empleados de empresas emergentes, las opciones sobre acciones de empresas emergentes ahora son un mal negocio .

Este es el por qué.

Por qué las startups ofrecen opciones sobre acciones

En las empresas emergentes tecnológicas, las opciones sobre acciones estuvieron presentes casi desde el principio, se ofrecieron por primera vez a los fundadores en 1957 en Fairchild Semiconductor, la primera empresa emergente de chips en Silicon Valley. A medida que el capital de riesgo surgió como industria a mediados de la década de 1970, los inversionistas en nuevas empresas financiadas con capital de riesgo comenzaron a otorgar opciones sobre acciones a todos sus empleados. En su superficie, esta era una idea bastante radical. Los inversores estaban regalando parte de su propiedad de la empresa, no solo a los fundadores, sino a todos los empleados. ¿Por qué harían eso?

Las opciones sobre acciones para todos los empleados de las nuevas empresas sirvieron para varios propósitos:

- Debido a que las nuevas empresas no tenían mucho efectivo y no podían competir con las grandes empresas en ofertas salariales, las opciones sobre acciones colgadas frente a un empleado potencial eran como ofrecer un boleto de lotería a cambio de un salario más bajo. Los empleados de las startups calcularon que a) su arduo trabajo podría cambiar las probabilidades yb) algún día las opciones sobre acciones que estaban otorgando podrían convertirlos en millonarios.

- Los inversionistas apostaron a que al ofrecer a los posibles empleados una participación en el crecimiento futuro de la empresa, con un horizonte de tiempo visible de recompensa , los empleados actuarían más como propietarios y trabajarían más duro, y eso alinearía los intereses de los empleados con los intereses de los inversionistas. Y la apuesta funcionó. Impulsó la implacable cultura de "haz lo que sea necesario" del Silicon Valley del siglo XX. Dormíamos debajo de las mesas y pasamos toda la noche para llegar al primer envío del cliente, atender los puestos en ferias comerciales o enviar productos para generar ingresos trimestrales, todo porque era "nuestra" empresa.

- Si bien los fundadores tenían más acciones que los demás empleados, tenían el mismo tipo de opciones sobre acciones que el resto de los empleados, y solo ganaban dinero cuando todos los demás lo hacían (aunque mucho más). En aquel entonces, cuando Angel/Seed la inversión no existía, para poner en marcha la empresa, los fundadores pusieron mucho más en juego: quedarse sin salario, hipotecar sus casas, etc. Este "estamos todos juntos en esto" mantuvo a los fundadores y empleados alineados con los incentivos.

La mecánica de una opción sobre acciones era una idea simple: recibió una opción (una oferta) para comprar una parte de la empresa a través de opciones sobre acciones ordinarias (llamadas ISO o NSO) a un precio bajo (el "precio de ejercicio"). Si el empresa tuvo éxito, podría venderla a un precio mucho más alto cuando la empresa se hiciera pública (cuando sus acciones cotizaran en una bolsa de valores y pudieran negociarse libremente) o fuera adquirida.

No llegó a poseer todas sus opciones sobre acciones a la vez. La acción se escurrió a lo largo de cuatro años, ya que se “otorgaría” 1/48 de la opción cada mes. Y solo para asegurarse de que estuvo en la empresa durante al menos un año, con la mayoría de los planes de opciones sobre acciones, a menos que se quedara un año completo, no otorgaría ninguna acción.

No todos obtuvieron la misma cantidad de acciones. Los fundadores obtuvieron la mayor parte de las acciones ordinarias . Los primeros empleados obtuvieron un porcentaje más pequeño, y los empleados posteriores recibieron incluso una parte más pequeña, fracciones de un porcentaje, en comparación con los dos dígitos que poseían los fundadores.

No todos obtuvieron la misma cantidad de acciones. Los fundadores obtuvieron la mayor parte de las acciones ordinarias . Los primeros empleados obtuvieron un porcentaje más pequeño, y los empleados posteriores recibieron incluso una parte más pequeña, fracciones de un porcentaje, en comparación con los dos dígitos que poseían los fundadores.

En el siglo XX, las mejores empresas salían a bolsa en 6 a 8 años desde el inicio (y en la burbuja de las puntocom de 1996 a 1999, eso podía ser tan corto como 2 a 3 años). De las cuatro nuevas empresas en las que yo estaba que se hizo público, tomó hasta seis años y tan solo tres.

Otra cosa a tener en cuenta es que todos los empleados (fundadores, primeros empleados y posteriores) tenían el mismo acuerdo de adjudicación (cuatro años) y nadie ganó dinero con las opciones sobre acciones hasta un "evento de liquidez " (una palabra elegante que significa cuando el la empresa se hizo pública o se vendió). La razón era que, dado que no había forma de que los inversores ganaran dinero hasta entonces, nadie más debería hacerlo. Todos, inversores, fundadores y empleados de empresas emergentes, estaban, por así decirlo, en el mismo barco.

Cambios en la compensación de inicio con capital de crecimiento: 12 años para una oferta pública inicial

Mucho ha cambiado sobre la economía de las nuevas empresas en las dos décadas. Y Mark Suster de Upfront Capital tiene una excelente publicación que resume estos cambios.

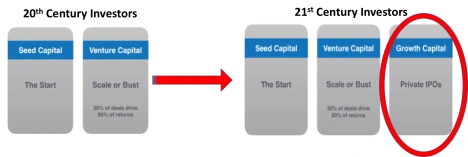

La primera gran idea es que, a diferencia del siglo XX, cuando había dos fases de financiación de nuevas empresas: capital semilla y capital de riesgo , hoy hay una nueva tercera fase. Se llama capital de crecimiento .

En lugar de que una startup se haga pública entre seis y ocho años después de su fundación para recaudar capital para hacer crecer la empresa, hoy en día las empresas pueden realizar rondas de financiación de más de $ 50 millones, aplazando la necesidad de una oferta pública inicial a 10 o más años después de la fundación de una empresa.

En lugar de que una startup se haga pública entre seis y ocho años después de su fundación para recaudar capital para hacer crecer la empresa, hoy en día las empresas pueden realizar rondas de financiación de más de $ 50 millones, aplazando la necesidad de una oferta pública inicial a 10 o más años después de la fundación de una empresa.

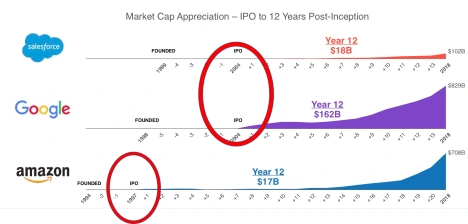

Suster señala que cuanto más tiempo permanece privada la empresa, más valiosa se vuelve . Y si durante este tiempo los capitalistas de riesgo pueden mantener su prorrateo (palabra elegante para el porcentaje de la puesta en marcha que poseen), pueden ganar mucho más dinero.

La premisa del capital de crecimiento es que si, al permanecer en privado por más tiempo, todo el potencial de crecimiento que se destinó a los mercados públicos (Wall Street) podría ser realizado por los inversores privados (los inversores de capital de riesgo y los inversores de crecimiento).

Recomendado para ti:

Los tres ejemplos que usa Suster (Salesforce, Google y Amazon) muestran cuánto más valiosas fueron las empresas después de sus OPI. Antes de que estos tres se hicieran públicos, no eran unicornios, es decir, su capitalización de mercado era inferior a mil millones de dólares. Doce años más tarde, la capitalización de mercado de Salesforce era de 18.000 millones de dólares, la de Google de 162.000 millones de dólares y la de Amazon de 17.000 millones de dólares.  Para el punto de Suster, no es que las nuevas empresas de hoy no puedan recaudar dinero al hacerse públicas, es que sus inversores pueden ganar más dinero manteniéndolas privadas y haciéndolas públicas más tarde , ahora 10-12 años . Y actualmente hay una entrada de capital para hacer eso.

Para el punto de Suster, no es que las nuevas empresas de hoy no puedan recaudar dinero al hacerse públicas, es que sus inversores pueden ganar más dinero manteniéndolas privadas y haciéndolas públicas más tarde , ahora 10-12 años . Y actualmente hay una entrada de capital para hacer eso.

Regla de los Fundadores

El surgimiento del capital de crecimiento y el aplazamiento de una oferta pública inicial una década o más, ha llevado a un cambio dramático en el equilibrio de poder entre fundadores e inversores. Durante tres décadas, desde mediados de la década de 1970 hasta principios de la de 2000, las reglas del juego fueron que una empresa debe volverse rentable y contratar a un director ejecutivo profesional antes de una oferta pública inicial.

Eso tenía sentido. Las empresas del siglo XX, que compiten en mercados de movimiento más lento, podrían prosperar durante largos períodos con una sola innovación. Si los VC expulsaron al fundador, el CEO profesional que intervino podría hacer crecer una empresa sin crear algo nuevo. En ese ambiente, reemplazar a un fundador fue la decisión racional. Pero las empresas del siglo XXI se enfrentan a ciclos tecnológicos comprimidos, que crean la necesidad de una innovación continua durante un período de tiempo más prolongado. ¿Quién lidera mejor ese proceso? A menudo son los fundadores, cuya creatividad, comodidad con el desorden y asunción de riesgos son más valiosos en un momento en que las empresas necesitan mantener una cultura de inicio, incluso a medida que crecen.

Con la observación de que los fundadores agregaron valor durante el largo período de la etapa de crecimiento, los capitalistas de riesgo comenzaron a ceder la compensación y el control de la junta a los fundadores. (Vea la historia de HBR aquí).

Opciones sobre acciones de empresas emergentes: por qué una buena oferta salió mal

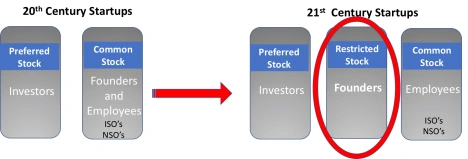

Mientras que los fundadores en el siglo XX tenían más acciones que el resto de sus empleados, tenían el mismo tipo de opciones sobre acciones. Hoy, eso no es cierto . Más bien, cuando se forma una startup por primera vez, los fundadores se otorgan premios de acciones restringidas (RSA) en lugar de opciones sobre acciones ordinarias. Esencialmente, la empresa les vende las acciones a costo cero, y ellos invierten la adjudicación.

En el siglo XX, los fundadores corrían un riesgo real sobre el salario, apostando su hipoteca y su futuro. Hoy eso es menos cierto. Los fundadores se arriesgan mucho menos, recaudan rondas iniciales multimillonarias y tienen la capacidad de cobrar mucho antes de un evento de liquidez.

En el siglo XX, los fundadores corrían un riesgo real sobre el salario, apostando su hipoteca y su futuro. Hoy eso es menos cierto. Los fundadores se arriesgan mucho menos, recaudan rondas iniciales multimillonarias y tienen la capacidad de cobrar mucho antes de un evento de liquidez.

Los primeros empleados corren el mismo riesgo de que la empresa se derrumbe y, a menudo, trabajan igual de duro. Sin embargo, hoy en día los fundadores poseen entre 30 y 50 veces más que los primeros empleados de una startup. (Lo que sucedió en la compensación de los fundadores y el control de la junta ha reflejado el crecimiento en la compensación de los directores ejecutivos corporativos. En los últimos 50 años, el pago de los directores ejecutivos corporativos pasó de 20 veces un empleado promedio a más de 300 veces su compensación).

Además de la disparidad de acciones entre el fundador y los primeros empleados, los capitalistas de riesgo han movido las publicaciones de objetivos de liquidez, pero no han movido las publicaciones de objetivos de otorgamiento para los no fundadores. Considere que la permanencia promedio en una startup es de 2 años. Para el tercer año, el 50% de los empleados se habrán ido. Si usted es uno de los primeros empleados, es posible que hoy la empresa no se haga pública hasta ocho años después de que usted se consolide .

Entonces, ¿por qué deberían preocuparse los empleados no fundadores de las nuevas empresas? Seguirás siendo dueño de tus acciones y puedes irte y unirte a otra startup. Hay cuatro problemas:

- En primer lugar, a medida que la empresa recauda más dinero, el valor de su concesión inicial de opciones sobre acciones se diluye con el nuevo dinero que ingresa. (Los capitalistas de riesgo suelen tener derechos prorrateados para mantener intacto su porcentaje de propiedad, pero los empleados no). los capitalistas de riesgo obtienen ventajas al mantener una startup privada, los empleados obtienen desventajas.

- En segundo lugar, cuando las OPI ya no ocurren dentro del horizonte de tiempo cercano de la permanencia de un empleado, la razón original de las opciones sobre acciones (ofrecer a los posibles empleados una participación en el crecimiento futuro de la empresa con un horizonte de tiempo visible de recompensa por su arduo trabajo) ha desaparecido. Ahora hay pocas razones financieras para quedarse más tiempo que el otorgamiento inicial de la subvención.

- En tercer lugar, a medida que aumenta el valor justo de mercado de las acciones (a lo que pagan los inversionistas de crecimiento), el alto precio de ejercicio no es atractivo para contratar nuevos empleados, especialmente si les preocupa tener que irse y pagar el alto precio de ejercicio para para conservar las acciones.

- Y finalmente, en muchas nuevas empresas de alto valor donde hay inversores hambrientos, los fundadores pueden vender partes de sus acciones adquiridas en cada ronda de financiación. (A veces, esta oportunidad se ofrece a todos los empleados en una oferta "secundaria"). Una "secundaria" generalmente (aunque no siempre) ocurre cuando la startup ha logrado ingresos o tracción significativos y es vista como un "líder" en su espacio de mercado. , en camino a una oferta pública inicial o una venta importante

¿El fin del sistema de trabajo de alto compromiso/alto rendimiento?

En la literatura académica, el entorno de trabajo de una startup se denomina sistema de trabajo de alto compromiso/alto rendimiento. Este es un conjunto de prácticas de inicio de Recursos Humanos que incluyen contratación, equipos autogestionados, toma de decisiones rápida y descentralizada, incorporación, asignaciones de trabajo flexibles, comunicación y opciones sobre acciones . Y hay evidencia de que las opciones sobre acciones aumentan el éxito de las nuevas empresas.

Las startups exitosas necesitan empleados altamente comprometidos que crean en los objetivos y valores de la empresa. A cambio de compartir las ventajas potenciales y de ser valorados como una parte fundamental del equipo, están dispuestos a cumplir con las expectativas de poner el trabajo y la empresa por delante de todo lo demás. Pero este nivel de compromiso depende de si los empleados perciben que estas prácticas son justas, tanto en términos del proceso como de los resultados.

Los capitalistas de riesgo han cambiado intencionalmente el contrato social de ~ 50 años con los empleados de inicio. Al mismo tiempo, es posible que hayan eliminado uno de los incentivos clave que diferenciaban a las empresas emergentes de trabajar en una gran empresa .

Si bien la tecnología única o el conocimiento del mercado es un componente de una startup exitosa, todos están de acuerdo en que atraer y retener talento A+ diferencia a los ganadores de los perdedores. Al tratar de mantener las empresas en privado por más tiempo, pero sin pasar nada de ese nuevo valor a los empleados, los capitalistas de riesgo pueden haber matado a la gallina de los huevos de oro.

¿Qué deben hacer los empleados?

En el pasado, los fundadores y los empleados estaban alineados con el mismo tipo de concesión de acciones ordinarias, y eran los capitalistas de riesgo quienes recibían un trato preferencial de acciones. Hoy, si usted es un empleado, ahora se encuentra en la parte inferior de la pila de preferencia de acciones. Los fundadores tienen un trato preferencial de acciones y el VC tiene acciones preferentes. Y estás trabajando igual de duro. Agregue a eso todos los otros aspectos negativos conocidos de una nueva empresa: falta de equilibrio entre el trabajo y la vida personal, horas locas, administración sin experiencia, riesgo de cerrar el negocio, etc.

Dicho esto, unirse a una startup todavía tiene muchos beneficios para los empleados que buscan trabajar con equipos de alto rendimiento con poca estructura. Es probable que su impacto se sienta. Oportunidades constantes de aprendizaje, responsabilidad y avance están ahí para quienes lo toman.

Si usted es una de las primeras contrataciones senior, no hay inconveniente en solicitar los mismos acuerdos de acciones restringidas (RSA) que los fundadores. Y si se está uniendo a una startup más grande, es posible que desee considerar aquellos que ofrecen unidades de acciones restringidas (RSU) en lugar de acciones ordinarias.

¿Qué deben hacer los inversores?

Una posibilidad es reemplazar las opciones sobre acciones de los primeros empleados (primeros ~10 empleados) con los mismos acuerdos de acciones restringidas (RSA) que los fundadores.

Para los empleados posteriores, asegúrese de que la empresa ofrezca subvenciones de opción de "actualización" a los empleados con más antigüedad. Mejor aún, ofrezca unidades de acciones restringidas (RSU). Las unidades de acciones restringidas son la promesa de una empresa de darle acciones de la empresa. A diferencia de una opción sobre acciones, que siempre tiene un precio de ejercicio (compra) superior a $0, una RSU es una opción con un precio de compra de $0. Cuanto más bajo sea el precio de ejercicio, menos tendrá que pagar para poseer una acción de la empresa . Al igual que las opciones sobre acciones, el chaleco de RSU.

Pero para mantener a los empleados comprometidos, se les debería permitir comprar sus acciones de RSU adquiridas y venderlas cada vez que la empresa recaude una nueva ronda de financiación.

Lecciones aprendidas

- Las estructuras de Venture Capital se establecieron para un mundo en el que las empresas exitosas salían en 6-8 años y no recaudaban demasiado capital.

- Los fondos de crecimiento de capital de riesgo ahora están dando a las nuevas empresas el efectivo que habrían recibido en una oferta pública inicial

- “Growth Capital” aplazó la necesidad de una oferta pública inicial otros cinco años

- Esto permite a los capitalistas de riesgo capturar el aumento de la capitalización de mercado en la empresa.

- Es posible que haya eliminado el incentivo para que los no fundadores quieran trabajar en una empresa nueva frente a una gran empresa.

- Dado que las opciones sobre acciones con consolidación de cuatro años ya no son un buen negocio

- Los inversores y fundadores han cambiado el modelo a su favor, pero nadie ha cambiado el modelo para los primeros empleados.

- Los capitalistas de riesgo deben considerar un nuevo modelo de incentivos de acciones: RSA para las primeras contrataciones clave y luego RSU: unidades de acciones restringidas para todos los demás.

- Las grandes empresas ahora tienen la oportunidad de atraer parte del talento que antes iba a otros lugares

[Esta publicación de Steve Blank apareció por primera vez en el sitio web oficial y ha sido reproducida con permiso.]