28 firmas de capital de riesgo que invierten en negocios SaaS basados en EE. UU.

Publicado: 2022-08-02Todas las empresas de SaaS, independientemente del tamaño, quieren obtener el éxito en términos de clientes, clientes potenciales y reconocimiento de marca. Desean lograr objetivos, como la adquisición de clientes , el aumento de suscripciones, la reducción de gastos, la retención de clientes, la expansión comercial y más. Estos objetivos contribuyen colectivamente al éxito empresarial.

Según Statista , se espera que el mercado de SaaS alcance los $208 mil millones para 2023. Para destacarse y tener éxito en este mercado de rápido crecimiento, las empresas de SaaS deben desarrollar y entregar productos relevantes a los usuarios mientras optimizan sus procesos y administran los fondos.

Cuando se trata de financiar pequeñas empresas de SaaS que generan ingresos, el capital de riesgo parece ser la mejor opción. Por lo general, ofrecen fondos para apoyar nuevas empresas y pymes que tienen un potencial de crecimiento a largo plazo.

En esta publicación, hablaremos específicamente sobre las empresas de capital de riesgo que invierten en negocios de SaaS con sede en EE. UU.

Pero primero, comprendamos más sobre los capitalistas de riesgo y su interés en financiar negocios.

¿Qué hay para los capitalistas de riesgo?

Las empresas de capital de riesgo tienen un gran interés en invertir en empresas que tengan el potencial de generar un ROI excelente. Con el crecimiento de la industria SaaS a una tasa del 500 % en los últimos siete años, es probable que los sistemas basados en la nube se hagan cargo del software local para siempre.

Los capitalistas de riesgo prefieren SaaS por las siguientes razones.

1. Son eficientes en capital

Si una empresa SaaS utiliza el capital para desarrollar un producto metódicamente, sus posibilidades de obtener rentabilidad son mayores. De hecho, Sarah Nockel , gerente de inversiones iniciales de la firma de capital de riesgo Northzone, dice que es posible construir un negocio SaaS rentable con una financiación de menos de $ 10 millones.

2. Ofrecen ingresos recurrentes

El modelo de negocio SaaS sigue un patrón recurrente. Se enfoca en vender un plan de suscripción mensual a los clientes mientras les brinda acceso a las funciones deseadas.

Además, si algún cliente desea utilizar funciones adicionales, puede suscribirse a un plan premium.

En otras palabras, los clientes alquilan el software mensual o anualmente en lugar de comprarlo. Esto asegura un flujo de ingresos constante y creciente a lo largo del mes.

3. Satisfacen la creciente demanda de los clientes

En lugar de invertir una gran suma en un software y usarlo durante años, los clientes ahora se sienten atraídos por opciones más flexibles. El modelo de pago basado en suscripción y las actualizaciones periódicas de funciones facilitan que los clientes tengan acceso a la última versión del software sin problemas. No es de extrañar que los clientes prefieran SaaS al software local tradicional.

Con SaaS convirtiéndose en el corazón de la industria del software hoy en día, las empresas de capital de riesgo se han dado cuenta de su potencial para capturar el mercado y obtener el mejor retorno de la inversión.

28 empresas SaaS VC en los EE. UU.

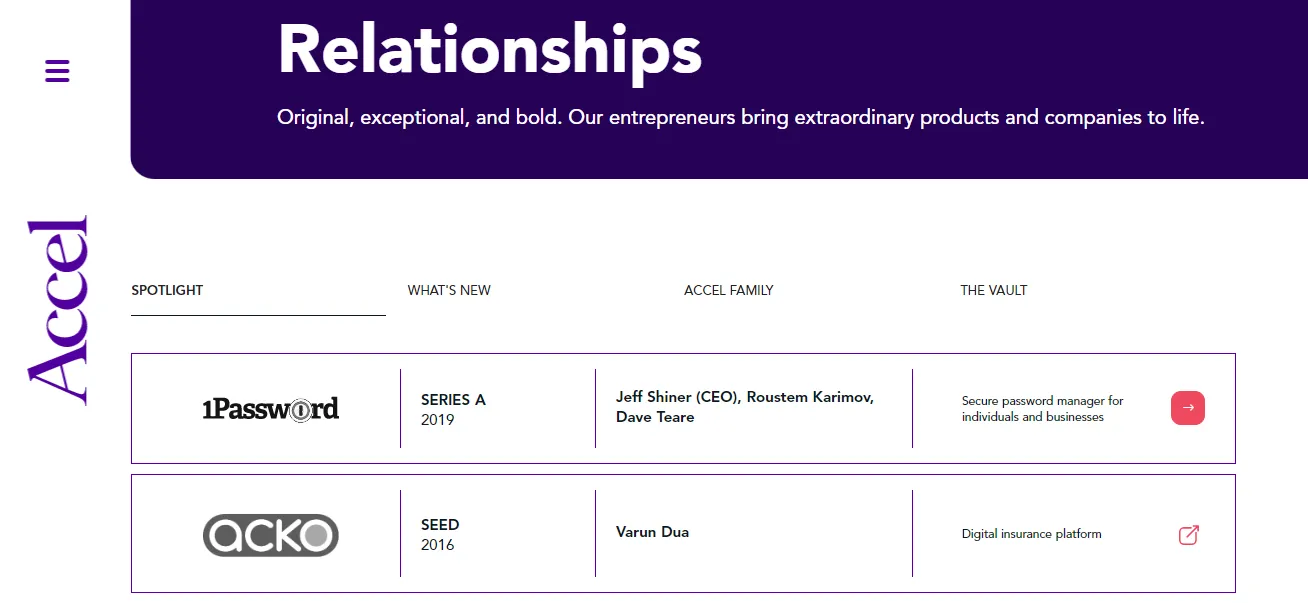

1. Socios Accel

Accel Partners es una firma estadounidense de capital de riesgo con oficinas en California y San Francisco. Al ser una de las firmas de capital de riesgo más conocidas del mundo, Accel Partners aporta más de 35 años de experiencia en la construcción, financiación y apoyo a empresas emergentes de SaaS con inversiones iniciales, iniciales y en etapa de crecimiento. Este VC ha financiado más de 500 empresas con fondos que ascienden a $ 19,56 mil millones.

Su inmensa experiencia en negocios y emprendimiento les ayuda a identificar e invertir en empresas SaaS que crean productos de próxima generación. Por ejemplo, Accel ha respaldado AssemblyAI, una herramienta diseñada para convertir archivos de audio y video en texto con la ayuda de las API de Speech-to-Text con $ 28 millones a través de fondos de la Serie A.

- Fundada en – 1983

- Fundado por : Arthur Patterson y Jim Swartz

- Segmentos de SaaS que financian : consumo, seguridad en la nube, ingeniería de datos, finanzas y marketing

- Empresas financiadas : Facebook, Spotify, Slack, Discord, Chargebee

2. Socios de riesgo de Bessemer

Bessemer Venture Partners es una de las firmas SaaS VC más antiguas y respetadas de la actualidad. BVP comenzó sus operaciones invirtiendo en nuevas empresas de ciencias de la vida y salud y gradualmente pasó a invertir en la industria SaaS.

Con su amplia experiencia de más de 50 años, BVP construye bases sólidas para las empresas a través de financiamiento y apoyo continuos en cada etapa de su crecimiento. Además de la financiación, los asesores de BVP colaboran con los empresarios para guiarlos en la ampliación de negocios para fortalecer el valor del producto.

Su impresionante historial abarca más de 130 OPI desde su creación.

- Fundada en – 1911

- Fundado por : Henry Phipps

- Segmentos de SaaS que financian : consumidores, empresas y atención médica

- Empresas financiadas : Skype, Twitch, Pinterest, Wix y Canva

3. Capital emergente

Emergence Capital es una firma de capital de riesgo que invierte en empresas de nube y SaaS en la etapa inicial y de crecimiento del negocio.

El equipo cree en compartir una relación comprometida en cada inversión que hacen. Aportando un inmenso entusiasmo y experiencia tecnológica, Emergence Capital realiza solo de 5 a 7 inversiones en un año seleccionando empresas de SaaS estratégicamente a través del pensamiento independiente, la evolución constante y la experimentación reflexiva.

La humildad, la integridad y la equidad son los valores en los que creen. Sus valores, junto con la experiencia práctica en el mercado del mundo real, les permiten construir empresas SaaS escalables exitosas.

- Fundada en – 2003

- Fundado por : Brian Jacobs, Jason Green y Gordon Ritter

- Segmentos de SaaS que financian : Enterprise

- Empresas financiadas : Salesforce, Yammer, Zoom, SuccessFactors y EchoSign

4. Socios de la matriz

Matrix Partners es una empresa de inversión de capital de riesgo con sede en EE. UU. que financia empresas emergentes y en etapa inicial, particularmente en SaaS. El VC aporta su vasta experiencia de más de 40 años y ha invertido $ 4 mil millones en empresas líderes de SaaS.

Matrix Partners se enfoca en el potencial y el mérito de las ideas de SaaS más que en el terreno de juego. Mientras se involucra a fondo en el proceso de escalamiento, Matrix Partners construye relaciones duraderas a largo plazo con los fundadores. Discuten los desafíos, debaten y tienen discusiones honestas, y resuelven problemas para contribuir a construir un producto excelente. No es de extrañar que Matrix Partners sea uno de los inversores SaaS más apreciados del mundo.

- Fundada en – 1977

- Fundado por – Paul J. Ferri

- Segmentos de SaaS que financian : consumidor, empresa, tecnología financiera e Internet

- Empresas financiadas : Canva, HubSpot, Lever, Namely, Quora y Zendesk

5. Capital del Punto Nueve

Point Nine Capital es una empresa de capital de riesgo con sede en Berlín, Alemania. Aunque la empresa tiene su sede en Europa, invierte en empresas con sede en EE. UU., Canadá y otros países. Point Nine Capital ha invertido en más de 140 empresas en 28 países durante los últimos 10 años.

Point Nine Capital invierte principalmente en empresas SaaS B2B en etapa inicial y mercados B2B. Además de la inversión, Point Nine Capital ofrece tutoría y orientación a las empresas financiadas y las ayuda con las adquisiciones y el empleo.

- Fundada en – 2011

- Fundado por : Christoph Janz, Lukasz Gadowski, Kolja Hebenstreit, Pawel Chudzinski

- Segmentos de SaaS que financian : B2B SaaS

- Empresas financiadas : Typeform, Docplanner, Algolia, Loom y Chainalysis.

6. Noción de capital

Notion Capital es una firma de capital de riesgo en etapa inicial con sede en Londres, Reino Unido. Aunque el mercado europeo ha sido su enfoque principal, esta empresa de capital de riesgo ha invertido en algunas empresas líderes de SaaS de EE. UU.

Esta firma fue fundada para brindar a los emprendedores talentosos conocimientos expertos de la industria, oportunidades para establecer contactos y un excelente conocimiento comercial junto con el capital de financiamiento.

Esta firma de VC ha fundado recientemente un programa de becas de ocho meses, VC incluido, para guiar a los aspirantes a capitalistas de riesgo con educación y tutoría de los mejores talentos de VC de todo el mundo.

- Fundada en – 2009

- Fundado por : Ben White, Chris Tottman, Ian Milbourn, Stephen Chandler y Jos White

- Segmentos de SaaS que financian : computación en la nube, empresa moderna, fintech y SaaS vertical

- Empresas financiadas : Brightpearl, Cerebra y Mya

7. DN Capital

DN Capital es una empresa de capital de riesgo en etapa inicial fundada en California que invierte principalmente en empresas con sede en América del Norte y Europa. DN Capital es un firme defensor de la inversión continua en todas las etapas del crecimiento empresarial.

Esta firma ha realizado unas 269 inversiones por valor de más de 20 millones de euros.

- Fundada en – 2000

- Fundado por – Nenad Marovac y Steve Schlenker

- Segmentos de SaaS que financian : software, fintech e internet de consumo

- Empresas financiadas : GetAccept, Remitly, Quandoo, Endeca, Brigit y Shazam

8. Fondo SaaStr

SaaStr Fund es el resultado de un blog que se centró en guiar a los fundadores con el lanzamiento y la ampliación de las nuevas empresas de SaaS. Invierte en startups en etapa inicial exclusivamente en dominios SaaS y B2B.

SaaStr Fund invierte en 4 o 5 nuevas empresas cada año y las guía en la ejecución de las operaciones comerciales. La cantidad que dedican a cada startup varía de $500K a $6 millones. Además de las inversiones, SaaStr Fund organiza y gestiona de forma independiente la conferencia SaaS más grande del mundo.

- Fundada en – 2016

- Fundado por : Jason Lemkin

- Segmentos de SaaS que financian : B2B y B2D SaaS

- Empresas financiadas : Salessoft, HelloOffice, Pipedrive, Mixmax y Teamable

9. Socios de riesgo a escala

Scale Venture Partners, con sede en California, ha recorrido un largo camino y brinda apoyo a más de 278 empresas en todo el mundo. Por lo general, participa en acuerdos de financiación de las Series A y B, por lo que invierte entre $ 10 millones y $ 15 millones.

ScaleVP también lanzó Scale Studio, un conjunto de herramientas intuitivas diseñadas para comprender el rendimiento y tomar mejores decisiones comerciales en consecuencia.

- Fundada en – 2000

- Fundada por : Kate Mitchell y Rory O'Driscoll

- Segmentos de SaaS que financian : DataOps, salud digital, fintech, código abierto, seguridad, productividad y SaaS vertical

- Empresas financiadas : Lever, Namely, WalkMe, Textio, Spruce y DocuSign

10. AngelPad

AngelPad ofrece inversiones, tutoría y entrenamiento a nuevas empresas en los sectores de Internet, SaaS y tecnología.

Esta firma ha lanzado más de 150 empresas brindándoles tutoría y orientación 1: 1 además de la financiación. No creen en un enfoque único para todos y trabajan con los fundadores de empresas emergentes para diseñar un plan estratégico para el crecimiento de empresas emergentes.

- Fundada en – 2010

- Fundado por – Carine Magescas

- Segmentos de SaaS que financian : B2B y B2C SaaS

- Empresas financiadas : Buffer, Hive, Pipedrive y Beamery

11. Capital de las Secuoyas

Sequoia Capital aporta 48 años de experiencia en la construcción de empresas exitosas desde la ideación hasta la oferta pública inicial. Esta empresa invierte en empresas privadas de tecnología en las etapas inicial, inicial y de crecimiento en los EE. UU., el sudeste asiático, India y China.

- Fundada en – 1972

- Fundado por : Aadit Palicha, Don Valentine, Bill Coughran y Santana Henry

- Segmentos de SaaS que financian : Enterprise, B2B SaaS, servicios financieros y atención médica

- Empresas financiadas : Apple, Google, LinkedIn, Whatsapp, Instagram, Tumblr, PayPal.

12. Andreessen Horowitz

Andreessen Horowitz (o a16z) es una empresa estadounidense de capital de riesgo con sede en California. Esta firma invierte en nuevas empresas en etapa inicial y empresas establecidas en SaaS, computación en la nube, criptomonedas, comercio electrónico y dominios de juegos.

Al estar a la vanguardia de las nuevas tecnologías, Andreessen Horowitz se enfoca en ayudar a las empresas a crear productos sobresalientes para generar un cambio en el mundo.

- Fundada en – 2009

- Fundado por – Ben Horowitz y Marc Andreessen

- Segmentos de SaaS que financian : atención médica, consumo, criptografía, fintech, juegos y empresa

- Empresas financiadas : Apptio, Okta, COinbase, Optimizely, Figma y Clubhouse

13. Costanoa Ventures

Costanoa Ventures es una empresa de capital de riesgo en etapa inicial con sede en California. Esta firma invierte en empresas que cambian la industria, particularmente en los dominios de SaaS, fintech, seguridad y aprendizaje automático.

Su sólida experiencia práctica, agudos instintos y profundo conocimiento de la industria les dan una ventaja para guiar a las nuevas empresas en su camino hacia el éxito.

- Fundada en – 2012

- Fundado por – Greg Sands

- Segmentos de SaaS que financian : SaaS moderno, fintech, seguridad e infraestructura de datos/ML.

- Empresas financiadas : Lively, Demandbase, Quizlet, Amplify.ai, Replicant, Springboard y Zentist

14. Aventuras audaces

Boldstart Ventures es una empresa de capital de riesgo con sede en la ciudad de Nueva York que invierte en empresas SaaS empresariales.

Con un fuerte enfoque en convertir ideas audaces en empresas icónicas, esta firma de capital de riesgo tiene como objetivo construir relaciones estratégicas a largo plazo con los fundadores técnicos y acelerar el proceso de mercado de productos. Su vasta experiencia y conocimientos en el trabajo con nuevas empresas de rápido movimiento les brindan un conocimiento profundo y conexiones relevantes para construir grandes empresas.

Boldstart Ventures figura como Rising Stars de Venture Capital para 2022 en la lista Midas Brink.

- Fundada en – 2010

- Fundado por – Ed Sim

- Segmentos de SaaS que financian : Enterprise

- Empresas financiadas : Kumospace, CloudQuery, Kustomer, SuperHuman y Atomic Jar

15. Nuevos socios empresariales

New Enterprise Associates (NEA) es una empresa de capital de riesgo con sede en California y Washington DC. Desde sus inicios, NEA ha invertido en más de 600 empresas en todo el mundo.

Con más de $ 20 mil millones en capital acumulado, NEA tiene un historial exitoso de más de 210 OPI de compañías de cartera. La pasión por la innovación y la tecnología impulsa a esta empresa de capital de riesgo a invertir en empresas que crean negocios transformadores en varios sectores verticales de la industria.

- Fundada en – 1977

- Fundado por : Chuck Newhall, Frank A. Bonsal y Richard Kramlich

- Segmentos de SaaS que financian : tecnología y atención médica

- Empresas financiadas : Databricks, Genies, Patreon, Robinhood, Cloudflare, Instabase y CareerBuilder.

16. 500 empresas emergentes

500 Startups es una firma global de capital de riesgo que invierte en empresas en etapa inicial en los sectores de Internet, software, hardware y dispositivos móviles. Con sede en Silicon Valley, 500 Startups es uno de los inversores en etapa inicial más activos en la actualidad.

Habiendo invertido en más de 2600 empresas, 500 Startups cuenta con un experimentado equipo de emprendedores e inversores que brindan una experiencia operativa sobresaliente y guían a las nuevas empresas en sus caminos hacia el éxito.

Además, su gran red abarca más de 60 países, lo que brinda a los emprendedores en ciernes acceso a una red global de recursos basados en datos.

- Fundada en – 2010

- Fundado por : Christine Tsai y Dave McClure

- Segmentos de SaaS que financian : salud, fintech y B2B SaaS

- Empresas financiadas : Uber, Dropbox, Airbnb, Twilio, Canva, Lucid y Algolia.

17. Empresas de la zona norte

Northzone Ventures es una firma de capital de riesgo con sede en América del Norte y Europa. Esta firma de VC invierte en empresas en los sectores de SaaS, hardware, inteligencia artificial, blockchain y juegos. Desde su creación, Northzone ha invertido en más de 175 empresas y ha recaudado alrededor de $1700 millones.

Su compromiso inquebrantable de escalar los negocios de SaaS y el apoyo que ofrecen a las nuevas empresas son algunas de las razones por las que los empresarios eligen esta empresa como su socio de crecimiento a largo plazo.

- Fundada en – 1996

- Fundado por : Bjorn Stray, Ingar Ostby, Tellef Thorleifsson y Karl-Christian Agerup

- Segmentos de SaaS que financian : consumidores, empresas, juegos, atención médica y fintech

- Empresas financiadas : Spotify, Kahoot, BehavioSec, Trustpilot y Episerver

18. Empresas de batería

Battery Ventures es una firma global de capital de riesgo que invierte en software de aplicaciones, servicios móviles, infraestructura de TI, tecnologías industriales y servicios móviles en empresas en etapa inicial y en crecimiento. La firma tiene más de $ 4.5 mil millones en capital comprometido e invertido en más de 400 empresas.

Si bien sigue un enfoque de inversión centrado en el sector, Battery Ventures invierte en empresas que tienen el potencial de crear un valor significativo. El talentoso equipo se asocia con los fundadores de nuevas empresas para construir negocios de vanguardia y los apoya a lo largo de su crecimiento. Su experiencia incluye desarrollo comercial, crecimiento y liderazgo, reclutamiento y contratación, y marketing y comunicaciones.

- Fundada en – 1983

- Fundado por – Rick Frisbie

- Segmentos de SaaS que financian : software de aplicación, software de infraestructura, tecnología industrial y de consumo

- Empresas financiadas : Amplitude, BlueKai, Coinbase, Invision, Leadspace, Marketo y Optimizely

19. Capital de riesgo SaaS

SaaS Venture Capital es una empresa de capital de riesgo en etapa inicial que invierte en nuevas empresas de SaaS para crear empresas exitosas. Siendo ellos mismos empresarios, el experimentado equipo de asesores conoce la importancia de una financiación adecuada para las nuevas empresas en ciernes y se centra en ofrecer la misma inversión.

- Fundada en – 2017

- Fundado por : Brian Gaister, Collin Gutman y Seth Shuldiner

- Segmentos de SaaS que financian : Enterprise, fintech y B2B SaaS

- Empresas financiadas : Huntress, GoExpedi, Locomation, Humanpredictions, Cloverly y Elevate

20. Empresas de vista abierta

OpenView Ventures es una empresa de capital de riesgo en etapa de expansión que ayuda a las empresas de software a convertirse en líderes del mercado a través de una inversión y orientación continuas. Esta empresa de capital de riesgo proporciona apoyo operativo personalizado a las empresas de cartera.

Al dedicar tiempo y esfuerzo a la organización y priorización, OpenView Ventures contribuye al éxito de la empresa mediante la contratación de los mejores talentos y la adquisición y retención de los clientes adecuados.

Además, sus asociaciones con los principales líderes de la industria ayudan a ampliar su alcance en áreas como el desarrollo corporativo, la expansión comercial y más.

- Fundada en – 2006

- Fundado por – Scott Maxwell

- Segmentos de SaaS que financian : B2B SaaS

- Empresas financiadas : Calendly, Expensify, Instantly, Kolide, Scalr, Pipefy y SwiftStack

21. Empresas de Atlanta

Atlanta Ventures es una firma de capital de riesgo que invierte en nuevas empresas de SaaS en etapa inicial. Esta firma permite a las empresas de SaaS lograr el éxito con la ayuda de capital continuo, contenido atractivo y una sólida comunidad de líderes del mercado.

El principal objetivo de Atlanta Ventures es ayudar a los emprendedores a alcanzar sus sueños. Además de las inversiones, Atlanta Ventures lanza empresas cofundándolas con emprendedores apasionados de su estudio interno.

Atlanta Ventures ha trabajado en un recurso exclusivo que contiene las herramientas necesarias para evaluar las ideas antes de lanzar un negocio. Este recurso contiene cuestionarios, plantillas, ejemplos, estudios de casos, libros electrónicos y más.

- Fundada en – 2012

- Fundado por – David Cummings

- Segmentos de SaaS que financian : B2B SaaS

- Empresas financiadas : Calendly, Grayscale, Hazlnut, Salesloft, Teamworks y Reframe

22. Empresas de ocho caminos

Eight Roads Ventures es una empresa global de capital de riesgo fundada en Boston. Durante los últimos 50 años, esta firma ha invertido en más de 300 empresas en todo el mundo. Con un capital de trabajo de $ 8 mil millones, Eight Roads Ventures ha invertido con éxito en las principales empresas de todo el mundo.

Originalmente conocida como Fidelity Ventures, esta firma de capital de riesgo ofrece a los emprendedores una plataforma única con acceso a un ecosistema tecnológico global.

- Fundada en – 1969

- Fundado por – Eyal Rabinovich

- Segmentos de SaaS que financian : consumo, tecnología financiera, TI de atención médica, empresa y farmacéutica

- Empresas financiadas : Alibaba, Appsflyer, Aperza, Codeship, imocha y MoEngage

23. Foro de empresas

Forum Ventures (anteriormente conocido como Acceleprise) se fundó con el único objetivo de ayudar a las nuevas empresas de SaaS a establecerse en el competitivo mercado del software. Su objetivo es simplificar el viaje de SaaS para los fundadores de nuevas empresas a través de inversiones previas y en la etapa inicial.

Su programa previo a la semilla, también conocido como el programa Forum for Founders, brinda a los fundadores de startups una inversión de $ 100k, tutoría y orientación 1: 1, y acceso exclusivo a eventos y sesiones de charla. Mientras que la financiación de la etapa inicial, también conocida como Forum Seed, proporciona inversiones a nuevas empresas de SaaS excepcionales en todo el mundo.

Forum Ventures ha creado una comunidad privada para fundadores llamada InnoForum para compartir conocimientos, mejores prácticas e informes de la industria, organizar eventos colaborativos y promover tecnologías emergentes.

- Fundada en – 2012

- Fundado por : Elif Tutuk, Karen Page, Rowan Trollope, Michael Cardamone y Nick Mehta

- Segmentos de SaaS que financian : B2B SaaS, SaaS vertical, primeras empresas API e IA aplicada

- Empresas financiadas : Answerable, AutoOptimize, Datch, Fireflies.ai, Hostfully, Leverage y Paddle

24. Socios de información

Insight Partners (anteriormente conocido como Insight Venture Partners) es una firma estadounidense de capital de riesgo con sede en la ciudad de Nueva York. Esta firma de VC invierte en empresas de software y negocios de Internet en etapa de crecimiento.

Después de haber invertido en más de 600 empresas en todo el mundo, Insight Partners tiene como objetivo asociarse con grandes líderes de software en su viaje de crecimiento desde su inicio hasta su salida a bolsa. Su enfoque basado en resultados ayuda a las empresas a crear valor y generar éxito a largo plazo para los negocios.

- Fundada en – 1995

- Fundado por – Jerry Murdock y Jeff Horing

- Segmentos de SaaS que financian : ciberseguridad, fintech, educación, recursos humanos, atención médica, marketing, legal, ventas, redes sociales y colaboración en el lugar de trabajo

- Empresas financiadas : Chargebee, Optimizely, Contentstack, ExactTarget y WalkMe

25. Empresas fundidas

Molten Ventures (anteriormente conocida como Draper Esprit) es una firma de capital de riesgo fundada en Londres, Reino Unido. Desde sus inicios, Molten Ventures ha estado invirtiendo activamente en empresas de tecnología disruptiva de alto crecimiento.

Esta firma aporta décadas de experiencia para transformar una idea en una empresa exitosa. Proporciona una base sólida a las empresas para escalar los procesos de trabajo y emerger como líderes mundiales.

CloudApp, M-Files, Lifesize y UiPath son algunas de las principales empresas estadounidenses que ha financiado esta empresa de capital de riesgo.

- Fundada en – 2006

- Fundado por – Simon Cook y Stuart Chapman

- Segmentos de SaaS que financian : nube, empresa, tecnología financiera, salud digital y consumo

- Empresas financiadas : CloudApp, UiPath, Aircall, Medidate y Perkbox

26. Índice de empresas

Index Ventures es una firma de capital de riesgo que invierte en empresas de tecnología y SaaS en todo el mundo. Con sede en San Francisco, esta empresa invierte en comercio electrónico, juegos, fintech, infraestructura y, ahora, empresas SaaS.

El objetivo de Index Ventures es ayudar a los emprendedores a convertir sus ideas audaces en negocios globales transformadores. Les apasiona fomentar relaciones de por vida con emprendedores y contribuir a construir un mundo impulsado por la tecnología.

- Fundada en – 1996

- Fundado por : David Rimer, Neil Rimer y Giuseppe Zocco

- Segmentos de SaaS que financian : datos, tecnología financiera, atención médica, medios, código abierto, comercio minorista, talento y seguridad

- Empresas financiadas : Deliveroo, Dropbox, Slack, Supercell, Figma, Patreon y Notion

27. Red Point Ventures

Con sede en California, Redpoint Ventures se fundó para ayudar a las empresas con financiamiento inicial, inicial y de etapa de crecimiento. Esta firma de capital de riesgo tiene como objetivo redefinir los mercados existentes y crear nuevas empresas excepcionales en los sectores de SaaS, consumo, salud, fintech e infraestructura.

- Fundada en – 1999

- Fundado por : Brad Jones, Geoff Yang, John Walecka, Tom Dyal y Timothy Haley

- Segmentos de SaaS que financian : consumo, atención médica, fintech, blockchain e infraestructura

- Empresas financiadas : Twilio, Stripe, Snowflake, Deliveract, Kustomer y Zendesk

28. Fondo LTV SaaS

LTV SaaS Fund es una empresa de inversión con sede en la ciudad de Nueva York y San Francisco que financia empresas SaaS y aplicaciones de mercados con sede en los EE. UU. Esta empresa de capital de riesgo busca oportunidades de financiación a corto y largo plazo y se centra en generar un crecimiento constante a escala.

Aprovechando su experiencia en la industria y las operaciones de más de 50 años, LTV SaaS Fund identifica negocios de SaaS escalables y proporciona inversiones para aumentar su posición en el competitivo mercado de SaaS.

- Fundada en – 2016

- Fundado por – Tom Johnson y Gregory Morris

- Segmentos de SaaS que financian : B2B SaaS

- Empresas financiadas – Shopify SaaS

Consejos para que las empresas emergentes de SaaS atraigan y obtengan fondos de capital de riesgo

Obtener financiación para su puesta en marcha de SaaS es esencial. Sin embargo, es fundamental elegir los inversores adecuados que se alineen con su visión. Antes de conectarse con firmas de capital de riesgo para sociedades de inversión, debe:

- Tener una sólida comprensión del mercado SaaS de EE. UU. Esto le ayudará a identificar las oportunidades potenciales, descubrir las fortalezas y debilidades del producto y fortalecer su posición en el mercado.

También facilitará la planificación estratégica de productos al detectar tendencias emergentes y brindar una vista de 360 grados de las demandas de los clientes. - Haga una lista de las firmas de capital de riesgo cuyos objetivos y nichos se alinean con los suyos.

- Investigue sus procesos y sus inversiones anteriores, y encuentre un equilibrio entre su idea y su misión. Visite sus perfiles de redes sociales para obtener información sobre sus intereses.

- Prepare un discurso perfecto y convincente para los inversores. Recuerde que el discurso no solo debe hablar sobre su visión, sino que también debe alinearse con sus objetivos.

No olvide mencionar la tasa de crecimiento y los planes de su empresa. Crea un pitch deck que contenga un máximo de 15 diapositivas enfocándote en tu producto.

Asegúrese de incluir los siguientes puntos:

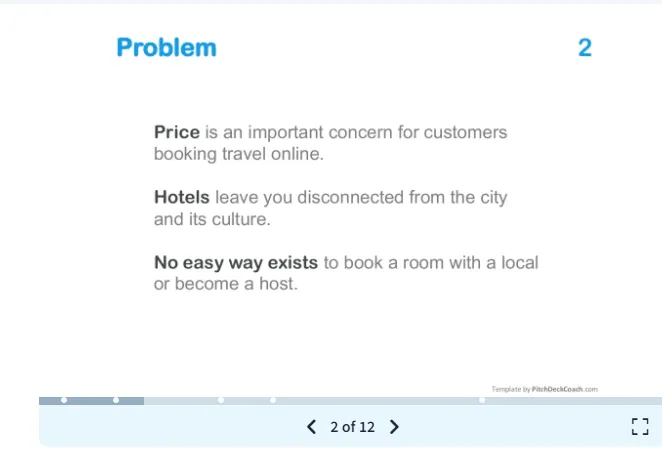

- Problema

- La solución que estás ofreciendo

- Tamaño de mercado

- modelo de negocio

- Único punto de venta

- Equipo

Echa un vistazo a este ejemplo de plataforma de lanzamiento de Airbnb.

Observe cómo la empresa presenta el problema y las diapositivas de solución de manera directa.

La diapositiva del producto explica claramente lo que hace la plataforma sin exagerar con las características del producto.

Por último, la diapositiva del modelo de negocio muestra el modelo de ingresos de la manera más comprensible. Este pitch deck es sencillo y visualmente atractivo.

- Red con otros inversores y expertos de la industria. Esto lo ayudará a encontrar nuevos clientes, socios comerciales o miembros del equipo. Es necesario llevarse bien con los futuros inversores, ya que está buscando una asociación a largo plazo.

- Busque una empresa de capital de riesgo que no solo ofrezca financiamiento, sino que también lo asesore y guíe para obtener el máximo beneficio.

Eso nos lleva a la siguiente sección sobre cómo elegir una empresa de capital de riesgo adecuada para su negocio.

4 cosas que debe buscar en una empresa de capital de riesgo

Antes de comenzar a conocer inversores potenciales, es ideal investigar e identificar el mejor para su puesta en marcha de SaaS.

Aquí hay algunos factores a considerar al buscar una empresa de capital de riesgo.

1. Relaciones

La mayoría de las empresas de capital de riesgo están conectadas con otros inversores y expertos de la industria. Esta red puede brindarle la oportunidad de recaudar fondos adicionales, encontrar nuevos clientes o miembros del equipo y colaborar con expertos.

Las empresas de capital de riesgo también pueden recomendar su producto SaaS a otras empresas de la cartera, lo que impulsará el crecimiento del negocio. Por lo tanto, intente comprender las relaciones del VC con otros empresarios e inversores. Revise los testimonios para comprender su cartera y estilo de trabajo.

Por ejemplo, Accel Partners ha enumerado sus inversiones en el sitio web.

2. Rendimiento

Habla con otros fundadores de startups y pídeles sus experiencias y opiniones. Obtenga información sobre la cantidad de empresas que han financiado, los fondos recaudados y más. Esto lo ayudará a determinar si el VC es una buena opción para su empresa.

3. Conocimiento

Aproveche su cartera para saber más sobre las empresas financiadas en términos de ingresos, base de clientes, tamaño de la empresa, ajuste del producto, mercado objetivo y otros. Evalúe si la empresa de capital de riesgo tiene la industria requerida y el conocimiento del dominio. Compruebe si brindan oportunidades de tutoría que sean beneficiosas para las empresas, especialmente en las primeras etapas.

4. Integridad

La ética del trabajo define a una empresa. Comprender los procedimientos y el entorno de trabajo le dará una idea general de la integridad y la ética de trabajo de la empresa de capital de riesgo.

Además de la financiación, el VC también debe estar disponible cuando lo necesite. Recuerde que la financiación de capital de riesgo es una asociación a largo plazo. Por lo tanto, llevarse bien con los inversionistas y comprender su visión y valores es esencial para el éxito de su negocio.

Resumiendo

Si es propietario de un negocio SaaS, el capital de riesgo puede proporcionarle los fondos necesarios para las operaciones comerciales. Esto puede ayudarlo a escalar las operaciones comerciales empleando profesionales talentosos e invirtiendo en las herramientas y la tecnología adecuadas. Además, la orientación que recibe de los capitalistas de riesgo le permitirá tomar mejores decisiones comerciales.

Esperamos que esta lista lo ayude en su búsqueda de un VC adecuado con sede en EE. UU. para su empresa.

Preguntas frecuentes de los propietarios de empresas emergentes de SaaS

1. ¿Cuáles son las diferentes etapas de la financiación de capital de riesgo?

Las cinco etapas de la financiación de capital de riesgo son:

- La etapa de la semilla

La financiación de la etapa inicial es la financiación que recibe una empresa en la etapa más temprana de su ciclo de vida. Esto suele ser durante la etapa de ideación (tener un plan o un prototipo de producto) o la fase de prueba (tener cero o insignificante clientes). La financiación inicial se utiliza generalmente para la investigación y el desarrollo y la expansión del equipo. - La etapa de inicio

La publicidad y el marketing de los productos ayuda a las empresas a adquirir nuevos clientes. La etapa de inicio de la financiación de capital de riesgo proporciona capital a las empresas para lanzar una red más amplia y atraer clientes potenciales a los productos. - El primer escenario

En esta etapa, la empresa está lista para sumergirse en el mercado competitivo con un producto comercialmente viable y, por lo tanto, requiere capital adicional. El monto invertido en esta etapa es significativamente mayor en comparación con las dos etapas anteriores. - La etapa de expansión

Como sugiere el nombre, la empresa ya comenzó a vender el producto y requiere capital para respaldar la creciente demanda del producto. Este capital podría ser para mejoras de productos o expansión del mercado. - El escenario del puente

La transición de una empresa privada a una empresa pública generalmente se considera como la etapa puente. En esta etapa, la empresa ha alcanzado la madurez y requiere financiamiento para respaldar fusiones, adquisiciones y ofertas públicas iniciales.

2. ¿Qué canal de comunicación debo utilizar para contactar con un inversor?

Es ideal para ponerse en contacto con un inversor a través de una conexión mutua o un evento SaaS. Sin embargo, si estas dos ideas no son aplicables, puede considerar enviarles un correo electrónico o conectarse con ellos a través de LinkedIn.

3. ¿Qué preguntas se les hacen a las startups cuando buscan inversión?

Estas son algunas de las preguntas más comunes.

- ¿Cuál es el objetivo final de la empresa?

- ¿Qué canales de marketing le brindan el mejor o el mayor retorno de la inversión?

- ¿Tienes un equipo para ejecutar las ideas?

- ¿Cuál es el potencial de mercado para el producto que está ofreciendo?

- ¿Puede hablarnos sobre el potencial de ingresos de esta industria? ¿Cuál es su tasa de crecimiento esperada?

- ¿Cuál es la característica única de su producto? ¿Por qué un cliente preferiría su producto sobre los demás?

- ¿Puede decirnos más sobre las características que planea agregar al producto?

- ¿Cuándo cree que su empresa empezará a generar beneficios?

- ¿Cuál es la metodología de fijación de precios que ha seguido para este producto?

- ¿Puede guiarnos a través del proceso de venta?

- ¿Cómo planea adquirir y retener clientes?

- ¿Cuál es la tasa de abandono promedio para este producto?

- Háblanos de tus 5 principales competidores.

- ¿Qué es lo que le da a su producto una ventaja competitiva?

- Si invertimos en su producto, ¿cómo planea gastar nuestro dinero?

- Además de capital, ¿qué más necesita de nosotros?

4. ¿Cuáles son las cosas que no debo hacer cuando me comunico con un VC?

- No comience con los riesgos asociados con su negocio. Disminuye la probabilidad de obtener financiación. En su lugar, hable sobre las características interesantes que ofrece el producto o las mejoras futuras que planea introducir.

- La financiación generalmente se asigna en función de la etapa comercial. Never ask for money that does not line up with the stage you are in. This could make the VC doubt your industry knowledge and fundraising cycles.

- Talk about your passion. Tell the VC what your mission is and why you are so driven to introduce your product to the market. Give them ample reasons why you should be receiving the funding.

- Do not follow up. Investors are not your customers. You do not have to nurture them. If they like your product or startup idea, they will get in touch with you.

- Avoid saying things like, “You will not find another product like ours.”, “Let me know if you are interested in investing by the end of the week.” This can make you sound desperate for funding.

Image Source – Accel