Deuda de riesgo: caballero de armadura brillante para nuevas empresas indias

Publicado: 2018-01-08La deuda de riesgo sirve como complemento del financiamiento de capital con una dilución mucho menor de la participación del fundador en la puesta en marcha

Considere una empresa ficticia SoftCo con una valoración posterior al dinero de $ 15,7 Mn (INR 100 Cr). Incluso si SoftCo pudiera lograr un aumento del 100% en la valoración de la última ronda y recaudar $ 6,31 Mn (INR 40Cr) de capital, habría llevado a la dilución de aprox. 17%. Además, para SoftCo, recaudar solo $ 6,31 millones (INR 40 Cr) habría resultado difícil y prolongado con negociaciones entre múltiples inversores existentes.

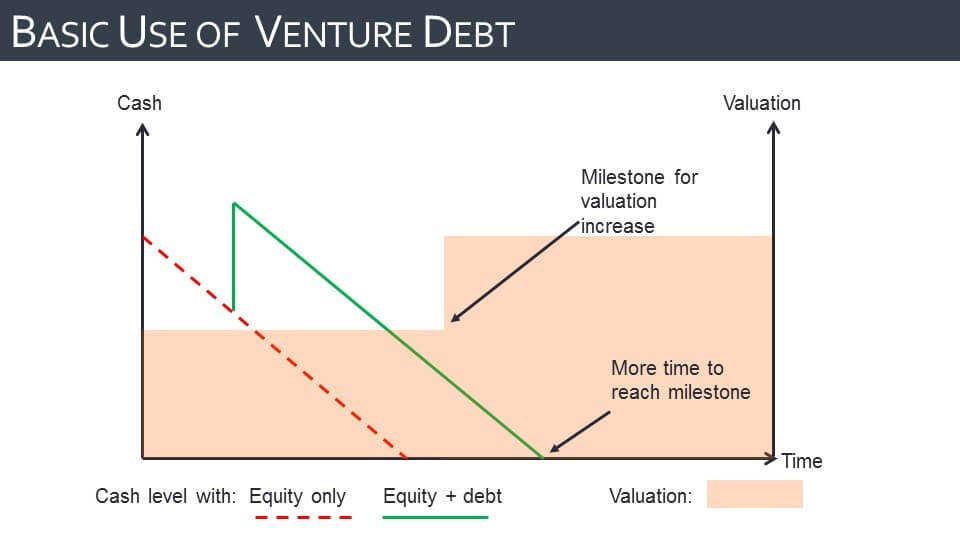

Por el contrario, si SoftCo recaudara estos $6,31 Mn como deuda a la última valoración de $15,7 Mn con warrants por valor de $315K (INR 2 Cr), habría sido mucho más rápido, más simple y minimizado la dilución de SoftCo a menos del 1%. Venture Debt compraría a SoftCo la pista adicional que necesita para alcanzar hitos clave para lograr una valoración superior al doble en la próxima ronda de acciones.

SoftCo también podría utilizar el tiempo adicional para ramificarse en un nuevo modelo de negocio.

Esto, en pocas palabras, es lo que la deuda de riesgo puede hacer por las nuevas empresas indias en la actualidad. Teniendo esto en cuenta, Unicorn India Ventures lanzó un fondo de deuda de riesgo de $ 94,68 millones (INR 600 Cr) para nuevas empresas indias y realizará inversiones en nuevas empresas de alto crecimiento que han planteado la Serie A y necesitan financiamiento de deuda para llevar su negocio a un carril de rápido crecimiento antes planteando otra ronda institucional.

La deuda de riesgo es una forma especial de financiamiento de deuda para nuevas empresas respaldadas por capital de riesgo que no son atendidas por bancos tradicionales o NBFC debido a la falta de garantía en forma de activos físicos, historial rentable o garantía del promotor. Sirve como un complemento al financiamiento de capital y generalmente se estructura como un préstamo a tres años con garantías u opciones para las acciones de la empresa.

La deuda de riesgo se activa después de que el financiamiento de capital de riesgo haya alcanzado la madurez en un ecosistema. Durante la última década o más, hemos visto grandes VC desplegando múltiples fondos en todos los sectores e incluso obteniendo salidas atractivas en algunos casos.

Si bien se seguirán lanzando nuevos fondos, ya estamos viendo el surgimiento de la deuda de riesgo como una opción de financiamiento en el caso de grandes nuevas empresas indias que han realizado rondas de Serie A y B y ahora necesitan efectivo adicional para hacer crecer aún más la empresa, pero no No quiero que la participación del fundador se diluya después de un punto.

Los fundadores se diluyen en gran medida en múltiples rondas de financiación antes de una venta estratégica o un evento de cotización pública. Esto hace que tengan una participación minoritaria después de algunas rondas de financiación con números tan bajos como el 10% para las grandes empresas tecnológicas indias. Además, los bancos y las NBFC no tienen la experiencia para comprender los negocios de tecnología o activos ligeros y se centran exclusivamente en los activos, el flujo de caja, la garantía del promotor o la financiación respaldada por la rentabilidad.

Recomendado para ti:

Además, las salidas de IPO aún no están probadas en el contexto de las nuevas empresas indias debido al requisito de un historial rentable y los límites en la participación de promotores para las empresas. La salida significativa típica puede tomar entre 5 y 8 años desde la primera ronda de financiamiento institucional y esto es principalmente a través de una venta estratégica o una venta secundaria a fondos de capital en etapas posteriores.

La deuda de riesgo puede ayudar a mitigar estos desafíos para las nuevas empresas indias

- Una forma asequible de recaudar fondos: desde la perspectiva de los empresarios, la deuda de riesgo es significativamente más barata que el capital, ya que minimiza la dilución y permite a los fundadores mantener una mayor participación en sus empresas.

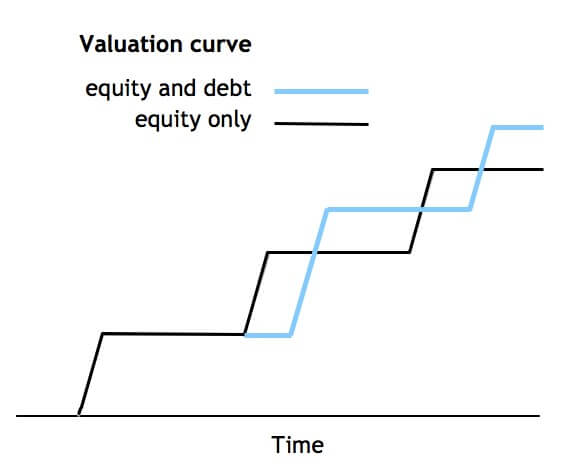

- Pista adicional para crecer: proporciona una pista adicional para cubrir las necesidades de efectivo de las empresas en crecimiento, lo que les da más tiempo para alcanzar hitos clave antes de recaudar una gran ronda de financiación. Los fundadores también pueden aprovechar este amortiguador para adaptarse y pivotar ellos mismos. Esto los prepara para una valoración más alta con menos dilución en la próxima ronda de acciones.

- Reducción de la participación operativa de los inversores de deuda de riesgo: los proveedores de deuda de riesgo están menos involucrados que los capitalistas de riesgo típicos en la gestión y, por lo general, solo brindan asesoramiento estratégico, lo que reduce los gastos generales administrativos para los empresarios.

La deuda de riesgo está fuertemente correlacionada con el capital de riesgo. Por lo general, Venture Debt surge una vez que ha madurado el ecosistema de capital de riesgo en un mercado en particular. Por lo general, esto toma de 10 a 15 años desde el momento en que el ecosistema de VC se pone en marcha.

La deuda de riesgo surgió hace más de 30 años (en la década de 1980) en los EE. UU. y se estima que tiene un mercado anual de entre $2 y $3 mil millones allí. Las empresas notables que recaudaron deuda de riesgo en los EE. UU. incluyen Facebook, YouTube, Ancestry. com, Kayak, Cooking.com, MySpace, Athena Health. En Europa, surgió hace más de 20 años (década de 1990) y se estima que supera los 1.000 millones de dólares de mercado al año. Los ejemplos notables que aumentan la deuda de riesgo en Europa incluyen LOVEFiLM, Last.fm, SoundCloud, Codemaster.

En India, Venture Capital surgió a principios de la década de 2000 y el ecosistema de VC ahora ha madurado con más de 100 empresas globales y nacionales. Las nuevas empresas indias ahora están maduras para la deuda de riesgo como clase de activo. En general, el mercado indio en etapa inicial está vinculado a más de $ 2 mil millones anuales, lo que implica que el espacio de deuda de riesgo en India es conservadoramente alrededor de $ 500 millones por año .

Algunas empresas indias notables que ya han recaudado deuda de riesgo incluyen Snapdeal, Faasos, Portea, Rivigo, Myntra, Freecharge, Practo, Yatra, UrbanLadder, OYO Rooms, Byju's, Swiggy, Zoom Car, Helpchat, UrbanClap.

[Este artículo forma parte de una serie de 4 artículos sobre financiación de deuda de riesgo.]