Un guide pour comprendre les différents types de financement de démarrage

Publié: 2022-03-31L'écosystème des startups indiennes est en plein essor. L'écosystème des startups indiennes a vu plus de 57 000 startups lancées à ce jour

Faut-il démarrer sa startup ou lever du capital-risque ? Cela dépend de nombreux facteurs - le stade de la startup, ses objectifs et ses besoins de financement, entre autres

Quelle que soit la voie que vous choisissez, évaluez toutes les différentes options de financement de démarrage. L'avenir de votre entreprise en dépend

Vous cherchez à financer votre startup en Inde ? Le timing est juste ! L'écosystème des startups indiennes est en plein essor. L'écosystème des startups indiennes a vu plus de 57 000 startups lancées à ce jour . Les calculs d'Inc42 évaluent la valeur créée par les startups indiennes à plus de 450 milliards de dollars. Environ 112 milliards de dollars ont été levés par les startups indiennes entre 2014 et 2021.

Le milieu social indien reflète également ce changement. Shark Tank India , une émission de téléréalité où les entrepreneurs présentent leurs produits à des investisseurs réels (appelés requins), a conquis le pays. Comme vous pouvez le voir, extraire un financement de démarrage d'un requin nécessite que vous soyez agressif lorsqu'il s'agit de vendre votre idée, que ce soit par le biais d'un prototype ou d'un plan d'affaires solide.

Financement de démarrage

Le financement de démarrage fait référence à la collecte de fonds dont une entreprise a besoin pour faire face à ses coûts, comme le développement de produits, le marketing, les espaces de bureau et les stocks. Dans les étapes ultérieures, une startup peut également lever des fonds pour l'expansion du lancement de produits sur de nouveaux marchés ou pour devenir publique.

Le plus souvent, il est obtenu par l'intermédiaire de capital-risqueurs, d'investisseurs providentiels, de banques ou d'autres institutions financières. Cependant, certaines startups choisissent de s'autofinancer, pour commencer, et de lever des fonds externes à mesure qu'elles grandissent.

Examinons les différents types de financement de démarrage.

Autofinancement ou amorçage

L'autofinancement, également appelé amorçage, peut être une option de premier financement efficace. Vous n'avez pas à payer d'intérêts sur un prêt ni à partager les bénéfices avec d'autres investisseurs, et surtout, vous gardez le contrôle. Cependant, le revers de la médaille est que vous pourriez perdre les économies de toute une vie.

Le démarrage signifie également fonctionner avec un budget restreint. Pourtant, certains des plus grands entrepreneurs se sont autodidactes. Pour démarrer votre chemin vers le méga-succès , un entrepreneur doit exécuter une grande idée, comme Sridhar Vembu de Zoho, ou Nithin Kamath de Zerodha.

Financement dirigé par la famille et les amis

Plusieurs fondateurs de startups ont collecté des fonds auprès de leurs amis et de leur famille. En l'absence de commandes initiales, ils sont les plus susceptibles de vous faire confiance. Bien qu'il soit de bonne pratique de rédiger des accords précisant les intérêts sur leur prêt ou leur participation au capital, cette forme de financement est un processus moins formel. Plus important encore, cela vous permet de garder le contrôle total de votre entreprise.

Cependant, si vous ne parvenez pas à livrer, cela pourrait mettre à rude épreuve vos relations personnelles. Il peut être judicieux d'envisager des investisseurs professionnels, qui peuvent mieux absorber les pertes que les particuliers.

Financement dirigé par les investisseurs

- Financement providentiel ou financement d'amorçage : les investisseurs providentiels sont des groupes de personnes fortunées qui aiment votre idée d'entreprise et décident de vous soutenir. Ce type de financement de démarrage est également appelé financement de démarrage, car il nourrit votre entreprise dès le stade le plus précoce. Alors, pourquoi les investisseurs providentiels fournissent-ils des fonds de démarrage à une petite entreprise sans antécédents ? En effet, ce sont des preneurs de risques qui vendront leurs actions dans un but lucratif.

Les investisseurs providentiels ont aidé à démarrer de nombreuses entreprises de premier plan en Inde, notamment Urban Company, Ola et Snapdeal. C'est une bonne option pour les startups qui, autrement, n'obtiendraient pas de prêt bancaire. Cependant, les investisseurs providentiels attendent jusqu'à 30 % de fonds propres, ce qui signifie renoncer au contrôle.

La taille moyenne du ticket d'un investisseur providentiel est inférieure à celle d'un capital-risqueur. Donc, si vous voulez plus d'argent, le financement par capital-risque (VC) est la voie à suivre.

Recommandé pour vous:

En savoir plus sur les investisseurs providentiels les plus actifs en Inde

- Financement de capital-risque : Les capital-risqueurs ne sont pas des anges. Les VC prennent leur livre de chair en équité et en contrôle. Il est donc conseillé d'utiliser le financement par capital-risque à un stade ultérieur, lorsque vous générez déjà des revenus et que vous avez besoin de gros sous pour une croissance rapide. Flipkart et BookMyShow doivent leur succès à cette stratégie.

Les sociétés de capital-risque sont gérées par des professionnels et préfèrent investir dans des entreprises à fort potentiel, et certaines cherchent à récupérer leur investissement dans les trois à cinq ans. Donc, si votre produit a une longue période de gestation, évitez d'approcher les VC à la recherche de sorties rapides. Gardez également à l'esprit votre consommation d'argent, car la conclusion de l'accord peut prendre de 2 à 6 mois. en tant qu'investisseur évalue votre entreprise sous tous les angles, de la durabilité à l'évolutivité.

- Financement par emprunt ou dette de risque : Alors, la dette de risque est-elle une alternative au financement providentiel ou au capital-risque ? Au contraire, mélanger les capitaux propres et la dette pourrait être la clé de la croissance d'une startup sans renoncer à plus de propriété.

La dette de risque est un prêt en capital accordé uniquement aux entreprises qui ont levé du capital-risque. Les prêts à risque sont particulièrement utiles lorsque vous avez besoin de financer un projet spécifique, comme une campagne de marketing ou l'achat d'équipement.

La dette de capital-risque est moins chère que le financement par actions et peut être utilisée pour compléter le financement par actions. Cependant, l'inconvénient est que cette dette a préséance sur les autres obligations en cours. Ainsi, si une entreprise n'est pas entièrement sûre du remboursement, elle doit éviter cet outil de financement.

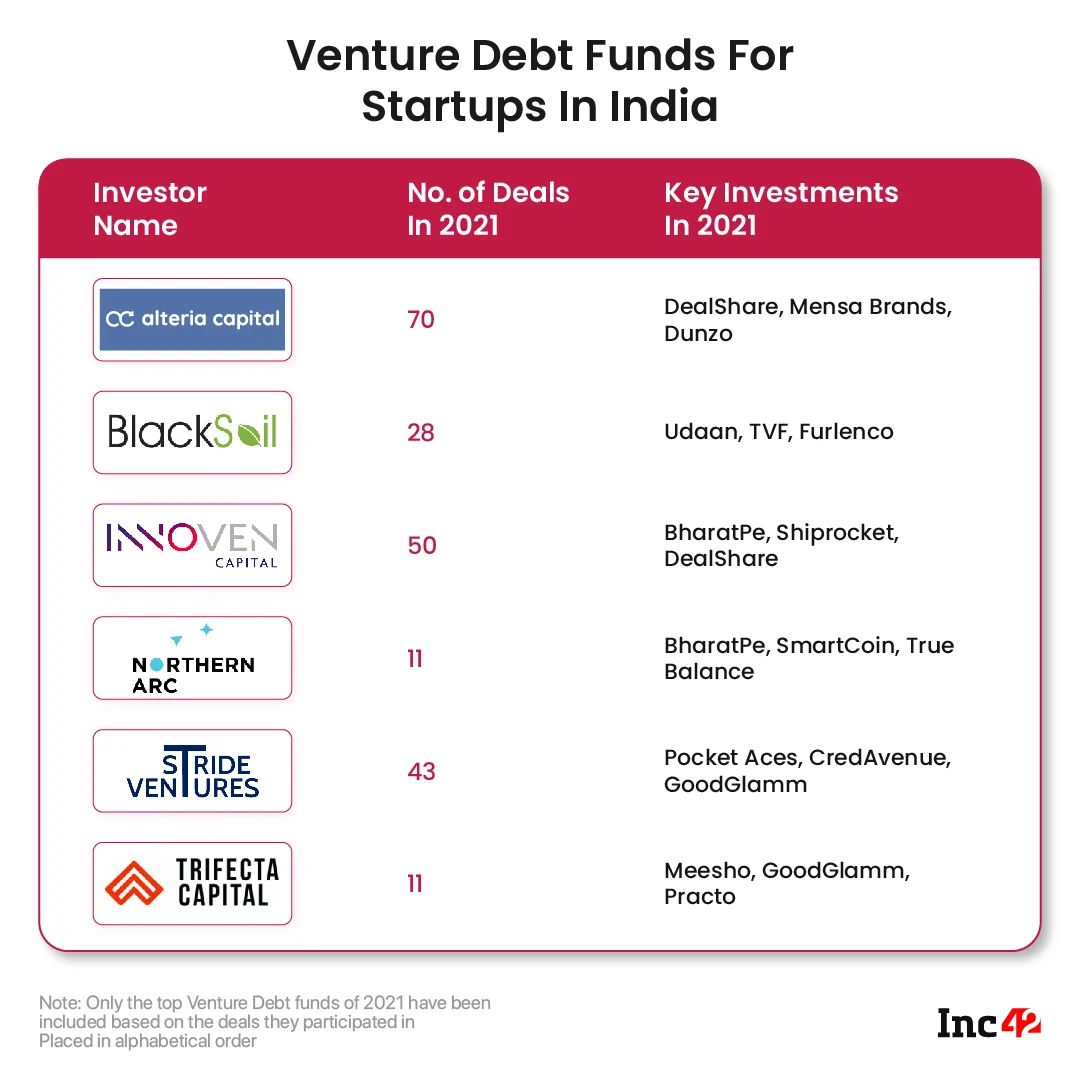

Le montant du financement par emprunt à risque dans les startups indiennes a doublé, passant de 217 millions de dollars en 2019 à 427 millions de dollars en 2020 . Cela montre que l'écosystème des startups indiennes mûrit et que les startups explorent des méthodes alternatives de collecte de fonds. Les principales plateformes en Inde pour la dette de capital-risque comprennent des acteurs tels que Trifecta Capital, Unicorn India Ventures, InnoVen Capital et Alteria Capital.

Prêt banquaire

Les banques commerciales accordent des prêts aux startups. Cependant, pour atténuer le risque plus élevé, les directives de prêt pour l'approbation des prêts sont plus strictes. Les banques ont également besoin de voir votre capacité à rembourser.

Ainsi, ils s'attendent à ce que vous, le fondateur, fournissiez une garantie solide, généralement votre maison. Cela montre votre engagement envers le projet. Les banques vérifient également s'il y a suffisamment d'argent sur vos comptes pour couvrir les remboursements du prêt pendant au moins deux mois.

Financement participatif

Le crowdfunding est un autre moyen de financer une startup . Il élimine les investisseurs professionnels en mettant le financement entre les mains des gens ordinaires. Comment ça marche?

Un entrepreneur déposera son business plan sur une plateforme de crowdfunding. Les consommateurs donneront de l'argent s'ils croient en l'idée. Ceux qui donnent de l'argent feront des promesses de don en ligne avec la promesse de pré-acheter le produit ou de faire un don.

En plus du financement, le crowdfunding génère également de l'intérêt et aide à commercialiser le produit. Les sites de financement participatif aident les innovateurs à lancer des idées, en particulier lorsqu'ils ne sont pas sûrs de la demande. Certains des sites de financement participatif populaires en Inde sont Catapoolt, Fundlined, Indiegogo, Ketto et Wishberry.

L'essentiel

Faut-il démarrer sa startup ou lever du capital-risque ? C'est un choix subjectif. Cela dépend de nombreux facteurs - le stade de la startup, ses objectifs et ses besoins de financement, entre autres.

Par conséquent, il est essentiel de comprendre ces méthodes de financement des startups et les compromis impliqués. Quelle que soit la voie que vous choisissez, évaluez – un peu comme un requin – toutes les différentes options de financement de démarrage . L'avenir de votre entreprise en dépend.