Comment les startups de prêt alternatif vont tuer les paradigmes de prêt des banques traditionnelles

Publié: 2017-10-04Manish Chawla est un consultant en gestion de 27 ans dont le pointage de crédit est nul. Bien qu'il soit assez bien rémunéré, sa faible cote de crédit est principalement due à un petit prêt qu'il a contracté il y a 4 à 5 ans à l'époque de l'université et qu'il a rapidement oublié de rembourser. Au moment où il s'est souvenu qu'il avait un prêt à rembourser, il avait fait défaut. Il n'a pas contracté de prêt depuis lors et bien qu'il l'ait remboursé intégralement, il n'a toujours pas obtenu de carte de crédit.

Avinash Tripathi est un ingénieur logiciel de 22 ans qui travaille dans l'une des plus grandes entreprises informatiques en Inde. Il est diplômé de l'un des meilleurs collèges du pays et gagne un salaire mensuel qui lui permet de vivre assez confortablement et d'économiser un peu d'ici la fin du mois. Cependant, il s'est vu refuser un prêt de 25 000 INR pour prendre un ordinateur portable auprès de quelques banques car il n'a pas de carte de crédit ni d'antécédents de crédit pertinents.

Les exemples ci-dessus ne sont que quelques incidents qui témoignent de la tendance qui a émergé au cours des dernières années; Le secteur bancaire a connu une flambée des créances douteuses et des actifs non performants, ce qui a contraint les prêteurs, en particulier les banques nationalisées, à devenir beaucoup plus vigilants et méfiants qu'ils ne l'étaient auparavant.

Abordons l'éléphant dans la pièce : Indian Banking a traditionnellement été axé sur les entreprises.

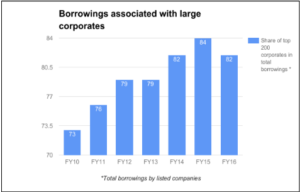

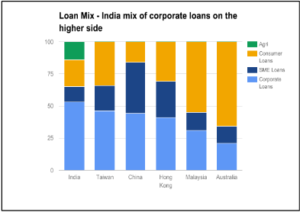

Le secteur bancaire indien est fortement orienté vers le secteur des entreprises avec environ 54% des prêts qui leur sont destinés. L'analyse plus approfondie souligne qu'il existe une concentration vers les grands emprunteurs, les 200 plus grandes entreprises représentant plus de 80 % du total des emprunts des entreprises (y compris auprès de sources non bancaires). Grâce à cela, la plupart des emprunteurs du segment des consommateurs et des PME doivent donc s'appuyer sur le système informel où le taux d'intérêt peut atteindre 24 à 60 %. Ceci en dépit du fait que les PME contribuent à hauteur de 45% au PIB national contre 15% pour le secteur des entreprises.

Le problème traditionnel d'être un pays "pauvre en données" est résolu par l'accès à plusieurs flux numériques

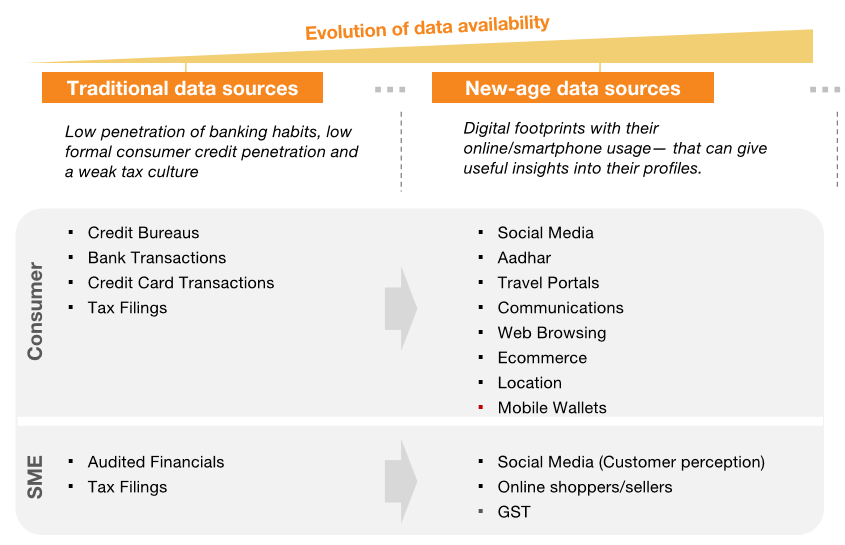

Nous ne pouvons cependant pas blâmer entièrement les banques. La faible pénétration du crédit (à la fois pour les particuliers et les PME) et, en particulier, le faible taux de crédit non garanti s'explique principalement par le fait que les citoyens indiens sont des clients « légers » ou « sans dossier » du point de vue de ces prêteurs. Cependant, ce n'est que maintenant que nous commençons à voir comment l'accès à plusieurs flux numériques résout le problème classique d'être un pays pauvre en données. La superposition de données provenant de centaines de sources dans des mosaïques de données peut aider les prêteurs à former des profils de clients précis qui devraient permettre la livraison de produits personnalisés à grande échelle - rendant ces segments plus rentables que jamais - tout en leur apportant les avantages de la finance moderne. sections.

Les projections de croissance sont optimistes pour les prêts aux particuliers, ce qui ouvre la voie à des modèles de prêt alternatifs

Cet afflux de nouvelles données changera le cours des prêts aux particuliers. Les projections de croissance sont haussières et les prêts aux particuliers devraient augmenter ~5X au cours des 10 prochaines années, c'est-à-dire d'environ 620 milliards de dollars à 3020 milliards de dollars. Grande opportunité de financement dans le segment des PME également ; IFC a estimé le déficit de financement pour le secteur des PME en Inde à ~ 21 000 000 INR par rapport à la taille totale du portefeuille de prêts aux PME de ~ 7 000 000 INR. La part des prêts aux entreprises devrait également chuter de ~50 % au cours de l'EX16 à ~38 % au cours de l'EX26. Cet espace massif offre de nombreuses opportunités aux acteurs qui peuvent proposer des modèles de prêt alternatifs pouvant répondre à la demande croissante.

Comment définit-on le crédit alternatif aujourd'hui ?

Le prêt alternatif est un terme général utilisé pour décrire le large éventail d'options de prêt disponibles pour les consommateurs et les propriétaires d'entreprise en dehors d'un prêt bancaire traditionnel.

Recommandé pour vous:

Très brièvement, les prêteurs alternatifs existants ont évolué pour devenir les grands segments suivants : -

- Prêts personnels : Pour une courte durée et des achats ponctuels.

- Prêts commerciaux : accordés aux vendeurs en ligne et aux petits commerçants.

- Prêts sur salaire : Petites sommes avancées aux professionnels et à récupérer lorsqu'ils perçoivent leur salaire.

- Prêts étudiants : Pour l'enseignement supérieur et sans garantie.

- Prêt P2P : Pour les particuliers qui souhaitent emprunter ou prêter de l'argent sans institution financière intermédiaire.

- Prêt d'achat : Pour effectuer un achat de biens ou de services et cible spécifiquement la communauté étudiante.

Universellement reconnu que les prêts alternatifs tueront les paradigmes de prêt des banques traditionnelles

"Il y a des centaines de startups avec beaucoup d'intelligence et d'argent qui travaillent sur diverses alternatives aux services bancaires traditionnels. Ceux que vous lisez le plus concernent le secteur des prêts, dans lequel les entreprises peuvent prêter aux particuliers et aux petites entreprises très rapidement et – selon ces entités – efficacement en utilisant le Big Data pour améliorer la souscription de crédit.

Ce qui précède est un extrait de la lettre annuelle 2014 aux actionnaires de Jamie Dimon, président et chef de la direction de JP Morgan Chase. Lorsque le PDG de l'une des plus grandes banques du monde fait une déclaration comme celle-ci, cela constitue un argument convaincant pour les startups de prêts alternatifs.

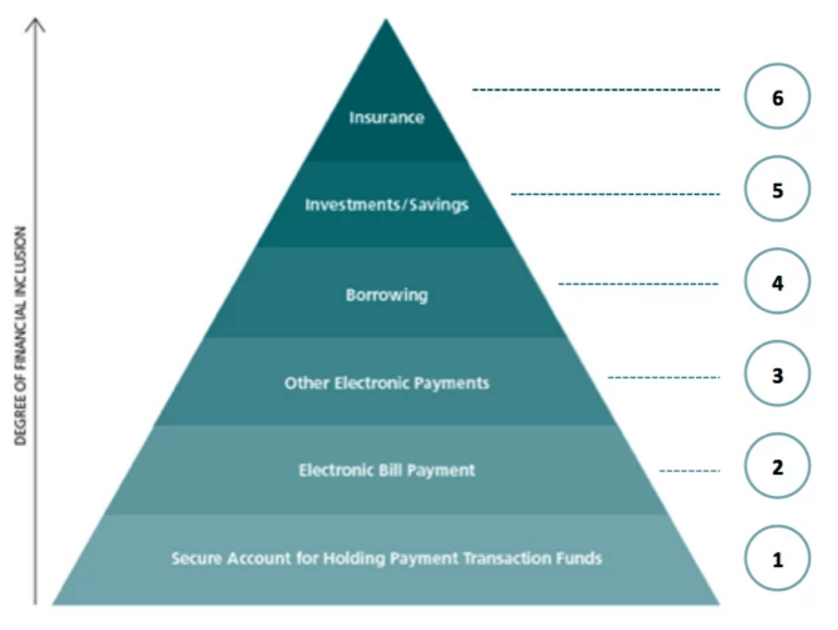

Hiérarchie des besoins financiers

De plus, les prêts alternatifs sont la prochaine étape pour atteindre notre objectif d'inclusion financière pour tous. La première étape de notre objectif d'atteindre l'inclusion financière pour tous était d'aider les consommateurs et les petits commerçants à se connecter en proposant des options de paiement pour les transactions, puis de l'étendre au commerce électronique. La prochaine étape consiste à fournir un fonds de roulement qui nécessitera de plus en plus de modèles de prêt alternatifs pour répondre aux besoins du public.

Les prêts alternatifs se positionnent également sur le marché indien

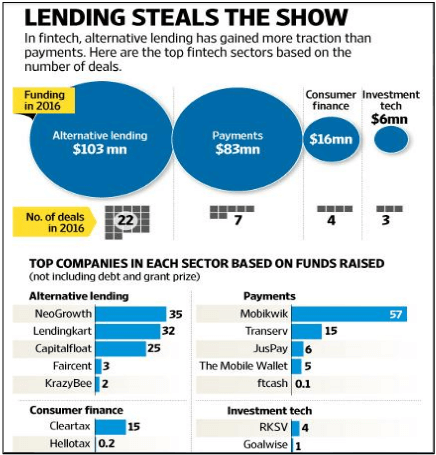

Les prêts alternatifs ont reçu la plus grande attention au sein de la fintech l'année dernière. Il a reçu 103 millions de dollars de financement sur 22 transactions. NeoGrowth, LendingKart et Capital Float, tous des acteurs du financement des PME, ont levé des tours de table massifs de la part de SAIF Partners, Aspada Partners, Omidyar Network entre autres, ce qui a montré que les investisseurs indiens se tournent beaucoup vers les prêts aux PME pour le moment.

Les startups indiennes de paiement ont également rejoint le train en marche et ont commencé à faciliter les prêts alternatifs. Quelques exemples sont:-

- Mobikwik a commencé à offrir des prêts personnels jusqu'à 50 000 INR par personne en partenariat avec les NBFC.

- Freecharge propose des prêts aux commerçants via le programme Capital Assist de Snapdeal.

- Instamojo commencera à proposer des prêts à 0,125 million de commerçants sur sa plateforme cette année.

- Snapbizz a lancé un projet pilote avec une société financière pour prêter des prêts de fonds de roulement aux magasins de quartier avec lesquels elle s'est associée.

Un obstacle majeur peut être un processus de souscription de crédit inefficace qui n'éliminerait pas les défaillants potentiels

Comme toute autre course, celle-ci a aussi ses obstacles pour les startups. Certains d'entre eux sont:-

- Créer de la crédibilité :

- Les banques et les NBFC s'aventurant également dans l'espace, il serait essentiel que les plateformes de prêt alternatives intensifient leurs opérations et créent un sentiment de confiance entre les emprunteurs.

- Un décaissement de crédit plus rapide et plus facile avec des exigences minimales en matière de documents contribuera à une adoption généralisée.

- Souscription de crédit :

- Un algorithme de souscription de crédit solide agira comme la clé de la croissance de la plateforme.

- Les plates-formes devront utiliser beaucoup plus de points de données car des inquiétudes sont déjà soulevées concernant la souscription axée sur la technologie pour les prêts non garantis à une époque où le taux de chômage pourrait augmenter et le crédit se détériorer.

- Soutien gouvernemental :

- Pour les startups désireuses de prêter, le problème majeur est de trouver des fonds. Si les plateformes sont enregistrées en tant que NBFC, le coût minimum auquel elles peuvent trouver des fonds est d'environ 15 %. Cela les obligerait à prêter à des taux d'intérêt élevés, c'est pourquoi les startups préfèrent s'associer avec des banques car elles peuvent offrir des taux d'intérêt moins chers aux clients ayant de bonnes cotes de crédit. Le taux d'imposition doit également être abaissé; cela stimulera le taux de consommation du pays, augmentant par la suite la génération de revenus grâce aux impôts indirects.

- En outre, il doit compiler des données pour créer un historique des professionnels en activité et des entités commerciales et les utiliser pour permettre un accès facile aux fonds.

L'avenir des prêts alternatifs semble certainement prometteur, mais les acteurs devront garder un contrôle sur les lignes de crédit et les prêts accordés afin que les créances douteuses ne s'accumulent pas. Ils pourraient être tentés d'obtenir ces chiffres de croissance, mais pas pour des prêts en défaut de paiement. Il existe un risque inhérent à ces prêts et ce n'est que lorsque ces startups maintiennent leur pourcentage de NPA bien inférieur à celui d'une banque conventionnelle qu'elles commenceront vraiment à obtenir une traction considérable et généralisée. Les 1 à 2 prochaines années devraient indiquer si les joueurs peuvent faire évoluer leurs modèles pour lutter contre ce problème.

[Ce message d'Aman Mehta est apparu pour la première fois sur LinkedIn et a été reproduit avec autorisation.]