Alors que la volatilité du marché frappe, les startups technologiques indiennes liées à l'introduction en bourse attendent que la tempête passe

Publié: 2022-05-12Contrairement à 2021, il n'y a pratiquement pas eu de cotation majeure de startups technologiques en bourse au cours des quatre premiers mois de 2022

La feuille de route pour les prochaines introductions en bourse n'est pas claire en raison de la volatilité des marchés, du resserrement des politiques monétaires à l'échelle mondiale et de la peur persistante de la prochaine vague de COVID

Après la récente baisse des actions de 11 startups cotées en bourse, de nombreuses startups liées à l'introduction en bourse attendent que le sentiment du marché s'améliore ou envisagent de réduire la taille de l'offre

L'année 2021 a vu 11 startups indiennes entrer en bourse et entrer dans la cour des grands. Dans l'ensemble, les startups indiennes ont levé plus de 2,7 milliards de dollars grâce à des méga investissements d'ancrage et à des cycles de pré-introduction en bourse et 7,3 milliards de dollars grâce à des introductions en bourse en 2021 . Cependant, il n'y a pas eu de listes majeures de startups en 2022 jusqu'à présent.

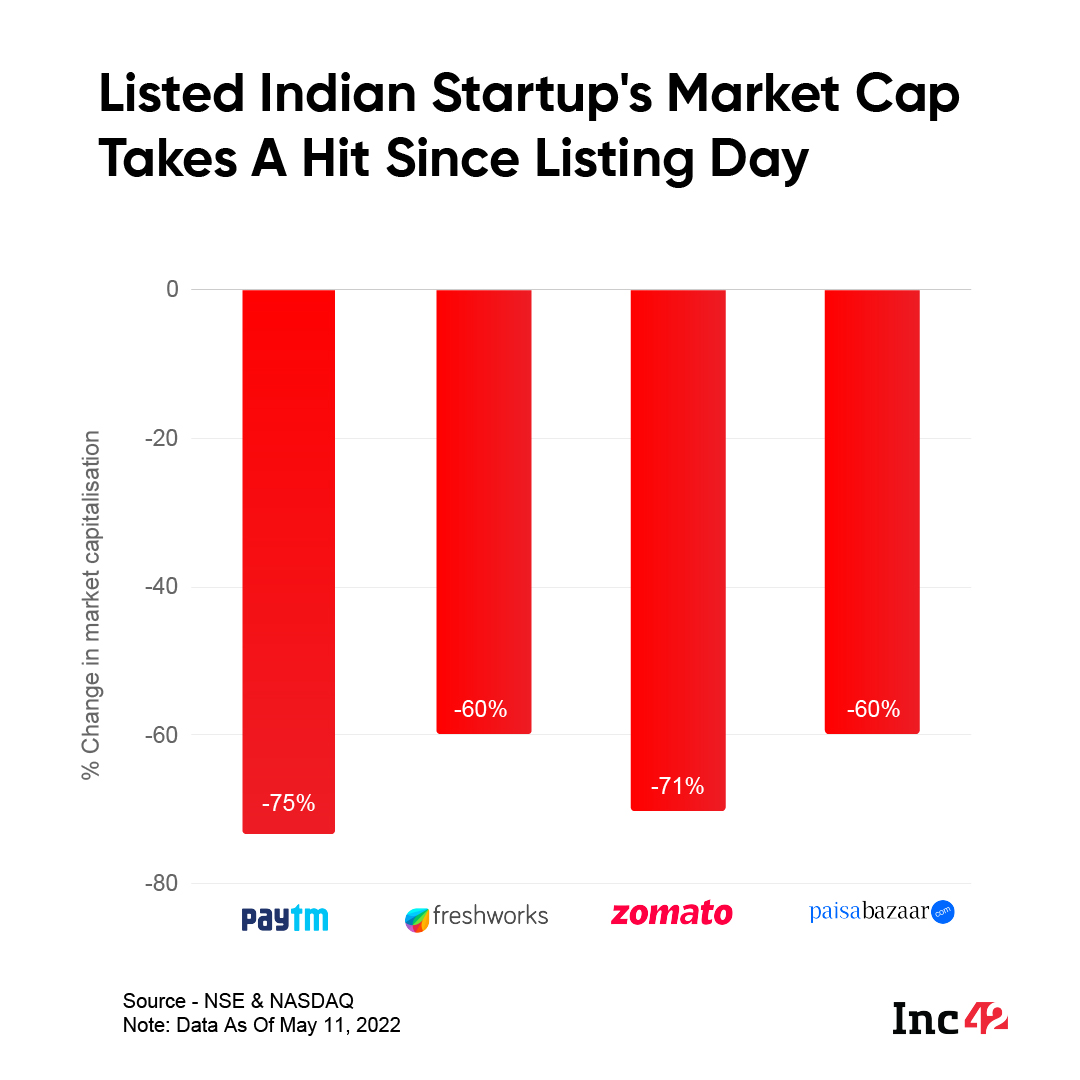

La plupart des startups cotées n'ont pas réussi à générer des rendements après leur cotation en bourse et ont connu une forte baisse du cours de leurs actions. Les goûts de Paytm et Zomato ont été réduits à un tiers de leurs valorisations maximales . Alors que certains d'entre eux se sont ralliés pour se rapprocher de leurs valorisations pré-IPO, dans l'ensemble, cela n'a pas été une bonne sortie pour les startups indiennes sur les marchés boursiers.

Les tensions géopolitiques dues à la guerre russo-ukrainienne en cours et au resserrement des politiques monétaires par les banques centrales du monde entier, y compris la Réserve fédérale américaine, ont rendu le sentiment du marché mondial négatif. Dans une annonce surprise la semaine dernière, la Reserve Bank of India (RBI) a relevé le taux repo de 40 points de base et augmenté le ratio de réserve de trésorerie de 50 points de base à 4,5%. Tout cela a causé de nouveaux problèmes aux startups technologiques du nouvel âge répertoriées dans le pays.

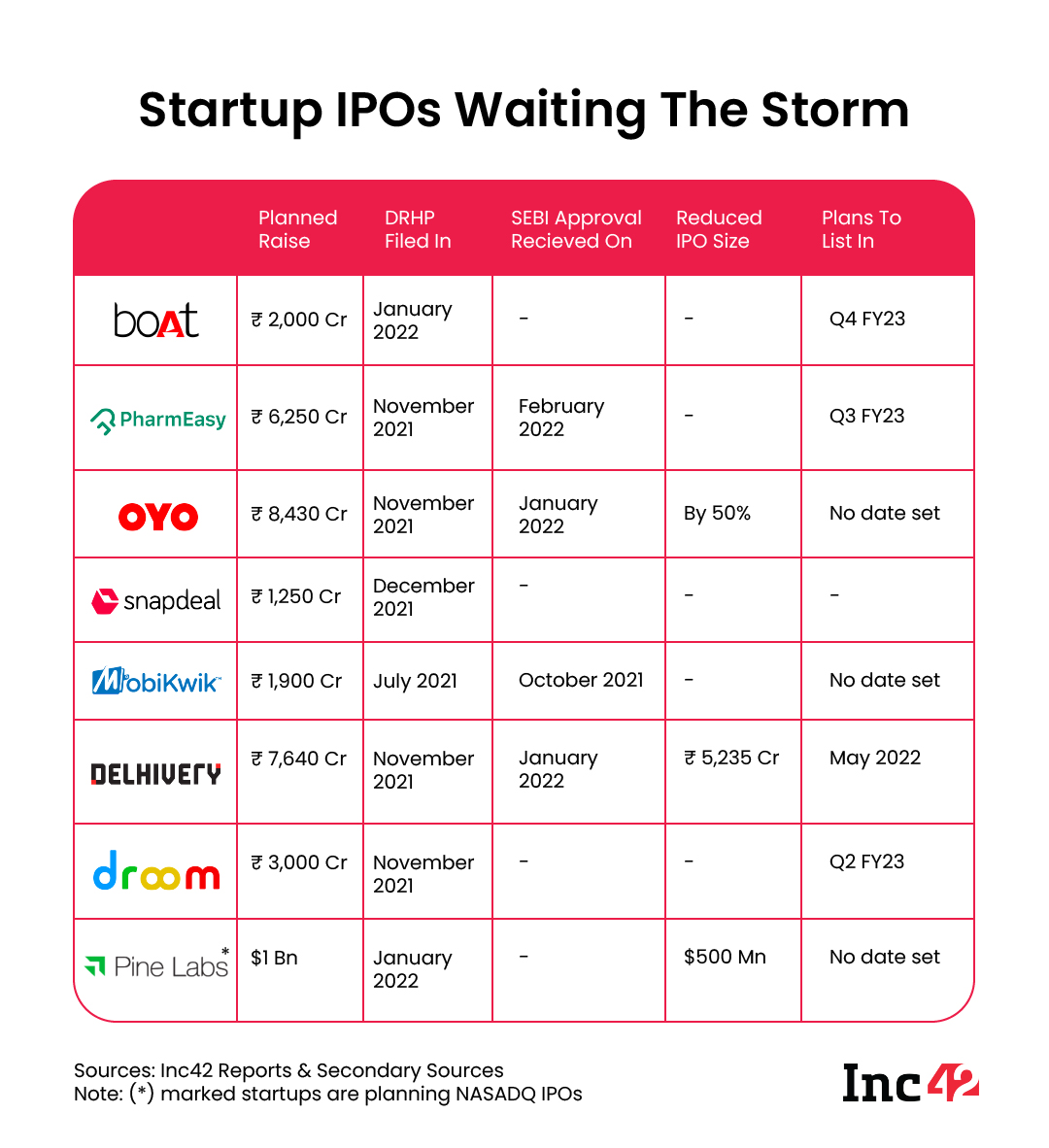

La volatilité des marchés, l'effondrement mondial des actions et la crainte de la prochaine vague de la pandémie de Covid-19 ont également rendu floue la feuille de route des prochaines introductions en bourse. En conséquence, de nombreuses startups liées à l'introduction en bourse ont décidé soit de surmonter la tempête, soit de réduire la taille de leur offre. Plus récemment, Delhivery, dont l'introduction en bourse est lancée le 11 mai, a réduit son offre de 7 640 Cr INR à 5 230 Cr INR . La décision de la startup logistique de réduire la taille de l'offre est peu susceptible d'être ponctuelle et pourrait être suivie par d'autres si le sentiment du marché ne s'améliore pas.

Les startups avec des plans d'introduction en bourse attendent que la tempête passe

Alors que l'euphorie des introductions en bourse de startups s'est estompée après les performances boursières instables des 11 startups cotées en bourse , de nombreuses startups qui avaient l'intention de sortir avec une introduction en bourse ont suspendu leurs plans. « Je ne veux pas induire les investisseurs en erreur », « attendre le bon moment » et « cela ne sert à rien de faire traverser aux investisseurs particuliers un parcours cahoteux » sont quelques-unes des raisons invoquées par eux pour reporter leurs émissions publiques.

Par exemple, la société mère du fabricant de casques boAt basée à New Delhi, Imagine Marketing Limited, a déposé une demande d' introduction en bourse de 2 000 INR auprès de SEBI et n'a pas encore reçu le feu vert du régulateur du marché. Pourtant, malgré le dépôt du DRHP en janvier 2022, la startup D2C chercherait à s'inscrire au premier trimestre 2023, presque après un an.

D'autre part, Pharmeasy et MobiKwik ont également déposé leurs DRHP auprès de SEBI l'année dernière et ont reçu l'autorisation finale. Malgré cela, les startups n'ont pas encore fixé de date pour l'émission publique, ce qui risque de retarder leurs introductions en bourse. Hospitality unicorn OYO a également reçu l'approbation principale de SEBI pour son introduction en bourse à 8 430 Cr INR. La startup devra déposer un DRHP mis à jour, mais envisagerait de réduire l'offre de 50% et n'a fixé aucune date pour la rendre publique.

Recommandé pour vous:

La startup de commerce électronique Snapdeal et le marché automobile Droom ont également déposé leurs DRHP respectifs l'année dernière et n'ont pas encore reçu l'approbation de SEBI. Cependant, aucune des startups ne prévoit de s'inscrire avant le deuxième trimestre de l'exercice 23. Le géant de la fintech Pine Labs , qui prévoit une introduction en bourse au NASDAQ, a réduit la taille de son introduction en bourse de 1 milliard de dollars à 500 millions de dollars et a déposé un projet de manière confidentielle auprès de la SEC américaine.

"Les startups ont été habituées à un environnement de collecte de fonds radicalement différent de celui d'une introduction en bourse - et généralement, chaque tour suivant est placé à une valorisation plus élevée", a déclaré un expert du marché à Inc42.

« Normalement, les introductions en bourse prennent environ 12 mois de planification et d'exécution et au moment où elles sont prêtes pour l'introduction en bourse, la dynamique du marché change et il est difficile de la chronométrer. Donc, à ce stade, le choix est entre une valorisation plus faible et une émission plus petite contre une probabilité d'échec de l'introduction en bourse – alors naturellement, ils choisissent la première », a ajouté l'expert.

Normalement, SEBI prend environ 4 à 6 semaines pour approuver un DRHP lorsque le projet ne nécessite aucun changement majeur. Après avoir obtenu l'approbation du régulateur, il faut encore 4 à 6 semaines pour mettre l'introduction en bourse sur le marché, y compris le dépôt et la réception de l'approbation pour RHP.

Alors que normalement les entreprises envisagent un délai moyen de 3 à 4 mois, les startups mentionnées ci-dessus ont facilement dépassé les 6 mois depuis qu'elles ont documenté leurs plans pour une cotation publique.

Normes de liste de serrage du régulateur

Environ 16 startups devraient arriver sur les marchés publics au cours de l'exercice 23 , dont sept ont déjà déposé leur DRHP. Cependant, la performance des entreprises technologiques de la nouvelle ère sur le marché boursier a fait l'objet de débats houleux ces derniers temps.

Les critiques qualifient l'inscription de ces startups de bulle susceptible d'éclater tôt ou tard. Les promoteurs et fondateurs de ces startups ont reçu le maximum de critiques, avec des questions également posées sur la ruée vers la liste des startups déficitaires, les valorisations gonflées et le dumping de leur participation sur des investisseurs particuliers pour gagner une fortune.

Avec une forte baisse des actions de certaines de ces startups technologiques de la nouvelle ère, les investisseurs particuliers ont perdu une grande quantité de richesse. Il y a également eu des demandes pour des normes réglementaires et de divulgation plus strictes, car les startups sont très différentes des entreprises matures du point de vue des mesures traditionnelles.

SEBI réfléchit actuellement à un nouveau cadre de divulgation dans lequel le régulateur du marché peut demander aux startups technologiques de partager des détails sur leurs évaluations, sur la base de l'émission de nouvelles actions, ainsi que des détails sur les indicateurs de performance clés (KPI).

Le SEBI a également suggéré que les startups qui envisagent de s'inscrire devraient expliquer et partager une comparaison de leurs KPI avec des sociétés homologues indiennes cotées et/ou des sociétés homologues cotées mondiales.

Auparavant, SEBI a également prolongé la période de blocage pour 50% de la partie de l'investissement d'ancrage à 90 jours à partir de 30 jours afin que les investisseurs institutionnels aient plus de peau dans le jeu. Il a également fixé des limites à l'utilisation des fonds et a déclaré qu'outre les banques, les agences de notation de crédit surveilleraient également l'utilisation des fonds.

Naturellement, après les réalisations de la licorne et du décacorne, les startups devaient être dans une frénésie d'introduction en bourse. La question est de savoir si les startups se rendent compte qu'il ne serait pas plus facile d'obtenir des valorisations élevées lors de l'inscription et que les mesures prises par le régulateur du marché ralentiront ou arrêteront temporairement le mouvement des introductions en bourse des startups.