Les énigmatiques consommateurs indiens de commerce électronique

Publié: 2017-09-19Les mesures les plus importantes qui caractérisent les entreprises Internet prospères et durables

2014-15: les années merveilleuses

Entre 2014 et 2015, des millions d'acheteurs indiens se sont mis à acheter des produits sur Internet. Le leader de l'industrie Flipkart, par exemple, aurait enregistré une croissance de 300 à 400 % au cours de cette période . Ensemble, les détaillants en ligne indiens ont vendu pour plus de 8 milliards de dollars (valeur brute des marchandises) de produits en 2015.

Les choses semblaient bonnes alors que les investisseurs versaient des milliards de dollars de capitaux dans ces e-commerçants avec l'espoir de ventes de plus de 16 milliards de dollars en 2016 et d'une taille de marché de plus de 80 à 100 milliards de dollars d'ici 2020. Cela semblait tout à fait réalisable étant donné que même à 100 milliards de dollars. La taille du marché du commerce de détail sur Internet représenterait moins de 10 % de la consommation indienne totale de plus de 1,2 milliard de dollars en 2020. Il n'y avait que de la marge de croissance.

2016 : La menace fantôme

Tout n'allait pas bien cependant. Un malaise étrange a frappé le marché à la fin de 2015. Bien qu'il s'agisse d'un marché de détail sur Internet relativement petit et massivement sous-pénétré, le commerce électronique indien a commencé à ralentir rapidement au dernier trimestre de 2015. Au premier semestre de 2016, il est devenu une crise à part entière alors que les ventes s'arrêtaient complètement. Les anticipations de croissance ont rapidement commencé à être réinitialisées.

Le récit a également changé presque du jour au lendemain, l'euphorie de l'année précédente se transformant brusquement en un pessimisme débridé et de sérieuses questions sur la durabilité de toute forme de vente au détail sur Internet en Inde. Au milieu de l'année, il était clair que la croissance des nouveaux utilisateurs de commerce électronique était essentiellement au point mort, et que la fréquence des achats et la taille moyenne des billets n'augmentaient pas assez rapidement, en particulier compte tenu de la petite taille de la base et du grand potentiel souvent déclaré du marché. .

Les raisons de ce ralentissement soudain sont trop nombreuses et trop complexes pour être couvertes de manière exhaustive dans un seul article : une réglementation peu claire, une base de consommateurs peu familière avec le commerce en ligne, une concurrence excessive due à un trop grand nombre d'acteurs financés dans le même secteur, entraînant finalement une mauvaise économie unitaire pour tous les joueurs et ainsi de suite.

2017 : Un nouvel espoir

Bien que l'année ne se soit pas encore terminée, deux choses se sont produites !! Reliance Jio et le financement massif de Flipkart par SoftBank juste avant Diwali, une haute saison de magasinage pour l'Inde.

Bien que nous pensions que les marchés du commerce électronique et les entreprises Internet du monde entier évoluent de manière unique en fonction des circonstances locales et des besoins des consommateurs, il existe en fait quelques fils fondamentaux qui les relient tous. Cet article examine certaines des mesures les plus importantes qui caractérisent les entreprises Internet prospères et durables.

Cet article examine certaines des mesures les plus importantes qui caractérisent les entreprises Internet prospères et durables.

Remontons ~10 ans en arrière !

Circa 2008 : Nous avons déjà vu ce film.

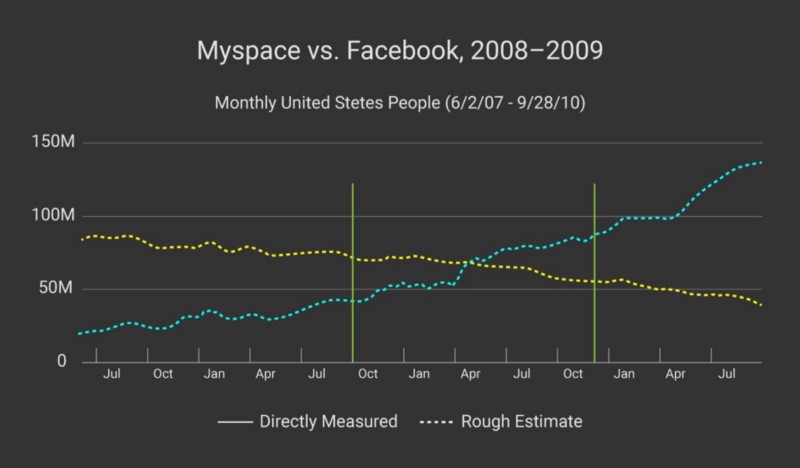

Nous commençons notre analyse en remontant dans le temps jusqu'en 2008. Avant de devenir le géant qu'il est aujourd'hui, Facebook était enfermé dans une bataille avec Myspace pour la domination du marché américain des médias sociaux . Myspace, leader avec une part de marché de ~66% au 3ème trimestre 2008, avait le dessus sur Facebook, loin derrière avec ~30% de part de marché. MySpace a passé une grande partie de son temps à se vanter de sa base d'utilisateurs installée massive et croissante. Facebook, par comparaison, était (alors) beaucoup moins visible dans la presse. Lorsqu'il parlait, il ne faisait référence qu'à son utilisateur actif mensuel (MAU), évitant complètement la métrique de la base d'utilisateurs installés.

Au cours des 12 mois suivants, un curieux tournant de fortune a eu lieu. À la fin de l'été 2009, la part de marché de Facebook et MySpace s'était presque exactement inversée par rapport à 2008 (voir la figure 1).

Échelle : tout est une question de rétention, idiot !

Un Tolstoï de l'ère Internet pourrait dire que toutes les entreprises Internet prospères se ressemblent ; chaque entreprise Internet qui échoue est un échec à sa manière. Sans surprise, les entreprises Internet, qu'elles vendent des produits, des services ou des publicités, réussissent sur la base des mêmes facteurs que les entreprises traditionnelles de brique et de mortier.

- Votre produit résout-il un problème unique ? (Adaptation au marché des produits)

- Savez-vous quel est votre marché cible ? (Adaptation au marché des produits)

- Êtes-vous en mesure de les atteindre efficacement ? (L'achat du client)

- Vos utilisateurs reviennent-ils régulièrement dans votre entreprise/produit/service ? (Fidélisation de la clientèle)

Revenons à la comparaison de Facebook et Myspace.

Les deux sociétés avaient démontré une adéquation claire avec le marché des produits. Il y avait un besoin évident des utilisateurs pour les réseaux sociaux où ils pourraient découvrir des amis, partager et consommer du contenu avec eux et se tenir au courant des moindres détails de leur vie.

MySpace, en se concentrant sur sa base d'utilisateurs installés (c'est-à-dire le nombre d'utilisateurs enregistrés sur sa plate-forme) semblait bien connaître son marché cible et, comme le suggéraient les chiffres, avait peu de difficulté à les atteindre.

Facebook, d'autre part, en se concentrant fortement sur les utilisateurs actifs mensuels (ou quotidiens) (respectivement MAU et DAU), s'est concentré sur la manière de faire en sorte que les utilisateurs reviennent régulièrement sur la plate-forme.

Les différences peuvent sembler insignifiantes, mais ont eu des effets profonds sur la façon dont les entreprises envisageaient leur croissance à long terme. L'accent MAU / DAU sur Facebook visait la fidélisation à long terme des clients. Facebook cherchait comment rendre son produit suffisamment utile pour que ses utilisateurs reviennent régulièrement et volontairement sans pression extérieure.

La base d'utilisateurs installés de MySpace, d'autre part, était entièrement axée sur l'acquisition de clients. L'accent mis sur cela en tant que métrique de base a permis à l'entreprise d'enregistrer une croissance massive dès le début, car elle cherchait en permanence des moyens de continuer à attirer de nouveaux utilisateurs sur MySpace pour la première fois. Au fil du temps, cette même métrique est rapidement devenue une métrique de « vanité », omettant de dire à l'équipe de gestion de MySpace quoi que ce soit d'utile sur l'adhérence ou l'utilité de son produit pour ses utilisateurs. L'acquisition de clients était devenue une métrique contre-productive et clairement dangereuse conduisant à un comportement destructeur. Pourquoi?

Prenons l'exemple d'une société de produits d'applications mobiles où la croissance est synonyme d'installations mobiles. Le service marketing, soumis à une énorme pression des investisseurs de l'entreprise et à une concurrence croissante, trouve le chemin de la moindre résistance en offrant aux clients potentiels des incitations à installer l'application sous forme de remises, de cadeaux et de bonus en espèces. À aucun moment, personne au sein de l'entreprise ne pense à la qualité des clients acquis, à leur capacité ou à leur volonté d'utiliser ou de payer le produit en l'absence de remises et, finalement, à la qualité sous-jacente du produit lui-même !

Il y a quelques nuances qu'il est important de comprendre dans ce contexte. Premièrement, le coût de changement pour un client d'une entreprise Internet, en particulier dans le commerce électronique, est souvent très faible, car la navigation est essentiellement gratuite. Deuxièmement, alors que l'acquisition rapide de clients (représentée par des mesures telles que la base d'utilisateurs installés) est importante dans les premiers jours des entreprises Internet pour démontrer l'adéquation du produit au marché, elle peut devenir une mesure débilitante une fois qu'une entreprise acquiert de l'ampleur. Il y a un temps et un contexte pour chaque métrique : les entreprises doivent non seulement faire évoluer leur stratégie au fur et à mesure qu'elles entrent dans différentes phases de leur croissance, mais elles ont également besoin de se concentrer sur les métriques qu'elles utiliseraient pour se mesurer elles-mêmes.

Rétention : Dans le terrier du lapin

Le taux de rétention mesure combien de clients d'une entreprise à une date donnée réutiliseront son produit/site web/plateforme/service dans les 30/60/90/365 prochains jours et ainsi de suite.

Considérons une société de commerce électronique hypothétique - Deals Everyday and All Day, ou comme il est mieux connu de ses utilisateurs, la presse flatteuse et les investisseurs de fonds de pension de renom, dead.com (NASDAQ : DEAD).

Recommandé pour vous:

Pour simplifier, supposons que 10 000 clients aient acheté un produit sur dead.com le 1er janvier 2016.

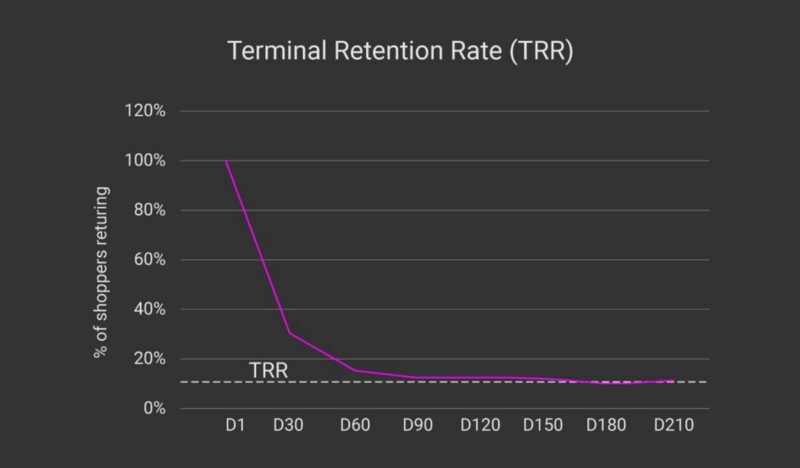

Dans la figure 2 ci-dessous, le nombre à J1 ("Jour 1" ou 1er janvier 2016) est de 100 % et représente les 10 000 utilisateurs qui ont formé une "cohorte" ou un groupe de personnes ayant effectué des achats ce jour-là. Nous mesurons ensuite le pourcentage de personnes au sein du groupe de 10 000 de la cohorte du 1er janvier qui ont effectué des achats au cours des 30 premiers jours (du 2 au 31 janvier), 60 jours (du 1er février au 1er mars), 90 jours (du 2 au 31 mars) et ainsi de suite pour avoir une idée de l'engagement des utilisateurs avec l'entreprise.

Dans la figure ci-dessus, nous voyons qu'environ 30 % de la cohorte initiale d'utilisateurs reviennent sur la plate-forme en 30 jours. Environ 18% de retour dans les 60 jours et ainsi de suite. Le point auquel la courbe de rétention devient parallèle à l'axe X est appelé taux de rétention terminal (TRR).

Le taux de rétention terminal est un indicateur de l'engagement stable des utilisateurs avec le produit. Dans ce cas, nous voyons que dead.com a un taux de rétention des terminaux d'environ 16 %. Cela signifie que 16 % des utilisateurs acquis un jour donné peuvent s'attendre à magasiner dans un délai de 30 jours donné à long terme.

À partir de cette analyse, il devient également évident que plus le TRR est élevé, plus la probabilité de succès de l'activité Internet est élevée. Les entreprises dont les TRR sont très faibles ont des problèmes pour conserver les clients qu'elles acquièrent, ce qui les oblige à continuer à racheter des clients de manière continue et (souvent) coûteuse.

Par conséquent, le seau qui fuit !

Le mauvais type de droit

Alors, que s'est-il réellement passé sur le marché indien du commerce électronique au cours de la dernière année ? Pour mieux comprendre cela, revenons au monde des hypothèses.

Considérons à nouveau deux sociétés de commerce électronique hypothétiques :

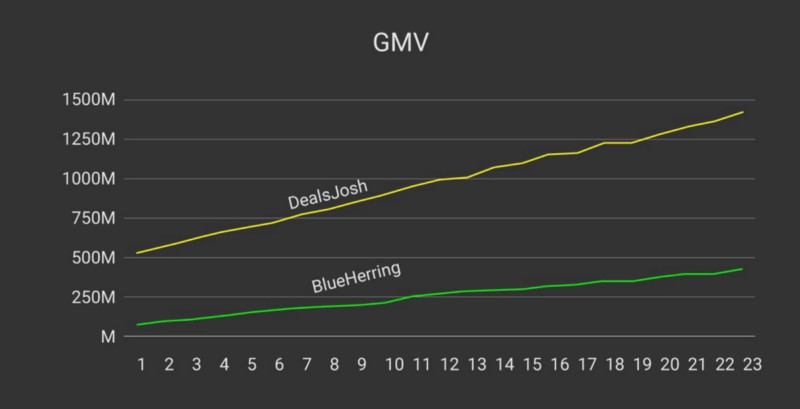

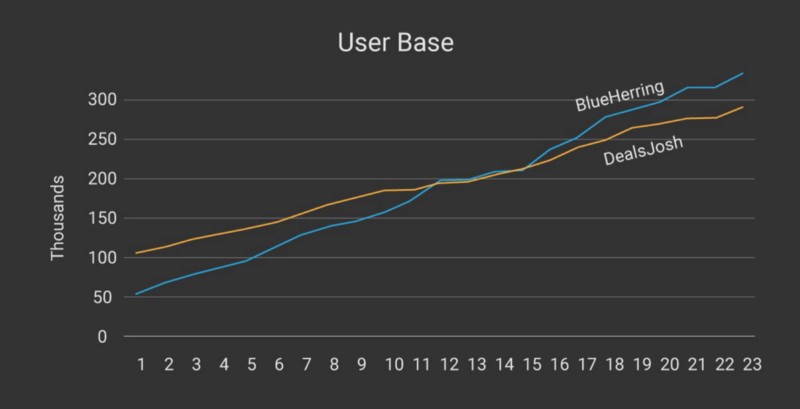

- DealsJosh est un grand marché en ligne multi-catégories qui vend des catégories de produits en grande partie standard et à volume élevé, comme l'électronique grand public et les livres. Avec des rabais attractifs et des événements promotionnels, DealsJosh a une base d'utilisateurs de 100 000 utilisateurs avec des ventes mensuelles (GMV) de Rs 525 millions (52,5 crore).

- BlueHerring est l'un des plus petits acteurs de l'industrie, se concentrant uniquement sur la vente de vêtements et d'accessoires. Dans le scénario simulé, BlueHerring a une base d'utilisateurs de 50 000 utilisateurs avec des ventes mensuelles de Rs 70 millions (7 crore)

Étant donné que la catégorie de produits de BlueHerring se limite à la mode, la taille moyenne des transactions sur sa plate-forme est inférieure à ~ Rs 1 400, mais ses utilisateurs ont tendance à acheter plus souvent – environ une fois tous les trois mois en moyenne. OffresJosh, en comparaison, voit des tailles de transaction moyennes d'environ 5 000 roupies en raison de tous les téléphones qu'il vend, mais la plupart des gens n'en achètent qu'une seule fois par an, certains encore moins fréquemment.

L'année est 2013 et DealsJosh est plus de sept fois la taille de BlueHerring et a augmenté ses ventes de manière remarquable au cours de l'année dernière, de plus de 150 %. Les investisseurs font la queue et la croissance semble sans fin. Il semble que les gens ne peuvent tout simplement pas en avoir assez de faire leurs achats sur la plateforme.

L'équipe de PlotDevice est occupée à se féliciter pour deux excellentes années de croissance du GMV. En interne également, le message adressé à ses équipes est clair : être leader sur le marché des ventes et maintenir la croissance de la part de marché. Mais comme nous l'avons examiné plus tôt dans cet article, le GMV est une métrique dangereuse.

Regardons les chiffres de croissance de la base d'utilisateurs. Rappelons qu'au début, PlotDevice comptait deux fois plus d'utilisateurs que RedHerring. Cependant, étant donné qu'un plus grand pourcentage d'utilisateurs de RedHerring achètent régulièrement des vêtements, sa base d'utilisateurs augmente plus rapidement sur une plus longue période. Dans cette simulation, vers la fin de la deuxième année, RedHerring compte 14 % d'utilisateurs de plus que PlotDevice.

Notez la similitude étrange de ce scénario hypothétique très simplifié avec la bataille Myspace contre Facebook en 2008.

[Note sur les graphiques. La principale différence est que PlotDevice a un TRR de 8,3 %, ce qui est typique pour les catégories mobiles à prix plus élevé, tandis que le TRR de RedHerring est de 25 %, typique pour les catégories de mode grand public et de vêtements à bas prix. Une plus petite différence dans le TRR aurait eu le même effet, mais aurait pris plus de temps. Les petites bosses sont des bruits aléatoires ajoutés pour rendre les lignes plus réalistes]

Signalons à nouveau qu'il s'agit là d'une vision très simplifiée d'un marché extrêmement complexe. Nous supposons que PlotDevice est statique dans sa stratégie consistant à ne vendre que des produits standard à volume élevé. En réalité, chaque détaillant Internet "horizontal" (utilisé à la place de multi-catégories) chercherait rapidement à élargir les catégories et même dans l'espace des RedHerrings du monde pour fidéliser les utilisateurs. Ce que cela indique cependant, c'est comment une focalisation unique sur une métrique d'acquisition - dans ce cas GMV - peut conduire à des résultats étranges.

Si le marché récompense uniquement les performances de haut niveau, en omettant d'examiner de manière adéquate les mesures secondaires et (à notre avis) plus importantes comme la rétention, les incitations peuvent inciter les équipes à se battre pour la croissance grâce à des remises, des programmes de remise en argent et des offres spéciales pour booster le GMV mais ne rien faire pour une réelle fidélisation des consommateurs. La seule justification offerte dans de telles situations, en particulier lorsqu'elles sont encore compliquées par la présence d'autres concurrents, est celle du « dernier homme debout » ; qu'un seul joueur parmi plusieurs peut se permettre de continuer à dépenser de l'argent sans fin pour cette acquisition coûteuse et cette frénésie de réacquisition jusqu'à ce qu'il devienne finalement le seul jeu en ville.

Compte tenu du manque relatif de profondeur du commerce électronique en 2013, il était logique que PlotDevice suive une stratégie d'acquisition. En vendant des produits facilement comparables et à des prix transparents avec des directives de qualité claires, PlotDevice a pu élargir la taille du marché des premiers acheteurs en Inde. Mais en restant concentré sur les ventes et le GMV, poussé par des pressions pour croître et lever plus de capitaux pour financer des dépenses plus importantes afin de stimuler une plus grande croissance face à une concurrence croissante et agressive, PD dans notre exemple peut rapidement se retrouver incapable de s'éloigner de son pain catégories -et-beurre. Les produits d'appel dépasseront leur durée d'accueil.

À ce stade, la question qui mérite d'être posée est la suivante : comment tout cela a-t-il pu si mal tourner pendant une brève période ? Étant donné que GMV n'est pas la mesure du succès des droits (maintenant largement admise par toutes les sociétés de commerce électronique indiennes), qu'est-ce que sa poursuite a permis d'accomplir ? Comment les plusieurs milliards dépensés pour l'acquisition de clients ont-ils impacté le comportement des consommateurs indiens ? Et maintenant?

L'économie du RTR

Le tableau suivant illustre un scénario simple d'une entreprise avec 100 clients. Dans cet exemple, le coût d'acquisition client (CAC) est l'argent dépensé pour acquérir un client, généralement une incitation telle que des remises, des produits complémentaires gratuits sur un achat, une inscription en espèces (portefeuilles grand public), un premier trajet "gratuit" (Uber ) etc.

La valeur à vie annuelle (A-LTV) est le bénéfice annuel que l'entreprise tire d'un client.

Le tableau montre clairement que même avec un pourcentage élevé de clients fidèles, la rentabilité n'est pas facile à atteindre. Cependant, ne pas avoir une large base de clients fidèles rend définitivement impossible la création d'une entreprise rentable ou durable.

Malheureusement, dans un marché multi-acteurs avec une sélection de produits pour la plupart indifférenciée et même des prix relativement standardisés, les acteurs sont enfermés dans une guerre d'usure sans fin et coûteuse pour constamment réacquérir ce groupe de consommateurs.

La rétention est-elle vraiment importante ?

Pour répondre à cette question, voir la figure 4 où le TRR estimé pour les entreprises/marques sélectionnées est indiqué. Pour démontrer ce qu'un programme de rétention bien conçu peut faire pour une entreprise, examinons le cas d'Amazon Prime. Amazon Prime est un service d'abonnement payant proposé par Amazon.com qui permet aux utilisateurs d'accéder à une livraison gratuite en une journée, à la diffusion de vidéo/musique et à d'autres avantages moyennant des frais. Comme les utilisateurs ont déjà payé l'abonnement, ils ont tendance à revenir plus souvent que les clients réguliers d'Amazon. Le TRR pour Amazon Prime est estimé à deux fois plus que les utilisateurs d'Amazon.com

Comment le TRR amélioré pour Prime a-t-il aidé Amazon à développer son activité ?

- Les membres Prime dépensent plus avec Amazon que les non-membres Prime. Les membres Prime dépensent en moyenne 1 300 $ par an, contre 700 $ pour les non-membres Prime.

- Les membres Prime ont augmenté de 38 % d'une année sur l'autre (YoY) au premier trimestre 2017 et 60 % des clients américains d'Amazon sont désormais membres Prime.

- La croissance de Prime a contribué à alimenter le succès rapide d'Amazon ces dernières années, en en faisant une force dominante dans le secteur du commerce électronique aux États-Unis avec une part de marché de 43 %.

Donc, en bref, la rétention compte !!

E-commerce : Quo Vadis ?

À partir de 2016, nous avons commencé à observer une concentration croissante de la part de presque toutes les principales sociétés de commerce électronique indiennes sur l'expérience client et la fidélisation de la clientèle. GMV a perdu de son éclat en tant que métrique de choix, le NPS et le score de satisfaction client faisant la une des journaux. Nous assistons également à un ralentissement des acquisitions axées sur les dépenses, les remises devenant à la fois moins fréquentes et moins importantes.

Ces efforts louables indiquent clairement une nouvelle orientation de la part de tous les principaux détaillants Internet en Inde sur la satisfaction et la fidélisation à long terme des clients. Bien que le pas soit définitivement dans la bonne direction, sevrer des organisations entières, la presse nationale et les investisseurs affamés du médicament GMV sera plus facile à dire qu'à faire. Ce sont précisément les douleurs de la croissance et de la maturité. Le chemin à parcourir sera semé d'embûches.

- Pour réussir avec le marketing et la planification basés sur le TRR, une entreprise doit investir très profondément dans la compréhension des préférences de produits, des habitudes d'achat et des attentes de service de ses clients (entre autres choses) pour s'assurer qu'ils reviennent à plusieurs reprises et contribuent à la rentabilité.

- Il reste la tâche peu enviable de motiver et de déplacer des organisations massives de dizaines de milliers de personnes vers de nouvelles mesures axées sur le client, de refondre les processus internes et de rendre compte et de réorganiser les incitations pour les employés, les clients et les commerçants afin de s'aligner sur la satisfaction à long terme.

En résumé, ne pas se concentrer sur la bonne stratégie de croissance et ne pas gérer le juste équilibre entre acquisition rapide de clients et fidélisation durable des clients peut être fatal. Nous l'avons vu plus haut dans l'article avec l'exemple MySpace/Facebook en 2008 et l'avons illustré à travers de multiples exemples (Dead.com, PlotDevice et RedHerring).

Les organisations sont des entités vivantes où les personnes, les structures, les processus et les incitations sont mis en place pour diriger un navire géant dans des directions spécifiques. Changer de direction après avoir établi des habitudes et un comportement à l'intérieur et à l'extérieur de l'organisation est difficile. Ne pas le faire quand c'est nécessaire, c'est une menace existentielle.

Nous pensons que l'écosystème du commerce électronique indien a eu la chance d'apprendre cette leçon à un stade relativement précoce de son évolution. Le défi n'est pas tant celui de la chirurgie radicale que celui de l'évolution rapide. Quoi qu'il en soit, il est clair que "le client est roi" est le nouveau mantra de l'industrie. Que cela soit réalisé individuellement par chaque entreprise ou par des fusions, des cessions d'actifs inutiles ou des changements fondamentaux dans la stratégie de base (ou même la mort) est une histoire pour un autre jour.

A propos de l'auteur

Santanu Bhattacharya est un ancien spécialiste des fusées, fou de données, fondateur d'une startup, a dirigé Products sur Facebook et futur colon sur Mars ou Tatooine. Suivez-le sur Medium.