Impact de Covid-19 sur la chaîne de valeur des startups de mobilité en Inde

Publié: 2020-05-31La chaîne de valeur automobile en amont est un système complexe composé de nombreuses pièces mobiles juste à temps

La majorité des acteurs des composants automobiles de niveau 1 ne sont pas confrontés à des problèmes de main-d'œuvre majeurs

L'électrification, la connectivité et les véhicules intelligents continueront d'avoir un impact sur la chaîne de valeur en amont

L'Inde a été assez rapide et proactive pour mettre en place des mesures pour faire face à la menace Covid-19, qui a commencé par un verrouillage de trois semaines en mars et a maintenant connu plusieurs extensions de la même chose. Compte tenu de ce verrouillage prolongé dans le pays, l'ensemble de la chaîne de valeur automobile, comme la plupart des autres secteurs, a été impacté de manière significative sur le plan opérationnel.

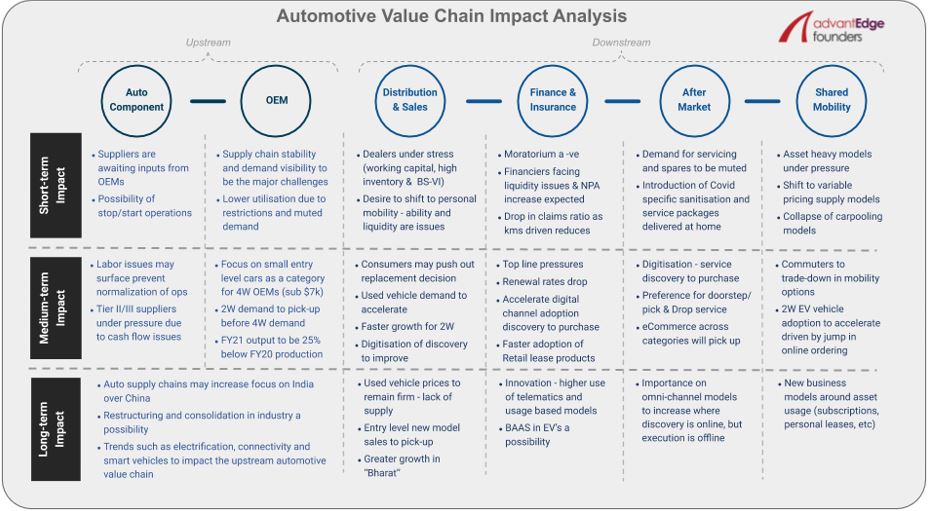

Dans cet article, nous soulignons l'impact immédiat à court terme (3-4 mois) de la crise, ainsi que les changements et les opportunités que cela peut engendrer à moyen (jusqu'à 12 mois) à long terme (au-delà de 12 mois). ) pour les écosystèmes de l'automobile et de la mobilité, en amont comme en aval.

La chaîne de valeur automobile en amont est un système complexe composé de nombreuses pièces mobiles juste à temps. Pour qu'un équipementier ne produise qu'un seul véhicule, il a besoin de milliers de pièces distinctes qui arrivent à temps à son usine. L'ensemble de ce système, qui a été stoppé brutalement par le verrouillage, a commencé à s'ouvrir avec de nombreux grands équipementiers et leurs fournisseurs de composants automobiles de niveau I commençant la production dans leurs usines. Le plus grand équipementier indien, Maruti, a commencé la production dans son usine de Manesar le 12 mai 2020, mais n'opère qu'un seul quart de travail, qui est également réduit de 8 heures normalement à 6,5 heures compte tenu des protocoles/restrictions en place.

"Les niveaux de production des équipementiers et de leurs fournisseurs sont à des capacités très réduites, car les acteurs des composants automobiles attendent les contributions des équipementiers, qui à leur tour attendent des signaux fermes de leur réseau de concessionnaires sur la demande des consommateurs finaux."

À court terme, il y aura une incertitude quant à la stabilité de la chaîne d'approvisionnement automobile, car le pays est classé en zones en fonction de certaines mesures liées à Covid et la couleur de la zone peut changer à tout moment, entraînant l'arrêt des opérations. La visibilité de la demande peut également être un défi majeur pour les équipementiers à court terme.

Selon RC Bhargava, président Maruti Suzuki, certains de leurs concessionnaires qui ont ouvert ont des niveaux respectables d'enquêtes (Maruti a ouvert près de 2000 de leurs 3000 concessionnaires jusqu'à présent). Cependant, l'utilisation de ces premières enquêtes comme référence pour la demande à court terme pourrait être trompeuse, car il peut y avoir une demande refoulée en raison du verrouillage de 2 mois.

Actuellement, la majorité des acteurs des composants automobiles de niveau I ne sont pas confrontés à des problèmes de main-d'œuvre majeurs car ils fonctionnent à des taux d'utilisation des capacités faibles de 20 à 30 %. Au fur et à mesure que cette utilisation s'intensifie à moyen terme, des problèmes de main-d'œuvre peuvent survenir compte tenu de la migration massive de main-d'œuvre qui se déroule actuellement en Inde. Les entreprises de niveau 2/3 pourraient être plus touchées par les pénuries de main-d'œuvre en raison d'une plus grande dépendance à l'égard de la main-d'œuvre contractuelle.

En outre, comme la plupart des MPME, les petits fournisseurs de niveau 2/3 devraient être soumis à de fortes pressions en raison de problèmes de trésorerie. À long terme, cela devrait donner lieu à une restructuration et à une consolidation de l'industrie, car les fournisseurs de niveau I plus puissants sont poussés par les équipementiers à subsumer les acteurs les plus faibles de la chaîne de valeur.

Pendant les périodes de ralentissement économique, les budgets des ménages sont soumis à de fortes pressions et les individus réduisent leurs dépenses discrétionnaires et ont également tendance à renoncer à l'essentiel pour réduire les coûts.

"La mobilité n'est pas une dépense discrétionnaire et les déplacements quotidiens sont une exigence pour la majorité des Indiens pour gagner leur vie, même après avoir pris en compte les tendances accélérées comme le travail à domicile ou le travail flexible."

Ceci combiné avec le fait qu'il y aura une préférence pour la mobilité personnelle à court et moyen terme, nous voyons la demande de deux-roues (2W) reprendre avant que les équipementiers à quatre roues (4W) et 4W se concentrent sur le petit entrée de gamme segment automobile (catégorie inférieure à 7 000 $). Cependant, la production de l'exercice 21 devrait toujours être inférieure de 20 à 25 % aux chiffres de production de l'exercice 2020.

Recommandé pour vous:

À plus long terme, les grandes tendances du secteur automobile déjà en cours comme l'électrification, la connectivité et les véhicules intelligents continueront d'avoir un impact sur la chaîne de valeur en amont. Au contraire, l'électrification, par exemple, pourrait s'accélérer étant donné le coût total de possession inférieur de nombreux facteurs de forme de VE dans les cas d'utilisation commerciale déjà.

Toute accélération ouvrira encore plus d'opportunités dans la chaîne de valeur en amont en Inde, car la majorité des composants clés des véhicules électriques sont actuellement importés comme le moteur, les cellules, etc. et même le gouvernement tient à se localiser.

En aval aussi, sur l'ensemble de la chaîne de valeur, l'impact à court terme est extrêmement négatif. Les concessionnaires sont soumis à un stress énorme en raison des pressions sur le fonds de roulement, des niveaux de stocks élevés et des problèmes de BS-VI. Comme indiqué ci-dessus, nous nous attendons à ce que les individus souhaitent passer à la mobilité personnelle à court terme, mais leur capacité et leur disponibilité de liquidités pour le faire restent une question.

Par conséquent, nous prévoyons une augmentation significative de la demande de véhicules d'occasion, ce que les deux plus grandes sociétés de voitures d'occasion organisées, Mahindra First Choice et Maruti True Value, signalent déjà. Pour les véhicules neufs, la demande augmentera plus rapidement pour les 2W et les zones rurales (en supposant une mousson normale qui est actuellement prévue). On peut également s'attendre à ce que les clients repoussent les décisions de remplacement de véhicules et ne prennent pas de décision d'achat à moyen terme compte tenu de l'incertitude des revenus et des emplois.

À plus long terme, nous nous attendons à ce que les prix des voitures d'occasion restent fermes en raison de l'augmentation de la demande et du manque d'offre. Mais ce prix plus élevé des véhicules d'occasion peut inciter les clients potentiels à acheter des véhicules neufs plutôt que des véhicules d'occasion en raison de la réduction de la différence de prix, de la demande refoulée qui s'étend sur des années et du retour de la confiance des consommateurs.

Les secteurs de la finance et de l'assurance et du marché secondaire de la chaîne de valeur de l'automobile sont confrontés à des vents contraires importants à court terme. L'extension du moratoire a exercé de nouvelles pressions sur les liquidités des bailleurs de fonds et une augmentation du NPA est attendue. Pour les acteurs de l'assurance automobile, il y a une doublure argentée, car les réclamations au titre de l'assurance automobile devraient baisser en raison d'une baisse des kilomètres parcourus par les verrouillages totaux/partiels et le désir des individus de se distancer socialement.

Cependant, avec un taux de sinistres oscillant autour de 160 %, un report de l'augmentation des taux d'assurance responsabilité civile par l'IRDA (révisé annuellement) et des taux de renouvellement qui devraient diminuer, cela pourrait être un petit point positif.

"A moyen et à long terme, dans le secteur de la finance et de l'assurance, nous voyons des opportunités d'émergence de nouveaux modèles commerciaux en raison de l'évolution des préférences des clients, de la dynamique du marché et d'éventuels changements réglementaires."

Certaines des opportunités pourraient inclure une adoption plus rapide des produits de location au détail, des innovations autour de l'utilisation de produits télématiques et basés sur l'utilisation, ainsi que l'émergence de modèles de batterie en tant que service (BAAS) complétant l'adoption des VE.

Au fur et à mesure que les kilomètres parcourus devraient être réduits à court terme, la demande d'entretien et de pièces de rechange diminuera également. Pour stimuler la demande, nous attendons des joueurs qu'ils introduisent des packages de désinfection et d'entretien spécifiques à Covid. De plus, compte tenu de l'accent mis actuellement sur la distanciation sociale, à moyen terme, les préférences des clients pourraient se déplacer vers le service à domicile et la prise en charge/le dépôt des véhicules.

"Pour l'ensemble de la chaîne de valeur automobile en aval, la numérisation de la découverte devrait s'accélérer et, dans certains cas, même la prise de décision et l'achat se feront en ligne."

Compte tenu de cette tendance à l'accélération de la numérisation, pour le marché vertical de la rechange à long terme, nous pensons que l'importance des modèles omnicanaux augmentera avec la découverte en ligne et l'exécution hors ligne comme pour les batteries ou les pneus.

La circulation restreinte des individus pendant le verrouillage en Inde a vu les revenus de tous les modèles de mobilité partagée (comme de nombreuses autres entreprises non mobiles) s'effondrer de plus de 80 %. Les modèles d'entreprise qui sont lourds en actifs resteront sous une pression plus élevée à court terme et la récupération des modèles légers en actifs variera selon le facteur de forme et les cas d'utilisation.

À titre d'exemple, les modèles de covoiturage ne se rétabliront pas très rapidement, mais les modèles d'actifs légers à bas prix devraient connaître une récupération plus rapide. Le confinement a offert une opportunité très précieuse à certains acteurs de la mobilité partagée de déplacer l'offre des modèles de garantie minimale vers des modèles de partage des revenus. Ainsi, même si la reprise de la demande prend un peu plus de temps, la capacité à réaliser des marges pré-covid sera plus rapide.

"À moyen terme, nous voyons les navetteurs réduire leurs coûts pour réduire les coûts et, par conséquent, les plates-formes de covoiturage 2W comme Rapido devraient gagner des parts de marché grâce aux pousse-pousse automatiques et même au covoiturage 4W pour des distances plus courtes."

Nous nous attendons également à ce que l'adoption des VE 2W du côté de l'offre s'accélère, principalement en raison d'une augmentation des commandes en ligne. La mobilité partagée est là pour rester, malgré les ratés à court et moyen terme, mais nous devrions également voir émerger de nouveaux modèles commerciaux autour de l'utilisation des actifs, ainsi que cibler des segments de niche très sensibles à la crise actuelle.