Bagaimana Startup Peminjaman Alternatif Akan Membunuh Paradigma Peminjaman Bank Tradisional

Diterbitkan: 2017-10-04Manish Chawla adalah konsultan manajemen berusia 27 tahun yang nilai kreditnya buruk. Meskipun diberi kompensasi yang cukup baik, nilai kreditnya yang rendah terutama karena pinjaman kecil yang dia ambil 4-5 tahun yang lalu di masa kuliahnya dan segera lupa untuk membayarnya kembali. Pada saat dia ingat bahwa dia memiliki pinjaman untuk dilunasi, dia telah gagal membayarnya. Dia belum mengambil pinjaman sejak saat itu dan meskipun dia membayar pinjaman itu secara penuh, dia masih belum memenuhi syarat untuk mendapatkan kartu kredit.

Avinash Tripathi adalah seorang insinyur perangkat lunak berusia 22 tahun yang bekerja di salah satu perusahaan IT terkemuka di India. Dia lulus dari salah satu perguruan tinggi terbaik di negeri ini dan mendapatkan gaji bulanan yang memungkinkan dia untuk hidup cukup nyaman dan menabung di akhir bulan. Dia, bagaimanapun, telah ditolak pinjaman INR 25.000 untuk mengambil laptop dari beberapa bank karena dia tidak memiliki kartu kredit atau riwayat kredit yang relevan.

Contoh-contoh di atas hanyalah beberapa kejadian yang merupakan bukti dari pola yang muncul selama beberapa tahun terakhir; Perbankan telah menyaksikan lonjakan kredit macet dan aset bermasalah yang telah memaksa pemberi pinjaman, terutama bank yang dinasionalisasi, menjadi jauh lebih waspada dan waspada daripada sebelumnya.

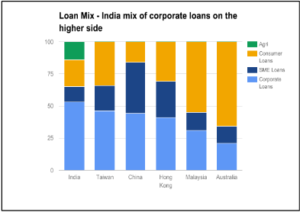

Mari kita bahas gajah di dalam ruangan: Perbankan India secara tradisional berfokus pada perusahaan.

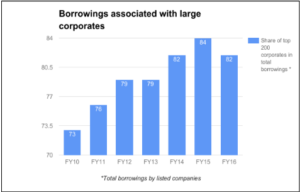

Perbankan India sangat condong ke sektor korporasi dengan sekitar 54% pinjaman ditujukan kepada mereka. Analisis lebih lanjut menyoroti bahwa ada konsentrasi terhadap peminjam yang lebih besar dengan 200 perusahaan teratas menyumbang >80% dari total pinjaman perusahaan (termasuk dari sumber non-bank). Karena itu, sebagian besar peminjam di segmen konsumer dan UKM karenanya harus mengandalkan sistem informal di mana tingkat bunga bisa setinggi 24-60%. Padahal UKM berkontribusi 45% terhadap PDB nasional dibandingkan 15% yang disumbangkan oleh sektor korporasi.

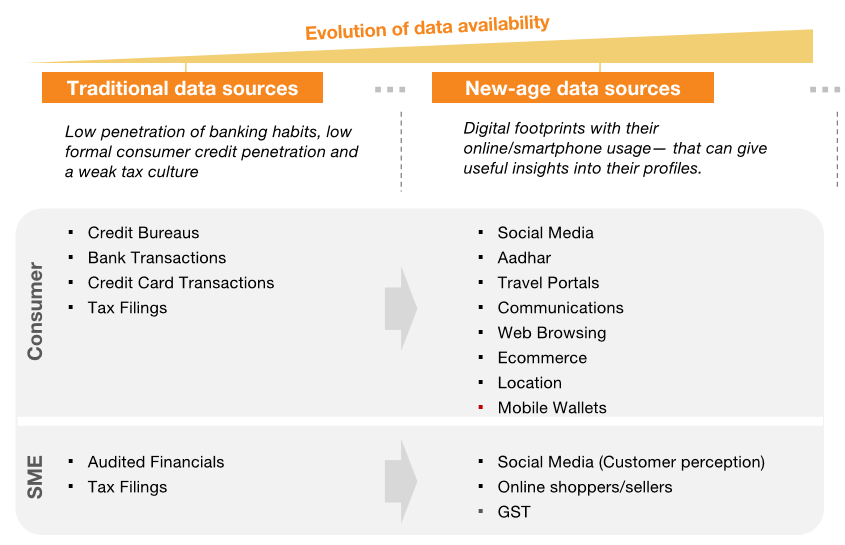

Masalah tradisional sebagai negara 'miskin data' diselesaikan dengan akses ke berbagai aliran digital

Kami tidak bisa menyalahkan bank sepenuhnya. Penetrasi kredit yang rendah (baik perorangan maupun UKM) dan, khususnya, kredit tanpa jaminan yang rendah terutama karena warga negara India menjadi pelanggan 'tipis' atau 'tanpa arsip' dari sudut pandang pemberi pinjaman ini. Namun, baru sekarang kita mulai melihat bagaimana akses ke beberapa aliran digital memecahkan masalah konvensional menjadi negara miskin data. Melapisi data dari ratusan sumber ke dalam mosaik data dapat membantu pemberi pinjaman membentuk profil pelanggan yang tepat yang harus memungkinkan pengiriman produk yang disesuaikan dalam skala massal—membuat segmen ini lebih menguntungkan daripada sebelumnya—sementara pada saat yang sama membawa manfaat keuangan modern untuk ini bagian.

Proyeksi pertumbuhan bullish untuk pinjaman ritel yang membuka ruang untuk model pinjaman alternatif

Masuknya data baru ini akan mengubah arus menuju pinjaman ritel. Proyeksi pertumbuhan adalah bullish dan pinjaman ritel diperkirakan akan meningkat ~5X selama 10 tahun ke depan yaitu dari sekitar USD 620 miliar menjadi USD 3.020 miliar. Peluang pembiayaan yang besar di segmen UKM juga; IFC telah menempatkan kesenjangan pembiayaan untuk sektor UKM di India sebesar ~INR 21 Tn dibandingkan dengan total ukuran buku pinjaman UKM sebesar ~INR 7 Tn. Porsi pinjaman korporasi juga diperkirakan turun dari ~50% di FY16 menjadi ~38% di FY26. Ruang besar ini mengarah pada sekantong peluang bagi pemain yang dapat menemukan model alternatif untuk pinjaman yang dapat memenuhi permintaan yang terus meningkat.

Bagaimana kita mendefinisikan pinjaman alternatif hari ini?

Pinjaman alternatif adalah istilah luas yang digunakan untuk menggambarkan berbagai pilihan pinjaman yang tersedia bagi konsumen dan pemilik bisnis di luar pinjaman bank tradisional.

Direkomendasikan untukmu:

Secara singkat, pemberi pinjaman alternatif yang ada telah berkembang menjadi segmen luas berikut seperti sekarang: -

- Pinjaman Pribadi: Untuk jangka waktu singkat dan pembelian satu kali.

- Pinjaman Bisnis: Diberikan kepada penjual online dan pedagang kecil.

- PayDay Loans: Uang dalam jumlah kecil yang diberikan kepada para profesional dan akan dikembalikan ketika mereka menerima gaji mereka.

- Pinjaman Mahasiswa: Untuk pendidikan tinggi dan tanpa agunan.

- P2P Lending: Bagi individu untuk meminjam atau meminjamkan uang tanpa lembaga keuangan perantara.

- Purchase Lending: Untuk melakukan pembelian barang atau jasa dan secara khusus menyasar komunitas pelajar.

Diakui secara universal bahwa pinjaman alternatif akan membunuh paradigma pinjaman bank tradisional

“Ada ratusan startup dengan banyak otak dan uang yang bekerja pada berbagai alternatif untuk perbankan tradisional. Yang paling banyak Anda baca adalah dalam bisnis pinjaman, di mana perusahaan dapat meminjamkan kepada individu dan usaha kecil dengan sangat cepat dan — entitas ini percaya — secara efektif dengan menggunakan Big Data untuk meningkatkan penjaminan kredit.”

Di atas adalah kutipan dari Jamie Dimon, Presiden & CEO JP Morgan Chase, surat tahunan 2014 kepada pemegang saham. Ketika CEO salah satu bank terbesar di dunia membuat pernyataan seperti ini, itu membuat kasus yang menarik bagi startup pemberi pinjaman alternatif.

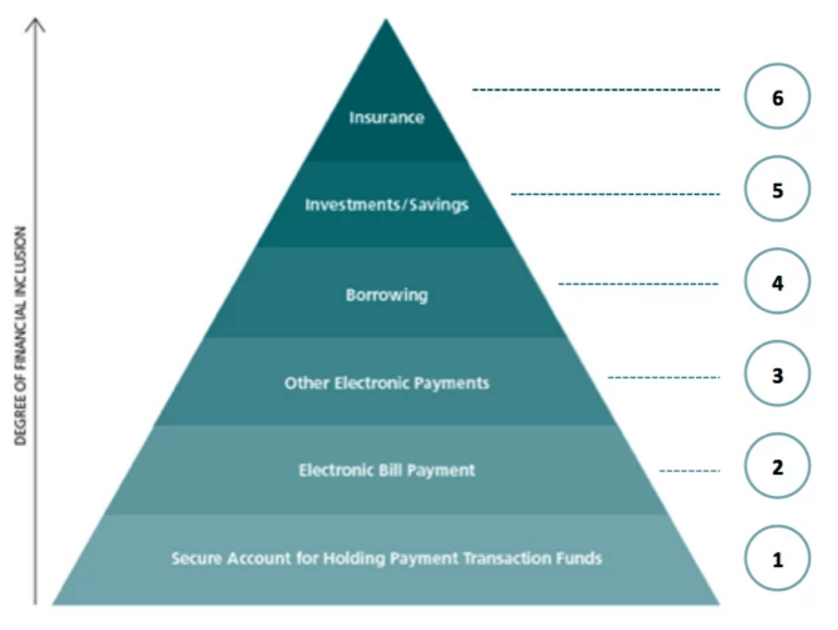

Hirarki Kebutuhan Finansial

Selain itu, pinjaman alternatif adalah langkah selanjutnya untuk mencapai tujuan kami yaitu inklusi keuangan untuk semua. Langkah pertama dalam tujuan kami untuk mencapai inklusi keuangan untuk semua adalah membantu konsumen dan pedagang kecil online dengan menyediakan opsi pembayaran untuk transaksi dan kemudian memperluasnya ke e-commerce. Langkah selanjutnya adalah menyediakan modal kerja yang akan membutuhkan lebih banyak model pinjaman alternatif untuk melayani audiens.

Postur Pinjaman Alternatif di pasar India juga

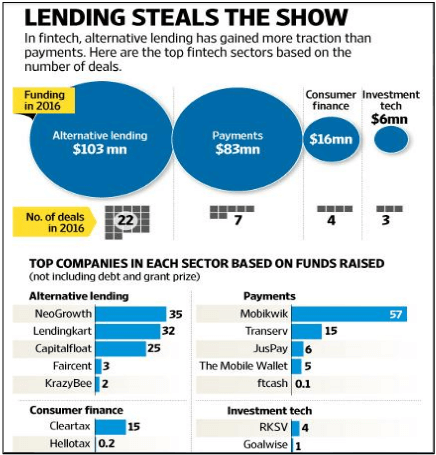

Pinjaman alternatif mendapat perhatian tertinggi di fintech tahun lalu. Ini menerima dana USD 103 juta di 22 kesepakatan. NeoGrowth, LendingKart dan Capital Float, semua pemain Pembiayaan UKM, mengumpulkan putaran besar-besaran dari seperti SAIF Partners, Aspada Partners, Omidyar Network antara lain yang menunjukkan bahwa investor India banyak berpihak pada pinjaman UKM untuk saat ini.

Startup pembayaran India juga telah bergabung dan mulai memfasilitasi pinjaman alternatif. Beberapa contohnya adalah:-

- Mobikwik telah mulai menawarkan pinjaman pribadi hingga INR 50.000 per individu dalam kemitraan dengan NBFC.

- Freecharge menawarkan pinjaman kepada pedagang melalui program Bantuan Modal Snapdeal.

- Instamojo akan mulai menawarkan pinjaman kepada 0,125 juta pedagang di platformnya tahun ini.

- Snapbizz memulai uji coba dengan perusahaan keuangan untuk meminjamkan pinjaman modal kerja ke toko-toko lingkungan yang telah bermitra dengannya.

Rintangan utama dapat berupa proses penjaminan kredit yang tidak efisien yang tidak akan menyingkirkan calon mangkir

Seperti balapan lainnya, balapan ini juga memiliki kendala bagi para pemula. Beberapa dari mereka adalah:-

- Menciptakan Kredibilitas:

- Dengan bank dan NBFC juga menjelajah di ruang tersebut, akan sangat penting bagi platform pinjaman alternatif untuk meningkatkan operasi mereka dan menciptakan rasa percaya di antara peminjam.

- Pencairan kredit yang lebih cepat dan mudah dengan persyaratan dokumen minimum akan membantu adopsi secara luas.

- Penjaminan Kredit:

- Algoritme penjaminan kredit yang kuat akan bertindak sebagai kunci untuk pertumbuhan platform.

- Platform harus menggunakan lebih banyak titik data karena kekhawatiran telah muncul tentang penjaminan berbasis teknologi untuk pinjaman tanpa jaminan di saat tingkat pengangguran dapat meningkat dan kredit dapat memburuk.

- Dukungan Pemerintah:

- Untuk pemula yang tertarik pada pinjaman, masalah utama adalah sumber dana. Jika platform terdaftar sebagai NBFC, biaya minimum di mana mereka dapat memperoleh dana adalah sekitar 15%. Ini akan memaksa mereka untuk meminjamkan dengan suku bunga tinggi, itulah sebabnya mengapa para pemula lebih suka bermitra dengan bank karena mereka dapat menawarkan suku bunga yang lebih murah kepada pelanggan dengan nilai kredit yang baik. Tarif pajak juga harus diturunkan; melakukannya akan merangsang tingkat konsumsi negara, yang selanjutnya meningkatkan pendapatan melalui pajak tidak langsung.

- Selain itu, ia harus mengumpulkan data untuk membuat rekam jejak profesional yang bekerja dan entitas bisnis dan menggunakannya untuk memungkinkan akses mudah ke dana.

Masa depan pinjaman alternatif memang terlihat cerah tetapi para pemain harus terus memeriksa di mana jalur kredit dan pinjaman tersebut diperpanjang sehingga pinjaman macet tidak menumpuk. Mereka mungkin tergoda untuk mendapatkan angka pertumbuhan itu tetapi tidak demi pinjaman yang gagal bayar. Ada risiko yang melekat dalam pinjaman ini dan hanya ketika startup ini mempertahankan persentase NPA mereka jauh lebih rendah daripada yang dimiliki bank konvensional, mereka akan benar-benar mulai mendapatkan daya tarik yang cukup luas. 1-2 tahun ke depan harus memberi tahu apakah para pemain dapat mengembangkan model mereka dengan benar untuk melawan masalah ini.

[Postingan Aman Mehta ini pertama kali muncul di LinkedIn dan telah direproduksi dengan izin.]