Apa yang Tidak Diberitahukan Media Tentang Industri VC Di India

Diterbitkan: 2017-11-23Dan Yang Perlu Anda Ketahui Sebagai Seorang Pengusaha

Hubungan antara investor dan startup memang rumit. Pada satu tingkat, keduanya cukup terdorong untuk mengembangkan bisnis. Salah satunya memiliki tampilan level mikro berdasarkan eksekusi dan yang lainnya memiliki tampilan level makro berdasarkan eksposur.

Ini dia kenalan dekat yang bekerja sebagai Manajer Investasi dengan gaji $100 juta. dana mengatakan kepada saya:

Ketika saya bangun setiap hari, yang saya pikirkan hanyalah bagaimana saya dapat menambah nilai bagi perusahaan portofolio saya. Jika mereka sukses, saya.

Tapi situasinya tidak selalu keren. Kecuali beberapa contoh individu dan tim yang mencoba mempertahankan dialog terbuka, masih ada suasana di mana para pendiri waspada.

'Mereka mendanai model peniru yang tidak mencerminkan kebutuhan India'.

'Mereka mendanai bisnis yang merupakan cita rasa musim saat ini'.

'Seseorang tidak hanya mendapatkan pertemuan dengan VC'

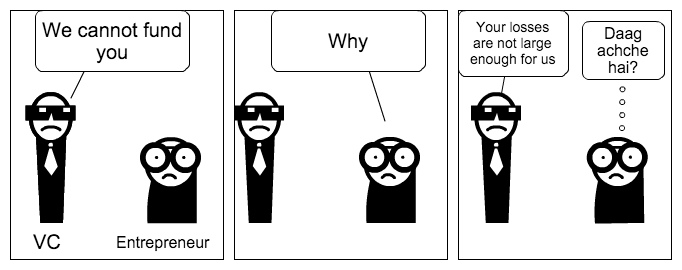

Grouse yang dipelihara oleh seorang pengusaha terhadap VC telah menyebabkan komik lucu seperti ini.

(Omong-omong, jika Anda menyukai komik/sindiran tentang cara kerja VC, ini akan membuat Anda tersenyum!)

Salah satu kesadaran yang saya miliki adalah bahwa ini mungkin sebagian berasal dari kenyataan bahwa sebagian besar pengusaha tidak menyadari apa yang diperlukan untuk menjalankan bisnis VC secara umum dan mengapa lebih sulit untuk melakukannya di negara seperti India.

Pemahaman yang adil satu sama lain akan sangat membantu dalam memelihara skenario startup, terutama dalam ekosistem yang baru saja muncul dengan sendirinya.

Saya mengurus investasi awal dan manajemen portofolio di jaringan investasi malaikat tahap awal, jadi saya menarik asumsi saya sebagian besar dari pengalaman berikut:

- Perusahaan saya saat ini sedang menjajaki opsi untuk mengumpulkan dana mikro VC/ dana malaikat (<$20 juta corpus). Saya telah bertemu dengan beberapa investor, firma audit, dan konsultan industri untuk memahami pasar.

- Percakapan umum dengan Prinsipal/Manajer di dana di seluruh India setelah diskusi panjang yang melibatkan penentuan posisi portofolio startup kami saat ini untuk putaran penggalangan dana berikutnya.

- Obrolan konstan yang Anda dengar di kalangan investor dan aliran informasi yang Anda hadapi karena berada di industri ini

Penafian Penuh : Jaringan malaikat tahap awal memberikan peluang investasi yang dikuratori dan menarik uang yang diinvestasikan dari investor malaikat individu. Kami beroperasi dengan biaya keanggotaan tahunan yang kami kenakan untuk layanan kami. Berinvestasi ke startup berkualitas dan kemudian mengelola portofolio menjadi kunci untuk mendorong bisnis jaringan dan membangun kredibilitas.

Bisnis modal ventura adalah 100% permainan outlier- itu pengecualian ekstrim.

– Marc Andreessen

Setelah sebulan membaca artikel dan sumber daya yang akan membantu kami dalam proses penggalangan dana dan bertemu dengan beberapa orang, jika ada satu kesimpulan yang menonjol bagi saya, ini dia:

Anda harus benar-benar percaya diri atau gila untuk masuk ke bisnis VC.

Tidak ada bisnis lain yang begitu condong dalam hal ukuran risk reward.

Sebelum kita mulai, berikut adalah panduan singkat tentang model bisnis perusahaan VC di seluruh dunia:

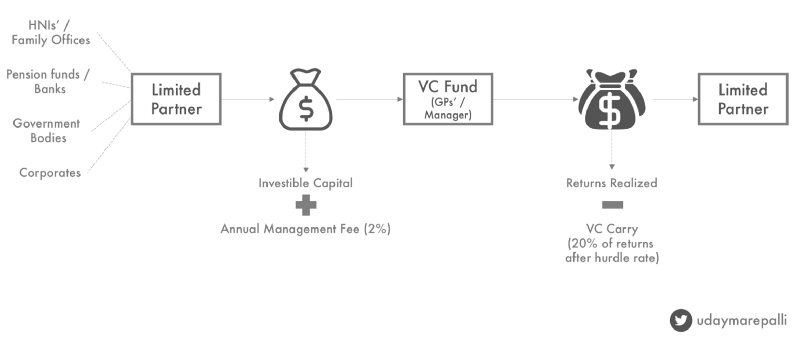

Mitra Terbatas (LP): Berinvestasi dalam dana modal ventura. Bisa perorangan/institusi (dana pensiun/bank/kantor keluarga HNI).

Sebagai aturan praktis, berikut ini adalah urutan prioritas dalam pikiran VC-

Institusi asing > Institusi India (SIDBI dll.) > Individu asing > Individu India

( Daftar investor Anda menentukan silsilah Anda ketika Anda pergi untuk kenaikan gaji berikutnya / investor institusional memiliki keinginan untuk menjadi bagian dari banyak dana )

Biaya pengelolaan tahunan sebesar 2% (dari korpus dana) adalah untuk menutupi pengeluaran tim/operasi Manajer Investasi VC.

Tingkat Rintangan : Tingkat pengembalian tahunan minimum yang terjamin ke pos mitra terbatas yang akan dicari oleh pengelola dana VC untuk bagian dari keuntungan yang dihasilkan. 8% seharusnya menjadi standar industri tetapi VC pertama kali biasanya mempertahankannya lebih tinggi untuk membuat dana mereka lebih menarik.

Carry: Bagian keuntungan masa depan yang menjadi hak manajer VC. Biasanya sebesar 20% dari jumlah setelah menghasilkan pengembalian melebihi tingkat rintangan. Pemula bisa naik hingga 15%.

Holding Period : Masa operasi dana yang menghasilkan pengembalian.

IRR : Tingkat pengembalian tahunan rata-rata yang direncanakan dana selama siklus hidupnya

Peran Manajer Dana VC bermuara pada tiga hal:

- Dapatkan uang dari mitra terbatas Anda berdasarkan silsilah Anda (investasi/operasional) dan dengan pengembalian yang menjanjikan.

- Temukan, investasikan, dan kelola startup yang dapat menghasilkan pengembalian yang cukup untuk memuaskan LP.

- Lakukan segalanya dan apa saja untuk mewujudkan keuntungan ini dan transfer uang kembali ke piringan hitam.

( Perhatikan bahwa piringan hitam datang dalam tiga poin! )

Lalu berapa biaya untuk gagal?

- Hubungan VC-LP agak mirip dengan hubungan pengusaha-VC (diakui dengan lebih banyak kelonggaran dengan kerangka waktu 8-10 tahun). Gagal LP dan Anda dapat mengucapkan selamat tinggal padanya menjadi bagian dari dana Anda berikutnya.

- Sebagian besar dana memulai persiapan untuk mengumpulkan dana berikutnya dalam waktu 3-4 tahun. Pengerahan modal dari dana pertama harus mulai menunjukkan beberapa hasil untuk menarik set LP berikutnya.

- Industri VC di India berusia kurang dari 10 tahun. Tapi menurut saya, tidak ada peran yang bisa dialihkan untuk seorang fund manager. Ini adalah peran sedalam satu mil — inci dan membutuhkan banyak fokus dan keahlian umum.

Contoh kasusnya adalah Mitra Ventura Helion yang tidak dapat mengumpulkan dana ke-4 setelah perbedaan antara tim manajemen dan portofolio yang tidak menginspirasi kepercayaan. Saya akan menahan diri untuk tidak membuat komentar apa pun karena kurangnya informasi tangan pertama tetapi artikel ini membuat analisis yang baik tentang apa yang salah.

Secara pribadi, saya pikir pendekatan kuantitatif untuk melihat sesuatu membantu. Bagian ini juga akan berisi spreadsheet untuk memahami jadwal investasi dan pengembalian dan komponen yang paling penting, IRR.

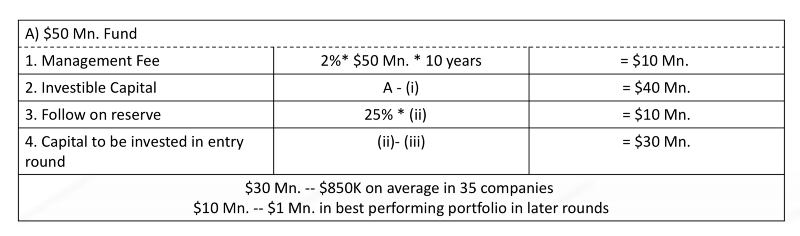

Sebelum melangkah lebih jauh, mari kita ambil $50 juta. Perusahaan VC (Imagine Ventures) sebagai contoh. Ini memiliki periode holding 10 tahun. Mari kita asumsikan bahwa dana tersebut beroperasi pada tahap awal dan memotong cek >750K USD. Berikut adalah bagaimana struktur pencairan dana tipikal akan terlihat seperti:

Sekarang, ada aliran pemikiran tertentu yang mengatakan bahwa pengembalian VC mengikuti hukum kekuatan di mana perusahaan terbaik memiliki potensi untuk menghasilkan seluruh dana.

Perusahaan terbaik berikutnya akan menghasilkan pengembalian yang setara dengan jumlah pengembalian semua perusahaan setelahnya dan seterusnya. Ini sebagian besar merupakan tren yang terlihat di ekosistem yang matang (AS/Israel).

Dalam ekosistem seperti India, kami memiliki lebih sedikit contoh untuk mengidentifikasi suatu pola. Paling-paling, sekitar 2-3 dana (SAIF Partners, Saama Capital, Accel India) telah berhasil memberikan pengembalian yang dijanjikan.

Tapi yang bisa kita lihat adalah kelipatannya.

Manajer dana mana pun yang ambisius ingin menghasilkan setidaknya 4x dari modal yang dapat diinvestasikan dan melalui perkiraan kasar, 3x pada korpus dananya (setelah dikurangi biaya biaya manajemen).

Dengan asumsi kerangka waktu 10 tahun dan asumsi tertentu seputar garis waktu pengembalian modal, ini harus diterjemahkan ke IRR 25%.

(Angka IRR selalu diperdebatkan dengan orang yang mengatakan 18-20% harus diterima. Tetapi beberapa reksa dana memberikan pengembalian> 20% dalam kerangka waktu yang lebih singkat. Pasar emas dan ekuitas telah memberi sekitar ~ 15%. Jika saya adalah LP, selain alasan strategis, saya akan mencari premi untuk kerugian likuiditas)

Saya telah menambahkan angka dan asumsi saya di sini. Anda dapat bermain-main dengan angka-angka untuk memahami bagaimana IRR muncul.

Imagine Ventures kami harus menghasilkan sekitar $160 juta.

Dengan asumsi dana tersebut memiliki saham 7-10% selama keluar, portofolio gabungan harus bernilai antara $1,6- 2,2 Miliar. Rp.

Secara statistik, sekitar 50% dari perusahaan gagal, 30% pengembalian rata-rata berikutnya (~ 2x) pengembalian, dan hingga 20% teratas untuk memberikan yang tidak proporsional.

Mari kita lihat dua kasus.

Yang pertama adalah kemungkinan bahwa Anda memiliki satu atau dua pemenang besar dalam portofolio Anda (teori ini mengarah pada hukum kekuatan).

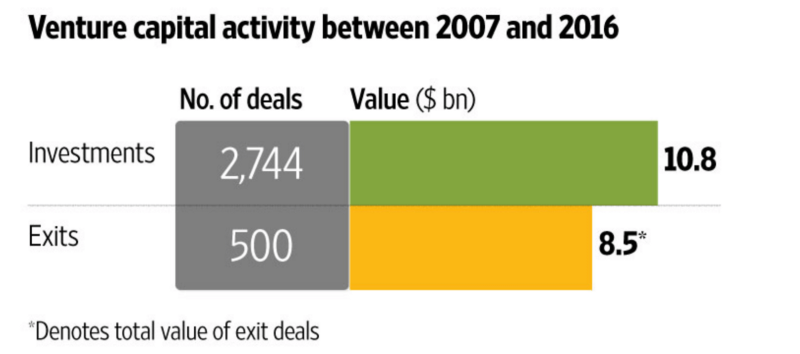

Mari kita menempatkan ini ke dalam konteks. Ada 10 perusahaan di India dengan valuasi>$1 Miliar. dolar. Saya akan membuat tebakan yang tepat dan memasukkan 10-15 lainnya dengan penilaian >$500 juta.

Paling-paling, sekitar 30 perusahaan di antara 4000 perusahaan ganjil yang didanai dari 2007 mungkin memiliki kapasitas untuk memberikan pengembalian ini dan penting bahwa dana kami (di antara 50–80 dana VC ganjil lainnya) memegang saham di 1 atau 2 ini jika itu ingin memiliki cara yang pasti untuk memberikan pengembalian.

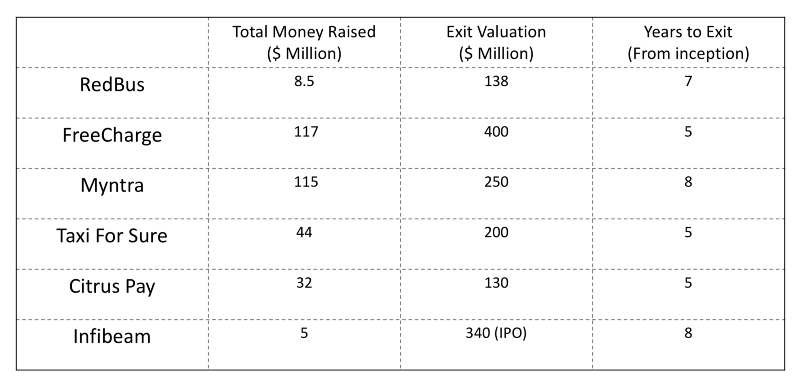

Cara lain adalah dengan menyusun beberapa kisah sukses kecil. Kumpulkan ini bersama-sama, lindungi pasak Anda dan navigasikan perairan dengan hati-hati untuk mewujudkan jalan keluar. Memiliki sekitar 20% (~7 perusahaan untuk Imagine Ventures) dari portofolio Anda mencapai sekitar $200- $250 juta. dalam penilaian dan Anda mencapai $150 juta. angka.

(Hat tip untuk Blume Ventures di sini. Ini adalah fokus keluar mereka dan mereka menyebut perusahaan seperti Blue Swans)

Sebagai pengingat, kisah sukses ini tersebar di beberapa dana. Untuk masing-masing dan setiap dana VC untuk menghasilkan pengembalian yang serupa dalam kisaran ini adalah hal yang sulit (terutama ketika perusahaan yang baik terbatas) dan di sinilah kondisi pasar ikut bermain.

Jika Anda masih bersama saya, kita berbicara tentang $50 juta. dana. Ada dana dengan AUM > $100 juta. dan taruhannya menjadi lebih tinggi dan lebih sulit untuk dicapai.

Dengan konteks ini, mari kita bicara tentang beberapa tantangan lain yang dihadapi dana.

Waktu adalah segalanya

Saat itu tahun 2006. Dua pendiri baru saja kembali dari AS dan ingin membangun platform rekomendasi restoran atau setara dengan Yelp di India. Setelah putaran benih kecil, ia mengumpulkan $2 Mn. seri A dari Jaringan 18.

Persaingan muncul dalam bentuk Zomato yang lebih agresif dalam penjualannya. Ketika Zomato mengumpulkan uang, Burrp menyadari bahwa ia harus melakukan sesuatu untuk mempertahankan keunggulannya. Itu dijual seharga 4,25 crores ke Network 18 pada tahun 2009.

Dipotong hingga 2017, setelah beberapa perubahan manajemen, kurangnya arahan dan ketidakmampuan untuk melawan pesaingnya, Burrp dijual dengan harga 6,7L yang remeh, penurunan besar menurut standar apa pun.

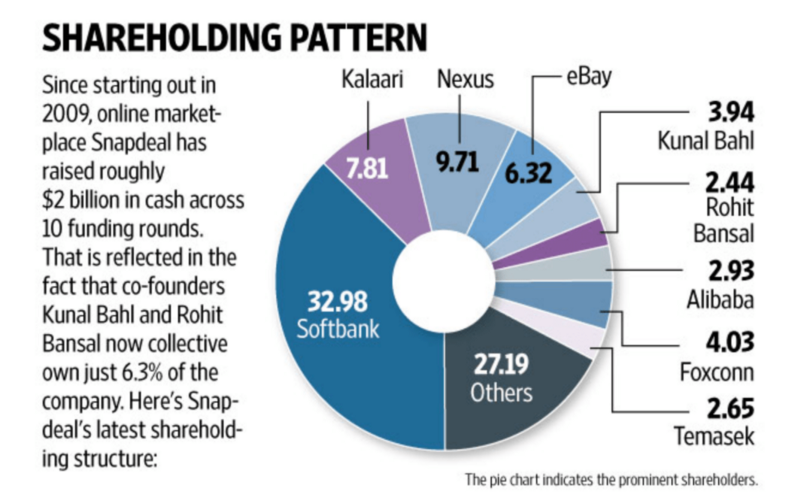

Atau berita bahwa Snapdeal dijual pada 1/6 dari penilaian sebelumnya dan investor sebelumnya berjuang mati-matian untuk melindungi kepentingan mereka.

(Kepemilikan 10% Anda dalam $6,5 Miliar. Perusahaan ini bernilai $650 juta. Ini memberi Anda 3-4x dari korpus dana Anda jika Anda adalah dana $200 juta. Ketika terkikis menjadi $90 juta, Anda akan memasang sebuah perkelahian)

Atau Freecharge itu dijual seharga $60 juta. setelah dibeli seharga $400 juta..

Atau TutorVista diakuisisi oleh Byju dengan harga kurang dari 5% dari nilai yang dibayarkan oleh Pearson untuk mendapatkannya.

Direkomendasikan untukmu:

Seperti disebutkan, sebagian besar kesepakatan ini akan melibatkan komponen saham yang signifikan. Tapi lihatlah seberapa cepat nilai berubah.

Pasar konsumen di India bukanlah pasar yang homogen. Karya hebat dari Haresh Chawla ini memberi Anda gambaran tentang India tentang apa yang ditentang oleh para startup internet. Perusahaan rintisan akan jauh lebih baik menjual ke pasar maju daripada ke perusahaan India. Juga, dari perspektif bakat, pola pikir kita terhadap pekerjaan dan pekerjaan membuat perekrutan menjadi sedikit tantangan.

Pada dasarnya, nilai dapat terkikis secepat ia diciptakan.

Dan di sinilah seorang VC harus mengandalkan waktunya.

Taruhan terbaik Anda dalam portofolio Anda membutuhkan pemantauan terus-menerus.

Yang 'di ICU membutuhkan lebih dari itu.

Anda benar-benar tidak mampu menguangkan nilai Anda di tahap selanjutnya.

Dan secara intrinsik, begitu pola pikir ini terbentuk, Anda bermain di belakang dalam permainan yang membanggakan diri dalam mengambil risiko.

Fakta menyenangkan: Dana tahap awal menghasilkan sekitar 48x dari investasinya di Snapdeal. Cukup untuk mengembalikan ~5x dari total dana.

Kepemilikan % dari semua

Dalam perlombaan apa pun, memilih pemenang memberi rejeki nomplok kepada spekulan mana pun.

Tetapi dalam perlombaan VC, Anda tidak hanya perlu memilih pemenang tetapi terus-menerus menggandakan / melipatgandakan pilihan Anda.

Sebagai investor, Anda terbuka terhadap pengenceran persentase kepemilikan saham perusahaan saat putaran lanjutan terjadi. Biasanya, selama rentang 5 tahun, diharapkan setidaknya 2-3 putaran pendanaan terjadi.

Dan Anda mencairkan sebagian dari kepemilikan Anda di setiap putaran.

Anda berada dalam situasi Catch 22. Aset Anda tumbuh nilainya tetapi persentase kepemilikan Anda turun.

Idealnya, ini tidak akan menjadi masalah. Tetapi ketika exit terjadi, biasanya terjadi pada penilaian terakhir penggalangan dana atau pada saat pemotongan. Setelah Anda menambahkan preferensi likuidasi dari investor tahap selanjutnya, pengembalian Anda semakin menukik.

Kenaikan valuasi lebih cepat pada tahap awal perusahaan. Saat itu terjadi untuk putaran yang lebih tinggi, investor tahap selanjutnya berhenti menilai potensi pertumbuhan dan bersandar pada kelipatan tradisional.

Dan memegang taruhan kecil pada pemenang Anda berarti Anda mendapatkan ujung tali yang pendek terlepas dari keyakinan Anda.

Anda tidak ingin memiliki 2% dari bisnis yang keluar seharga $200 juta. Tidak ketika Anda mendukungnya terlebih dahulu.

Dan memegang saham dari perusahaan yang mengakuisisi juga bukan pilihan yang ideal. Anda tidak pernah tahu bagaimana pengembalian akan berjalan dengan baik. Sekali lagi, rasa sakit dari investor kecil dan dana (terselip di bagian lain) yang telah keluar dari portofolio mereka ke Snapdeal adalah bukti dari hal ini.

Hal ini diperparah oleh fakta bahwa dalam ekosistem yang matang seperti India, jalan keluar (yang tepat) sangat jauh dan sedikit. Dan bahkan ketika itu terjadi, pembayaran tunai minimal (20~30% dari nilai keluar).

Untuk alasan ini, VC mengalokasikan sebagian dari dana mereka (~ 25%) untuk berpartisipasi dalam putaran lanjutan dari perusahaan portofolio bintang mereka. Dan ini mengurangi bubuk kering untuk diinvestasikan dalam yang baru saat mereka menyelesaikan 2-3 tahun siklus dana mereka.

Amanatnya jelas. Setiap perusahaan ingin memiliki saham dua digit di perusahaan pemenang. Kurang dari itu tidak dapat diterima.

Hak partisipasi, perlindungan kerugian, penalti pada target yang tidak terpenuhi dan klausul lainnya sebagian besar ditujukan untuk memenuhi tujuan ini.

Struktur penyeberangan

Kebutuhan untuk mempertahankan struktur kepemilikan dan mengasosiasikan diri mereka dengan portofolio sejak tahap awal membuat VC masuk pada tahap lebih awal dari biasanya mereka berinvestasi.

Dana seperti Sequoia (corpus > $900 juta) memotong cek senilai $20 juta. dan di atas. Mereka akan membutuhkan pengembalian dalam skala untuk membenarkan menempatkan tidak hanya uang mereka tetapi juga waktu dan usaha mereka,

Pada saat yang sama, Anda melihat mereka memotong cek di kisaran $1 juta. Ini sebagian besar modal 'mari kita uji' bagi mereka karena kehilangan ini tidak akan menggerakkan jarum mereka.

Tapi ini juga bisa memberikan pengembalian yang sangat baik. Sequoia menghasilkan $2 juta. putaran di Citrus Pay. Itu melengkapinya dengan $10 juta. cek di putaran Seri C senilai $25 juta. Melihat angka-angkanya, jelas bahwa mereka setidaknya memiliki ~35% dari tabel kapitalisasi ketika $130 juta. akuisisi dengan PayU terjadi dan menghasilkan sekitar 4x pengembalian.

Tetapi pada sisi positifnya, ini adalah kerugian bagi manajer dana yang memotong cek yang lebih kecil.

Demikian pula, bahkan dana yang bisa mencapai $3–5 juta. pada satu kesepakatan meluncurkan program khusus untuk memenuhi tingkat benih/ pra-seri A. Dalam beberapa kasus, mereka mengalokasikan sebagian untuk berinvestasi hanya pada tahap awal. Secara keseluruhan, sebagian besar pemain berlomba untuk menjadi investor paling awal di sebuah perusahaan.

Ketika penawaran bagus sedikit, dan Anda memiliki banyak uang untuk mengejar beberapa kesepakatan itu, Anda harus sangat kompetitif untuk mengukir ceruk.

Kecuali Anda tampil atau diakui sebagai pemain terbaik di tempat Anda, mengumpulkan alur kesepakatan yang berkualitas menjadi titik kesulitan. Membangun status tujuan prioritas semacam ini membutuhkan waktu tersendiri.

Untuk beberapa transaksi bagus, sekitar 50+ dana ventura membuka pintu mereka yang membuatnya sangat sulit untuk menangkap aliran transaksi bagus. Ketika Matrix memperluas ke Delhi atau Lightspeed membuka kantor di Bangalore, itu adalah upaya untuk menjaga mata dan telinga mereka tetap terbuka dan lebih dekat dengan pengusaha berkualitas.

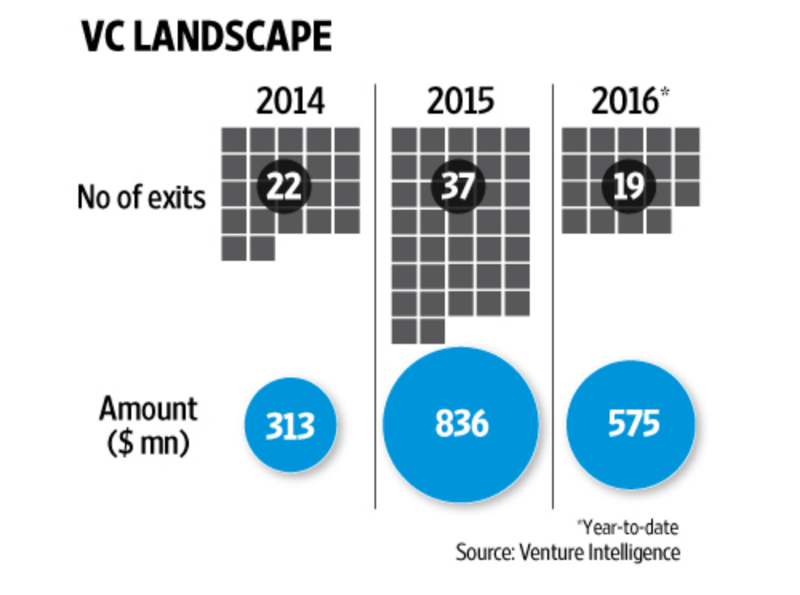

Di mana pintu keluar?

Di seluruh dunia, pintu keluar dipandang sebagai tanda dari ekosistem yang matang. Sebuah laporan Crunchbase menyebutkan bahwa India telah melihat jumlah keluar tertinggi ketiga untuk H1 2016.

Tetapi mengapa kita tidak mendengarnya di berita atau tidak melihatnya di antara daftar mana pun?

Karena beberapa dari mereka bukan (bahkan bukan?) bisnis yang didukung oleh ventura. Dan sebagian besar yang didukung usaha 'adalah akuisisi tertekan.

Jenis di mana pengusaha menyadari bahwa sulit untuk menjalankan bisnis mereka sebagai unit yang berdiri sendiri.

Jenis di mana VC tidak maju untuk mendanai bisnis karena pasar yang suram atau tidak menganggapnya sebagai investasi 'VCeable'.

Jenis di mana pengakuisisi melakukannya dengan membelanjakan uang investor mereka untuk mencapai angka pertumbuhan mereka.

Foget menghasilkan kelipatan 4x pada dana, pengembalian modal yang diinvestasikan untuk industri adalah 0,8x.

Kerangka waktu 10 tahun mungkin juga optimis. Mayoritas investor lebih memperkirakan potensi India untuk bertransaksi secara online. Bukan sekedar browsing tapi beli. Inilah salah satu alasan mengapa dana yang lebih besar seperti Sequoia dan Nexus mencoba menyebarkan modal di pasar AS/Singapura. Juga, dana ventura yang dimulai pada 2006-07 mencari perpanjangan dari LP mereka.

Lihatlah portofolio seedfund . Mereka masih memiliki banyak perusahaan yang mereka investasikan pada periode 2006-08 dan belum menyadari pengembaliannya.

Ini adalah corong makan

Idealnya, saya ingin perusahaan portofolio kami meningkatkan putaran modal institusional. Katakanlah sekitar $500K.

Pria $ 500K (sebut saja dia Pra-seri A pria) ingin putaran Seri A terjadi.

Orang Seri A ingin perusahaan menaikkan Seri B/C.

Orang-orang yang beroperasi di B/C akan menginginkan seorang Venture round/ seorang pria PE untuk mengambil alih tongkat estafet.

Orang PE idealnya ingin startup untuk IPO, tetapi bagaimana jika asumsinya gagal?

Dia ingin Softbank muncul!

Intinya di sini adalah bahwa semua orang ingin masuk ke saluran yang lebih tinggi karena Anda membutuhkan uang tunai untuk menjalankan bisnis. (Menjadi menguntungkan di seberang meja adalah sebuah pilihan tetapi sekali lagi, ada pasar/ area bisnis di mana Anda harus mengeluarkan uang untuk menang. Terlebih lagi jika Anda adalah pemain B2C. Sekali lagi, ingat akuisisi Jabong dan Myntra oleh Flipkart?)

IPO masih jauh jika kita melihat bagaimana pasar saat ini terbentuk.

Jadi, sebelum setiap investasi, setiap pemain dalam rantai nilai ini harus mencari tahu berapa banyak modal yang dibutuhkan perusahaan darinya, untuk jangka waktu berapa, bagaimana/seberapa cepat perusahaan perlu tumbuh setelah itu dan apakah perusahaan akan menarik bertaruh untuk orang berikutnya yang masuk.

Dan juga investor tahap selanjutnya selalu lebih selektif seperti yang ditunjukkan di sini:

Pendanaan sesuai tahapan perusahaan untuk tahun 2016. Sumber: Yourstory Research

Kadang-kadang, seorang wirausahawan mungkin memiliki bisnis hebat yang tumbuh dari bulan ke bulan, tetapi jika tidak sesuai dengan kerangka kerja ini, itu akan diteruskan.

Struktur Berat Atas

Sukses terletak pada tidak berinvestasi tetapi membawanya ke siklus penuh dan mewujudkan jalan keluar (dan mengembalikan uang ke mitra terbatas).

Perusahaan biasanya mengandalkan General/Venture Partners untuk mencurahkan waktu mereka untuk pertumbuhan perusahaan dengan memanfaatkan pengalaman dan koneksi mereka. Keharusan untuk menghasilkan pengembalian, di seluruh ukuran dana, mengarah ke struktur yang sangat berat.

Mitra pengelola melihat ke dalam kesepakatan tetapi juga berkomunikasi dengan Mitra Terbatas dan terus-menerus mencari yang baru untuk dana berikutnya.

Dana dengan AUM < $20 Juta. hanya akan memiliki dua-tiga mitra yang didukung oleh satu staf junior, dana antara $20–40 juta. akan memiliki beberapa analis/ rekanan yang membantu mereka dan mendanai >$50 juta. akan terus menambah staf untuk menjalankan interferensi pada portofolio dan mengevaluasi kesepakatan.

Modal ventura tidak dapat diukur. Produksi sama dengan waktu yang dimiliki masing-masing mitra.

– Bill Gurley

Mari kita ikuti kegiatan yang saya lakukan sebagai bagian dari tim investasi.

Dalam minggu tertentu, saya berbicara dengan perusahaan rintisan yang telah melamar kami / telah dirujuk kepada kami, mengoordinasikan negosiasi dengan yang ada di jalur investasi, memantau ruang di mana perusahaan portofolio kami beroperasi dan kemajuan mereka, atau melakukan penelitian saya sendiri atas tren prospektif yang sedang terbentuk. Selain itu, ada beberapa tugas terkait administrasi/operasi yang penting untuk menjaga perusahaan tetap bergerak.

Sekarang terjemahkan ini ke dana yang taruhannya dan kebutuhan untuk aliran transaksi berkualitas lebih tinggi.

Dengan asumsi ada 2 Analis, dan masing-masing dapat melakukan tinjauan menyeluruh terhadap sekitar 4 transaksi dalam sebulan (percayalah, empat ini setelah mempersempit saluran), mereka dapat memproses sekitar 8–10 perusahaan semacam itu.

Kami menerima sekitar 30 deck/pitch setiap bulan. Dana menerima jumlah yang lebih tinggi menurut saya.

Saat itulah mereka mulai menutup pintu dan cara umum penerapan seperti tautan situs web/koneksi tertaut tidak lagi penting. Kesepakatan terbaik datang melalui rujukan pendiri portofolio yang ada, kontak pribadi yang dekat, dan akses kepemilikan lainnya.

Dan di belakang, ini bertindak sebagai cara yang bagus untuk memotong kebisingan juga.

Saya ingin mengakhiri ini dengan satu pemikiran terakhir.

Berinvestasi sama subjektifnya dengan yang didapat

Dipandu oleh pandangan kritis, sebagian karena kondisi pasar dan peluang yang mereka hadapi, VC akan melihat alasan mengapa sebuah perusahaan akan gagal. Sebuah eufemisme untuk ini akan menjadi, 'Saya tidak berpikir Anda dapat skala'.

Tidak ada aturan keras dan cepat untuk berinvestasi.

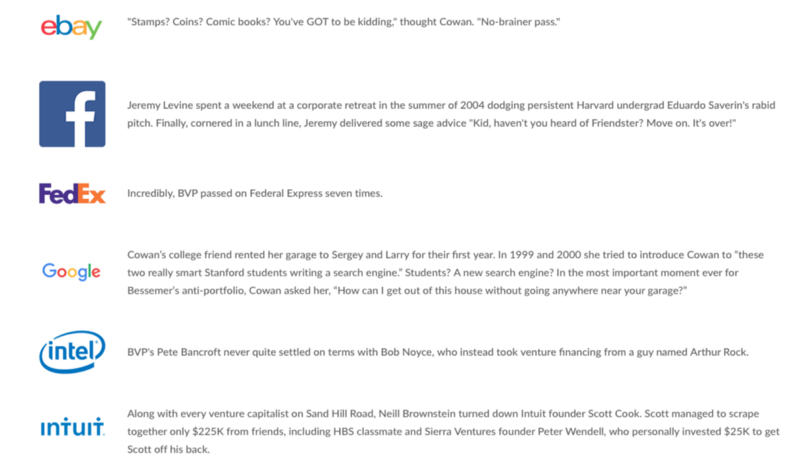

Dari perspektif global, Chris Sacca meneruskan Dropbox, Pinterest, dan Snapchat.

Ron Conway, malaikat super Silicon Valley yang berinvestasi di Google, PayPal, dan Reddit meneruskan Salesforce karena menurutnya $30 juta mereka. penilaian terlalu tinggi. Salesforce bernilai $70 miliar. sekarang.

Faktanya, Bessemer telah meningkatkannya dengan menerbitkan seluruh daftar anti-portofolionya (atau apa yang bisa menjadi bagian dari portofolionya). Dalam sejarah panjangnya, perusahaan telah memberikan peluang investasi di perusahaan teknologi termasuk Apple, Facebook eBay, Google, Intuit, dan banyak lainnya.

Lebih dekat ke rumah, RedBus, layanan tiket bus yang diakuisisi oleh GoIbibo diteruskan oleh beberapa VC. Mempertimbangkan bahwa kami belum membuka tentang kesalahan kami, perlu waktu untuk mengetahui yang lain dalam daftar (siap untuk tantangan twitter VC baru?)

Namun, apa yang dapat kita ketahui tentang pengambilan keputusan VC?

Peluang itu tidak dilihat dengan cara yang sama.

Ini adalah bisnis yang membuat taruhan dengan informasi terbatas.

Untuk investor tahap awal, itu menjadi lebih rumit. Perusahaan mencoba untuk cepat berputar dalam mencari kecocokan pasar produk atau kecocokan model bisnis berdasarkan apa yang mereka dengar dari lapangan.

Salah satu perusahaan portofolio kami adalah headset virtual ketika kami berinvestasi. Sekitar 12 bulan kemudian, mereka bereksperimen dengan menyediakan solusi cerdas untuk perusahaan BFSI. Apa yang menggerakkan jarum untuk investor seri A mereka adalah program pengembangan game cerdas yang sedang mereka kerjakan.

Perusahaan lain mengumpulkan sejumlah uang berdasarkan rencana bisnis yang diproyeksikan dan asumsi pasar. Pasar dengan cepat bergerak dengan masuknya 3-4 pemain yang promotornya bersedia mengeluarkan uang mereka sendiri.

Tak perlu dikatakan, dan terlepas dari upaya yang dilakukan, itu harus ditutup.

Terlepas dari risiko eksekusi yang biasa, ada masalah peraturan, masalah perekrutan, perpecahan tim pendiri, dan pers buruk yang dapat menggigit Anda kapan saja. Seluruh obrolan dan penguatan tentang apa pun yang terjadi di dunia ventura menambah ini. Kombinasi yang bervariasi dari faktor-faktor ini memastikan bahwa tidak ada pendapat yang benar tentang ke mana arah perusahaan.

Itu membungkus bagian ini orang-orang. Lain kali Anda duduk di depan VC, pahamilah bahwa mereka juga pengusaha dan memiliki banyak tantangan.

Dan komik ini mungkin tidak mewakili pendekatan terbaik-

[Postingan oleh Uday Marepalli ini pertama kali muncul di Medium dan telah direproduksi dengan izin.]