5C di prestito alle imprese in tempo di pandemia

Pubblicato: 2020-07-19Il Covid-19 ha indubbiamente posto una vasta gamma di nuove sfide e un nuovo panorama nel mondo dei prestiti

Ogni mutuatario era un buon mutuatario prima che diventasse cattivo

È tempo di controllare l'effettivo deflusso di fondi assicurando che i fondi vengano utilizzati solo per gli scopi previsti

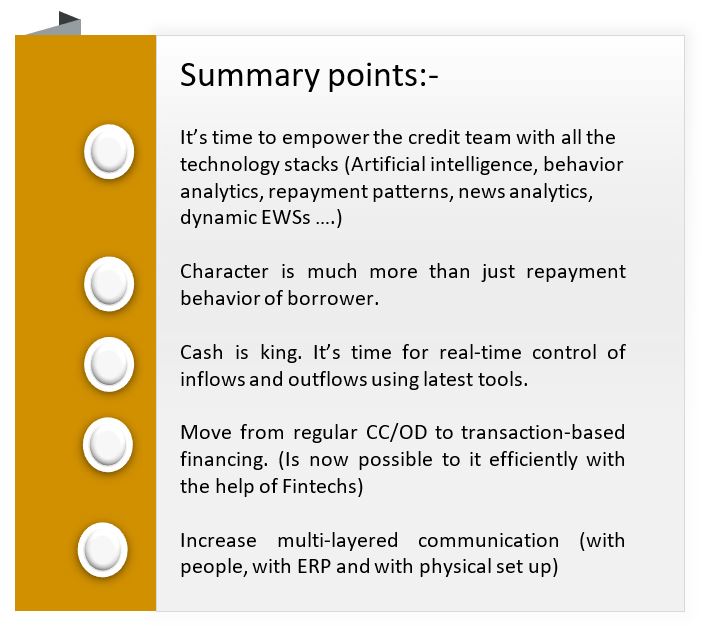

L'universo dell'analisi del credito è comunemente governato dalle famose 5 C – Carattere, Capacità, Capitale, Collateral e Covenants. Che si tratti di approvvigionamento, valutazione o monitoraggio, questi sono i cinque attributi a cui è stato chiesto di considerare soprattutto quando diamo prestiti alle imprese.

L'emergere inaspettato della temuta pandemia ha senza dubbio posto una vasta gamma di nuove sfide e un nuovo panorama nel mondo dei prestiti in cui ogni "C" del modello è influenzata. I mutuatari stanno prendendo una moratoria sul rimborso (presumibilmente incidendo sul loro carattere), la loro capacità di rimborso (storicamente giudicata dai P&L trimestrali) si è ridotta, i valori delle garanzie stanno scendendo, la stessa RBI ha chiesto di ammorbidire i requisiti patrimoniali e la maggior parte dei covenant stipulati stanno ottenendo violato.

È davvero una ripercussione organica della situazione che molte delle persone di credito si chiedono come prestare in questi tempi. Chiaramente, la necessità del momento è nuova attraverso il processo. Sulla base della mia esperienza e comprensione, propongo una nuova versione del modello di credito 5C, sostituendo o modificando i precedenti mantra.

Carattere

È possibile che si possa prestare un bravo ragazzo in tempi difficili, ma non si dovrebbe mai prestare un cattivo anche in tempi buoni

Il carattere è un attributo che non può essere escluso da nessun modello. Sebbene storicamente, abbiamo sempre giudicato il carattere di un mutuatario principalmente in base alla sua storia creditizia, l'orizzonte nel tempo odierno deve essere ampliato. Ogni mutuatario era un buon mutuatario prima che diventasse cattivo. Questa realizzazione molto semplice significa che dobbiamo andare oltre i punteggi dell'ufficio e la cronologia dei rimborsi.

L'aspetto del comportamento di un mutuatario è altrettanto importante. Per quanto riguarda la scienza, dobbiamo aggiungere strumenti come la modellazione dell'IA e l'analisi del comportamento. Per quanto riguarda l'arte (poiché questo attributo è più un'arte che una scienza), è necessario esaminare indizi intelligenti. Quanto era parsimonioso il mutuatario in questi tempi? Se il mutuatario avesse davvero bisogno della moratoria? In che modo il mutuatario ha potuto adempiere (anche parzialmente) al proprio impegno nei confronti dei creditori (dipendenti/operativi/finanziari)? Le risposte ad alcune di queste domande daranno sufficienti indizi sul carattere del mutuatario.

Flussi di cassa

Il fatturato è vanità, il profitto è sanità mentale, ma il denaro è realtà

Il flusso di cassa sostituisce la capacità dell'attributo nel nuovo modello proposto. La capacità è stata generalmente valutata in base ai rapporti P&L (copertura degli interessi, DSCR). Tuttavia, poiché molto profitto è effettivamente bloccato nei debitori, è il flusso di cassa che conta davvero. Quindi, come garantire flussi di cassa regolari? Due punti sono cruciali. In primo luogo, i clienti del tuo cliente dovrebbero pagare e in secondo luogo, i clienti del tuo cliente dovrebbero pagare solo a te (il prestatore).

Per il primo punto, KYCC (conosci il cliente del tuo cliente) è importante. Generalmente aggiungiamo un piccolo paragrafo sui primi 5 acquirenti del mutuatario nella nota della proposta. Ma fatta eccezione per i mutuatari di auto OEM (dove la catena di approvvigionamento è chiaramente definita), non ho sperimentato un'analisi approfondita degli acquirenti dei mutuatari. Ciò accade principalmente perché prende un conforto generale per gli affari, l'industria e l'annata dei mutuatari. Ma sono i clienti del tuo mutuatario da cui arriverebbero effettivamente i rimborsi del prestito, giusto?

Raccomandato per te:

Qui, la sfida è: come possiamo analizzare decine di clienti di migliaia di mutuatari? La risposta è nella tecnologia. FinTech può aiutare a sapere a) se il cliente del mutuatario è autentico (le API sono disponibili per KYC, account e verifica vintage) e b) Con quale probabilità il rimborso avvenga in tempo? (modelli di rimborso, analisi delle notizie, IPI possono essere d'aiuto).

Per il secondo punto (vale a dire l'instradamento del flusso di cassa), la soluzione più semplice è convertire le normali linee CC/OD in linee basate sulle transazioni (sconto fatture/factoring/finanza basata su PO). Il credito in contanti come prodotto non è presente in nessun'altra grande economia ad eccezione dell'India. Nella finanza basata sulle transazioni, il cliente di ogni mutuatario pagherà solo sul conto di un prestatore dedicato. Inoltre, aumenterà l'autenticità delle transazioni, ti fornirà l'esatto comportamento di rimborso di ciascun acquirente e rafforzerà ulteriormente il tuo meccanismo di allerta precoce (con un livello di fattura corrispondente a qualsiasi ritardo nei debitori sarà facilmente visibile).

I mutuatari possono opporsi per due motivi. In primo luogo, essi stessi anticipano ritardi nei pagamenti delle fatture (motivo per cui i volumi di TRED stanno diminuendo). Pertanto, i periodi di grazia adeguati devono essere ammortizzati durante lo sconto. In secondo luogo, è operativamente ingombrante scontare ogni fattura. Questo problema può essere risolto adottando soluzioni di sconto fattura digitale in cui si verifica l'abbinamento diretto del livello di fattura (ulteriore autenticazione da GSTIN). Consente inoltre raccolte intelligenti tramite e-mail, collegamenti e altri canali assicurando che il rimborso delle fatture avvenga direttamente sull'account del prestatore. L'integrazione tra host e host può essere un'altra soluzione (sebbene possibile solo nelle grandi imprese)

Controllo

In un'attività in corso, i creditori operativi che forniscono il prossimo lotto di materiale sono quelli che vengono pagati per primi.

Controlla ora invece di eseguire un'autopsia tramite il monitoraggio dell'uso finale. È tempo di controllare l'effettivo deflusso di fondi assicurando che i fondi vengano utilizzati solo per gli scopi previsti. Con i nuovi strumenti, è possibile autenticare ogni fornitore a cui il pagamento deve andare e, per un importo maggiore, è possibile controllare effettivamente i pagamenti a livello di fattura. È anche possibile eseguire l'autenticazione di ogni beneficiario (KYC, conto bancario e altri dettagli). Ancora una volta, non è possibile gestire il volume manualmente, ma è possibile utilizzare le soluzioni tecnologiche necessarie per lo stesso. I prestiti basati su PO con trasferimenti diretti ai fornitori dei mutuatari garantiranno fondi all'interno delle operazioni commerciali.

Impegno

Sebbene ci siano diversi punti di vista sullo stesso, personalmente credo, non è il margine del promotore (o la proporzione di capitale) che conta, ma l'intento del suo promotore. Già la RBI ha consentito alle banche di ammorbidire il contributo in conto capitale per il calcolo dell'MPBF. Il margine di guadagno dovrebbe effettivamente corrispondere all'utile operativo dell'impresa. Si possono scontare le fatture del debitore per pagare direttamente i creditori (con il margine che viene rilasciato solo dopo il pagamento della fattura). In questo modo, non è necessario raccogliere gli estratti conto (i margini vengono gestiti in tempo reale).

Sull'aspetto comportamentale occorre verificare il livello di coinvolgimento nell'impresa. È l'unica attività gestita dal promotore? quanto è coinvolta l'intera famiglia nell'attività? Quanti PG della famiglia promotore sono forniti? Queste domande devono rispondere al livello di impegno.

Comunicazione

È più importante ascoltare ciò che non viene detto

In un mondo in rapida evoluzione, piuttosto che monitorare i patti, ciò che è più importante è avere una comunicazione regolare (e possibilmente in tempo reale) con il mutuatario. La comunicazione deve essere a tre livelli; con le persone, con ERP e con il set up fisico. I gestori del credito difficilmente comunicano con i clienti, ma lo stesso deve aumentare. Inoltre, l'interazione personale non dovrebbe essere limitata al CFO, ma anche a uno strato superiore (promotore) e uno strato inferiore poiché tre di loro vedono l'azienda in modo diverso.

Inoltre, con le API, è possibile l'integrazione in tempo reale con l'ERP del mutuatario che fornisce dettagli esatti di vendita, acquisto e riscossione. Inoltre, i rapporti sulle visite agli impianti possono essere integrati con filmati video reali degli impianti. In effetti, questo è il momento giusto per convincere i mutuatari ad accettare tutti gli strumenti di monitoraggio che hai sempre cercato di implementare. Questi strumenti non solo forniranno giusti segnali di allerta precoce, ma resisteranno anche ai promotori dall'idea di dirottare fondi.

Buon prestito.