Come le startup di prestito alternativo uccideranno i paradigmi di prestito delle banche tradizionali

Pubblicato: 2017-10-04Manish Chawla è un consulente di gestione di 27 anni il cui punteggio di credito fa schifo. Nonostante sia stato abbastanza ben compensato, il suo punteggio di credito basso è principalmente dovuto a un piccolo prestito che ha preso 4-5 anni indietro ai suoi giorni al college e si è prontamente dimenticato di rimborsarlo. Quando si è ricordato che aveva un prestito da rimborsare, era inadempiente. Da allora non ha preso un prestito e sebbene l'abbia rimborsato per intero, non si è ancora qualificato per una carta di credito.

Avinash Tripathi è un ingegnere informatico di 22 anni che lavora in una delle migliori aziende IT in India. Si è laureato in uno dei migliori college del paese e guadagna uno stipendio mensile che gli permette di vivere abbastanza comodamente e di risparmiare un po' entro la fine del mese. Tuttavia, gli è stato negato un prestito di 25.000 INR per prendere un laptop da alcune banche poiché non ha una carta di credito né una storia creditizia rilevante.

Gli esempi di cui sopra sono solo alcuni incidenti che testimoniano il modello emerso negli ultimi anni; Il settore bancario ha assistito a un picco di crediti inesigibili e attività deteriorate che ha costretto i prestatori, in particolare le banche nazionalizzate, a diventare molto più vigili e diffidenti di quanto non fossero prima.

Rivolgiamoci all'elefante nella stanza: l'Indian Banking è stata tradizionalmente focalizzata sul corporate.

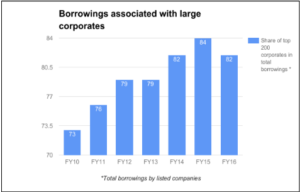

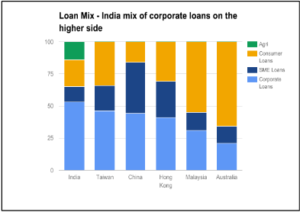

Il settore bancario indiano è fortemente sbilanciato verso il settore delle imprese con circa il 54% dei prestiti che vanno a loro favore. L'ulteriore analisi evidenzia che vi è una concentrazione verso i mutuatari più grandi con le prime 200 società che rappresentano oltre l'80% del totale dei prestiti aziendali (anche da fonti non bancarie). Grazie a questo, la maggior parte dei mutuatari nel segmento dei consumatori e delle PMI devono quindi fare affidamento sul sistema informale in cui il tasso di interesse può arrivare fino al 24-60%. Questo nonostante il fatto che le PMI contribuiscano per il 45% al PIL nazionale rispetto al 15% del contributo del settore aziendale.

Il tradizionale problema di essere un paese "povero di dati" viene risolto dall'accesso a più flussi digitali

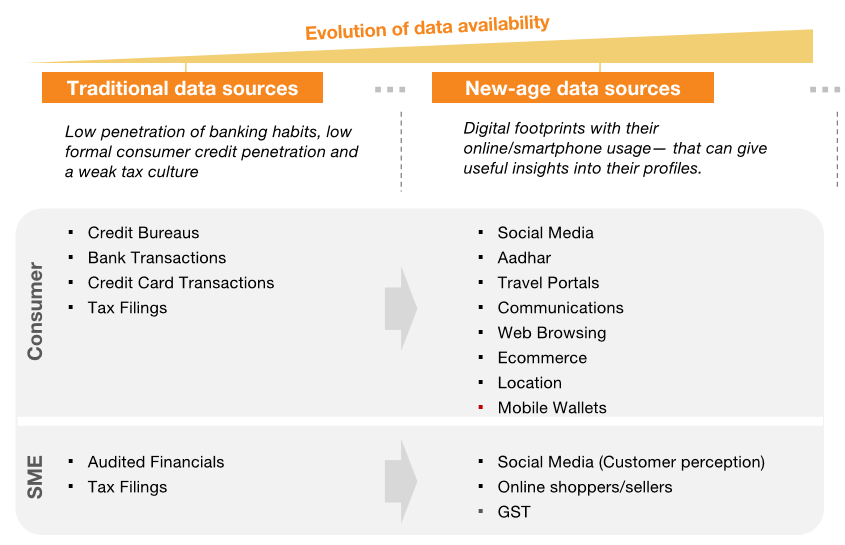

Tuttavia, non possiamo incolpare completamente le banche. La bassa penetrazione del credito (sia privato che PMI) e, in particolare, il basso credito non garantito è principalmente dovuto al fatto che i cittadini indiani sono clienti "thin-file" o "no-file" dal punto di vista di questi prestatori. Tuttavia, è solo ora che stiamo iniziando a vedere come l'accesso a più flussi digitali stia risolvendo il problema convenzionale di essere un paese povero di dati. La sovrapposizione di dati provenienti da centinaia di fonti in mosaici di dati può aiutare gli istituti di credito a formare profili clienti precisi che dovrebbero consentire la consegna di prodotti personalizzati su larga scala, rendendo questi segmenti più redditizi che mai, apportando allo stesso tempo i vantaggi della finanza moderna a questi sezioni.

Le proiezioni di crescita sono rialziste per i prestiti al dettaglio che stanno aprendo uno spazio per modelli di prestito alternativi

Questo afflusso di nuovi dati cambierà la marea verso i prestiti al dettaglio. Le proiezioni di crescita sono rialziste e si prevede che i prestiti al dettaglio aumenteranno di circa 5 volte nei prossimi 10 anni, ovvero da circa 620 miliardi di USD a 3020 miliardi di USD. Grande opportunità di finanziamento anche nel segmento delle PMI; L'IFC ha valutato il divario di finanziamento per il settore delle PMI in India a ~INR 21 trilioni rispetto alla dimensione totale del portafoglio prestiti delle PMI di ~INR 7 trilioni. Anche la quota dei prestiti alle imprese dovrebbe scendere da ~50% nel FY16 a ~38% nel FY26. Questo enorme spazio porta a un sacco di opportunità per i giocatori che possono inventare modelli alternativi di prestito in grado di soddisfare la crescente domanda.

Come definiamo oggi il prestito alternativo?

Prestito alternativo è un termine ampio utilizzato per descrivere l'ampia gamma di opzioni di prestito disponibili per consumatori e imprenditori al di fuori di un prestito bancario tradizionale.

Raccomandato per te:

Molto brevemente, i prestatori alternativi esistenti si sono evoluti nei seguenti ampi segmenti a partire da ora: -

- Prestiti personali: per brevi periodi e acquisti una tantum.

- Prestiti aziendali: dati a venditori online e piccoli commercianti.

- Prestiti PayDay: Piccole somme anticipate ai professionisti e da recuperare quando percepiscono lo stipendio.

- Prestiti per studenti: per l'istruzione superiore e senza garanzie.

- Prestito P2P: per le persone che prendono in prestito o prestano denaro senza un istituto finanziario intermediario.

- Prestito di acquisto: per effettuare un acquisto di beni o servizi e mirare in modo specifico alla comunità studentesca.

Universalmente riconosciuto che il prestito alternativo ucciderà i paradigmi di prestito delle banche tradizionali

“Ci sono centinaia di startup con un sacco di cervelli e denaro che lavorano su varie alternative al sistema bancario tradizionale. Quelli di cui leggi di più sono nel settore dei prestiti, per cui le aziende possono prestare molto rapidamente a privati e piccole imprese e, secondo queste entità, in modo efficace utilizzando i Big Data per migliorare la sottoscrizione del credito".

Quanto sopra è un estratto dalla lettera annuale 2014 agli azionisti di Jamie Dimon, Presidente e CEO di JP Morgan Chase. Quando l'amministratore delegato di una delle più grandi banche del mondo fa una dichiarazione come questa, diventa un argomento convincente per le startup di prestito alternativo.

Gerarchia dei bisogni finanziari

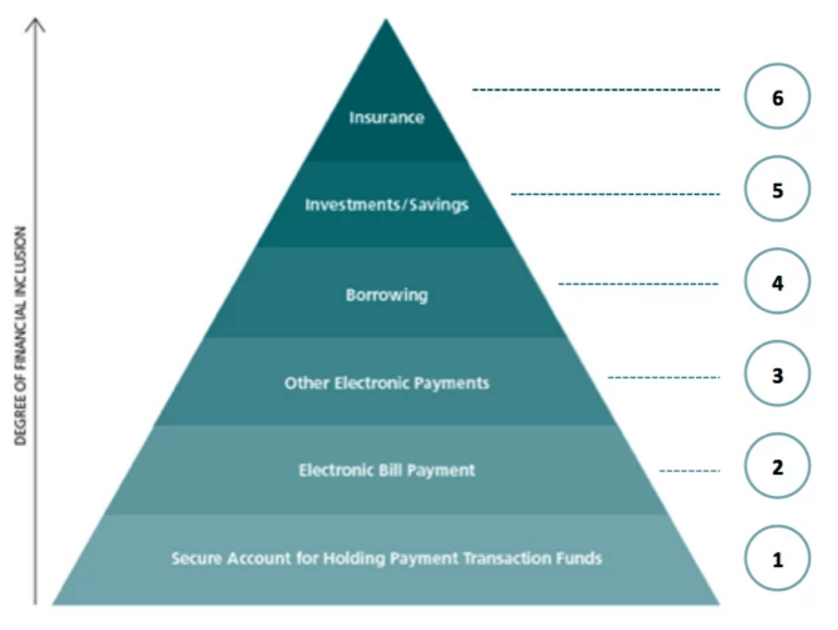

Inoltre, il prestito alternativo è il prossimo passo da raggiungere verso il nostro obiettivo di inclusione finanziaria per tutti. Il primo passo nel nostro obiettivo di raggiungere l'inclusione finanziaria per tutti è stato quello di aiutare i consumatori e i piccoli commercianti a collegarsi online fornendo opzioni di pagamento per le transazioni e quindi estendendole all'e-commerce. Il passo successivo è fornire capitale circolante che richiederà sempre più modelli di prestito alternativi per soddisfare il pubblico.

Posizione di prestito alternativo anche nel mercato indiano

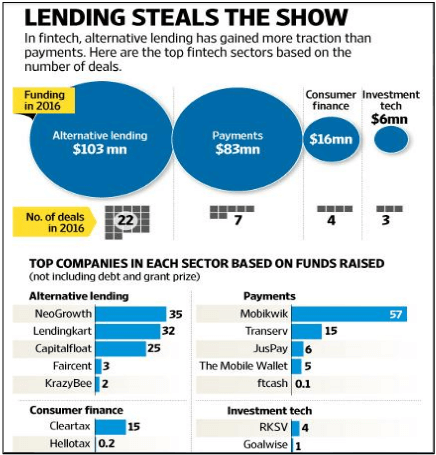

Il prestito alternativo ha ricevuto la massima attenzione all'interno del fintech lo scorso anno. Ha ricevuto un finanziamento di 103 milioni di dollari in 22 operazioni. NeoGrowth, LendingKart e Capital Float, tutti attori del finanziamento delle PMI, hanno raccolto massicci round da artisti del calibro di SAIF Partners, Aspada Partners, Omidyar Network, tra gli altri, che hanno dimostrato che gli investitori indiani si stanno schierando molto verso i prestiti alle PMI per ora.

Anche le startup di pagamento indiane si sono unite al carrozzone e hanno iniziato a facilitare il prestito alternativo. Alcuni esempi sono:-

- Mobikwik ha iniziato a offrire prestiti personali fino a INR 50.000 per individuo in collaborazione con NBFC.

- Freecharge offre prestiti ai commercianti attraverso il programma Capital Assist di Snapdeal.

- Quest'anno Instamojo inizierà a offrire prestiti a 0,125 milioni di commercianti sulla sua piattaforma.

- Snapbizz ha avviato un progetto pilota con una società finanziaria per prestare prestiti di capitale circolante ai negozi di quartiere con cui ha collaborato.

Il principale ostacolo può essere un processo di sottoscrizione del credito inefficiente che non eliminerebbe i potenziali inadempienti

Come ogni altra gara, anche questa ha i suoi ostacoli per le startup. Alcuni di loro sono:-

- Creare credibilità:

- Con le banche e le NBFC che si avventurano nello spazio, sarebbe fondamentale che le piattaforme di prestito alternative aumentino le loro operazioni e creino un senso di fiducia tra i mutuatari.

- L'erogazione del credito più rapida e semplice con requisiti minimi di documento aiuterà con un'adozione diffusa.

- Sottoscrizione del credito:

- Un forte algoritmo di sottoscrizione del credito fungerà da chiave per la crescita della piattaforma.

- Le piattaforme dovranno utilizzare molti più punti dati poiché sono già state sollevate preoccupazioni sulla sottoscrizione guidata dalla tecnologia per i prestiti non garantiti in tempi in cui i tassi di disoccupazione potrebbero aumentare e il credito potrebbe deteriorarsi.

- Supporto del governo:

- Per le startup appassionate di prestiti, il problema principale è reperire fondi. Se le piattaforme sono registrate come NBFC, il costo minimo a cui possono reperire fondi è di circa il 15%. Ciò li costringerebbe a prestare a tassi di interesse elevati, motivo per cui le startup preferiscono collaborare con le banche in quanto possono offrire tassi di interesse più economici ai clienti con buoni punteggi di credito. Anche l'aliquota fiscale deve essere abbassata; ciò stimolerà il tasso di consumo del paese, aumentando di conseguenza la generazione di entrate attraverso le imposte indirette.

- Inoltre, deve compilare dati per creare un track record di professionisti che lavorano e entità commerciali e utilizzarli per consentire un facile accesso ai fondi.

Il futuro del prestito alternativo sembra sicuramente roseo, ma i giocatori dovranno tenere sotto controllo l'estensione di tali linee di credito e prestiti in modo che i prestiti inesigibili non si accumulino. Potrebbero tentare di ottenere quei numeri di crescita, ma non per il bene di prestiti inadempienti. C'è un rischio intrinseco in questi prestiti ed è solo quando queste startup mantengono la loro percentuale di NPA molto inferiore a quella di una banca convenzionale che inizieranno davvero a ottenere una notevole trazione diffusa. I prossimi 1-2 anni dovrebbero dire se i giocatori possono evolvere i loro modelli per combattere questo problema.

[Questo post di Aman Mehta è apparso per la prima volta su LinkedIn ed è stato riprodotto con il permesso.]