Mentre la volatilità del mercato colpisce, le startup tecnologiche indiane legate all'IPO aspettano che la tempesta passi

Pubblicato: 2022-05-12A differenza del 2021, nei primi quattro mesi del 2022 non c'è stata quasi nessuna quotazione importante di startup tecnologiche in borsa

La tabella di marcia per le imminenti IPO non è chiara a causa della volatilità del mercato, dell'inasprimento delle politiche monetarie a livello globale e del persistente timore della prossima ondata di COVID

Dopo il recente calo delle azioni di 11 startup quotate, molte delle startup legate all'IPO stanno aspettando che il sentiment del mercato migliori o stanno rimuginando sulla riduzione della dimensione dell'offerta

L'anno 2021 ha visto 11 startup indiane quotarsi in borsa ed entrare nella grande lega. Complessivamente, le startup indiane hanno raccolto oltre 2,7 miliardi di dollari attraverso mega investimenti di ancoraggio e round pre-IPO e 7,3 miliardi di dollari tramite IPO nel 2021 . Tuttavia, fino ad ora non ci sono stati elenchi importanti di startup nel 2022.

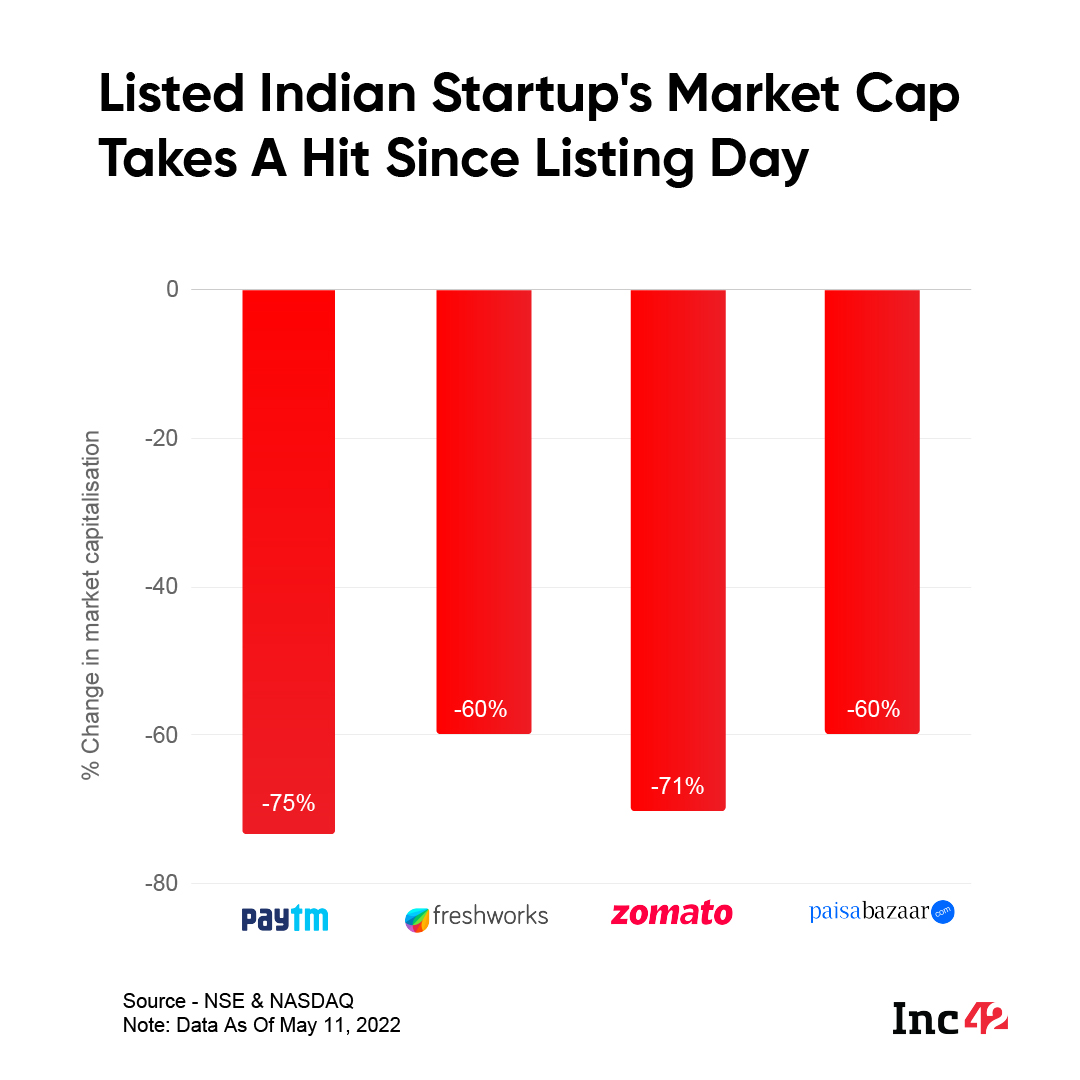

La maggior parte delle startup quotate non è riuscita a fornire rendimenti dopo la quotazione in borsa e ha visto un forte calo dei prezzi delle azioni. Artisti del calibro di Paytm e Zomato sono stati ridotti a un terzo delle loro massime valutazioni . Mentre alcuni di loro si sono mobilitati per avvicinarsi alle loro valutazioni pre-IPO, nel complesso, non è stata una buona uscita per le startup indiane in borsa.

Le tensioni geopolitiche dovute alla guerra Russia-Ucraina in corso e l'inasprimento delle politiche monetarie da parte delle banche centrali di tutto il mondo, inclusa la Federal Reserve statunitense, hanno reso negativo il sentiment del mercato globale. In un annuncio a sorpresa la scorsa settimana, la Reserve Bank of India (RBI) ha aumentato il tasso repo di 40 punti base e ha aumentato il tasso di riserva di cassa di 50 punti base al 4,5%. Tutto ciò ha causato ulteriori problemi alle startup tecnologiche new age elencate nel paese.

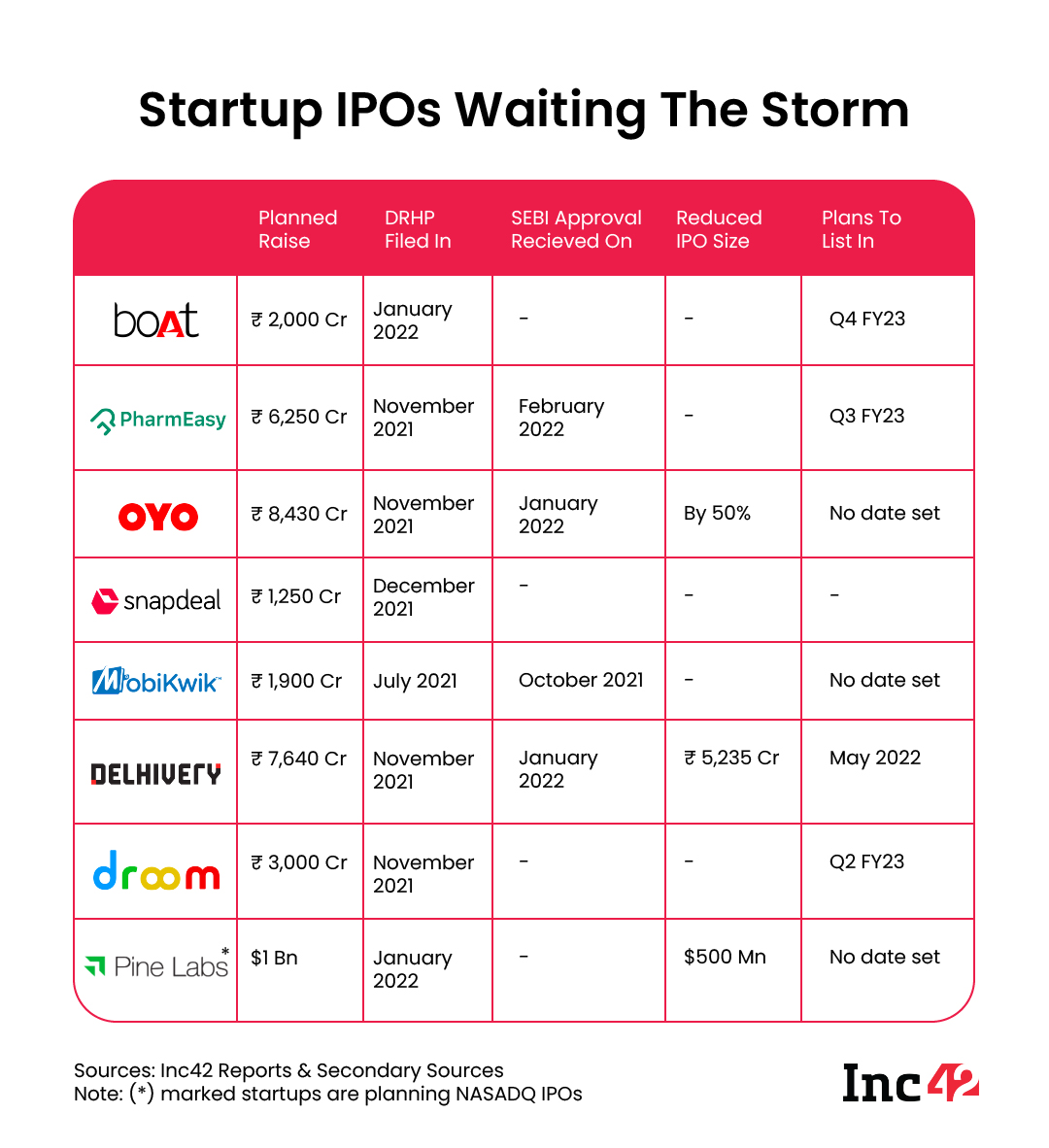

Anche la volatilità del mercato, il crollo globale delle azioni e il timore della prossima ondata della pandemia di Covid-19 hanno reso poco chiara la tabella di marcia per le imminenti IPO. Di conseguenza, molte delle startup legate all'IPO hanno deciso di superare la tempesta o di ridurre le dimensioni dell'offerta. Più recentemente, Delhivery, la cui IPO entra in vigore l'11 maggio, ha ridotto la sua offerta da INR 7.640 Cr a INR 5.230 Cr . È improbabile che la decisione della startup logistica di ridurre la dimensione dell'offerta sia una tantum e potrebbe essere seguita da altre se il sentimento del mercato non migliora.

Startup con piani IPO in attesa che la tempesta passi

Mentre l'euforia per le IPO di startup si è attenuata dopo la traballante performance delle azioni delle 11 startup quotate , molte delle startup che intendevano uscire con l'IPO hanno sospeso i loro piani. "Non voglio fuorviare gli investitori", "aspettare il momento giusto" e "non ha senso portare gli investitori al dettaglio in un viaggio accidentato" sono alcuni dei motivi citati da loro per rinviare le loro emissioni pubbliche.

Ad esempio, la società madre di boAt, produttore di cuffie con sede a Nuova Delhi, Imagine Marketing Limited ha presentato IPO da 2.000 Cr di INR con SEBI e deve ancora ricevere il via libera dall'autorità di regolamentazione del mercato. Eppure, nonostante abbia depositato il DRHP nel gennaio 2022, la startup D2C starebbe cercando di quotarsi nel primo trimestre del 2023, quasi dopo un anno.

D'altra parte, anche Pharmeasy e MobiKwik hanno depositato i loro DRHP presso SEBI lo scorso anno e hanno ricevuto l'autorizzazione finale. Nonostante ciò, le startup non hanno ancora fissato una data per l'emissione pubblica, il che potrebbe ritardare le loro IPO. Anche l'unicorno dell'ospitalità OYO ha ricevuto l'approvazione principale da SEBI per la sua IPO da 8.430 Cr di INR. La startup dovrà presentare un DRHP aggiornato, ma secondo quanto riferito sta rimuginando di ridurre l'offerta del 50% e non ha fissato alcuna data per diventare pubblica.

Raccomandato per te:

Anche la startup di e- commerce Snapdeal e il mercato automobilistico Droom hanno depositato i rispettivi DRHP l'anno scorso e devono ancora ricevere l'approvazione di SEBI. Tuttavia, nessuna delle startup prevede di essere quotata in qualsiasi momento prima del secondo trimestre del 23° trimestre. Il gigante della fintech Pine Labs , che sta pianificando un'IPO NASDAQ, ha ridotto le sue dimensioni IPO da $ 1 miliardo a $ 500 milioni e ha presentato una bozza in via confidenziale alla SEC statunitense.

"Le startup sono state abituate a un ambiente di raccolta fondi nettamente diverso rispetto a un'IPO - e in genere ogni round successivo viene assegnato a una valutazione più alta", ha detto un esperto di mercato a Inc42.

“Normalmente le IPO richiedono circa 12 mesi di pianificazione ed esecuzione e quando è pronto per l'IPO, le dinamiche di mercato cambiano ed è difficile cronometrarle. Quindi, a quel punto, la scelta è tra una valutazione più bassa e un problema più piccolo contro una probabilità che l'IPO fallisca, quindi naturalmente scelgono la prima", ha aggiunto l'esperto.

Normalmente, SEBI impiega dalle 4 alle 6 settimane per approvare un DRHP quando la bozza non richiede modifiche sostanziali. Dopo aver ottenuto l'approvazione del regolatore, ci vogliono altre 4-6 settimane per portare l'IPO sul mercato, compreso il deposito e la ricezione dell'approvazione per RHP.

Mentre normalmente le aziende possono guardare a una sequenza temporale media di 3-4 mesi, le startup sopra menzionate sono facilmente andate oltre i 6 mesi da quando hanno documentato i loro piani per una quotazione pubblica.

Norme di quotazione inasprite dalle autorità di regolamentazione

Si prevede che circa 16 startup arriveranno sui mercati pubblici nel FY23 , di cui sette hanno già depositato il loro DRHP. Tuttavia, la performance delle società tecnologiche della nuova era nel mercato azionario è stata oggetto di un acceso dibattito negli ultimi tempi.

I critici chiamano l'elenco di queste startup una bolla che probabilmente scoppierà prima o poi. I promotori e i fondatori di queste startup hanno ricevuto le massime critiche, con domande anche sulla fretta di elencare le startup in perdita, le valutazioni gonfiate e il dumping della loro partecipazione sugli investitori al dettaglio per guadagnare una fortuna.

Con un forte calo delle azioni di alcune di queste startup tecnologiche new age, gli investitori al dettaglio hanno perso una grande quantità di ricchezza. Sono state anche richieste norme di regolamentazione e divulgazione più rigorose poiché le startup sono molto diverse dalle aziende mature dal punto di vista delle metriche tradizionali.

SEBI sta ora valutando un nuovo quadro di informativa in cui l'autorità di regolamentazione del mercato può chiedere alle startup tecnologiche di condividere dettagli sulle loro valutazioni, sulla base dell'emissione di nuove azioni e anche dettagli sugli indicatori chiave di prestazione (KPI).

SEBI ha anche suggerito che le startup che intendono quotarsi dovrebbero spiegare e condividere un confronto dei loro KPI con società peer quotate indiane e/o società peer quotate globali.

In precedenza, SEBI ha anche esteso il periodo di lock-in per il 50% della quota di investimento di ancoraggio a 90 giorni da 30 giorni in modo che gli investitori istituzionali abbiano più pelle nel gioco. Stabiliva inoltre limiti all'utilizzo dei fondi e affermava che, oltre alle banche, anche le agenzie di rating del credito avrebbero monitorato l'utilizzo dei fondi.

Naturalmente, dopo i risultati con l'unicorno e il decacorn, le startup erano destinate a diventare frenetiche per l'IPO. La domanda è se le startup si rendano conto che non sarebbe più facile ottenere valutazioni elevate durante la quotazione e le misure adottate dal regolatore del mercato rallenteranno o bloccheranno temporaneamente il carrozzone dell'IPO delle startup.