Come calcolare la conversione delle banconote convertibili durante l'aumento della serie A

Pubblicato: 2017-07-15Non sai davvero come funziona la conversione di banconote convertibili nella fase di serie A

Hai sollevato una nota convertibile e ora stai colpendo la serie A. È tempo che quelle banconote diventino azioni. Ora la matematica della conversione delle note convertibili è complicata nel migliore dei casi, ma quello che non sai è che in realtà ci sono tre modi per calcolare la conversione!

Eh? Esatto 3! Non nell'unico modo in cui pensavi, se in effetti ci hai pensato? In questo blog entreremo nella matematica dei calcoli di conversione e alla fine non solo sarai più intelligente di un alunno di quinta elementare, ma più intelligente della maggior parte degli investitori.

Inizia. Il tuo primo giro d'angelo è in genere una banconota convertibile

Tu e la tua allegra banda di hacker avete tirato fuori un prodotto, una leggera trazione e attirato $ 1 milione dagli investitori di Angel.

La banconota convertibile degli angeli è strutturata come:

- Banconota convertibile da $ 1 milione (con un certo tasso di interesse. Supponiamo che aggiunga fino a $ 1 milione per essere semplici dove possiamo).

- Tasso di sconto del 30% (Sì, non super, ma avevi bisogno di soldi, quindi li hai presi).

- Cap a $ 8 Mn (beh, hai un cap abbastanza buono come vanno le cose).

- Maturità ecc. Non ci occuperemo qui perché non è utile per la matematica.

Hai concordato che il titolo convertibile verrà convertito alla Serie A ("Finanziamento qualificato").

La serie A sta accadendo! È ora di convertire le banconote convertibili

Congratulazioni, quindi stai battendo le probabilità e ticchettando bene. Sei cresciuto bene, hai messo insieme un buon mazzo di presentazioni (avendo controllato altri super esempi), hai lanciato come un matto e hai ricevuto un term sheet da investitori di serie A di prim'ordine.

I termini finanziari principali offerti dalla serie A VC sono:

- $ 8 milioni di pre-soldi.

- 2 milioni di dollari di investimento.

- 10 milioni di dollari postali.

- 20% di pool ESOP post investimento da creare,

- Nota: supponi di avere 1 milione di azioni in circolazione (fondamentalmente le # azioni dei fondatori. Non dare per scontato di avere già un ESOP).

E adesso? Chi possiede cosa?

Probabilmente sei consapevole del fatto che le banconote convertibili si convertono da uno strumento di debito nella proprietà effettiva della tua startup (azioni; probabile preferenza non comune), a seconda di una valutazione futura. La nota convertibile viene spesso utilizzata per rinviare la conversazione su questa valutazione alla Serie A dove un VC stabilisce la valutazione. In questo caso, tale valutazione è la Serie A (finanziamento qualificato).

Per comprendere la matematica, devi cambiare il tuo paradigma dalla valutazione del titolo (valutazione prima o dopo la valutazione del denaro) a quella di un prezzo per azione (che è la tua valutazione per azione). Per analogia, se fai trading e analizzi società pubbliche, prendi nota dell'EPS (utile per azione) che è l'utile netto per azione. Anche se ora dobbiamo pensare alla valutazione della società per azione.

Quindi ora hai il tuo VC di serie A e hai concordato una valutazione, come calcoli il prezzo per azione che ho menzionato per il tuo finanziamento di serie A, dal momento che questa è la base per la matematica?

La matematica della serie A è semplice (senza note convertibili)

L'investitore si è offerto di investire 2 milioni di dollari in te per azioni privilegiate (questo per dare loro diritti speciali che chiederanno) con una valutazione pre-money di 8 milioni di dollari. Se aggiungi i due, ottieni una valutazione post-moneta di $ 10 milioni.

Valutazione post-denaro = Pre-denaro + investimento

Per calcolare quanto ha il VC di serie A, dividi $ 2 milioni / $ 10 milioni (investimento sul denaro postale), il che implica il 20% di proprietà dopo il finanziamento. Se non avevi sollevato una nota convertibile, allora la matematica è semplice. Il prezzo per azione della Serie A è di 8 milioni di dollari (valutazione anticipata) diviso per 1 milione (azioni del fondatore). Il prezzo per azione è quindi di $8. Ciò si traduce con il VC che possiede il 20% dell'azienda e i fondatori con l'80%.

Aggiunta nell'ESOP

Ma come ricorderete, il VC ha chiesto un pool ESOP (make share to give to staff) del 20%. Vogliono che ci sia un pool del 20% dopo l'investimento NON prima! Questo è importante in quanto la matematica risolve qualcosa come se dovessi realizzare un ESOP di ~ 30% prima dell'investimento per finire con il 20% dopo l'investimento. Tutta la diluizione ricade sulle spalle dei fondatori. Ciò significa che possiedi circa il 70% prima dell'investimento, non il 100%. Lo sto esponendo chiaramente in modo da capire quanto un grande pool ESOP brucerà un buco nella tua tasca azionaria!

Suggerimento: riduci l'ESOP il più piccolo possibile e tutto ciò di cui avrai bisogno per assumere personale fino alla tua prossima raccolta fondi! Negoziare con un piano di assunzione

Il risultato è che i fondatori possiedono il 60%, il 20% per ESOP e il 20% per la serie A VC. L'ESOP riduce efficacemente il tuo prezzo per azione da $ 8 a $ 6. Il tuo post è di $ 10 milioni, quindi deduci $ 2 per l'aumento e $ 2 per l'ESOP (20% di $ 10 milioni di post) e questo ti porta a una valutazione effettiva di $ 6 milioni. Dividilo per un milione di azioni e sei a $ 6 per azione. La matematica funziona anche se calcoli ricorsivamente il numero di azioni che devi emettere all'ESOP per ottenere il 20% di proprietà dopo l'aumento, quindi il denominatore è un #azioni più grandi e dividi $ 8 milioni per quello (è più facile vedere in modello).

Raccomandato per te:

Prezzo per azione con note convertibili

Ora inizia il divertimento! La conversione delle banconote in azioni non è affatto semplice. Non è semplice se presumi che ci sia solo un modo per farlo, ma questo post ti insegna che ci sono 3 modi per farlo. Sì, la popolazione del partito è x3 ;).

Ci sono alcune cose da capire per renderlo un po' meno doloroso da elaborare:

- L'ESOP del 20% deve essere pubblicato dopo la raccolta fondi . Quindi emetti l'ESOP prima che l'investitore di serie A riceva azioni e converta i convertibili. È importante conoscere i convertiti convertibili dopo che l'ESOP è stato realizzato, quindi la diluizione spetta a voi, i fondatori, non agli angeli.

- Gli angeli scelgono di convertire al limite O allo sconto. Scelgono quello migliore per loro, che è il prezzo più basso per azione. Il cap è semplicemente il cap sul numero di azioni. Lo sconto è legato alla serie-a prezzo (e uno sconto su di essa). Ad un certo punto il cap e lo sconto convergono, quindi sono gli stessi.

- I tre metodi variano in base a dove vengono effettuate le detrazioni nel calcolo del prezzo delle azioni. Gli angeli deterranno una percentuale della tua startup, una volta concluso l'accordo, quindi o possiederai meno dell'80% (pre-ESOP) della tua startup o i VC di serie A possederanno meno del 20%. Un altro modo per dirlo è che l'effettiva valutazione pre-money sarà inferiore a $ 8 milioni o la serie A, VC deterrà meno del 20% al completamento. Devi pensare a quale percentuale di possesso è inferiore (diluita dall'emissione di azioni alla nota convertibile); e quanto viene diluito ogni investitore e fondatore.

Dal momento che nessuno sa come cazzo funziona tutto questo (o non vuole saperlo), se qualcuno pensa che la matematica dovrebbe funzionare in un modo in cui un altro non lo fa, ci sono problemi se controlla.

Tu come fondatore vuoi il miglior affare, e gli angeli e i VC vogliono la loro libbra di carne (almeno alcuni VC lo capiranno, la maggior parte no). Esistono tre diversi modi per calcolare la conversione, quindi meglio sapere come funziona per ottimizzare il tuo risultato. Analizzeremo ora come funziona la matematica per la conversione.

Diamoci da fare!

I tre modi per calcolare le conversioni di banconote convertibili

Avviso di importanza : se qualcuno più intelligente di me (che è la maggior parte delle persone) trova errori, fammelo sapere in modo che possa correggere. Il modello è complicato e non ho creato dichiarazioni di errore per ogni variazione poiché le formule diventano complicate e sarà difficile da seguire. Se esplode perché hai deciso di fare un limite di $ 0, non lamentarti. Il punto è mostrare i calcoli se hai delle decappottabili.

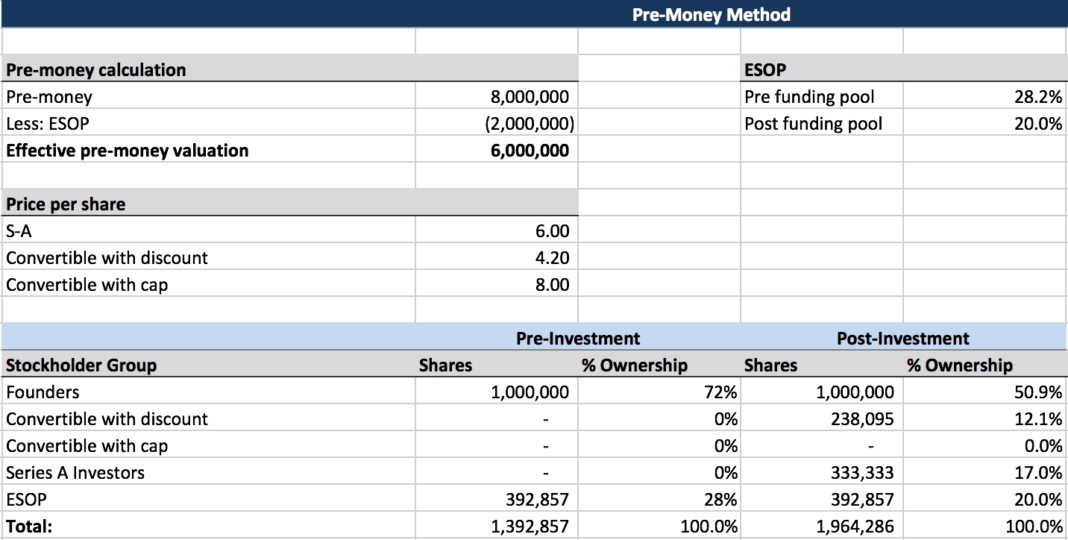

Metodo pre-soldi

- Fondatori : Booyakasha. Questo è il meglio per te. Possiedi circa il 50,9% . La diluizione viene condivisa con i VC.

- Angeli : Questo è il peggior risultato per te. Tu non vuoi questo. Ottieni il 12,1%.

- VC : Non ti piace neanche questo. Finisci con il 17%.

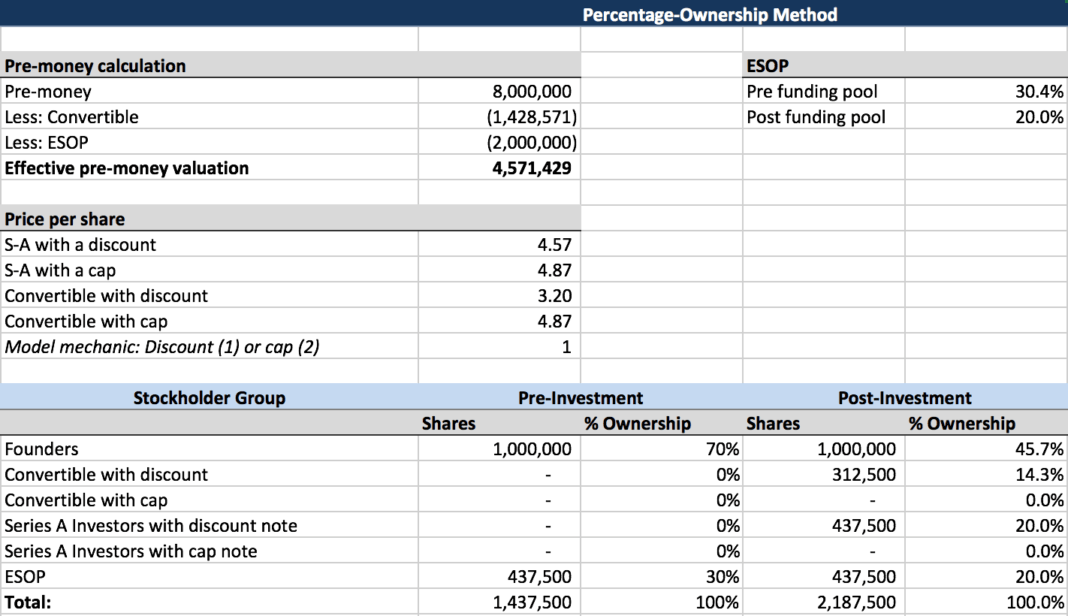

Metodo di proprietà percentuale

- Fondatori : Snark. Questo è il peggior risultato per te. Possiedi circa il 45,7% . La diluizione è la tua amica che non hai in comune con gli altri.

- Angeli : Questo è il miglior risultato per te. Ottieni il 14,3%.

- VC : Ti piace questo. Ottieni il massimo. Finisci con il 20,0%.

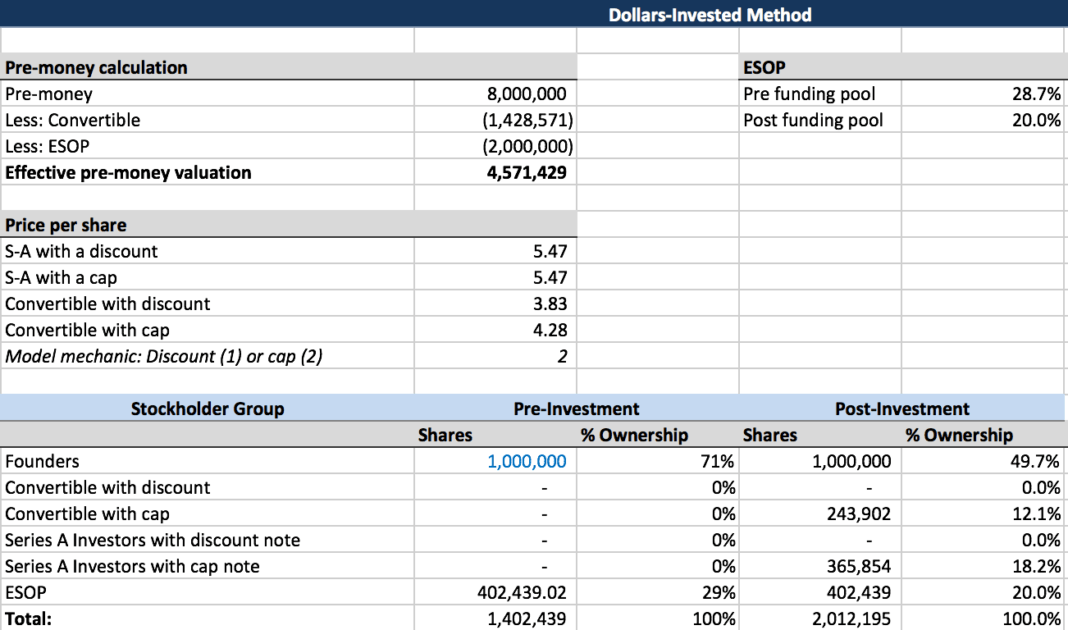

Metodo con dollari investiti

- Fondatori : Questo è il compromesso su cui accontentarsi. Possiedi circa il 49,7%.

- Angeli : Questo è il tuo compromesso. Ottieni il 12,1%.

- VC : Non così male come il metodo pre-money, ma potresti accettarlo. Finisci con il 18,2 %.

Metodo pre-soldi

Questo è ciò che vuoi " assumere " e convertire (fino a quando qualcuno se ne accorge e si lamenta). È il risultato più favorevole ai fondatori. Perché (a parte il fatto che ottieni più equità)?

La tua diluizione qui è la minima in quanto la diluizione è condivisa . Questo è probabilmente il metodo più comune per la conversione, ma ovviamente agli investitori non piace perché ha meno proprietà di quanto pensassero.

Il pre-moneto è fisso ($ 6 milioni dopo ESOP) qui e il prezzo di conversione per gli angeli si basa su quello, il che significa che il tuo prezzo per azione non diminuisce come con gli altri approcci. Il metodo pre-money fa sì che tutti condividano la diluizione con la conversione delle banconote in proporzione alla loro percentuale di proprietà.

Il tuo prezzo per azione per la serie A è $ 6,0 ($ 8 milioni meno ESOP di $ 2 milioni diviso per 1 milione di azioni) e il prezzo di conversione per le note sarebbe $ 4,2 per azione ($ 6,0 meno lo sconto del 30% supponendo che sia preferibile al limite).

Mentre la valutazione pre-money rimane fissa a 6 milioni di dollari, la percentuale di proprietà post-investimento degli investitori di serie A è del 17,0% e la valutazione post-moneta implicita da questo metodo è di 11,79 milioni di dollari (2 milioni di dollari divisi per la % di partecipazione, 17 %).

Metodo di proprietà percentuale

Questo metodo non è tuo amico come fondatore, dal momento che la post-moneta è impostata e la pre-moneta diminuisce per equiparare la proprietà . La % che il VC sta acquistando è fissa e le altre variabili vengono calcolate su di essa. Fondamentalmente il VC dice, voglio il mio 20%, non mi interessa cosa succede a qualcun altro, capiscilo.

Qui prendi il pre denaro di $ 8 milioni, sottrai l'ESOP e la convertibile per ottenere il tuo pre denaro effettivo di $ 4,57. Sì, è molto lontano dai tuoi $ 8 milioni di partenza!

Il prezzo per azione per il VC è di $ 4,57 per azione e il prezzo di conversione per le note sarebbe di $ 4,87 per azione ($ 4,57 meno lo sconto del 30% in quanto il cap non è in gioco).

Metodo di investimento in dollari

Questo è il tuo compromesso, dal momento che tutti si diluiscono un po' . Lo usi come compromesso tra il metodo pre-money e il metodo di proprietà percentuale.

Qui la tua valutazione post-moneta è fissata in modo da essere uguale alla valutazione pre-moneta concordata più i dollari investiti dai nuovi investitori più il capitale e gli interessi maturati sui titoli che si stanno convertendo. Utilizzando le ipotesi di cui sopra, la valutazione post-money verrebbe fissata a $ 11 milioni e ciascuna delle altre variabili verrebbe calcolata da quella. In questo esempio, il prezzo per azione per gli investitori di serie A sarebbe di $ 7,57 per azione e il prezzo di conversione per le obbligazioni sarebbe di $ 5,30 per azione ($ 7,57 meno lo sconto del 30%).

Conclusione

Il metodo dell'investimento in dollari conferisce ai fondatori il credito per il capitale e gli interessi maturati sulle banconote che vengono convertite in azioni come se si trattasse di fondi appena investiti nella società, ma solo i fondatori vengono diluiti dalle azioni "extra" che i titolari delle banconote stanno ricevendo a causa dello sconto di conversione. La logica è che la conversione del debito in azioni senza sconto non cambia la proprietà percentuale degli investitori di serie A sull'enterprise value della società, quindi stanno ancora ottenendo l'accordo per il quale avevano contrattato. I fondatori devono scendere a compromessi e accettare qualche diluizione aggiuntiva, ma è significativamente inferiore a quella che subirebbero con il metodo della percentuale di proprietà .

La parte più difficile del calcolo del prezzo per azione nel finanziamento di serie A di una società che ha una nota convertibile convertibile a sconto è che riapre di fatto la discussione sulla valutazione della società. Ciascuna parte potrebbe aver pensato di avere un accordo e ora una (o entrambe) deve scendere a compromessi per portare a termine l'accordo. Si spera che questo articolo ti abbia aiutato a comprendere alcune delle diverse opzioni per risolvere il problema in modo da poter adattare il tuo approccio di conseguenza.

[Questo post di Alexander Jarvis è apparso per la prima volta sul sito ufficiale ed è stato riprodotto con il permesso.]