Azzardo Walmart's India (Flipkart): rinascita della crescita o costoso lifting?

Pubblicato: 2018-05-29Walmart ha recentemente acquisito una partecipazione del 77% in Flipkart per $ 16 miliardi

Il 9 maggio 2018, Walmart ha confermato ufficialmente ciò che si diceva da settimane e ha annunciato che avrebbe pagato $ 16 miliardi per acquisire una partecipazione del 77% in Flipkart, una società indiana di vendita al dettaglio online, traducendosi in una valutazione di oltre $ 21 miliardi per un azienda fondata poco più di dieci anni fa, con circa $ 10.000 di capitale.

Gli investitori stanno discutendo su cosa, perché e cosa dopo questa transazione, con le loro reazioni che si manifestano in un calo della capitalizzazione di mercato di Walmart di circa $ 8 miliardi.

Per le startup tecnologiche indiane, l'accordo sembra il Nirvana che molti di loro aspirano a raggiungere, e questo senza dubbio affermerà le loro speranze che se costruiranno una presenza in India, ci saranno grandi giocatori con tasche profonde che li riacquisteranno.

I giocatori

Il punto di partenza, quando si valuta una fusione o un'acquisizione, è guardare le società coinvolte, sia acquisendo che target, prima dell'operazione. Non solo fornisce una base per qualsiasi valutazione dei benefici, ma può fornire indizi sui motivi.

- Flipkart, un aspirante Amazon?

Dei due giocatori in questo accordo, sappiamo molto meno di Flipkart di quanto non sappiamo di Walmart, perché non è quotato pubblicamente e fornisce solo frammenti di informazioni su se stesso. Detto questo, possiamo usare queste informazioni per trarre alcune conclusioni sull'azienda:

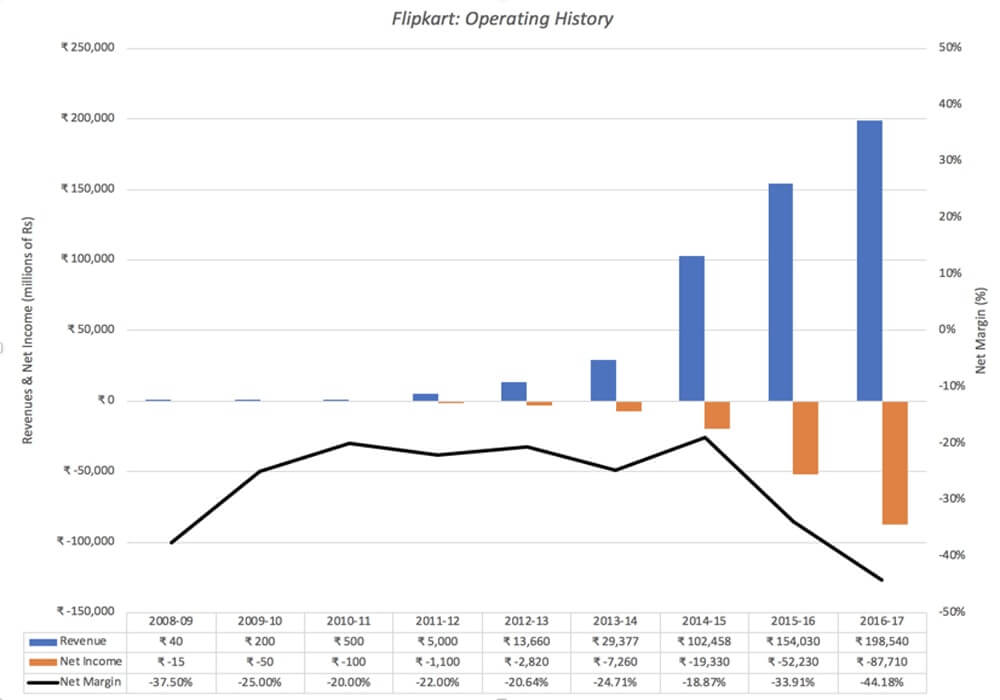

- È cresciuta rapidamente: Flipkart è stata fondata nell'ottobre 2007 da Sachin e Binny Bansal, entrambi ex dipendenti Amazon e non imparentati tra loro, con circa $ 6000 di capitale iniziale. I ricavi per la società sono aumentati da meno di 1 milione di dollari nel 2008-09 a 75 milioni di dollari nel 2011-12 e hanno accelerato, con acquisizioni multiple lungo il percorso, fino a raggiungere i 3 miliardi di dollari nel 2016-2017. Il tasso di crescita dei ricavi nel 2016-17 è stato del 29%, in calo rispetto alla crescita dei ricavi del 50% registrata nell'anno fiscale precedente. I ricavi di Flipkart sono mostrati, in rupie indiane, nel grafico sottostante:

- Pur perdendo molti soldi e bruciando denaro contante: come mostra il grafico sopra, non a caso, Flipkart ha perso denaro nei suoi primi anni, poiché la crescita era la sua priorità. Più preoccupante, tuttavia, è il fatto che l'azienda non solo continua a perdere denaro, ma che le sue perdite sono aumentate con i ricavi. Nell'anno fiscale 2016-17, ad esempio, la società ha registrato una perdita operativa di 0,6 miliardi di dollari, con un margine operativo inferiore al 40%. Le continue perdite hanno portato la società a bruciare gran parte dei 7 miliardi di dollari che ha raccolto in capitale nel corso della sua vita dagli investitori.

- E prendere in prestito denaro per colmare i disavanzi di cassa: forse non volendo diluire la loro quota di proprietà cercando ulteriormente il capitale azionario, i fondatori hanno preso in prestito somme considerevoli. I costi di finanziamento di questo debito sono saliti a $ 671 milioni nell'anno fiscale 2016-17, spingendo le perdite complessive a $ 1,3 miliardi. Non solo i costi finanziari si aggiungono alle perdite e al consumo di denaro ogni anno, ma mettono a rischio la sopravvivenza dell'azienda, come azienda autonoma.

- Ha avuto problemi con la governance e la trasparenza lungo il percorso: Flipkart ha una struttura di partecipazione complessa, con una società madre a Singapore e molteplici ramificazioni, alcune progettate per aggirare le restrizioni bizantine dell'India sugli investimenti esteri e sulla vendita al dettaglio e alcune riflettono le loro molteplici incursioni in aumento capitale di rischio.

Mentre la difesa che verrà offerta per l'azienda è che è ancora giovane, l'entità delle perdite e la dipendenza dal denaro preso in prestito suggerirebbero che, come azienda autonoma, sarebbe difficile trovare una giustificazione per un valore elevato per l'azienda e avrebbe serie preoccupazioni per la sopravvivenza.

b)Walmart, il gigante che invecchia?

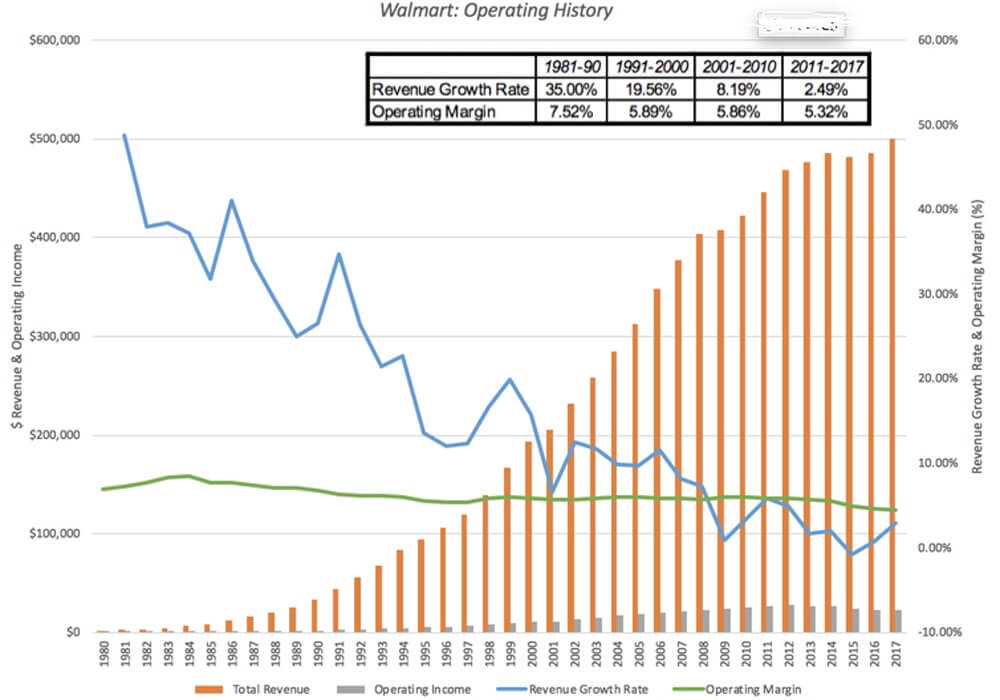

Walmart è quotata in borsa da decenni e i suoi risultati operativi possono essere visti in modo molto più dettagliato. La sua crescita negli anni '80 e '90 da un grande negozio dell'Arkansas a un rivenditore statunitense dominante è illustrata di seguito:

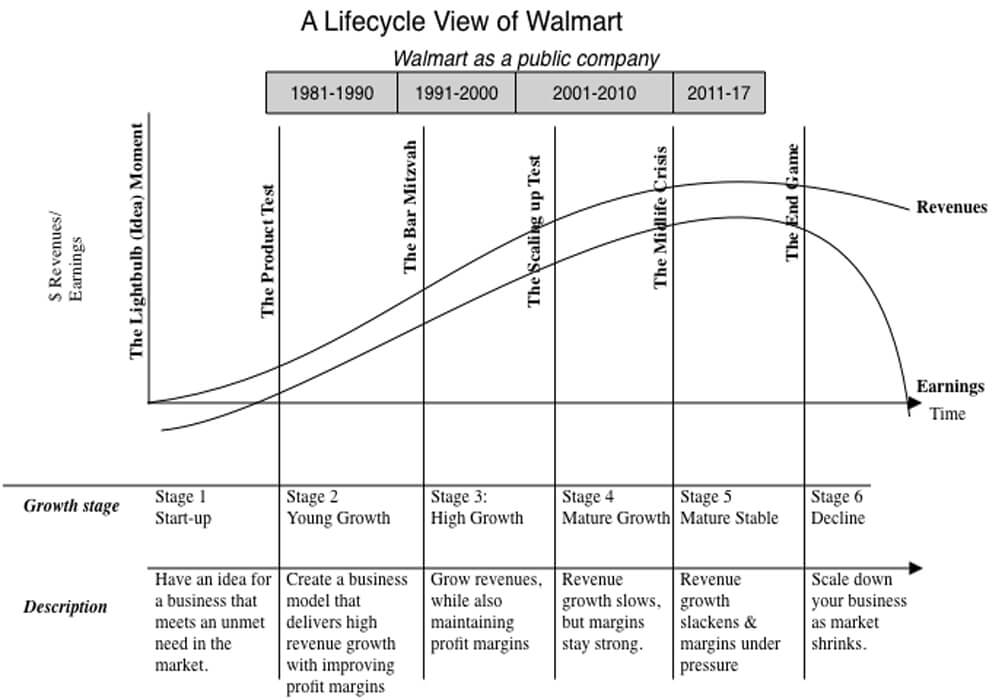

Quella storia operativa include due decenni di crescita stellare verso la fine del ventesimo secolo, quando Walmart ha rimodellato l'attività di vendita al dettaglio negli Stati Uniti, e gli anni successivi, in cui la crescita è rallentata e i margini sono stati messi sotto pressione. Allo stato attuale di Walmart, ecco cosa vediamo:

- La crescita è rallentata fino a diventare un rivolo : il motore di crescita di Walmart ha iniziato a rallentare più di un decennio fa, in parte perché la sua base di entrate è così schiacciante ($ 500 miliardi nel 2017) e in parte a causa della saturazione del suo mercato principale, che sono gli Stati Uniti.

- E di più viene acquisito : poiché la stessa crescita delle vendite in negozio si è stabilizzata, Walmart ha cercato di acquisire altre società, con Flipkart che è solo l'esempio più recente (e più costoso).

- Ma la sua attività di base rimane la vendita al dettaglio di grandi scatole : mentre l'acquisizione di rivenditori online come Jet.com ed etichette di lusso come Bonobos rappresentano un cambiamento rispetto alla sua missione originale, l'azienda è ancora costruita attorno ai suoi modelli originali di basso prezzo/alto volume e negozi di scatole. I margini in quell'attività si sono ridotti, anche se gradualmente, nel tempo.

- E la sua impronta globale è modesta : per gran parte degli ultimi anni, Walmart ha visto oltre il 20% dei suoi ricavi provenire dall'esterno degli Stati Uniti, ma quel numero non è aumentato negli ultimi anni e una parte significativa dei ricavi esteri le vendite provengono da Messico e Canada.

Guardando i dati, è difficile vedere come si possa arrivare a una conclusione diversa da quella che Walmart non è solo un'azienda matura, ma forse sull'orlo del declino.

Guardando i dati, è difficile vedere come si possa arrivare a una conclusione diversa da quella che Walmart non è solo un'azienda matura, ma forse sull'orlo del declino.

Pochissime aziende invecchiano con grazia, con molte che combattono il declino cercando disperatamente di reinventarsi, entrando in nuovi mercati e attività e cercando di acquisire crescita. Alcuni riescono e trovano una nuova prospettiva di vita. Se sei un azionista Walmart, i tuoi ritorni sull'azienda nel prossimo decennio saranno determinati in gran parte da come funziona attraverso il processo di invecchiamento e l'acquisizione di Flipkart è uno dei segnali più forti che l'azienda non prevede di andare in declino , senza combattere. Potrebbe essere un buon tema cinematografico, ma può essere molto costoso per gli azionisti.

Raccomandato per te:

Il nemico comune

Guardando Flipkart e Walmart, è chiaro che sono aziende molto diverse, agli estremi opposti del ciclo di vita. Flipkart è un'azienda giovane, ancora alle prese con il suo modello di business di base, che si è dimostrata vincente nel fornire una crescita dei ricavi ma non dei profitti. Walmart è un gigante che invecchia, ancora redditizio ma con poca crescita e margini sotto pressione. C'è un elemento che li accomuna ed è che entrambi si trovano ad affrontare forse l'azienda più temuta al mondo, Amazon.

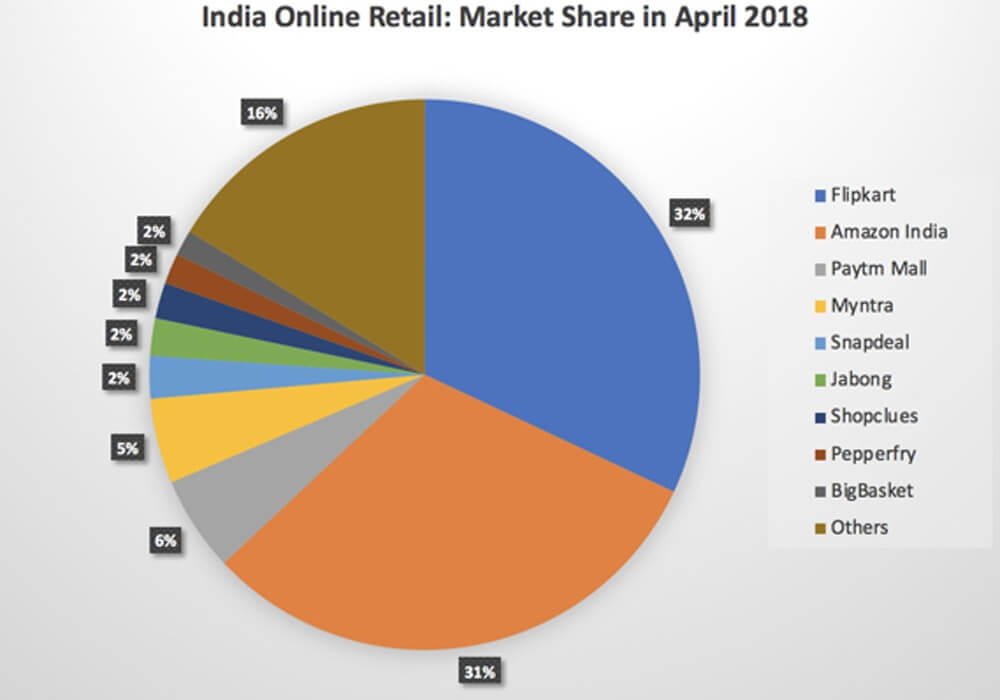

un. Amazon contro Flipkart: negli ultimi anni, Amazon ha perseguito in modo aggressivo la crescita in India, concedendo poco a Flipkart e ha mostrato la volontà di dare la priorità ai ricavi (e alla quota di mercato) rispetto ai profitti:

b) Amazon contro Walmart : se c'è un'azienda al mondo che dovrebbe sapere come opera Amazon, deve essere Walmart. Negli ultimi vent'anni, Amazon ha devastato il business della vendita al dettaglio di mattoni e malta negli Stati Uniti e mentre le prime vittime potrebbero essere state grandi magazzini e rivenditori specializzati, è abbastanza chiaro che Amazon sta puntando gli occhi su Walmart e Target, soprattutto dopo l'acquisizione di Whole Foods. Sebbene Flipkart rimanga l'azienda più grande, Amazon India ha continuato a guadagnare quote di mercato, raggiungendo quasi il ritardo nell'aprile 2018 e, in modo più critico, ha contribuito alle perdite di Flipkart, essendo disposta a perdere denaro si. In un post precedente, ho chiamato Amazon una società Field of Dreams e ho affermato che la pazienza era insita nel suo DNA e il gioco finale, se Flipkart e Amazon India si scontrano, è predetto. Flipkart si ritirerà, avendo esaurito denaro e capitale.

Può sembrare un'iperbole, ma si può argomentare con forza che mentre alcuni dei problemi di Flipkart e Walmart possono essere ricondotti a decisioni di gestione, problemi di scalabilità e gusti dei clienti, è la paura di Amazon che riempie i loro momenti di veglia e guida il loro processo decisionale .

Il prezzo di Flipkart

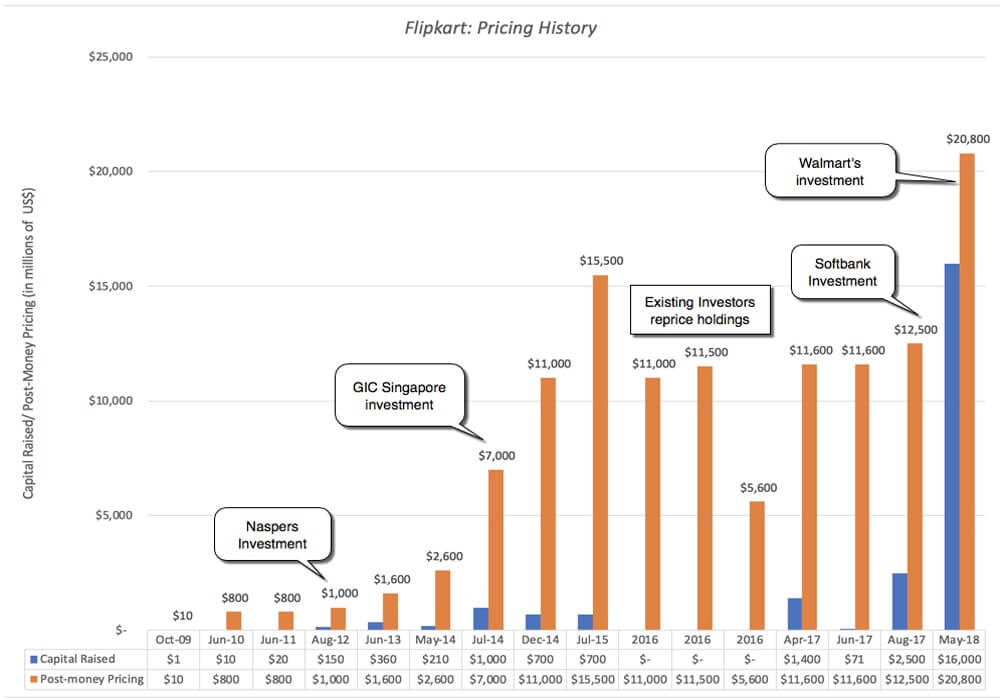

Walmart è solo l'ultimo di una serie di investitori di alto profilo che Flipkart ha attratto nel corso degli anni. Tiger Global ha effettuato numerosi investimenti nella società, a partire dal 2013, e altri investitori internazionali hanno preso parte ai round successivi. Il grafico seguente cattura la cronologia:

Salvo un periodo tra luglio 2015 e fine 2016, in cui la società è stata valutata al ribasso dagli investitori esistenti, il prezzo è aumentato ad ogni nuovo aumento di capitale. Nell'aprile 2017, la società ha raccolto 1,4 miliardi di dollari da Microsoft, Tencent ed eBay, in un round di investimento che ha valutato la società a 11 miliardi di dollari e nell'agosto 2017 Softbank ha investito 2,5 miliardi di dollari nella società, valutandola più vicino a 12,5 miliardi di dollari. L'investimento di Walmart, tuttavia, rappresenta un salto significativo nei prezzi nell'ultimo anno.

Salvo un periodo tra luglio 2015 e fine 2016, in cui la società è stata valutata al ribasso dagli investitori esistenti, il prezzo è aumentato ad ogni nuovo aumento di capitale. Nell'aprile 2017, la società ha raccolto 1,4 miliardi di dollari da Microsoft, Tencent ed eBay, in un round di investimento che ha valutato la società a 11 miliardi di dollari e nell'agosto 2017 Softbank ha investito 2,5 miliardi di dollari nella società, valutandola più vicino a 12,5 miliardi di dollari. L'investimento di Walmart, tuttavia, rappresenta un salto significativo nei prezzi nell'ultimo anno.

Nota che, in tutta questa sezione, ho usato la parola "prezzo" e non "valutazione", per descrivere questi investimenti VC e privati, e se ti stai chiedendo perché, leggi questo post che ho sulla differenza tra prezzo e valore e perché i VC giocano al gioco dei prezzi. Perché questi venture capitalist, molti dei quali sono esperti del gioco, dovrebbero aumentare i prezzi di un'azienda che non solo si è dimostrata incapace di fare soldi ma dove non c'è luce alla fine del tunnel? La risposta è semplice e cinica. L'unica giustificazione necessaria nel gioco dei prezzi è l'aspettativa che qualcuno pagherà un prezzo più alto lungo la strada, un'aspettativa che viene catturata nell'uso dei multipli di uscita nei modelli di prezzo VC.

Il perché?

Allora, perché Walmart ha pagato $ 16 miliardi per una partecipazione del 70% in Flipkart? E si ripagherà per l'azienda? Ci sono quattro possibili spiegazioni per la mossa di Walmart e ognuna arriva con pensieri preoccupanti.

- Il gioco dei prezzi: non importa cosa si pensi al modello di business di Flipkart e alla sua valutazione, è vero, almeno dopo l'offerta di Walmart, che il gioco ha dato i suoi frutti per i partecipanti precedenti. Pagando ciò che ha fatto, Walmart ha reso ogni investitore che è entrato nella catena dei prezzi di Flipkart prima di esso un "successo", rivendicando il gioco dei prezzi, almeno per loro. Se l'essenza di quel gioco è che acquisti a un prezzo basso e vendi a un prezzo più alto, il vantaggio di giocare al gioco dei prezzi è più facile osservando l'investimento di Softbank fatto solo nove mesi fa, che è quasi raddoppiato nei prezzi, in gran parte come conseguenza dell'accordo Walmart. In effetti, molte delle società di private equity e di capitale di rischio che sono diventate investitori negli anni precedenti venderanno le loro partecipazioni a Walmart, ottenendo enormi guadagni di capitale e andando avanti. È possibile che anche Walmart stia giocando al gioco dei prezzi, con l'intenzione di vendere Flipkart a qualcun altro lungo la strada a un prezzo più alto?

La mia valutazione: dal momento che la partecipazione della società è schiacciante e ha motivi operativi, è difficile vedere come Walmart giochi al gioco dei prezzi, o almeno lo giochi per vincere. Si parla di investitori che costringono Walmart a portare Flipkart in borsa in pochi anni, ed è possibile che se Walmart è in grado di sostenere Flipkart e renderlo di successo, questa rampa di uscita potrebbe aprirsi, ma mi sembra un pio desiderio.

- The Big Market Entree (Real Options): il mercato al dettaglio indiano è grande, ma per decenni si è anche rivelato frustrante per le aziende che hanno cercato di entrarvi per decenni. Una possibile spiegazione per l'investimento di Walmart è che stanno acquistando un'opzione (molto costosa) per entrare in un mercato ampio e potenzialmente redditizio. L'argomento delle opzioni implicherebbe che Walmart può pagare un premio su un valore stimato per Flipkart, con quel premio che riflette l'incertezza e le dimensioni del mercato al dettaglio indiano.

La mia valutazione: le dimensioni del mercato al dettaglio indiano, la sua crescita potenziale e l'incertezza su tale crescita creano opzioni, ma dato che Walmart rimane principalmente un negozio di mattoni e malta e che ci sono più percorsi che possono essere presi per essere in quel mercato, non è chiaro che l'acquisto di Flipkart sia un'opzione preziosa. - Sinergia : come per ogni fusione, sono sicuro che la parola sinergia verrà sparsa, spesso con abbandono selvaggio e generalmente senza nulla a sostegno. Se l'essenza della sinergia è che una fusione consentirà all'entità combinata di intraprendere azioni (aumento della crescita, riduzione dei costi ecc.) che le singole entità non avrebbero potuto intraprendere da sole, dovresti pensare a come l'acquisizione di Flipkart consentirà a Walmart per generare più entrate nei suoi negozi al dettaglio indiani e, al contrario, come permettersi di essere acquisita da Walmart farà crescere Flipkart più velocemente e si trasformerà prima in redditività.

La mia valutazione: Walmart non è ancora una presenza abbastanza ampia in India per beneficiare sostanzialmente dell'acquisizione di Flipkart e mentre Walmart ha annunciato che avrebbe aperto 50 nuovi negozi in India, subito dopo l'accordo Flipkart, non vedo come possedere Flipkart aumenterà notevolmente il traffico nei suoi negozi fisici. Allo stesso tempo, Walmart ha poco da offrire a Flipkart per renderlo più competitivo contro Amazon, a parte il capitale per farlo andare avanti. In sintesi, se c'è sinergia, devi sforzarti per vederla, e non sarà abbastanza consistente o arriverà abbastanza presto da giustificare il prezzo pagato per Flipkart. - Manovra difensiva : in precedenza, ho notato che sia Flipkart che Walmart condividono un avversario comune, Amazon, un concorrente magistrale nel giocare il gioco lungo. Ho sostenuto che ci sono poche possibilità che Flipkart, da solo, possa sopravvivere a questa lotta, poiché il capitale si esaurisce e gli investitori esistenti cercano uscite e che lo scivolamento di Walmart nel declino della vendita al dettaglio globale sembra inesorabile, poiché Amazon continua la sua ascesa. Dato che il mercato al dettaglio cinese si rivelerà difficile da penetrare, il mercato al dettaglio indiano potrebbe essere il luogo in cui Walmart prende posizione. In altre parole, la giustificazione di Walmart per investire in Flipkart non è che si aspettano di generare un ritorno ragionevole sul loro investimento di $ 16 miliardi, ma che se non effettuano questa acquisizione, Amazon non sarà controllato e il loro declino sarà più precipitoso.

La mia valutazione: delle quattro ragioni, questa, a mio avviso, è quella che spiega meglio l'accordo. Le fusioni difensive, tuttavia, sono un segno di debolezza, non di forza, e indicano un modello di business sotto stress. Se sei un azionista Walmart, questo è un segnale negativo e non mi sorprende che le azioni Walmart siano diminuite in seguito. Rimanendo con l'analogia del ciclo di vita, Walmart è un'attrice anziana e un tempo bellissima che ha pagato $ 16 miliardi per un costoso lifting e, come tutti i lifting, è solo questione di tempo prima che la gravità faccia di nuovo la sua magia.

In sintesi, penso che le probabilità siano contro Walmart su questo accordo, dato quanto ha pagato Flipkart. Se le voci sono vere secondo cui Amazon era interessata ad acquistare Flipkart per quasi $ 22 miliardi, penso che Walmart sarebbe stato più utile lasciare che Amazon vincesse questa battaglia e combattesse le forze dell'ordine anti-trust locali, mentre giocava ai suoi punti di forza in mattoni e malta vendita al dettaglio. Ho il vago sospetto che Amazon non avesse mai intenzione di acquistare Flipkart e che sia riuscita a spingere Walmart a pagare molto più di quanto dovrebbe per entrare nello spazio di vendita online indiano, dove può aspettarsi di perdere denaro nel prossimo futuro. A volte, vinci guerre di offerte perdendole!

Cosa succede dopo?

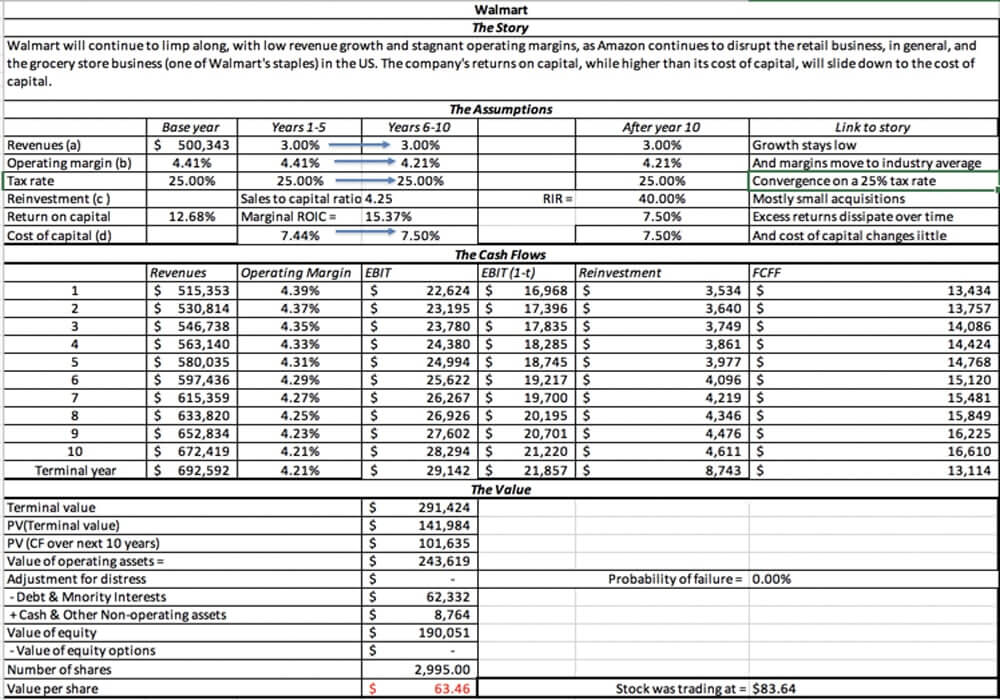

A lungo termine, questo accordo potrebbe rallentare il declino di Walmart, ma a un prezzo così alto che non vedo come gli azionisti di Walmart ne traggano vantaggio. Ho allegato la mia valutazione di Walmart e con la mia storia di continua crescita lenta e margini stagnanti per l'azienda, il valore che ottengo per l'azienda è di circa $ 63, circa il 25% in meno rispetto al prezzo delle azioni di $ 83,64 del 18 maggio 2018.

A breve, mi aspetto che questa acquisizione acceleri la già frenetica concorrenza nel mercato al dettaglio indiano, con Flipkart, ora supportato da Walmart Cash, e Amazon India che continuano a tagliare i prezzi e ad offrire servizi supplementari. Ciò significherà perdite ancora maggiori per entrambe le aziende e i rivenditori online più piccoli cadranno nel dimenticatoio. I vincitori, però, saranno i clienti al dettaglio indiani che, nelle parole del Padrino, riceveranno offerte che non possono rifiutare!

Per le start-up di tutta l'India, tuttavia, temo che questo accordo, che premia i fondatori di Flipkart e i suoi investitori VC per aver costruito una macchina che fa perdere denaro e brucia denaro, alimenterà un comportamento scorretto. Le giovani aziende andranno per la crescita, e ancora di più, prestando poca attenzione ai percorsi verso la redditività o costruendo attività redditizie, sperando di essere Flipkarted .

I venture capitalist giocheranno a più giochi di prezzo, pagando prezzi per questi soldi perdenti che non hanno basi nei fondamentali, ma giustificandoli sostenendo che saranno Walmarted . Nel frattempo, se sei un investitore a cui interessa il valore, ti suggerirei di comprare dei popcorn e goderti l'intrattenimento. Sarà divertente, finché durerà!

[Questo post di Aswath Damodaran è apparso per la prima volta sul suo blog ed è stato riprodotto con il permesso.]