パンデミック時の企業への融資の 5C

公開: 2020-07-19Covid-19 は間違いなく、融資の世界にさまざまな新しい課題と新しい展望をもたらしました。

すべての借り手は、悪い借り手になる前は良い借り手だった

資金が意図した目的のみに使用されるように、資金の実際の流出を制御する時が来ました

信用分析の世界は、一般的に有名な 5 つの C (性格、能力、資本、担保、約款) によって管理されています。 ソーシング、評価、モニタリングのいずれであっても、これらは、特に企業への融資を行う際に検討するよう求められた 5 つの属性です。

恐ろしいパンデミックの予想外の出現は、間違いなく、モデルのすべての「C」が影響を受ける融資の世界に、さまざまな新しい課題と新しい状況をもたらしました。 借り手は返済を一時停止し(おそらくその性格に影響を与える)、返済能力(歴史的に四半期の損益計算書から判断される)が低下し、担保の価値が低下し、RBI自体が資本要件を緩和するよう求め、規定された制限のほとんどが得られている違反した。

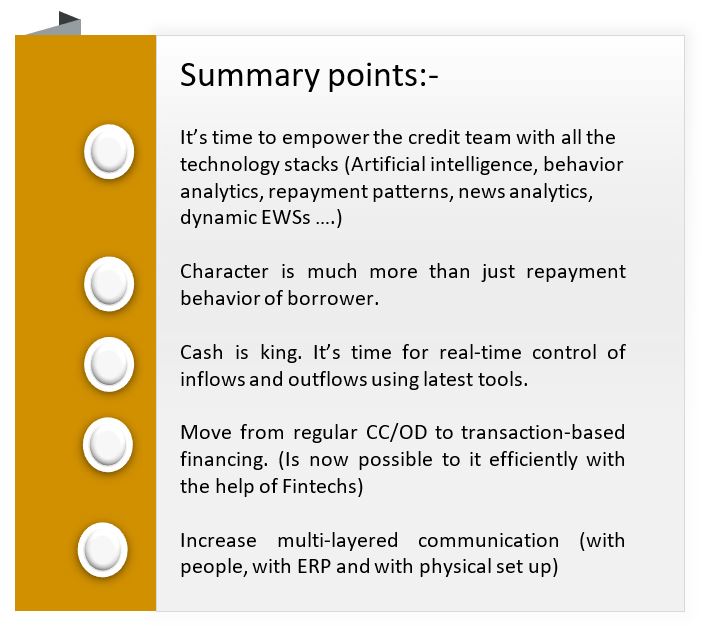

クレジット関係者の多くが、この時代にどのように融資を行えばよいか迷っているのは、まさにこの状況の有機的な影響です。 明らかに、時間の必要性はプロセスを通じて新しいものです。 私自身の経験と理解に基づいて、5C モデルの新しいバージョンを提案し、以前のマントラを置き換えるか変更します。

キャラクター

悪い時は良い人を貸すことはできるが、良い時でも悪い人を貸してはいけない

キャラクターは、どのモデルからも除外できない属性の 1 つです。 歴史的に、借り手の性格は主に信用履歴によって常に判断されてきましたが、今日では視野を広げる必要があります。 すべての借り手は、悪い借り手になる前は良い借り手でした。 この非常に単純な認識は、局のスコアと返済履歴を超えて移動する必要があることを意味します.

借り手の行動面も同様に重要です。 科学の部分では、AI モデリングや行動分析などのツールを追加する必要があります。 芸術の部分では (この属性は科学というよりも芸術に近いため)、賢い手がかりを調べる必要があります。 当時、借り手はどれほど倹約家でしたか。 借り手がモラトリアムを本当に必要としていたかどうか。 借り手はどのようにして、債権者 (従業員/業務/財務) に対するコミットメントを (部分的にでも) 果たすことができましたか? これらの質問のいくつかへの回答は、借り手の性格について十分なヒントを与えてくれます。

キャッシュフロー

売上高は虚栄心、利益は正気だが現金は現実

キャッシュフローは、提案された新しいモデルの属性容量を置き換えます。 キャパシティは、通常、P&L 関連の比率 (インタレスト カバレッジ、DSCR) によって判断されてきました。 ただし、実際には多くの利益が債務者に詰まっているため、本当に重要なのはキャッシュフローです。 では、定期的なキャッシュフローを確保するにはどうすればよいでしょうか。 2つのポイントが重要です。 第一に、あなたの顧客の顧客は支払うべきであり、第二に、あなたの顧客の顧客はあなた (貸し手) だけに支払うべきです。

1点目は、KYCC(顧客の顧客を知る)が重要です。 私たちは通常、借り手の上位 5 人の買い手に関する小さなパラグラフを提案ノートに追加します。 しかし、自動車OEMの借り手(サプライチェーンが明確に定義されている場合)を除いて、借り手のバイヤーを深く分析したことはありません. これは主に、借り手のビジネス、産業、ヴィンテージに全体的な安心感を与えるために発生します。 しかし、ローンの返済が実際に行われるのは、借り手の顧客ですよね?

あなたにおすすめ:

ここでの課題は、何万人もの借り手の顧客をどのように分析できるかということです。 答えはテクノロジーにあります。 FinTech は、a) 借り手の顧客が本物かどうか (KYC、アカウントとヴィンテージの検証に API が利用可能)、および b) 期限内に返済が行われる可能性はどれくらいか? (返済パターン、ニュース分析、IPI も同様に役立ちます)。

2 番目のポイント (つまり、キャッシュ フロー ルーティング) については、最も簡単な解決策は、通常の CC/OD ラインをトランザクション ベースのライン (請求書割引/ファクタリング/PO ベースのファイナンス) に変換することです。 製品としての現金信用は、インドを除いて他のどの主要経済国にもありません。 取引ベースの金融では、すべての借り手の顧客は、専用の貸し手の口座にのみ支払います。 さらに、取引の信憑性を高め、各購入者の正確な返済行動を提供し、早期警告メカニズムをさらに強化します (請求書のレベルが一致すると、債務者の遅延が簡単にわかります)。

借り手は、2 つの理由で異議を申し立てることができます。 第 1 に、彼ら自身が請求書の支払いの遅れを予想しています (TRED の量が減少している理由)。 そのため、割引中は十分な猶予期間を設ける必要があります。 第 2 に、すべての請求書を割引するのは運用上面倒です。 この問題は、直接請求書レベルの照合が行われるデジタル請求書割引ソリューションを採用することで分類できます (GSTIN からの追加認証)。 また、電子メール、リンク、その他のチャネルを介したスマート コレクションを有効にして、請求書の返済が貸し手のアカウントに直接行われるようにします。 ホスト間の統合は他のソリューションになる可能性があります (ただし、大企業でのみ可能です)。

コントロール

実行中のビジネスでは、次のロットの材料を提供する運用債権者が最初に支払われます。

最終用途のモニタリングを介して事後分析を行うのではなく、今すぐ制御します。 資金が意図した目的のみに使用されるように、資金の実際の流出を制御する時が来ました。 新しいツールを使用すると、支払いが必要なすべてのベンダーを認証でき、より大きな金額については、請求書レベルの支払いを実際に制御できます。 すべての受取人の認証 (KYC、銀行口座、その他の詳細) も実行できます。 繰り返しになりますが、ボリュームを手動で処理することはできませんが、必要なテクノロジー ソリューションを利用することはできます。 借り手のサプライヤーへの直接送金による PO ベースの融資により、事業運営内の資金が確保されます。

コミット項目

同じことについてはさまざまな見方がありますが、重要なのはプロモーターのマージン (または資本比率) ではなく、プロモーターの意図であると私は個人的に信じています。 すでに RBI は、銀行が MPBF 計算のための資本拠出を緩和することを許可しています。 証拠金は、実際には会社の営業利益と一致する必要があります。 債務者の請求書を割引して、債権者に直接支払うことができます (証拠金は請求書の支払い後にのみ解放されます)。 そうすれば、株式明細書を収集する必要はありません (証拠金はリアルタイムで管理されます)。

行動面では、ビジネスへの関与のレベルを確認する必要があります。 プロモーターが経営している唯一のビジネスですか? 家族全員がビジネスにどの程度関与しているか? プロモーターファミリーからいくつの PG が提供されますか? これらの質問は、コミットメントのレベルに答える必要があります。

コミュニケーション

言われていないことを聞くことがより重要です

急速に変化する世界では、コベナンツを監視するよりも、借り手と定期的に (場合によってはリアルタイムで) コミュニケーションを取ることがより重要です。 コミュニケーションは 3 層にする必要があります。 人と、ERP と、物理的なセットアップで。 与信管理者は顧客とほとんどコミュニケーションをとらないが、同じことを増やさなければならない。 また、個人的なやり取りは CFO だけでなく、1 層上 (プロモーター) と 1 層下に制限する必要があります。

さらに、API を使用すると、借り手の ERP とのリアルタイムの統合が可能になり、販売、購入、および回収の正確な詳細が得られます。 さらに、工場訪問レポートは、工場の実際のビデオ映像で補完することができます。 実際、これは、常に実装しようとしていたすべての監視ツールを借り手に受け入れてもらうのに適した時期です。 これらのツールは、早期に適切な警告信号を発するだけでなく、プロモーターが資金を流用することを防いでくれます。

ハッピーレンディング。