市場のボラティリティが襲う中、IPO を控えたインドのテック系新興企業は嵐が過ぎ去るのを待つ

公開: 2022-05-122021 年とは異なり、2022 年の最初の 4 か月間で証券取引所に主要なテック スタートアップ企業が上場したことはほとんどありませんでした。

今後の IPO のロードマップは、市場のボラティリティ、世界的な金融政策の引き締め、新型コロナウイルスの次の波への根強い懸念により不透明です。

上場スタートアップ 11 社の株価が最近下落した後、IPO 予定のスタートアップの多くは、市場のセンチメントが改善するのを待っているか、オファーサイズの縮小を検討しています。

2021 年には、11 のインドの新興企業が証券取引所に上場し、大リーグに参入しました。 全体として、インドのスタートアップ企業は、2021 年にメガ アンカー投資とプレ IPO ラウンドを通じて 27 億ドル以上、 IPO を通じて 73 億ドル以上を調達しました。 しかし、2022年の主要なスタートアップのリストはこれまでありませんでした。

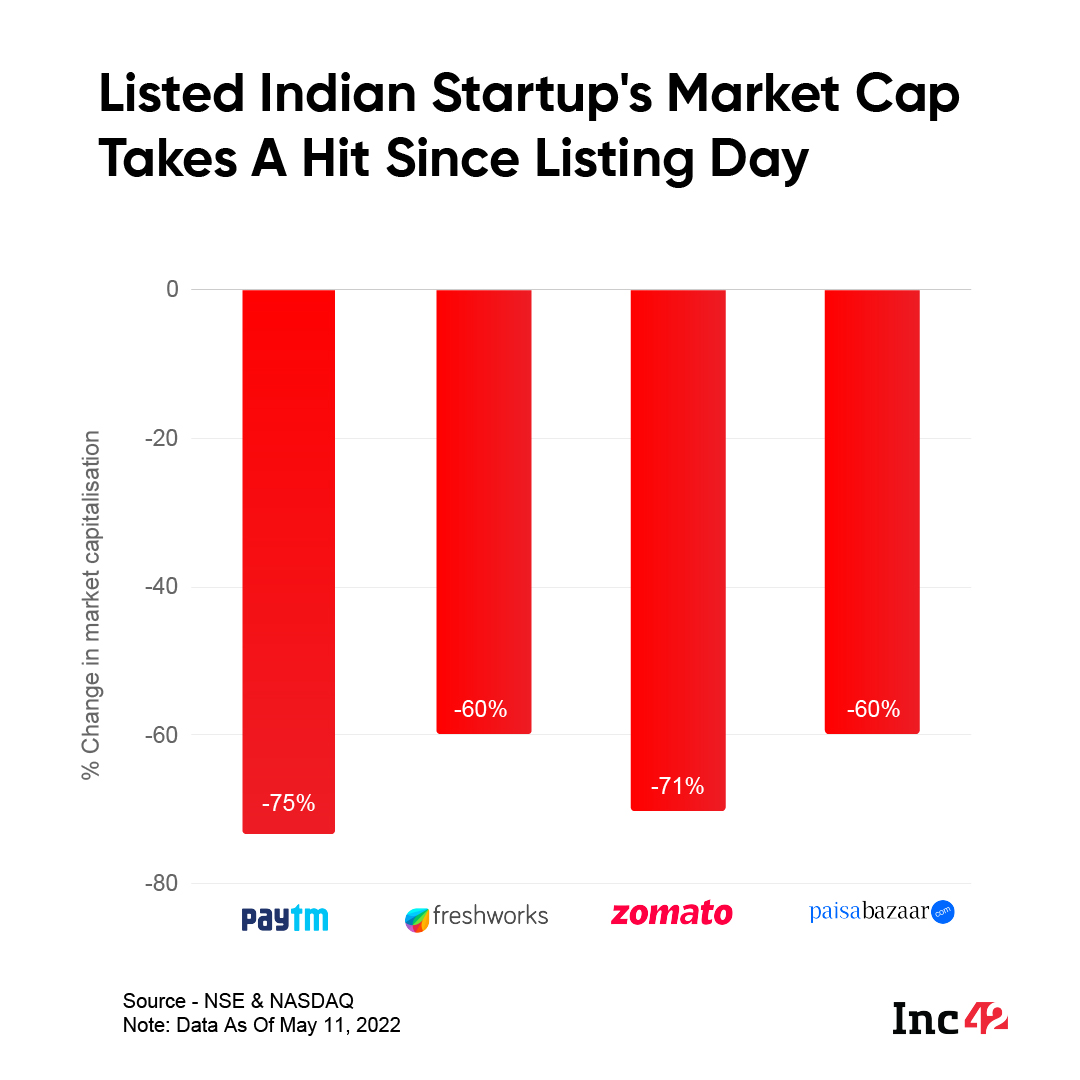

上場スタートアップのほとんどは、証券取引所への上場後に利益を上げられず、株価が急落しています。 Paytm や Zomato などは、ピーク時評価額の 3 分の 1 にまで引き下げられました。 一部の企業は上昇して IPO 前の評価額に近づきましたが、全体として、証券取引所に上場しているインドの新興企業にとって良い動きではありませんでした。

進行中のロシアとウクライナの戦争による地政学的緊張と、米国連邦準備制度理事会を含む世界中の中央銀行による金融政策の引き締めにより、世界市場のセンチメントはネガティブになっています。 先週のサプライズ発表で、インド準備銀行 (RBI) はレポ レートを 40 ベーシス ポイント引き上げ、現金準備率を 50 ベーシス ポイント引き上げて 4.5% にしました。 これらすべてが、国内で上場している新時代のテックスタートアップにさらなる問題を引き起こしている.

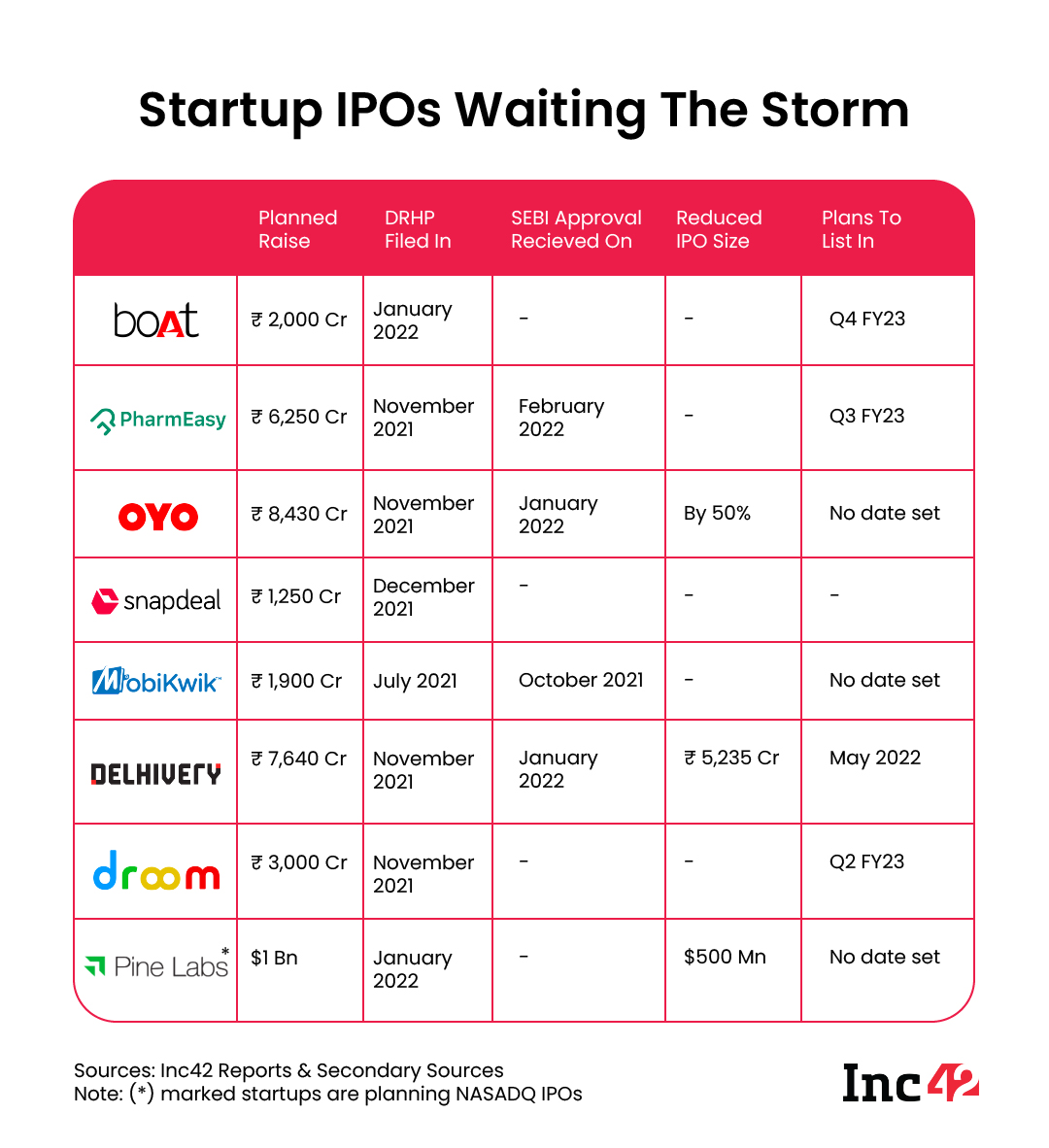

市場のボラティリティ、株式の世界的な低迷、Covid-19 パンデミックの次の波への恐怖も、今後の IPO のロードマップを不明確にしています。 その結果、IPO を予定しているスタートアップの多くは、嵐を乗り切るか、オファーの規模を縮小することを決定しました。 最近では、IPO が 5 月 11 日に開始される Delhivery が、オファーを INR 7,640 Cr から INR 5,230 Cr に引き下げました。 ロジスティクススタートアップの提案サイズを削減するという決定は、1 回限りの可能性は低く、市場のセンチメントが改善されない場合、他の企業がそれに続く可能性があります。

嵐が過ぎるのを待っている IPO 計画を持つスタートアップ

上場スタートアップ11社の不安定な株価パフォーマンスの後、スタートアップIPOの多幸感が沈静化したため、IPOを予定していたスタートアップの多くは計画を保留にしました。 「投資家を誤解させたくない」、「適切な時期を待っている」、「個人投資家をでこぼこ道に連れて行く意味がない」などは、公開問題を延期する理由として挙げられています。

たとえば、ニューデリーを拠点とするヘッドフォン メーカーの boAt の親会社である Imagine Marketing Limited は、 SEBI に2,000 Cr の IPOを申請しましたが、市場規制当局からまだ承認を受けていません。 それでも、2022 年 1 月に DRHP を提出したにもかかわらず、D2C スタートアップはほぼ 1 年後の 2023 年の第 1 四半期に上場を目指していると伝えられています。

一方、 PharmeasyとMobiKwikも昨年、DRHP を SEBI に提出し、最終認可を受けました。 それにもかかわらず、スタートアップは今まで公開の問題の日付を設定していないため、IPO が遅れる可能性があります。 ホスピタリティ ユニコーンの OYO も、8,430 インドルピーでの IPO について SEBI から基本的な承認を受けています。 スタートアップは更新された DRHP を提出する必要がありますが、伝えられるところによると、オファーを 50% 削減することを検討しており、公開する日付は設定されていません。

あなたにおすすめ:

e コマースのスタートアップである Snapdealと自動車市場の Droomも、昨年それぞれの DRHP を提出しましたが、まだ SEBI の承認を受けていません。 ただし、どちらのスタートアップも、2023 年度第 2 四半期より前に上場する予定はありません。 NASDAQ IPO を計画しているFintech の巨人Pine Labsは、IPO の規模を計画の 10 億ドルから 5 億ドルに縮小し、米国 SEC に内密にドラフトを提出しました。

「新興企業は IPO とはまったく異なる資金調達環境に慣れており、通常、その後のすべてのラウンドでより高い評価額が設定されています」と市場の専門家は Inc42 に語りました。

「通常、IPO には計画と実行に約 12 か月かかりますが、IPO の準備が整うまでに、市場のダイナミクスが変化し、タイミングを計ることが困難になります。 その時点で、IPO が失敗する可能性に対して、より低い評価額とより小さな問題のどちらかを選択することになります。当然、彼らは前者を選択します」と専門家は付け加えました。

通常、ドラフトに大きな変更が必要ない場合、SEBI は DRHP を承認するのに約 4 ~ 6 週間かかります。 規制当局の承認を得た後、RHP の申請と承認の取得を含め、IPO を市場に出すまでにさらに 4 ~ 6 週間かかります。

通常、企業は 3 ~ 4 か月の平均タイムラインを見ているかもしれませんが、上記のスタートアップは、上場の計画を文書化してから 6 か月を簡単に超えています。

レギュレーターの締め付けリスト基準

FY23 には約16 のスタートアップが公開市場に参入すると予想されており、そのうち 7 社はすでに DRHP を申請しています。 しかし、株式市場における新時代のテクノロジー企業の業績は、最近、激しい議論の的となっています。

批評家は、これらの新興企業の上場を、遅かれ早かれ崩壊する可能性が高いバブルと呼んでいます。 これらの新興企業のプロモーターと創設者は最大の批判を受けており、赤字の新興企業を急いでリストアップしたり、バリュエーションを水増ししたり、大金を稼ぐために個人投資家に株式を売却したりすることについても質問されています。

これらの新時代のテクノロジー新興企業の一部の株価が急落したことで、個人投資家は多額の資産を失いました。 従来の指標の観点から見ると、新興企業は成熟した企業とは大きく異なるため、より厳格な規制および開示基準に対する要求もありました。

SEBIは現在、市場規制当局が新株の発行と重要業績評価指標(KPI)の詳細に基づいて、テクノロジースタートアップに評価の詳細を共有するよう求める可能性がある新しい開示フレームワークを検討しています.

SEBI はまた、上場を計画しているスタートアップは、自社の KPI をインドの上場企業および/または世界の上場企業と比較して説明し、共有することを提案しています。

以前、SEBI は、機関投資家がより多くのゲームに参加できるように、アンカー投資部分の 50%のロックイン期間を 30 日から 90 日に延長しました。 また、資金の使用に制限を設け、銀行に加えて、信用格付け機関も資金の使用を監視すると述べた。

当然のことながら、ユニコーンとデカコーンの業績の後、スタートアップは熱狂的な IPO に陥るに違いありませんでした。 問題は、上場時に高い評価額を得るのが容易ではないことをスタートアップが認識し、市場規制当局の措置が減速するか、スタートアップの IPO の流れが一時的に停止するかということです。