資金調達 101: VC ファンネルのしくみ

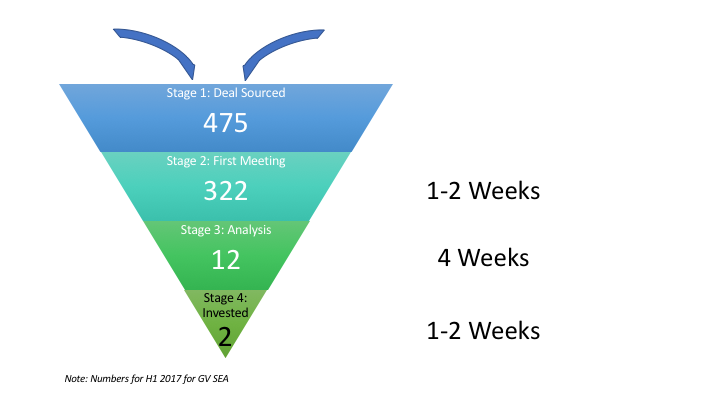

公開: 2017-08-22この VC ファンネルは、GREE Ventures South Asia の実際のデータを使用して作成されています

すべてのビジネスにはじょうごがあり、ベンチャー キャピタルにもじょうごがあります。 多くの投資家が指摘するように、当社の真の顧客は起業家です。 他のビジネスと同じように、VC がディール フローのために VC ファネルを作成することになるのは明らかです。

GREE Ventures はスプレー アンド プレイ ファンドではありません。 これには固有のリスクがあるため、アーリーステージのファンドのために精選された10ディール戦略を採用しているファンドは世界的にほんの一握りです(インドのLightbox、Cervin Ventures、Costanoa、米国のAligned、アジアの私たち)。投資のモード。 しかし、これが投資家に良いリターンをもたらす唯一の方法であると感じており、私たちが行う各投資に集中的な資本と労力を費やすことにより、私たちに信頼を置いてきた創設者に敬意を表します.

厳選された戦略を採用するということは、取引を急ぐことができないため、社内で投資を認定するのに時間がかかることを意味します。 これに対抗するために、私はかなりの時間を費やして、ディール フローがファネル (またはほとんどの投資家がパイプラインと呼ぶ場合はパイプライン) を通過するときに、ディール フローを分析して、効率的で全体的にパイプラインの上にあることを確認します。

「測定されたものが向上する」 ― ピーター・F・ドラッカー

そのため、パイプラインを頻繁に測定しています。

VC ファンネルのステージ 1: ディール ソーシング

すべてはじょうごの上部から始まります。 Hunter Walk は、「見えない取引の 100% を失う」という素晴らしい記事を掲載しており、私も完全に同意します。 アジアでは、同じ業界で同様のビジネスモデルを目指している多くのスタートアップを見る傾向があることを考えると、VCがサブセクターで可能なすべての取引を見て、彼女が最善を選択できるようにすることはさらに重要です.その分野の少数の企業からのチーム。 これが、アジアの VC が非常に活発で、特に技術カンファレンスやイベントで親しみやすい理由です。

TL;DR、VC は、できるだけ多くの取引をパイプラインに入れることができるように、ファネルの上部を非常に広く保つ必要があります。

ステージ 1: ディールソーシング

今年、GREE Ventures SEA では、すでに 475 件の取引がパイプラインに入ってきました。 これは、インバウンドとアウトバウンドの両方のさまざまなソースの組み合わせによるものです。 インバウンド (より可能性が高い) には LinkedIn 接続、電子メールの紹介、Web サイトのフォームが含まれますが、アウトバウンドは、直接または参照を通じて (可能性は低いですが) 積極的に企業に連絡したものです。 生態系の状態により、数は通常よりも少し少なくなっており、数か月間、私は単独で砦を管理していました. これはその後変化し、今年の下半期は取引フローの面でより忙しくなる可能性があります。

VC ファンネルのステージ 2: 最初のミーティング

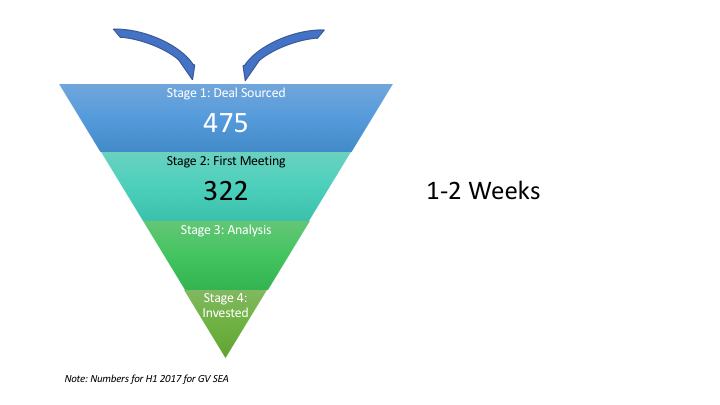

取引が VC ファネルに入ると、創業者との最初のミーティングと内部ディスカッションのこの段階で 1 ~ 2 週間を費やします。 ここでの作業には、マネージャーがチーム内で会社について話し、この特定の取引がファンドに適しているかどうかを簡単に確認することが含まれます。 チーム内で取引を管理および議論するプロセスが改善されるほど、この段階は速くなります。

あなたにおすすめ:

ステージ 2: 最初の会議

今年の上半期は(ほとんど私が)322社に会いました。 これは約 100 営業日 (休日、出張、週末を除く) で、1 日平均 3 社に相当します。 文脈のために、私は以前に「Days of our Lives」について書きました。

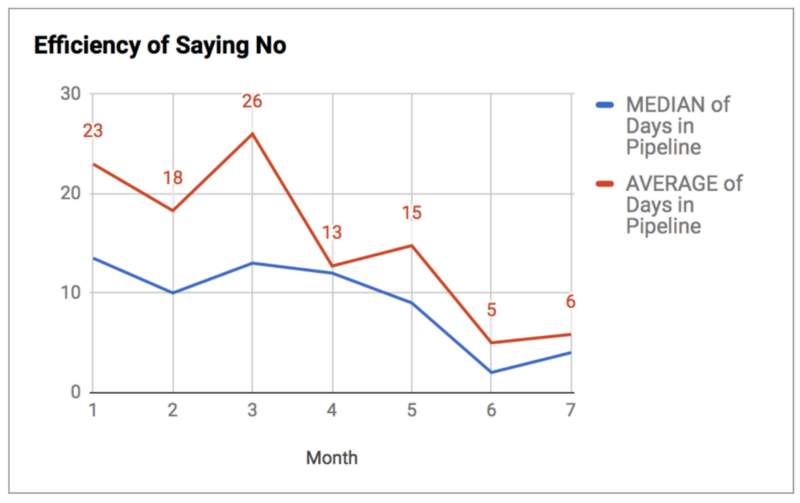

ほとんどの創業者が言うように、この業界では、会社をぶら下げたままにして最終的にノーと言うよりも、早期のノーの方が高く評価されます。 今年パイプラインを引き継いで以来、私は本当にこれに集中しようとしました. 私にとって、これを社内で追跡する最も簡単な方法は、私がESNO または「ノーと言う効率」と呼んでいるものです。 チャートからわかるように、私たちの効率は時間の経過とともに大幅に向上しており、私の内部目標はこの日数を 10 日未満に抑えることです。 過去数か月は大幅に減少していますが、これは主に、取引フローが会議のリードに大きく影響されたためです。通常、これらの企業は、私たちが適切なものを分離して見つけるのが容易です.

2017 年 1 月から 7 月までの GV SEA の ESNO (Efficiency of Saying No) 対策

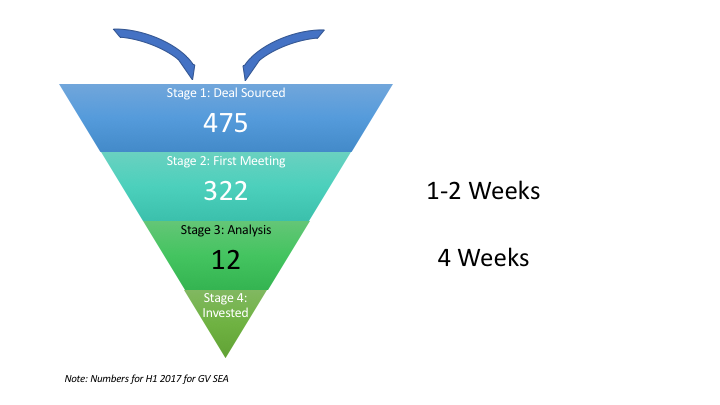

VC ファンネルのステージ 3: 内部分析

強力なネットワークを構築することは、目標到達プロセスの最上部を正しく達成するのに役立ちますが、VC の真の技術は、次の段階に移行するときにその目標到達プロセスを即座に狭めることにあります。 これは、VC のリソースが非常に限られているためです。 スタートアップの従業員数は 3 ~ 5 年で 5 人 (シード) から 30 人 (シリーズ A)、100 人 (シリーズ B) になりますが、VC 企業は 4 ~ 5 年で 2 倍の規模に膨れ上がることさえありません (私たちの次のファンド)。 これが意味することは、時間を費やす企業を非常に厳選し、初期の除草プロセスを非常にうまく行う必要があるということです.

この段階は、取引がパイプラインに留まっている時間の大部分を費やす段階です。 私たちは、会社が共有する資料、起業家との何度も行ったり来たりの会話、パートナーシップと話し合うための資料の準備(GV SEAで私たちのICとして機能します)、および会社の内部および外部の DD を実施します。

GREE SEA では通常、ステージ 2 の企業のほぼ 90% をカットして、毎週社内で 2 ~ 3 件の取引のみを処理しているため、通常はマネージャーごとに 1 件です。 これにより、選択した企業や業界に焦点を当てることができ、全体として、より迅速で (できれば) より良い決定を下すことができます。 2017 年上半期のディール フローは質の良いものではなく、フォローアップする企業は 4% しか選択されていません。 現在、市場全体が同じことを経験しており、これらの数字は直感の背後にある事実を示しているにすぎません。 この背後にあるいくつかの理由についてフォローアップする別の投稿。

VC ファンネルのステージ 4: IC、交渉、投資

この段階で、私たちの本当の決断が下されます。 取引を主導するマネージャーが IC に提示するとき、それは会社にとって一発の成功または失敗です。 会議の最後に明確な結果があり、取引が IC を通過すると、ファンドがこの取引に満足している評価と条件を含むタームシートが創設者に発行されます。 反対意見があった場合に備えて、創設者との迅速な交渉ラウンドが行われ、発行されたタームシートに全員が同意すれば、文書を完成させて取引を成立させます。

この段階は、サイクル全体でおそらく最速ですが (通常、IC の日付から必要な書類に応じて署名まで 1 週間かかります)、パートナーシップが取引を一度だけ適切に確認するため、最も重要でもあります。 多くの質問がありますが、創業者の利益のために、マネージャーはこの段階で取引を行うことをすでに確信しており、通常は会社と同じ側にいます.

グリーでは、四半期ごとに 1 つのディールしか行いません。 これは、トリガーを引く前に約 150 社、または最初の段階からわずか 0.5% のコンバージョンしかないことを意味します。

VCファネルはあなたにとって何を意味しますか?

あなたが最初のラウンドで資金を調達している創業者である場合、上記の投稿はあなたにいくつかの影響を与えます。 あなたがアプローチしている会社に関係なく、私たちか別の会社かにかかわらず、ファンド内には内部プロセスがあり、次の点に注意することが重要です。

- プロセスのどこにいるのかを常に把握してください。 すべてのファンドが適切に構成され、数字に基づいているわけではありません。 内部で正式なパイプライン プロセスを持っていない人気のある VC を多く知っています。 これにより、資金調達をより適切に計画し、VC が戻ってくるのを待つために過度の時間を費やす必要がなくなります。

- すべての取引がすべてのファンドに適しているわけではないため、ファネルのコンバージョンと確率の法則が機能し始める前に、多くの投資家に会う必要があります。下。

- あなたはマインドシェアをめぐって競争していることを知ってください。 VCファネルで良い会社になるだけでは十分ではありません。 次の段階に進むには、その時点で投資家の目標到達プロセスで最高になる必要があります。

- 終わるまでは決して終わらない。 最終マイルストーンは最も重要であり、データからわかるように、最終段階のコンバージョン率は非常に低い. VC が多くの関心を示し、複数の会話を行ったからといって、彼らが取引を行うとは限りません。 賭けをヘッジし、ノーに備えましょう。

- いつでもじょうごに再び入ることができ、通常は次の段階に移動しようとします. 初めて連絡を取ったときに会議にさえ参加できなかった場合は、数か月後に参照を介して別のショットを試してください. 最初のミーティングで拒否された場合は、フィードバックを求め、次回は問題を解決して VC にアプローチし、次の段階に進むことができます。

これが、創業者が VC ファネルを通じて VC ファンドが内部でどのように機能するかを確認するのに役立つことを願っています。 投資家がこれを読んでいて、プロセスに同意しない場合、または内部で別のプロセスを持っている場合は、もっと知りたい.

[Nikhil Kapur によるこの投稿は、Medium に最初に掲載され、許可を得て複製されました。]