ベンチャー債務: インドのスタートアップのための輝く鎧の騎士

公開: 2018-01-08ベンチャーデットは、スタートアップにおける創業者の株式の希薄化がはるかに少なく、エクイティファイナンスを補完する役割を果たします

$15.7 Mn (INR 100 Cr) のポストマネー バリュエーションを持つ架空の会社 SoftCo を考えてみましょう。 SoftCo が前回のラウンドから評価額を 100% 引き上げ、631 万ドル (INR 40Cr) の株式を調達できたとしても、約17%。 また、SoftCo にとってわずか 631 万ドル (INR 40 Cr) の資金調達は困難であり、複数の既存の投資家間の交渉で引き延ばされたでしょう。

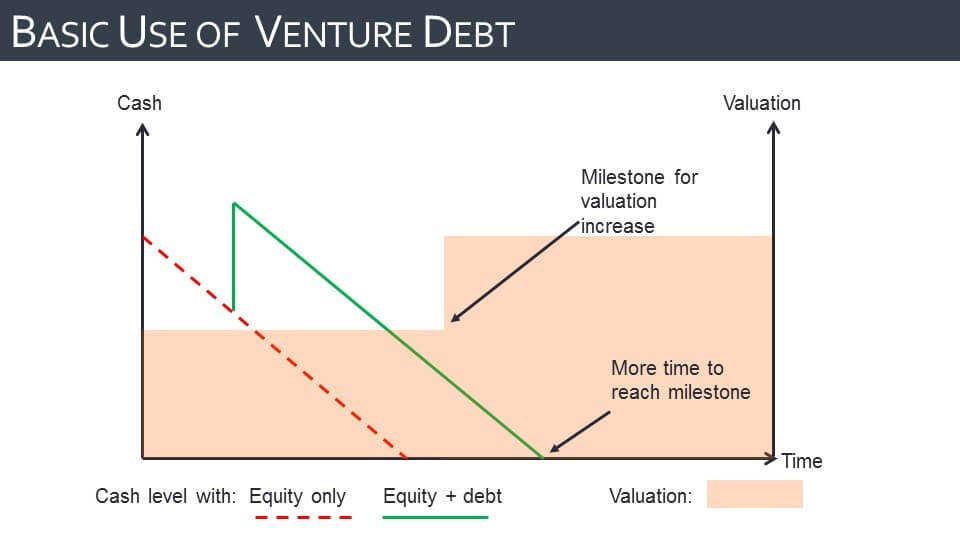

対照的に、SoftCo がこの 631 万ドルを、31 万 5,000 ドル (INR 2 Cr) 相当のワラント付きの最終評価で 1,570 万ドルの負債として調達した場合、SoftCo の希薄化を 1% 未満に最小限に抑えることができたはずです。 Venture Debt は、SoftCo が次のエクイティ ラウンドで 2 倍以上の評価額を達成するための重要なマイルストーンを達成するために必要な追加の滑走路を購入します。

SoftCo は、追加の時間を新しいビジネス モデルへの分岐に利用することもできます。

一言で言えば、これが今日のインドのスタートアップにとってベンチャーデットができることです。 これを念頭に置いて、Unicorn India Ventures は、インドのスタートアップ向けに 9,468 万ドル (INR 600 Cr) のベンチャー デット ファンドを立ち上げ、シリーズ A の資金を調達した高成長のスタートアップに投資し、以前にビジネスを急成長軌道に乗せるためにデット ファイナンスを必要としている。別の機関投資家の資金調達。

ベンチャーデットは、物理的資産、収益実績、またはプロモーター保証の形で担保が不足しているため、従来の銀行や NBFC がサービスを提供していない、ベンチャー エクイティが支援するスタートアップ向けの特別な形態のデット ファイナンスです。 これはエクイティ ファイナンスを補完するものであり、通常は会社の株式に対するワラントまたはオプション付きの 3 年間のターム ローンとして構成されています。

ベンチャー エクイティの資金調達がエコシステム内で成熟に達した後、ベンチャー デットが発生します。 過去 10 年以上にわたり、大規模な VC がセクター全体に複数のファンドを展開し、場合によっては見事なエグジットさえ獲得するのを見てきました。

新しいファンドは引き続き立ち上げられますが、シリーズ A および B ラウンドを完了し、会社をさらに成長させるために追加の現金が必要になったインドの大規模なスタートアップの場合、資金調達の選択肢としてベンチャー デットがすでに出現しています。ある時点で創業者の株式が希薄化されることは望ましくありません。

創業者は、戦略的な売却や上場イベントの前に、複数の資金調達ラウンドで大幅に希薄化します。 これにより、彼らは数回の資金調達ラウンドの後に少数株を保有することになり、インドの大規模なテクノロジー企業の場合、その数はわずか 10% です。 また、銀行や NBFC は、テクノロジーやアセット ライト ビジネスを理解する専門知識を持っておらず、純粋にアセット、キャッシュ フロー、プロモーターの保証、または収益性に裏打ちされた資金調達に焦点を当てています。

あなたにおすすめ:

さらに、インドの新興企業の場合、IPO のエグジットはまだ証明されていません。これは、収益性の高い履歴が必要であり、企業のプロモーター保有に制限があるためです。 典型的な有意義なエグジットには、最初の機関投資家の資金調達ラウンドから 5 ~ 8 年かかる可能性があり、これは主に戦略的売却または後の段階の株式ファンドへの二次売却によって行われます。

ベンチャー債務は、インドのスタートアップ企業のこれらの課題を軽減するのに役立ちます

- 手頃な価格の資金調達方法:起業家の観点からすると、ベンチャー デットは希薄化を最小限に抑え、創業者が自社のより高いシェアを維持できるため、株式よりも大幅に安価です。

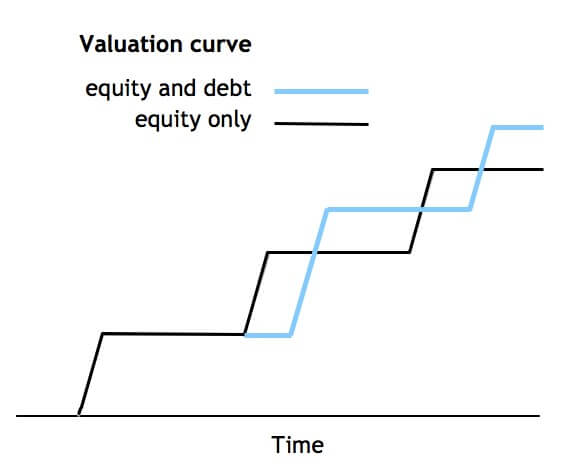

- 成長への追加の滑走路:成長中の企業の現金ニーズをカバーするための追加の滑走路を提供するため、大規模な資金調達ラウンドを行う前に、重要なマイルストーンに到達するためのより多くの時間を与えることができます。 創業者は、このバッファーを活用して、自分自身を適応させ、方向転換することもできます。 これにより、次のエクイティ ラウンドでの希薄化が少なくなり、評価額が高くなります。

- ベンチャーデット投資家の運用への関与の減少:ベンチャーデットプロバイダーは、一般的な VC ほど経営に関与しておらず、通常は戦略的なアドバイスのみを提供するため、起業家の管理オーバーヘッドが削減されます。

ベンチャー・デットは、ベンチャー・エクイティと強く相関しています。 通常、ベンチャー負債は、特定の市場におけるベンチャー キャピタルのエコシステムが成熟した時点で発生します。 通常、これには VC エコシステムが始動してから 10 ~ 15 年かかります。

ベンチャー債務は 30 年以上前 (1980 年代) に米国で出現し、年間市場規模は 20 億ドルから 30億ドルと推定されています。 米国でベンチャーデットを調達した注目すべき企業には、Facebook、YouTube、Ancestry などがあります。 com、Kayak、Cooking.com、MySpace、Athena Health。 ヨーロッパでは、20 年以上前 (1990 年代) に出現し、年間10 億ドルを超える市場になると推定されています。 ヨーロッパでベンチャー債を調達した注目すべき例には、LOVEFiLM、Last.fm、SoundCloud、Codemaster などがあります。

インドでは、2000 年代初頭にベンチャー キャピタルが登場し、VC エコシステムは現在、100 以上のグローバルおよび国内企業で成熟しています。 インドのスタートアップは現在、資産クラスとしてのベンチャーデットの機が熟しています。 全体として、インドのアーリー ステージ市場は年間20 億ドル以上に固定されており、これはインドのベンチャー デット スペースが保守的に年間約 5 億ドルであることを意味します。

すでにベンチャーデットを調達している注目すべきインド企業には、Snapdeal、Faasos、Portea、Rivigo、Myntra、Freecharge、Practo、Yatra、UrbanLadder、OYO Rooms、Byju's、Swiggy、Zoom Car、Helpchat、UrbanClap などがあります。

[この記事は、ベンチャー デットによる資金調達に関する 4 つの記事シリーズの一部です。]