TDS 온라인 결제 방법: 단계별 가이드

게시 됨: 2024-02-20요약: TDS를 온라인으로 지불하는 것은 매우 쉽습니다. TDS 섹션 내에서 challan 번호를 검색할 수 있는 NSDL 웹사이트를 방문해야 합니다. 일단 열리면 개인 데이터와 세금 관련 세부 정보를 입력해야 합니다. TDS를 온라인으로 지불하는 전체 절차를 알아보려면 계속해서 읽어보세요.

TDS 또는 원천징수세액공제란 급여, 임대료, 전문가 수수료 등과 같은 지급액이 TDS 한도를 초과할 때 개인(공제자)이 공제하는 특정 금액입니다. 이 금액을 받는 개인(공제자)이 세금을 납부할 의무가 있습니다.

공제자는 원천징수된 세금을 공제하고 나머지 금액을 공제자에게 지급합니다. 이 가이드에서는 심층적인 튜토리얼을 통해 온라인으로 TDS를 결제하는 방법을 자세히 설명합니다.

목차

온라인으로 TDS 결제를 하는 단계는 무엇입니까?

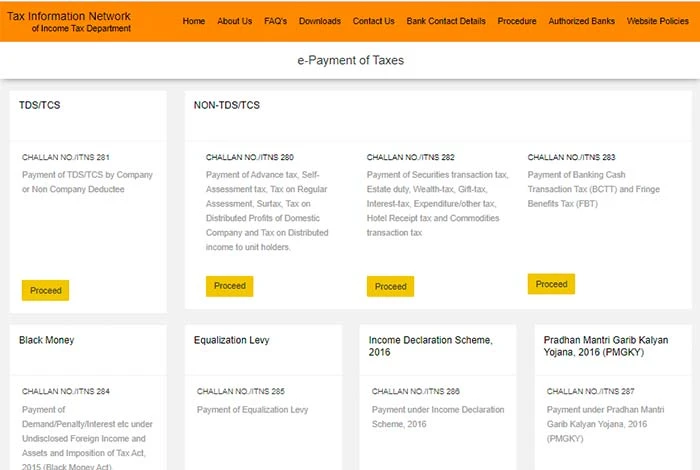

온라인으로 TDS 결제를 하려면 NSDL 웹사이트를 방문하여 TDS/TCS 섹션에서 ' CHALLAN NO./ITNS 281 '을 선택해야 합니다. 다음으로, 세금 세부정보를 입력하고 양식을 제출하세요. 그러면 결제할 수 있는 은행 페이지로 이동됩니다.

온라인으로 TDS를 결제하는 방법에 대한 단계별 가이드는 다음과 같습니다.

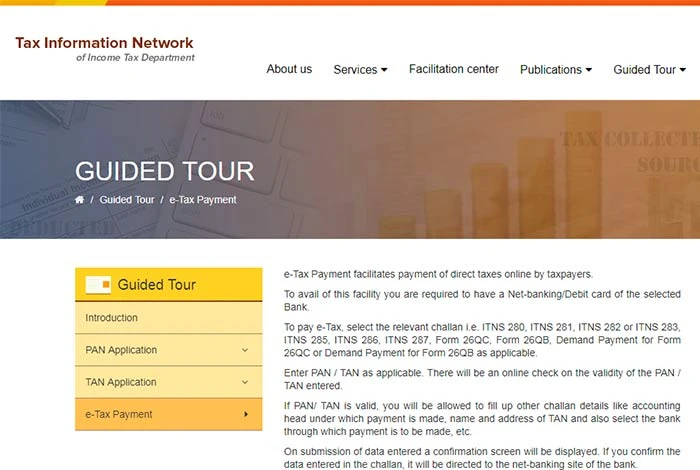

1단계: NSDL 웹사이트 나 소득세 소프트웨어를 열어 세금을 전자 납부합니다. 아래와 같이 웹사이트가 나타납니다.

2단계: 다음으로 TDS/TCS 섹션에서 'CHALLAN NO./ITNS 281'을 선택합니다 . 완료되면 아래와 같이 웹사이트가 전자결제 포털로 리디렉션됩니다.

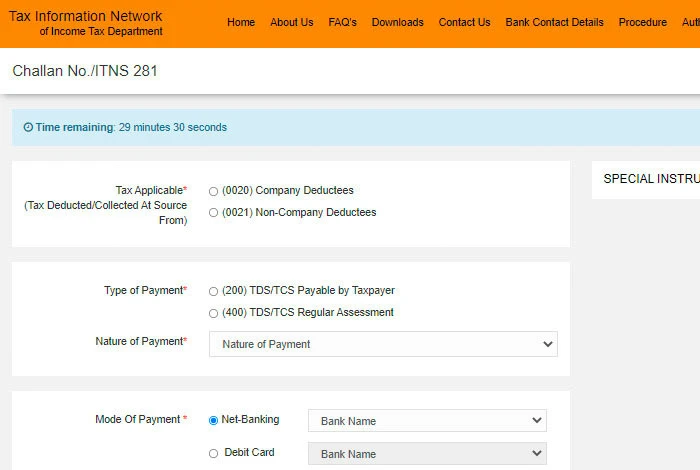

3단계: 포털이 열리면 이미지에 표시된 대로 다음 데이터를 추가하고 다음 단계로 진행해야 합니다.

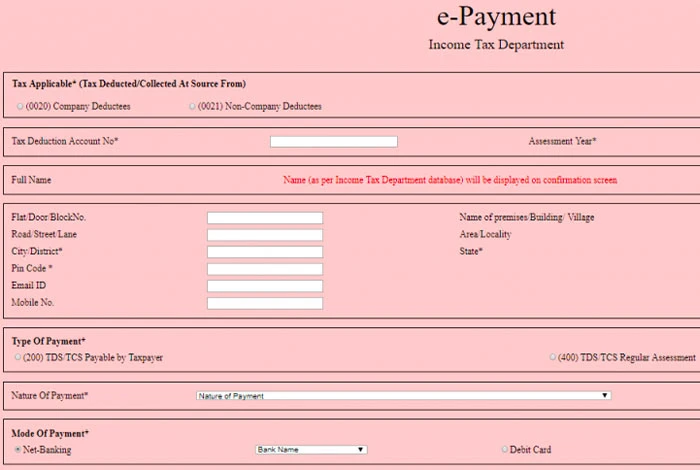

4단계: 다음 단계에서는 다음과 같은 기타 정보를 입력합니다.

- 조직에 대한 지불을 처리하는 동안 TDS가 공제되는 경우 ' 세금 적용 '에서 회사 공제자'를 선택하십시오. 그 외의 경우에는 ' 비회사 공제자 '를 선택하세요.

- 결제가 완료된 TAN 및 평가 연도를 추가하세요.

- 드롭다운 목록에서 ' Pin Code '와 ' State '를 입력하세요.

- 귀하가 공제하고 지불하는 TDS에 대해 지불할지 아니면 정기 평가에 따라 TDS를 지불할지 선택하십시오.

- 다음으로, 드롭다운 목록을 통해 ' 결제 성격 '과 ' 결제 모드 '를 선택하세요. 그런 다음 제출 옵션을 선택하세요.

5단계: 제출 후 확인 화면이 나타납니다. TAN이 유효한 경우 회사의 주인에 따른 납세자의 성명이 화면에 표시됩니다.

6단계: 입력된 데이터를 확인한 후 웹사이트에서 인터넷 뱅킹 사이트로 이동합니다.

7단계: 다음으로, 귀하의 자격 증명으로 은행 사이트에 로그인하고 결제를 하십시오. 결제가 성공적으로 완료되면 CIN 번호, 결제 세부정보 및 전자 결제가 이루어진 은행 이름이 포함된 challan이 생성됩니다.

TDS 온라인 결제의 이점

온라인으로 TDS 결제를 할 경우, 물리적으로 challan을 제출할 필요가 없으며 귀하의 계정을 통해 즉시 송금됩니다. 또한 귀하의 e-challan은 소득세 부서에 직접 제출됩니다. 온라인으로 TDS 결제를 하면 더 많은 혜택을 누릴 수 있습니다.

- 어디서나 결제할 수 있는 유연성

- 즉시 결제 확인 영수증 받기

- 덮어쓰기 실수가 제거되었습니다.

- e-challan이 소득세 부서로 전송됩니다.

- 회사 또는 회사를 대신하여 지불할 수 있습니다.

- 모든 것이 온라인 포털에 저장되므로 물리적 기록을 유지할 필요가 없습니다.

- TDS 온라인 결제는 더 빠르고 안전합니다.

TDS 결제를 오프라인으로 어떻게 할 수 있나요?

TDS 결제를 오프라인으로 진행하려면 공제자는 은행 지점에서 물리적으로 challans 제출을 통해 TDS를 제출해야 합니다. 온라인 포털을 통해 Challan 281을 다운로드하고 필요한 데이터를 작성할 수 있습니다.

완료되면 TDS 금액과 찰란을 가까운 은행 지점에 입금해야 합니다. challan을 제출한 후, 반대 호일이 제공됩니다. 이 위조지는 은행이 향후 참조 시 스탬프를 찍은 후 증거로 사용될 수 있습니다.

정부에 TDS를 예치하는 마감일

TDS 금액이 공제되면 공제자는 특정 기간 내에 이 금액을 정부에 제출해야 하며, 이 금액을 TDS 지불이라고 합니다. 정부 평가 및 기타 평가에 대한 TDS 지불 마감일은 다음과 같습니다.

| 공제월 | TDS 지불 마감일 |

| 4월 | 5월 7일 |

| 5월 | 6월 7일 |

| 6월 | 7월 7일 |

| 칠월 | 8월 7일 |

| 팔월 | 9월 7일 |

| 구월 | 10월 7일 |

| 십월 | 11월 7일 |

| 십일월 | 12월 7일 |

| 12월 | 1월 7일 |

| 1월 | 2월 7일 |

| 2월 | 3월 7일 |

| 3월 | 비정부 공제자의 경우 4월 30일, 정부 공제자의 경우 4월 7일입니다. |

- 분기별 납부 옵션: 납세자는 분기별 납부도 허용될 수 있습니다.

평가 담당관의 허가를 받은 후 분기별로 TDS를 지불합니다. 다만, 공동위원의 승인이 있어야만 가능하다. 분기별 납부 기한은 다음과 같습니다.

| 6월 30일에 끝나는 분기의 경우 | 7월 7일 |

| 9월 30일에 끝나는 분기의 경우 | 10월 7일 |

| 12월 31일에 종료되는 분기의 경우 | 1월 7일 |

| 3월 31일에 종료되는 분기의 경우 | 4월 30일 |

TDS 온라인의 결제 상태를 확인하는 방법은 무엇입니까?

PAN 카드, Form 26asm 및 인터넷 뱅킹을 통해 TDS 결제 상태를 확인하는 세 가지 방법이 있습니다. 결제현황을 확인하는 방법을 알아보겠습니다.

팬 카드를 통해 TDS 상태를 확인하는 단계

- 전자세 납부를 위한 NSDL 웹사이트 개설

- 인증번호 입력 후 계속 진행해주세요

- PAN 및 TAN 데이터 입력

- 회계연도, 분기, 수익 유형을 선택하세요.

- "이동" 옵션을 선택하면 TDS 상태가 여기에 표시됩니다.

양식 26AS를 통해 TDS 지불 상태를 확인하는 단계

- www.incometaxindiaefiling.gov.in/home을 엽니다.

- 계정을 등록하거나 자격 증명으로 로그인하세요.

- '내 계정' 탭에서 '양식 26AS 보기'를 선택하세요.

- '연도'와 'PDF 형식'을 선택하세요.

- 파일 다운로드

- 이 파일이 비밀번호로 보호되어 있으면 PAN 카드 번호에 따라 생년월일을 통해 액세스할 수 있습니다.

지불 연체 및 신고서 제출에 대한 처벌이 있습니까?

예, TDS 납부 및 신고서 제출이 늦어지면 벌금이 부과됩니다. 연체공제의 경우 해당 금액에 대해 월 1%가 부과됩니다. 마찬가지로 연체금에 대해서도 월 1.5%의 가산세가 부과됩니다. 따라야 할 자세한 지침은 다음과 같습니다.

- 연체 공제 시: TDS를 공제하고 정부에 예치하지 않은 경우 이자가 부과됩니다.

- 월별 @1% 또는 그 일부

- TDS가 지불된 날짜로부터의 TDS 금액

- 반납완료일까지

- 연체된 경우: TDS가 입금되지 않은 경우 다음과 같은 이자가 부과됩니다.

- 월 @1.5% 또는 그 일부

- 입금 예정일로부터의 TDS 금액

- TDS가 입금된 날짜까지입니다.

온라인 TDS 결제에 사용할 수 있는 소프트웨어

TDS 신고서를 준비 및 제출하고 TDS 인증서를 생성하는 데 사용할 수 있는 다양한 유형의 e-TDS 소프트웨어가 있습니다. 이를 통해 양식 24Q, 26Q, 27Q, 27EQ, 27A/B, 16A, 16, 27D, 12BA 등을 신속하게 준비하고 제출할 수 있습니다. 또한 Challan, TDS, 소득세 문서 등을 다운로드할 수도 있습니다. .

그 외에도 eTDS 소프트웨어는 PAN 및 challan 세부 정보 확인, 연체율 계산, TDS 반환 수정 등에 도움을 줄 수 있습니다.

이러한 목적으로 고려할 수 있는 최고의 eTDS 소프트웨어:

- 클리어TDS

- Zen E-TDS 소프트웨어

- 웹텔의 Web-e-TDS

- 컴퓨TDS

- Saral TDS 소프트웨어

- 윈TDS

TDS 결제 기간은 얼마나 되나요?

- 공제액을 통해 징수되는 TDS 납부 기한은 익월 7일입니다.

- TDS 납부 기한은 3월(이전 회계연도)에 한해 다음 회계연도 4월 30일입니다.

- Challan(Treasury Challan)에 세금을 예치한 정부 평가자와 함께 비정부 평가자는 TDS 납부 일정에 대한 자격이 있습니다.

- TDS 납부 기한은 challan 없이 TDS를 납부한 정부 공제자의 경우 세액이 공제되는 날과 같습니다.

- TDS 납부 기한은 매 분기 종료 후 다음 달 7일입니다. 평가관(AO)이 공동 위원으로부터 사전 승인을 받은 경우 TDS 납부 기한은 회계연도 마지막 분기의 4월 30일입니다.

TDS의 적용 가능성

원천징수세액은 개인의 급여 소득 및 다음에서 발생한 소득과 같은 경우에 적용됩니다.

- 피제수

- 증권 및 사채

- 유가증권 이외의 이자

- 중개 수익 및 보험에 대한 수수료

- 전문 서비스 또는 기술 렌더링

- 특정 기간이 만료되기 전 또는 인출 금액이 지정된 한도를 초과하는 경우 EPF 인출

- 크로스워드 퍼즐, 경마, 복권 또는 기타 게임에서 얻은 가격

- 계약자, 프리랜서, 하도급자에게 지급되는 지급금

- 부동산 양도소득

결론

기사를 읽고 나면 TDS를 온라인으로 지불하는 방법을 이해했을 것입니다. TDS를 성공적으로 지불하려면 절차를 적절하게 따르십시오.

절차를 간소화하기 위해 TDS를 직접 제출하고 납부할 수 있는 e-TDS 제출 소프트웨어를 사용할 수도 있습니다. 소프트웨어 기능과 요구 사항을 선택하기 전에 확인하십시오.

TDS 결제 관련 FAQ

TDS를 온라인으로 어떻게 지불할 수 있나요?

NSDL 웹사이트로 이동하여 "TDS/TCS"에서 "CHALLAN NO./ITNS 281"을 선택하세요. 필요한 세부정보를 결제 양식에 입력하고 제출하면 해당 은행의 인터넷 뱅킹 페이지로 리디렉션됩니다. 해당 페이지에서 은행 정보를 입력하고 결제하시면 TDS가 지급됩니다.

내 TDS 상태를 온라인으로 어떻게 확인할 수 있나요?

TDS 상태는 PAN 카드를 통해 TDSCPC, 소득세 전자신고 웹사이트, 넷뱅킹의 세 가지 방법으로 온라인에서 볼 수 있습니다. 이 모든 것에 대한 공제자의 TAN과 함께 지불에서 TDS를 공제한 사람의 PAN 세부 정보를 제공해야 합니다.

TDS를 온라인으로 결제하려면 TAN이 필수인가요?

소득세법 196조 203A항에 따라 모든 TDS 납부 확인서 및 증명서와 함께 모든 TDS 신고서에 세금 공제 계좌 번호(TAN)를 추가하는 것이 의무입니다.

TDS 납부 연체 시 벌금은 얼마입니까?

TDS를 연체한 사람은 섹션 234E에 따라 벌금을 납부해야 합니다. TDS가 지불될 때까지 INR 200이 청구됩니다. 벌금 금액은 TDS 금액을 초과할 수 없습니다.

TDS 계좌번호는 어떻게 알 수 있나요?

세금 공제 계좌 번호(TAN)는 인도 소득세 부서에서 제공합니다. TDS를 공제하는 모든 개인은 TAN 번호를 받아야 합니다.